SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Cov-Lite 2.0 во всем обличии. Part II

- 24 октября 2014, 10:19

- |

Основное правило инвестиций в бросовые бумаги гласит, что обширный набор ковенант не превратит плохой кредит в хорошую инвестицию, как и наоборот, что старший обеспеченный кредит с огромным охватом активов, но слабой защитой в виде ковенант, может быть достаточно хорошим вложением (этот момент я попытаюсь в отдельной серии постов изложить).

И все же, возвращаюсь к изменениям в защите инвесторов. И первое на что стоит обратить внимание – гибкость погашения.

1. Гибкость погашения.

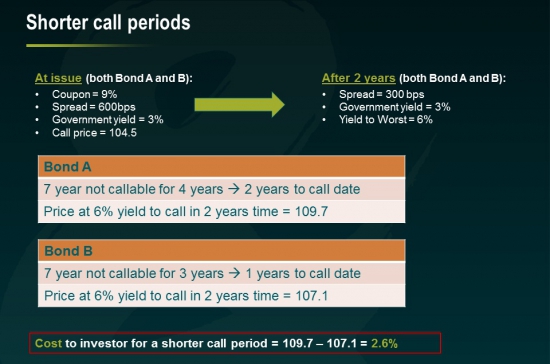

Это наиболее важная ковенанта для инвестора, так как она характеризует условия и сроки, на которых эмитент может выкупить облигации у инвесторов. Практика данного рынка была таковой, что эмитент не мог делать отзыв облигации не ранее её середины всего срока погашения. Например, для 10-летней облигации – 5 лет. Или попросту говоря – это называется

callprotection(условие, согласно которому ценная бумага не может быть выкуплена эмитентом раньше определённого срока). В последнее время стандартом стало для 8-летних облигация non-callperiod(период запрета на досрочное погашение) 3и года, но если взглянуть на размещения, то количество выпусков с периодом запрета менее 3-ех лет, неуклонно растет (в этом году были выпуски с non-callperiodв один год, но на особых условиях).

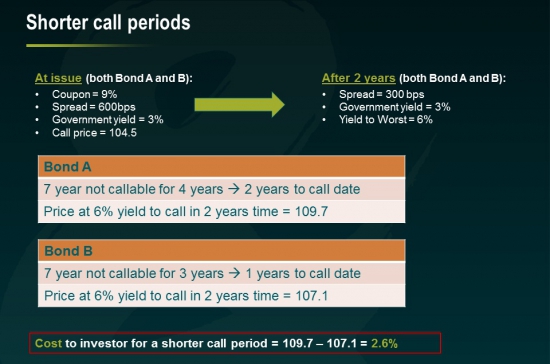

Как это работает. Приведу простой пример на двух облигациях. Две идентичные облигации по кредитному качеству, доходности, и сроку погашения, но единственное отличие – non-callableperiod(у одной оно 4и года, а у второй 3и года).

На простом примере видно, как инвестор теряет 2.6% прироста капитала. Джанет Йелен отмечала не так давно, что инвесторы предпочитают более краткосрочные облигации с меньшей дюрацией, где сокращение non-callableperiodимеет меньшее влияние, чем на облигации с большой дюрацией. Но это не так, а как раз наоборот. Международные инвесторы и пенсионные фонды, а они в совокупности покупатели 40% всего высокодоходного рынка, увеличивают дюрацию своего портфеля ( к этим рискам я вернусь в третьей части). Вообще, с высказываниями госпожи Джанет Йеллен нужно быть осторожным, она своего рода “госпожа наоборот” – ее уже не раз подлавливают на том, что реальная ситуация не соответствует высказываниям. Хотя, как в финансовой сфере повелось, то “те кто знает – им наплевать, те, кому не наплевать – не знают”.

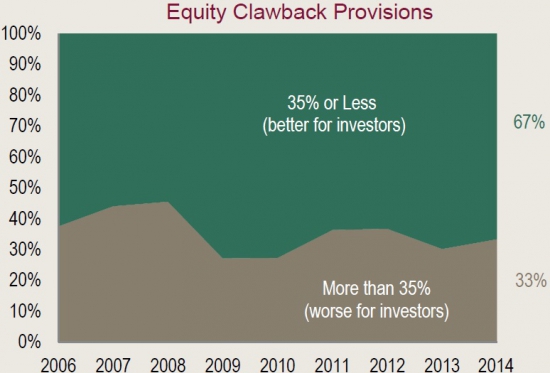

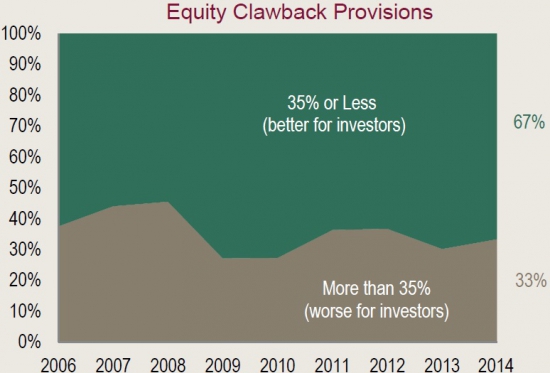

The equity clawback provision(досрочное погашение облигаций, обусловленное эмиссией акций)

Это еще одна из разновидностей ковенант, которая защищает держателей долга компании от досрочного погашения за счет привлечения средств компанией посредство IPOили SPO. В финансовых кругах эту ковенанту обозначают, как 35/65, что можно расшифровать, как за счет IPOили SPOне может быть погашено более 35% долга компании в облигациях или кредитах. Наибольшее изменение данной ковенанты претерпевало в период начала кризиса, где 50% долга погашалось за счет эмиссии акций.

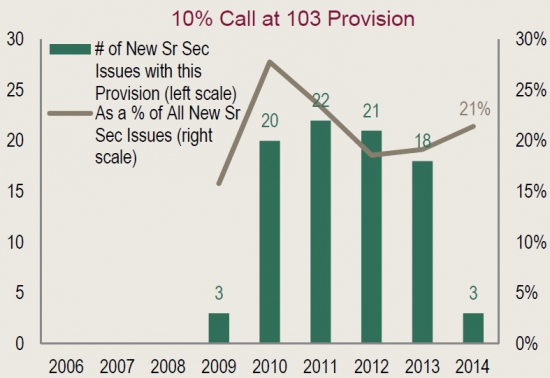

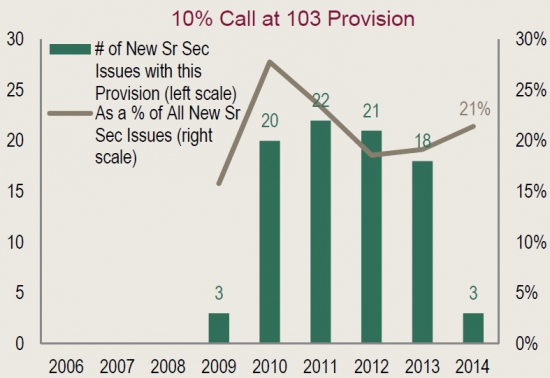

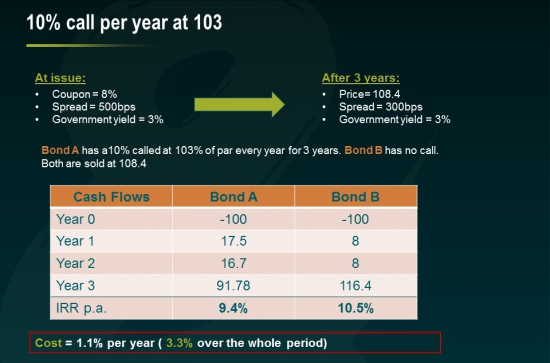

10% Call per year at 103

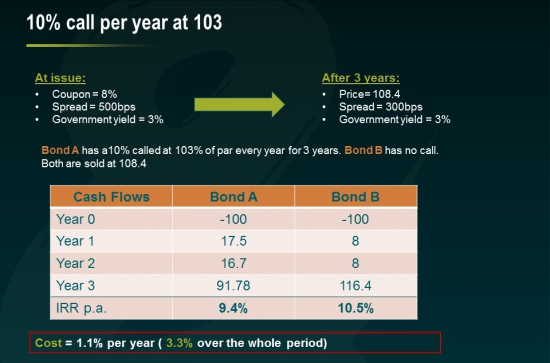

В последнее время количество облигаций с условием возможности выкупа 10% выпуска в год с 17% до 21%. Как правило, это условие распространяется на non-callable period.

Ну и конечно же, пример, который позволяет понять потери, которые несет инвестор в случае покупки облигаций с данным условием о выкупе. В примере, который представлен ниже, это не чуть не меньше, чем 1.1% в год, что согласитесь, не так уж и мало, если суммировать все возможные потери.

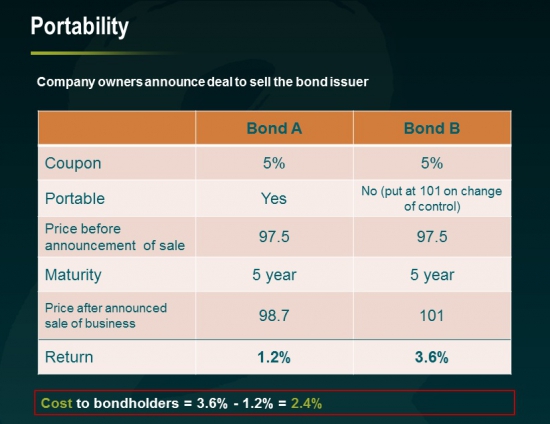

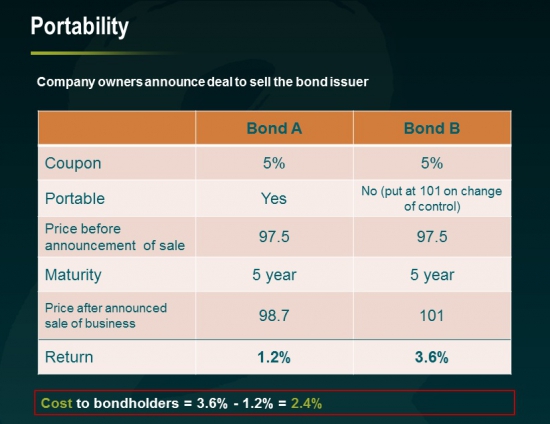

Portability (портативность)

Одна из самых защит для владельцев облигаций, ее еще называют Putonchangecontrol, что в переводе означает опцион пут на изменения контроля компании. Это давало владельцу право на 101% при смене владельцев компании. В первую очередь, это был большой “гвоздь” для владельцев компаний, так как если компания участвовала в сделки M&A, то приходилось менять частично или всю структуру капитала. Но ФРС постаралось и здесь, большинство облигаций, выпущенных с 2010 по 2014 года, торгуются значительно выше 101. Но не нужно иметь семь пядей во лбу, чтоб понять, что при свертывании программ покупки активов и ужесточении монетарной политики, это право будет первостепенным. Снова же, если обратиться к примеру, то ситуация выглядеть может приблизительно так:

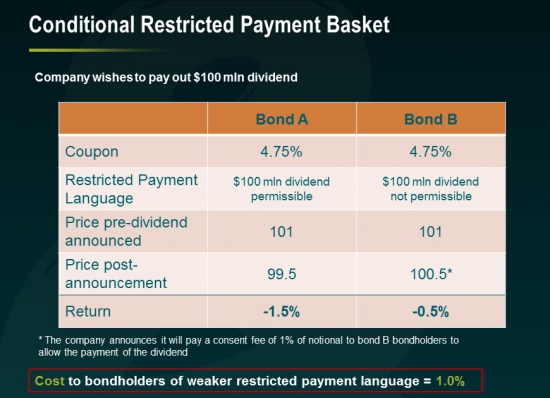

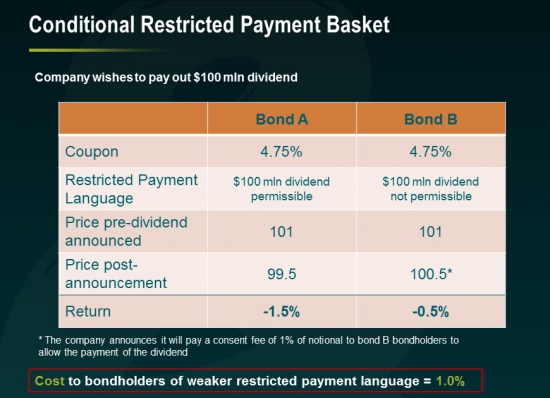

Conditional Restricted Payment Baske (Ограничениянавыплатудивидентов)

Этот вид защиты предоставлял ограниченную возможность держателям облигаций косвенно поучаствовать в выплате дивидентов. Несмотря на то, что это ограниченная ковенанта в своей действенности, но все же не маловажная. Если компания будет выплачивать значительную часть своей наличной прибыли на дивиденты, то это в перспективе может значительно повлиять на рискованность структуры капитала в будущем.

Что касается цифр, то сейчас в более чем 30% всех выпусков отсутствует ковенанта на любые выплаты.

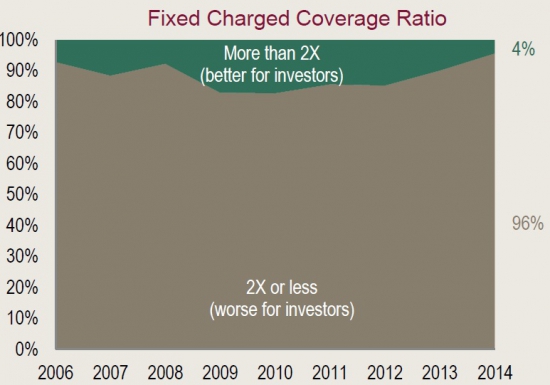

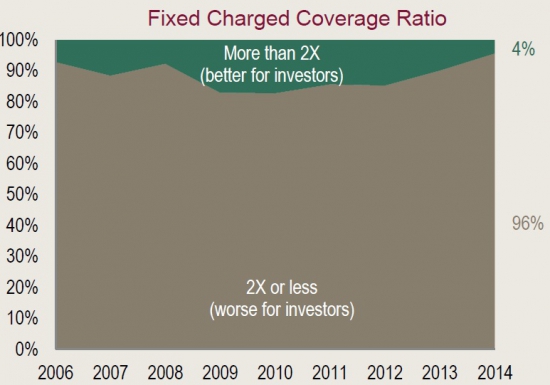

Я остановлюсь только на одной негативной ковенанте – FCC(fixed charge coverage ratio, коэффициент покрытия фиксированных (постоянных) затрат)

Наиболее распространенные негативные ковенанты предназначены для ограничения, взятия на себя, непомерных финансовых обязательств компанией. Одним из самых распространенных был FCC

Данный показатель показывает способность компании покрывать свои расходы. Большинство выпусков сейчас указывают на то, что данное соотношение выше 2х.

Стоит отметить, что данная ковенанта делится на 2а типа: жесткая (FCC<2x) и свободную (FCC>2x)

Как видно из всего перечисленного, то компании получили в последнее время невероятно благоприятную среду для управления компанией. Когда говорят, что нет никаких ограничений, то всегда вспоминаю 2009 год, когда невероятно популярным было выражения hazardrisk. Хорошо это или плохо, я попытаюсь в третьей части высказать свое мнение по этому поводу.

To be continued…

P.S. Большинство, после прочитанного, скажут, мол, все хорошо, но какой нам от этого прок? С одной стороны Вы правы – никакого, так как думаю, что 95% здесь – это скальперы. Но оставшаяся часть – инвесторы. Если Вы прекрасно понимаете “деребан” при наступлении кредитного события, то осознаете, что непомерные финансовые обязательства, которые появились по причине отсутствия каких-либо ограничений, оставят Вас просто с цифрами на торговой платформе. Так как держатели акций – это последние в очереди с чашкой кому что-либо перепадет.

И все же, возвращаюсь к изменениям в защите инвесторов. И первое на что стоит обратить внимание – гибкость погашения.

1. Гибкость погашения.

Это наиболее важная ковенанта для инвестора, так как она характеризует условия и сроки, на которых эмитент может выкупить облигации у инвесторов. Практика данного рынка была таковой, что эмитент не мог делать отзыв облигации не ранее её середины всего срока погашения. Например, для 10-летней облигации – 5 лет. Или попросту говоря – это называется

callprotection(условие, согласно которому ценная бумага не может быть выкуплена эмитентом раньше определённого срока). В последнее время стандартом стало для 8-летних облигация non-callperiod(период запрета на досрочное погашение) 3и года, но если взглянуть на размещения, то количество выпусков с периодом запрета менее 3-ех лет, неуклонно растет (в этом году были выпуски с non-callperiodв один год, но на особых условиях).

Как это работает. Приведу простой пример на двух облигациях. Две идентичные облигации по кредитному качеству, доходности, и сроку погашения, но единственное отличие – non-callableperiod(у одной оно 4и года, а у второй 3и года).

На простом примере видно, как инвестор теряет 2.6% прироста капитала. Джанет Йелен отмечала не так давно, что инвесторы предпочитают более краткосрочные облигации с меньшей дюрацией, где сокращение non-callableperiodимеет меньшее влияние, чем на облигации с большой дюрацией. Но это не так, а как раз наоборот. Международные инвесторы и пенсионные фонды, а они в совокупности покупатели 40% всего высокодоходного рынка, увеличивают дюрацию своего портфеля ( к этим рискам я вернусь в третьей части). Вообще, с высказываниями госпожи Джанет Йеллен нужно быть осторожным, она своего рода “госпожа наоборот” – ее уже не раз подлавливают на том, что реальная ситуация не соответствует высказываниям. Хотя, как в финансовой сфере повелось, то “те кто знает – им наплевать, те, кому не наплевать – не знают”.

The equity clawback provision(досрочное погашение облигаций, обусловленное эмиссией акций)

Это еще одна из разновидностей ковенант, которая защищает держателей долга компании от досрочного погашения за счет привлечения средств компанией посредство IPOили SPO. В финансовых кругах эту ковенанту обозначают, как 35/65, что можно расшифровать, как за счет IPOили SPOне может быть погашено более 35% долга компании в облигациях или кредитах. Наибольшее изменение данной ковенанты претерпевало в период начала кризиса, где 50% долга погашалось за счет эмиссии акций.

10% Call per year at 103

В последнее время количество облигаций с условием возможности выкупа 10% выпуска в год с 17% до 21%. Как правило, это условие распространяется на non-callable period.

Ну и конечно же, пример, который позволяет понять потери, которые несет инвестор в случае покупки облигаций с данным условием о выкупе. В примере, который представлен ниже, это не чуть не меньше, чем 1.1% в год, что согласитесь, не так уж и мало, если суммировать все возможные потери.

Portability (портативность)

Одна из самых защит для владельцев облигаций, ее еще называют Putonchangecontrol, что в переводе означает опцион пут на изменения контроля компании. Это давало владельцу право на 101% при смене владельцев компании. В первую очередь, это был большой “гвоздь” для владельцев компаний, так как если компания участвовала в сделки M&A, то приходилось менять частично или всю структуру капитала. Но ФРС постаралось и здесь, большинство облигаций, выпущенных с 2010 по 2014 года, торгуются значительно выше 101. Но не нужно иметь семь пядей во лбу, чтоб понять, что при свертывании программ покупки активов и ужесточении монетарной политики, это право будет первостепенным. Снова же, если обратиться к примеру, то ситуация выглядеть может приблизительно так:

Conditional Restricted Payment Baske (Ограничениянавыплатудивидентов)

Этот вид защиты предоставлял ограниченную возможность держателям облигаций косвенно поучаствовать в выплате дивидентов. Несмотря на то, что это ограниченная ковенанта в своей действенности, но все же не маловажная. Если компания будет выплачивать значительную часть своей наличной прибыли на дивиденты, то это в перспективе может значительно повлиять на рискованность структуры капитала в будущем.

Что касается цифр, то сейчас в более чем 30% всех выпусков отсутствует ковенанта на любые выплаты.

Я остановлюсь только на одной негативной ковенанте – FCC(fixed charge coverage ratio, коэффициент покрытия фиксированных (постоянных) затрат)

Наиболее распространенные негативные ковенанты предназначены для ограничения, взятия на себя, непомерных финансовых обязательств компанией. Одним из самых распространенных был FCC

Данный показатель показывает способность компании покрывать свои расходы. Большинство выпусков сейчас указывают на то, что данное соотношение выше 2х.

Стоит отметить, что данная ковенанта делится на 2а типа: жесткая (FCC<2x) и свободную (FCC>2x)

Как видно из всего перечисленного, то компании получили в последнее время невероятно благоприятную среду для управления компанией. Когда говорят, что нет никаких ограничений, то всегда вспоминаю 2009 год, когда невероятно популярным было выражения hazardrisk. Хорошо это или плохо, я попытаюсь в третьей части высказать свое мнение по этому поводу.

To be continued…

P.S. Большинство, после прочитанного, скажут, мол, все хорошо, но какой нам от этого прок? С одной стороны Вы правы – никакого, так как думаю, что 95% здесь – это скальперы. Но оставшаяся часть – инвесторы. Если Вы прекрасно понимаете “деребан” при наступлении кредитного события, то осознаете, что непомерные финансовые обязательства, которые появились по причине отсутствия каких-либо ограничений, оставят Вас просто с цифрами на торговой платформе. Так как держатели акций – это последние в очереди с чашкой кому что-либо перепадет.

50 |

Читайте на SMART-LAB:

Тактика доверительного управления Иволги Капитал (17,7-23,8% средняя доходность счетов за всё время)

0️⃣ Предпосылки и предположения ( предыдущий пост – здесь ) • Средняя полученная доходность всех портфелей доверительного управления в ИК...

07:18

🚀 МТС Банк: про бизнес и портфель

Market Power задал несколько вопросов представителю банка. Публикуем его ответы. ➡️ Отчет компании разобрали здесь ❓ Вопрос МР: Каковы...

15:11

Обновление веб-терминала Альфа-Инвестиции

Веб-терминал Альфа-Инвестиции — это современный торговый терминал для инвесторов и трейдеров, который доступен в браузере с компьютера или...

18:58

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

Я честно говоря не думал что non-callable period так сильно влияет на тело облиги.