SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gnom

История одного робота. Глава деcятая.

- 03 сентября 2014, 22:55

- |

ЛЧИ в 2010 году был, пожалуй, самым интересным с точки зрения опционной торговли. Поэтому стоит остановиться на нем гораздо более подробно, чем я предполагал ранее. Заранее приношу извинения читателю, что следующие главы будут занудно изобиловать техническими вещами и ночными разговорами, не балуя веселыми историями и забавными происшествиями. До них мы еще обязательно доберемся.

Глава десятая. ДМА.

Перед самым ЛЧИ я атаковал Мозга околорыночными индикаторами. Мне казалось, что эти вещи помогут определять некие фазы рынка, и выгодно изменять нашу стратегию в соответствии с установленными правилами.

— Слушай, помимо ежедневного расчета annualize дохода, который я просил вчера, можно сделать еще вот какую фишку, — я строчил Мозгу в скайп очередные идеи. Он не отвечал, но я знал, что сейчас, на том конце провода, Мозг с некоторой опаской ждет мои очередные изобретения. Сразу посылать меня вроде как неудобно, но и дав мне надежду, можно схлопотать прилично трудочасов по той теме, которой ему совсем не хотелось заниматься.

Я продолжал.

— Берем, и делаем начальные настройки дельты, которая будет определять наше вью. Типа Overal market position: Bearish (delta <-5) neutral -5 5 and bullish (>5).

— И чо? — Мозг все-таки проявился.

— И хеджим дельту только тогда, когда она выходит за эти диапазоны. То есть если мы биариш, то хеджим дельту, но остаемся всегда минусовые, не менее -5. И собираем на тренде.

— А как мы узнаем то какой должен быть вью?

— Например по скользящим средним долгим каким-то… — предположил я неуверенно

— Так давай просто робота напишем, который встает в шорт по пересечению скользящих средних.

Мозг, конечно, умел срезать идею на взлете. Но я просто так не сдавался.

— Не, ну мувинги конечно не вариант. Я для примера сказал. Можно по другому. Например, если у нас много путов продано, то надо быть в минус дельте, чтобы страховаться от падения. А если рост — то на путах пола припадет и мы отобьем лось по шорту фьюча.

— То есть ты хочешь по факту оценивать и так дорогие по воле путы по еще более дорогой волатильности?

— Почему?

— Ну если ты дельту минусишь при проданном левом крае, то получается ты считаешь что твоя дельта типа очень положительная, значит путы стоят дороже чем на самом деле и дельта у них выше, а значит и вола. Так?

— Ну… Да, но не так. Короче, чо ты критикуешь. Моя идея, что надо определять фазы рынка для робота. Ведь явно мы когда-то торгуем в хороший плюс, когда-то просто месим в ноль, а то и сливаем. Значит надо эти фазы отлавливать.

— Я не знаю как отлавливать. Мне кажется надо более приземленные задачи сейчас решать. Скорость там, взаимодействие компов. Потом ты видишь — вола в целом имеет тенденцию к снижению. Ты там кондоры собирался тестить кажется. Или так и будем без тестов тупо путы продавать?

— Собирался. — Мозг опять меня умыл. — но я думаю можно и параллельно идти. У нас куча данных, которые интересно было бы графически наложить на фьюч. Наверняка есть закономерности.

— Например?

— Можно сделать барометр: типа ST Outlook: positive/negative/neutral — это разница между Нашим EBT и РТС ЕБТ. — я правда не уверен, что это будет правдой, но мысль была такая, что если РТС маржа в минус, а роботячий ЕБТ в плюс — то взгляд позитивный, надо объемы увеличивать.

— А с чего он позитивный то? Наоборот, РТС оценивает по более быстрой лыбе, значит куда-то волу потащили и надо быть осторожным. Я, кстати, на эту тему думал. То есть применять трендовость волы. Но это явно не сейчас. И это сложно.

— Ну ок, хоть что-то не затоптал. Можно сделать Market activity — смотреть общее число сделок. Или число своих. И типа high/low, циклы какие-нибудь. Смотреть когда мы часто в рынке, когда рынок активный, как наша доля коррелирует с профитом.

— Да хрень это все. — Подытожил Мозг. Активный рынок — мы зарабатываем. Тащат волу — мы сливаем. А дальше уже ньюансы. Ладно, я прогать.

И он пересел за другой комп.

Меня обуревала жажда деятельности и я принялся изучать участников ЛЧИ. Шла первая неделя, и было уже понятно, кто торгует опциями профессионально, делая большое число сделок, а кто просто ловит движухи мини депозитами в надежде удесятериться.

— возьми на карандаш юзеров: hedgehog, MMB, norveg. У них позы нормальные есть уже сейчас. Может гуру какие...

— угу, — буркнул Мозг.

— Вот тебе и «угу», — пробормотал я, смотря сделки участников. — Видимо действительно надо тесты прогнать по стренглам, а то проку с меня что-то мало становится.

И я полез в свою любимую Омегу писать бэктест.

Код получался трудный, перекладки стренглов, пирамидинг, двиганье одной ноги — все это требовало большого числа условий и переменных. То и дело я получал какие-то дикие кривые, выводя параметры позиции в виде индикатора. Но трехдневное пыхтение дало результат. У меня появился инструмент, который позволял анализировать закладку короткого стренгла, и делать простой менеджмент в случае ухода рынка. Менеджмент был в частичном или полном закрывании убыточной ноги или перекладывании ее с тем же или увеличенным объемом в ту же серию.

Перекладывать в другую серию было уж очень сложно. Но даже подобный бектест давал интересные выводы. Основной вывод был в том, что короткие опции продавать очень рискованно. Кривая неизменно уходила вниз на всплесках волатильности и никакой менеджмент не вытягивал результат. Битва гаммы с тетой почему-то, зачастую, оканчивалась победой гаммы. Результат был неожиданный. Мне всегда казалось, что продать три раза по месяцу лучше, чем один раз квартал.

— Ну как твои месячные? Я имею ввиду стренглы. — Мозг решил вдруг пошутить.

— Так себе… про месячный стренгл — я уже почти расстроился. Ловить особо нечего.

— Да? а чо так?

— Надо квартал закладывать и далекий, как мы сейчас делаем. т.е. по 200-300пп в разные стороны. Тогда все ништяк.

— А выходить когда?

— Да в принципе, можно выходить по стопу, когда он удвоился по цене. Это означает, что рынок прилично так ушел, если трехмесячный стренгл удвоился. Значит мы на роботе должны нагрести. А по статистике — если такой диапазон в 400-600пп по РТС заложить — 80%-90% случаев он вообще без денег истекает.

— Ну Ок. Можем заложить тогда для пробы на фонде 200-200 стренгл например.

— Ага, можно, — согласился я. — Но я тут другую тему придумал — входы получаются примерно раз в месяц (точнее раз 10-15 за год), но надежность горазно выше.

— м?

— Принцип простой: когда индикатор (осцилятор) показывает большую перекупленность (перепроданность) мы входим на то, что рынок дальше сильно не порастет (не попадает) с расстоянием 100пп от последнего хая (лоу). И если что — выходим по стоплоссу (х2 цена входа) — тема показала себя даже с учетом падения в 2008м, где он раз 6 считал что обвал закончился. Просрал 4000п (на 1 контракте), затем до текущего момента — вышел в плюс 8000п. (кстати, сейчас говорит, что мы должны стоят в продаже путов 1300х с начала сентября :) Я сейчас развиваю тему.

— Ну отлично. Скажи когда доделаешь.

Мозг, за время нашей совместной работы, отлично научился чувствовать момент, когда можно вежливо послать. Впрочем, я не обижался. Хотя нет. Обижался. то время я пребывал в полной уверенности, что мои идеи могут быть запроганы им за 5-7 минут, после чего останется только распарывать карманы.

— А ты ДМА смотрел? Видел что он делает? — Мозг тоже стал проявлять интерес к участникам конкурса.

— Ага. Видел. Похоже продает стрэддло-стренглы и хеджит их потом, двигая ноги.

— Это я и сам вижу. Ты объемы его видал? Походу это он делает все эти планочки.

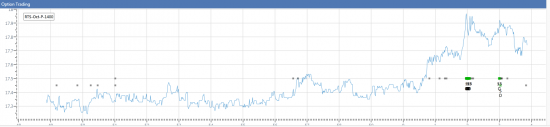

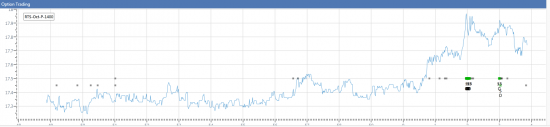

Планочка — это когда кто-то оставляет большую заявку даже тогда, когда рынок идет против нее. Тогда арбитражеры налетают на нее и начинают грызть. Грызут, пока у них есть лимиты, затем рынок идет еще дальше, заявка становится еще вкуснее и ее грузут с новой силой. В нашем интерфейсе это определялось сразу и выглядело так:

сделки на графике рисовали горизонтальную линию, отсюда и название «планочка». Волатильность в таких случаях резко шла вниз, утаскивая и соседние контракты (это уже делали арбитражеры). По мере того, как валилась вола — в дело включалась наша «вега стратегия», которая начинала набирать позу при сильных отклонениях от долгой улыбки.

— Да, похоже, он. Сегодня на вечерке посмотрим его сделки, думаю что 95% — это он. — Я мониторил эти девиации, и видел, что ДМА создатель большинства планочек и движений волы.

— И что думаешь?

— Думаю, что чувак нарвется. У него минус гамма должна быть охрененная. И как только рынок его ногу пройдет — он ее крыть должен, так что наша вега все должна сдать с диким профитом.

— Угу. Пока, правда, он в плюсе. Рынок тухляцкий… Но вообще DMA — четкий пацан. +4 млн. уже. Кстати, заметь, на форуме появился вопрос — как можно опционы поучиться потрейдить. Мне кажется, что вот так вот, глядя, как кто-то поднимает миллионы, делая несколько трейдов в день, реально народ может подтянуться в опционы. А то все знают только что «опционы — это очень рискованно, лучше торгуйте фьючом».

— я седня утром тоже подумал, что его результаты могут привлечь продавцов стренглов, которые потом будут выходить как ошпаренные. Так что такой игрок — как ни крути нам на руку.

Стратегия ДМА привлекала все больше зрителей. Заявки в сотни контрактов, тысячные позы и спокойное выжидание, пока накапает тета — это было дерзко, но работало. ДМА своей заявкой двигал волу на пару процентов вниз, сразу получая профит на первой половине проданных контрактов. А покупатели вроде нас сидели с отрицательной тетой, и на тухлом рынке не могли ничего нахеджить положительной гаммой. В какой-то момент запахло жареным.

— Смотри что получается. — Мозг прислал мне пару скриншотов.

— Мы сидим уже несколько дней, усосали и на веге и на тете. Причем распад ускоряется. Если рынок не двинется никуда — то наши опции вообще могут растаять.

Лось по вега-стратегии уже превышал 400 тысяч, и наш депозит откатился к 2.5 млн.

Такой поворот событий бросил все наши силы на поиск решения в сложившейся ситуации. Мозг, отвлекшись от прогания, предался теоретическим размышлениям.

— Я тут приравнял гамму с тетой с начала сентября. У меня выходит 11-15% фактическая вола. — Сообщение от Мозга пришло в пол-второго ночи. Я, правда, тоже не спал.

Мозг продолжал.

— Я вот что подумал: предположим, все знают наперед график волатильности. Пусть знают, что он такой:

будет неделя колбасы (33% историческая вола каждый день)

потом неделя тухляка (10% вола)

потом снова неделя колбасы (33%)

— средняя вола в предстоящие 3 недели будет 28%, и столько же сейчас IV (потому что все знают, что будет такая вола), и столько же показывает наш САБР.

— Так, и чо?

— По мере истечения первой недели, IV падает до 23% (потому что теперь остается неделя 10%-волы и неделя 33%-волы, и средняя за две пусть 23%). Мы по ходу набираемся, думая, что их вола должна быть 28%. Сидим с ними и 10%-ую неделю хеджим как 23%-ую, сильно не добирая в гаматете.

— Типа как сейчас?

— Ага. А далее приближается последняя неделя, колбасная, и вола вырастает до 33% — мы радостные сдаем все на росте выше 27-28%, потому что наша лыба туда подтянулась. Но выигрыш по веге минимальный — опционы уже потеряли почти всю свою вегу. И в итоге мы купили опционы на падении (дороже стоимости), продержали их тухлую неделю (сильно недохедживая) и сдали потом на росте (дешевле их стоимости).

— Сплошной лось...

— Ну да. На уровне недель такой график, в принципе, можно предположить — всякие сезоны отчетности/выхода месячных-квартальных статистик и т.п. Но даже если и для рынка это все было неожиданностью — это вполне рабочая ситуация, в которой мы сильно налетаем на своих текущих стратегиях.

— Так а что делать то? Вывод будет?

— А хрен знает что делать. Может быть перенимать надо успехи конкурентов.

— Продавать стрэддлы начать?

— Ну а чо. Смотри, викс седня -1%. Да и вообще возвращаемся в тот же коридор по фьючу, покупок опций не видно — того и гляди, придется признать про… б в 0.5 млн....

— ДМА падла..

— А че он то? Нам бы надо болеть за ДМА, ибо он делает то, что мы собираемся делать с большими клиентскими деньгами (если до этого дойдет). Ты, конечно, можешь возразить, что мы будем класть шире — но тут, мне кажется, по гаматете почти паритет и нет большой разницы, а по ликвидности заложить стреддл или стренгл поближе намного проще.

— Хм..

— Закладывать дальние или ближние — ты сам говорил, что лучше 3 раза заложить ближние.

— Да, но потом тесты показали что это не так.

— Ага, а сейчас нам рынок показывает что так. Так вот, весь наш потенциальный автоматизм — это еще большое хз, как лучше делать. Короче, он показывает на практике нашу «основную» клиентскую стратегию, и если он щас сильно обломается, нам тоже надо бы расстроиться...

— Не знаю. Слабое утешение возврату к 2.3 млн на депозите… Хорошо хоть на фонде не стали на всю катушку всаживать. Сколько там, кстати?

— От старта минус 5%, — проверил Мозг. — скоро пайщики начнут ерзать.

— Да ладно, рабочая ситуация. Давай, завтра подумаем что можно с этим сделать.

— Угу. Давай. Спокноч.

Я захлопнул ноут и быстро уснул.

Глава десятая. ДМА.

Перед самым ЛЧИ я атаковал Мозга околорыночными индикаторами. Мне казалось, что эти вещи помогут определять некие фазы рынка, и выгодно изменять нашу стратегию в соответствии с установленными правилами.

— Слушай, помимо ежедневного расчета annualize дохода, который я просил вчера, можно сделать еще вот какую фишку, — я строчил Мозгу в скайп очередные идеи. Он не отвечал, но я знал, что сейчас, на том конце провода, Мозг с некоторой опаской ждет мои очередные изобретения. Сразу посылать меня вроде как неудобно, но и дав мне надежду, можно схлопотать прилично трудочасов по той теме, которой ему совсем не хотелось заниматься.

Я продолжал.

— Берем, и делаем начальные настройки дельты, которая будет определять наше вью. Типа Overal market position: Bearish (delta <-5) neutral -5 5 and bullish (>5).

— И чо? — Мозг все-таки проявился.

— И хеджим дельту только тогда, когда она выходит за эти диапазоны. То есть если мы биариш, то хеджим дельту, но остаемся всегда минусовые, не менее -5. И собираем на тренде.

— А как мы узнаем то какой должен быть вью?

— Например по скользящим средним долгим каким-то… — предположил я неуверенно

— Так давай просто робота напишем, который встает в шорт по пересечению скользящих средних.

Мозг, конечно, умел срезать идею на взлете. Но я просто так не сдавался.

— Не, ну мувинги конечно не вариант. Я для примера сказал. Можно по другому. Например, если у нас много путов продано, то надо быть в минус дельте, чтобы страховаться от падения. А если рост — то на путах пола припадет и мы отобьем лось по шорту фьюча.

— То есть ты хочешь по факту оценивать и так дорогие по воле путы по еще более дорогой волатильности?

— Почему?

— Ну если ты дельту минусишь при проданном левом крае, то получается ты считаешь что твоя дельта типа очень положительная, значит путы стоят дороже чем на самом деле и дельта у них выше, а значит и вола. Так?

— Ну… Да, но не так. Короче, чо ты критикуешь. Моя идея, что надо определять фазы рынка для робота. Ведь явно мы когда-то торгуем в хороший плюс, когда-то просто месим в ноль, а то и сливаем. Значит надо эти фазы отлавливать.

— Я не знаю как отлавливать. Мне кажется надо более приземленные задачи сейчас решать. Скорость там, взаимодействие компов. Потом ты видишь — вола в целом имеет тенденцию к снижению. Ты там кондоры собирался тестить кажется. Или так и будем без тестов тупо путы продавать?

— Собирался. — Мозг опять меня умыл. — но я думаю можно и параллельно идти. У нас куча данных, которые интересно было бы графически наложить на фьюч. Наверняка есть закономерности.

— Например?

— Можно сделать барометр: типа ST Outlook: positive/negative/neutral — это разница между Нашим EBT и РТС ЕБТ. — я правда не уверен, что это будет правдой, но мысль была такая, что если РТС маржа в минус, а роботячий ЕБТ в плюс — то взгляд позитивный, надо объемы увеличивать.

— А с чего он позитивный то? Наоборот, РТС оценивает по более быстрой лыбе, значит куда-то волу потащили и надо быть осторожным. Я, кстати, на эту тему думал. То есть применять трендовость волы. Но это явно не сейчас. И это сложно.

— Ну ок, хоть что-то не затоптал. Можно сделать Market activity — смотреть общее число сделок. Или число своих. И типа high/low, циклы какие-нибудь. Смотреть когда мы часто в рынке, когда рынок активный, как наша доля коррелирует с профитом.

— Да хрень это все. — Подытожил Мозг. Активный рынок — мы зарабатываем. Тащат волу — мы сливаем. А дальше уже ньюансы. Ладно, я прогать.

И он пересел за другой комп.

Меня обуревала жажда деятельности и я принялся изучать участников ЛЧИ. Шла первая неделя, и было уже понятно, кто торгует опциями профессионально, делая большое число сделок, а кто просто ловит движухи мини депозитами в надежде удесятериться.

— возьми на карандаш юзеров: hedgehog, MMB, norveg. У них позы нормальные есть уже сейчас. Может гуру какие...

— угу, — буркнул Мозг.

— Вот тебе и «угу», — пробормотал я, смотря сделки участников. — Видимо действительно надо тесты прогнать по стренглам, а то проку с меня что-то мало становится.

И я полез в свою любимую Омегу писать бэктест.

Код получался трудный, перекладки стренглов, пирамидинг, двиганье одной ноги — все это требовало большого числа условий и переменных. То и дело я получал какие-то дикие кривые, выводя параметры позиции в виде индикатора. Но трехдневное пыхтение дало результат. У меня появился инструмент, который позволял анализировать закладку короткого стренгла, и делать простой менеджмент в случае ухода рынка. Менеджмент был в частичном или полном закрывании убыточной ноги или перекладывании ее с тем же или увеличенным объемом в ту же серию.

Перекладывать в другую серию было уж очень сложно. Но даже подобный бектест давал интересные выводы. Основной вывод был в том, что короткие опции продавать очень рискованно. Кривая неизменно уходила вниз на всплесках волатильности и никакой менеджмент не вытягивал результат. Битва гаммы с тетой почему-то, зачастую, оканчивалась победой гаммы. Результат был неожиданный. Мне всегда казалось, что продать три раза по месяцу лучше, чем один раз квартал.

— Ну как твои месячные? Я имею ввиду стренглы. — Мозг решил вдруг пошутить.

— Так себе… про месячный стренгл — я уже почти расстроился. Ловить особо нечего.

— Да? а чо так?

— Надо квартал закладывать и далекий, как мы сейчас делаем. т.е. по 200-300пп в разные стороны. Тогда все ништяк.

— А выходить когда?

— Да в принципе, можно выходить по стопу, когда он удвоился по цене. Это означает, что рынок прилично так ушел, если трехмесячный стренгл удвоился. Значит мы на роботе должны нагрести. А по статистике — если такой диапазон в 400-600пп по РТС заложить — 80%-90% случаев он вообще без денег истекает.

— Ну Ок. Можем заложить тогда для пробы на фонде 200-200 стренгл например.

— Ага, можно, — согласился я. — Но я тут другую тему придумал — входы получаются примерно раз в месяц (точнее раз 10-15 за год), но надежность горазно выше.

— м?

— Принцип простой: когда индикатор (осцилятор) показывает большую перекупленность (перепроданность) мы входим на то, что рынок дальше сильно не порастет (не попадает) с расстоянием 100пп от последнего хая (лоу). И если что — выходим по стоплоссу (х2 цена входа) — тема показала себя даже с учетом падения в 2008м, где он раз 6 считал что обвал закончился. Просрал 4000п (на 1 контракте), затем до текущего момента — вышел в плюс 8000п. (кстати, сейчас говорит, что мы должны стоят в продаже путов 1300х с начала сентября :) Я сейчас развиваю тему.

— Ну отлично. Скажи когда доделаешь.

Мозг, за время нашей совместной работы, отлично научился чувствовать момент, когда можно вежливо послать. Впрочем, я не обижался. Хотя нет. Обижался. то время я пребывал в полной уверенности, что мои идеи могут быть запроганы им за 5-7 минут, после чего останется только распарывать карманы.

— А ты ДМА смотрел? Видел что он делает? — Мозг тоже стал проявлять интерес к участникам конкурса.

— Ага. Видел. Похоже продает стрэддло-стренглы и хеджит их потом, двигая ноги.

— Это я и сам вижу. Ты объемы его видал? Походу это он делает все эти планочки.

Планочка — это когда кто-то оставляет большую заявку даже тогда, когда рынок идет против нее. Тогда арбитражеры налетают на нее и начинают грызть. Грызут, пока у них есть лимиты, затем рынок идет еще дальше, заявка становится еще вкуснее и ее грузут с новой силой. В нашем интерфейсе это определялось сразу и выглядело так:

сделки на графике рисовали горизонтальную линию, отсюда и название «планочка». Волатильность в таких случаях резко шла вниз, утаскивая и соседние контракты (это уже делали арбитражеры). По мере того, как валилась вола — в дело включалась наша «вега стратегия», которая начинала набирать позу при сильных отклонениях от долгой улыбки.

— Да, похоже, он. Сегодня на вечерке посмотрим его сделки, думаю что 95% — это он. — Я мониторил эти девиации, и видел, что ДМА создатель большинства планочек и движений волы.

— И что думаешь?

— Думаю, что чувак нарвется. У него минус гамма должна быть охрененная. И как только рынок его ногу пройдет — он ее крыть должен, так что наша вега все должна сдать с диким профитом.

— Угу. Пока, правда, он в плюсе. Рынок тухляцкий… Но вообще DMA — четкий пацан. +4 млн. уже. Кстати, заметь, на форуме появился вопрос — как можно опционы поучиться потрейдить. Мне кажется, что вот так вот, глядя, как кто-то поднимает миллионы, делая несколько трейдов в день, реально народ может подтянуться в опционы. А то все знают только что «опционы — это очень рискованно, лучше торгуйте фьючом».

— я седня утром тоже подумал, что его результаты могут привлечь продавцов стренглов, которые потом будут выходить как ошпаренные. Так что такой игрок — как ни крути нам на руку.

Стратегия ДМА привлекала все больше зрителей. Заявки в сотни контрактов, тысячные позы и спокойное выжидание, пока накапает тета — это было дерзко, но работало. ДМА своей заявкой двигал волу на пару процентов вниз, сразу получая профит на первой половине проданных контрактов. А покупатели вроде нас сидели с отрицательной тетой, и на тухлом рынке не могли ничего нахеджить положительной гаммой. В какой-то момент запахло жареным.

— Смотри что получается. — Мозг прислал мне пару скриншотов.

— Мы сидим уже несколько дней, усосали и на веге и на тете. Причем распад ускоряется. Если рынок не двинется никуда — то наши опции вообще могут растаять.

Лось по вега-стратегии уже превышал 400 тысяч, и наш депозит откатился к 2.5 млн.

Такой поворот событий бросил все наши силы на поиск решения в сложившейся ситуации. Мозг, отвлекшись от прогания, предался теоретическим размышлениям.

— Я тут приравнял гамму с тетой с начала сентября. У меня выходит 11-15% фактическая вола. — Сообщение от Мозга пришло в пол-второго ночи. Я, правда, тоже не спал.

Мозг продолжал.

— Я вот что подумал: предположим, все знают наперед график волатильности. Пусть знают, что он такой:

будет неделя колбасы (33% историческая вола каждый день)

потом неделя тухляка (10% вола)

потом снова неделя колбасы (33%)

— средняя вола в предстоящие 3 недели будет 28%, и столько же сейчас IV (потому что все знают, что будет такая вола), и столько же показывает наш САБР.

— Так, и чо?

— По мере истечения первой недели, IV падает до 23% (потому что теперь остается неделя 10%-волы и неделя 33%-волы, и средняя за две пусть 23%). Мы по ходу набираемся, думая, что их вола должна быть 28%. Сидим с ними и 10%-ую неделю хеджим как 23%-ую, сильно не добирая в гаматете.

— Типа как сейчас?

— Ага. А далее приближается последняя неделя, колбасная, и вола вырастает до 33% — мы радостные сдаем все на росте выше 27-28%, потому что наша лыба туда подтянулась. Но выигрыш по веге минимальный — опционы уже потеряли почти всю свою вегу. И в итоге мы купили опционы на падении (дороже стоимости), продержали их тухлую неделю (сильно недохедживая) и сдали потом на росте (дешевле их стоимости).

— Сплошной лось...

— Ну да. На уровне недель такой график, в принципе, можно предположить — всякие сезоны отчетности/выхода месячных-квартальных статистик и т.п. Но даже если и для рынка это все было неожиданностью — это вполне рабочая ситуация, в которой мы сильно налетаем на своих текущих стратегиях.

— Так а что делать то? Вывод будет?

— А хрен знает что делать. Может быть перенимать надо успехи конкурентов.

— Продавать стрэддлы начать?

— Ну а чо. Смотри, викс седня -1%. Да и вообще возвращаемся в тот же коридор по фьючу, покупок опций не видно — того и гляди, придется признать про… б в 0.5 млн....

— ДМА падла..

— А че он то? Нам бы надо болеть за ДМА, ибо он делает то, что мы собираемся делать с большими клиентскими деньгами (если до этого дойдет). Ты, конечно, можешь возразить, что мы будем класть шире — но тут, мне кажется, по гаматете почти паритет и нет большой разницы, а по ликвидности заложить стреддл или стренгл поближе намного проще.

— Хм..

— Закладывать дальние или ближние — ты сам говорил, что лучше 3 раза заложить ближние.

— Да, но потом тесты показали что это не так.

— Ага, а сейчас нам рынок показывает что так. Так вот, весь наш потенциальный автоматизм — это еще большое хз, как лучше делать. Короче, он показывает на практике нашу «основную» клиентскую стратегию, и если он щас сильно обломается, нам тоже надо бы расстроиться...

— Не знаю. Слабое утешение возврату к 2.3 млн на депозите… Хорошо хоть на фонде не стали на всю катушку всаживать. Сколько там, кстати?

— От старта минус 5%, — проверил Мозг. — скоро пайщики начнут ерзать.

— Да ладно, рабочая ситуация. Давай, завтра подумаем что можно с этим сделать.

— Угу. Давай. Спокноч.

Я захлопнул ноут и быстро уснул.

1.4К |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога Гном

- 50000

- GME

- Gnom

- gnom story

- X5 Retail Group

- акции

- Алексей Каленкович

- Арбитаж

- арбитраж

- брокеры

- вакансия

- Вирус

- волатильность

- выборы

- гном

- делистинг

- доллар рубль

- изи мани

- инвестиции

- кино

- книга

- коронавирус

- кризис

- кризис 2008

- криптовалюта

- крутихин

- ЛЧИ

- ЛЧИ 2013

- лчи 2013 смартлаб

- Магнит

- новый год

- о жизни

- обвал

- облигации

- опрос

- опцины

- опционы

- оффтоп

- паника

- Пенсия

- поиск работы

- просто про опционы

- пузыри

- Ри

- россия

- рпс

- рубль

- седой

- собеседование

- Спред на РИ

- трейдинг

- философия

- форекс

- фьючерс ртс

- Х5

- цивилизаtion

- юмор

Гном ты уж нас не забывай, пиши почаще

пошел читать )

Но владение и языком, в том числе, тоже чувствуется.

а вот идея про обыгрыш волатильности — это наверное ключевая штука.

только я пока её не понял. во фьючерсах это работает наверное как-то по другому.

надо полагать что на годах типа 2014го, стратегии ДМА, которые, например отлично могли работать на вялом рынке конца 2013 — приносят тотальный проигрыш всего.