SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. maxrusanov

Результаты управления: Источник доходности - 1

- 26 декабря 2013, 12:36

- |

Итак, в предыдущий раз мы закончили про измерение доходности портфеля и в этом посте разберем эту доходность по запчастям, чтоб понять, где мы преуспели, а где не очень. Как говорит Стив Кларк (Hedge Fund Wizards, Jack D. Schwager): “Делай больше то, что получается и меньше, что нет». (мой перевод “do more of what works and less of what does not.”).

Существует два подхода к определению источника дохода: макро (на уровне спонсора) подходит для случая с несколькими управляющими; микро (непосредственно на уровне управляющего) расскажет вам, насколько хорош сам управляющий.

Для SL’а, думаю, второй случай больше подходит, т.к. каждый трейдер и есть управляющий своим портфелем.

Один из способов расчета источника доходности на микро уровне, который мы и рассмотрим здесь, называется «вес сектора / выбор бумаги». Для этого нам понадобятся и веса индекса (или другого показателя, с которым будем производить сравнение), и доходности по ним.

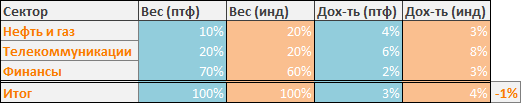

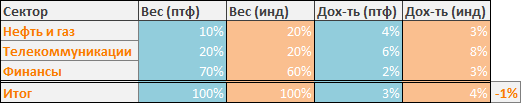

На примере — разбиение нашего портфеля и индекса по секторам. Можно по типам активов или непосредственно наименованиям акций/облигаций. Главное, чтоб было с чем сравнить со стороны индекса.

Мы видим, что мы проиграли индексу −1%. Кстати, доходности рассчитываются как среднее взвешенное по доходностям составляющих (секторов в нашем случае), т.е. 3% портфеля = 0.1*4%+0.2*6%+0.7*2%. Разберемся, что стало причиной такого проигрыша.

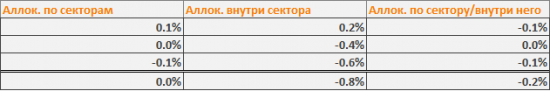

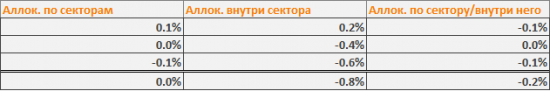

Считаем доходность, полученную благодаря выбору сектора. На примере «Нефти и газа» она равна разнице между весами портфеля и индекса −0.1 = 0.1−0.2, умноженной на разницу между доходностью сектора индекса и самим индексом −1%=3%−4%, т.е. (0.1−0.2)*(3%−4%)=0.1%. Суммируя по всем секторам, получаем доходность, равную 0%.

Дальше идет доходность, показывающая, насколько мы хорошо выбираем сами бумаги внутри сектора. На примере «Телекоммуникаций» она выглядит как произведение веса сектора в индексе 0.2 на разницу между доходностями портфеля и индекса для данного сектора −2%=6%−8%, т.е. 0.2*(6%−8%)=−0.4%. Для портфеля сумма дает нам −0.8%

И последнее, рассчитываем доходность из-за пересечения двух доходностей выше, т.е. комбинированное влияние выбора сектора и бумаг внутри него. На примере сектора «Финансов» расчет выглядит как произведение разницы между весами 0.1=0.7–0.6 на разницу между доходностями −1%= 2%−3%, что в сумме дает результат по портфелю в −0.2%.

То же, но на картинке:

Итого наш проигрыш индексу в один процент мы разобрали на доходность из-за аллокации по секторам 0% + доходность из-за аллокации внутри сектора −0.8% + доходность из-за пересечения первых двух −0.2%.

Эксель со всеми расчетами тут.

В следующий раз разберем доходность портфеля (без сравнения с индексом) на приращение капитала, дивиденды и купоны, изменения валютных курсов...

Существует два подхода к определению источника дохода: макро (на уровне спонсора) подходит для случая с несколькими управляющими; микро (непосредственно на уровне управляющего) расскажет вам, насколько хорош сам управляющий.

Для SL’а, думаю, второй случай больше подходит, т.к. каждый трейдер и есть управляющий своим портфелем.

Один из способов расчета источника доходности на микро уровне, который мы и рассмотрим здесь, называется «вес сектора / выбор бумаги». Для этого нам понадобятся и веса индекса (или другого показателя, с которым будем производить сравнение), и доходности по ним.

На примере — разбиение нашего портфеля и индекса по секторам. Можно по типам активов или непосредственно наименованиям акций/облигаций. Главное, чтоб было с чем сравнить со стороны индекса.

Мы видим, что мы проиграли индексу −1%. Кстати, доходности рассчитываются как среднее взвешенное по доходностям составляющих (секторов в нашем случае), т.е. 3% портфеля = 0.1*4%+0.2*6%+0.7*2%. Разберемся, что стало причиной такого проигрыша.

Считаем доходность, полученную благодаря выбору сектора. На примере «Нефти и газа» она равна разнице между весами портфеля и индекса −0.1 = 0.1−0.2, умноженной на разницу между доходностью сектора индекса и самим индексом −1%=3%−4%, т.е. (0.1−0.2)*(3%−4%)=0.1%. Суммируя по всем секторам, получаем доходность, равную 0%.

Дальше идет доходность, показывающая, насколько мы хорошо выбираем сами бумаги внутри сектора. На примере «Телекоммуникаций» она выглядит как произведение веса сектора в индексе 0.2 на разницу между доходностями портфеля и индекса для данного сектора −2%=6%−8%, т.е. 0.2*(6%−8%)=−0.4%. Для портфеля сумма дает нам −0.8%

И последнее, рассчитываем доходность из-за пересечения двух доходностей выше, т.е. комбинированное влияние выбора сектора и бумаг внутри него. На примере сектора «Финансов» расчет выглядит как произведение разницы между весами 0.1=0.7–0.6 на разницу между доходностями −1%= 2%−3%, что в сумме дает результат по портфелю в −0.2%.

То же, но на картинке:

Итого наш проигрыш индексу в один процент мы разобрали на доходность из-за аллокации по секторам 0% + доходность из-за аллокации внутри сектора −0.8% + доходность из-за пересечения первых двух −0.2%.

Эксель со всеми расчетами тут.

В следующий раз разберем доходность портфеля (без сравнения с индексом) на приращение капитала, дивиденды и купоны, изменения валютных курсов...

88 |

Читайте на SMART-LAB:

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

УК «Спутник - Управлением капиталом» признана лидером в управлении средствами страховых компаний

Рейтинговое агентство «Эксперт» признало Управляющую компанию «Спутник — Управление капиталом» лидером в сегменте управления резервами и...

11:07

теги блога Maxim Rusanov, CFA

- BR

- CFA

- COVID-19

- Evaluating Portfolio Performace

- flash boys

- HFT

- michael lewis

- Private Wealth

- USDRUB

- бинарные

- гамма

- задача для трейдера

- квик

- колл спред

- коронавирус

- ликбез

- МОК

- нефть

- опционы

- опыт

- ПИФ

- Сингапур

- шутка

так оценивается только доходность портфеля buy&hold, как я понимаю, а спекулятивные портфели вы как оцениваете?

спасибо!