SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Egorarpov

Вопрос к математикам

- 31 августа 2024, 22:38

- |

Предположим, что акция всегда торгуется в диапазоне от 100 до 110.

Чем ниже цена, тем выше вероятность положительного приращения. Если цена=100, то вероятность роста=1, если цена=110, то вероятность роста=0.

Мы можем как лонговать, так и шортить. Максимум 100 лотов.

Очевидно что, если цена>105, то надо шортить.

Если меньше, то покупать.

Вопрос: как математически рассчитать оптимальный объем позиции?

Что выгоднее: ждать экстремум? шортить на все сразу по 106? Постепенно наращивать позицию?

Предположим, что приращение может быть либо +1, либо -1.

Вариант 1.

Вероятность отрицательного приращения=(цена — 100)/10.

Т.е. при цена=108, вероятность падения на следующем шаге=0,8.

Вариант 2.

Что если вероятность отрицательного приращения=((цена — 100)/10)^2?

Т.е. при цена=108, вероятность падения на следующем шаге=0,64.

Как подойти математически к вопросу объемов?

Чем ниже цена, тем выше вероятность положительного приращения. Если цена=100, то вероятность роста=1, если цена=110, то вероятность роста=0.

Мы можем как лонговать, так и шортить. Максимум 100 лотов.

Очевидно что, если цена>105, то надо шортить.

Если меньше, то покупать.

Вопрос: как математически рассчитать оптимальный объем позиции?

Что выгоднее: ждать экстремум? шортить на все сразу по 106? Постепенно наращивать позицию?

Предположим, что приращение может быть либо +1, либо -1.

Вариант 1.

Вероятность отрицательного приращения=(цена — 100)/10.

Т.е. при цена=108, вероятность падения на следующем шаге=0,8.

Вариант 2.

Что если вероятность отрицательного приращения=((цена — 100)/10)^2?

Т.е. при цена=108, вероятность падения на следующем шаге=0,64.

Как подойти математически к вопросу объемов?

558 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

Торгуйте интрадей модель, или часовую модель (можно дневную). Именно она скажет, открываемся на всю котлету, или пока не стоит.

Егор Κарпов, вам по существу и ответили. Идете по тупиковому направлению. Не вы один такой "хениальный", кто с приращениями баловался. Что АГ, что Мультитрендовый… А скольких я еще не знаю!![]()

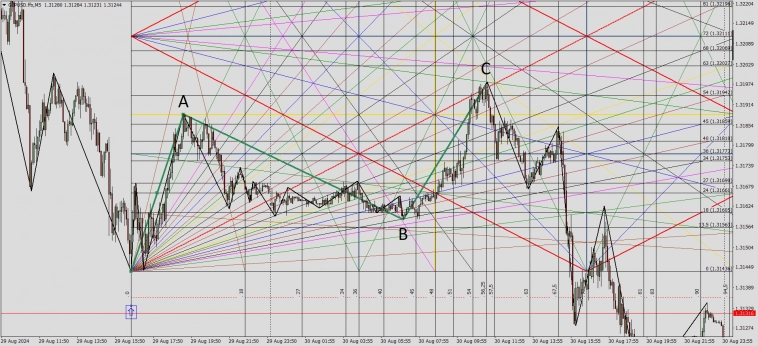

На всех рынках есть стандартный паттерн, называется АВС. Зная размеры А и В, всегда сможете посчитать, куда доплюнет С, и самое главное КОГДА! А там уже и ваши уровни 100 — 110 покажут, вышли за диапазон или нет.

Даже Патрик Микула в книге -...5 новых техник Эндрюса не сказал правды. Правда в умении читать график по каждой свече и ее роли в танце цены 3-2.

ezomm, у меня без танцев цены и без танцев с бубнами!![]()

Есть А и В, по ним считается точка(и) С. В зависимости от модели, она одна или две. Обычно одна. У Ганна все описано, и на Опене все это не раз рассматривалось и разбиралось.

Я ВА уже 24 года изучаю. Поторопись… время потеряешь.

Есть золотое правило — по цене вас разведут всегда, по времени НИКОГДА!

Ганна книг много прочитал и там мало пользы для чтения графика по свечам, циклам времени. Там мало про объем -основу графика .

В основе системы 1 средняя свеча (размер и форма ), а не углы и коробки. Мои прогнозы тут как пример .

smart-lab.ru/blog/711906.php

Для упрощения визуального анализа я даже шаблон Ганна 144 доработал, и выложил в открытый доступ. В нём есть все, чтобы не гадать, куда пойдет цена и где она развернется.

P.S. — Ганна могут понять (ломануть) единицы, считайте что Ганн это Высшая Академия трейдинга, всё остальное школа или институт. Вот такая проверка Знаний.

На 2м месте стоп лосс. На 3м — вход в сделку. На 4м защита прибыли.

нет, не очевидно. Может цена так и будет далее колебаться в диапазоне 105-110 в течение 10 лет и ваш шорт будет постоянно в минусе. А следующие 10 лет в диапазоне 100-105 :))

Ну, вообще в вашей системе 2 100% выигрышных варианта: шортить 110 и покупать 100, вот и всё, всё остальное рулетка.

кроме случаев 100 и 110 всегда равна 0.5

Вопрос в том, что оптимальнее: шортить по чуть-чуть или сразу на все? Или вообще ждать экстремум?

При какой стратегии фин рез будет расти максимально быстро?

Подсказка — лучшая свеча это приседающий. Лет через 10 научишься.

smart-lab.ru/blog/452099.php

А считать для частных случаев в выходные лень.

Вывод, если не учитывать специфику ценовых движений как то тренд, фдет то любой математический расчет можно смело засунуть в задницу любому математику поскольку он просто идиот и игнорирует именно нюансы рыночного ценообразования

Ни один из этих математических придурков не в состоянии найти грань перехода от флета к тренду, от тренда к коррекции и тд, только болтать способны и больше ни чего!

У меня же теоретический вопрос. Грубо говоря, как решать такой класс задач.

Как при заданных условиях математически доказать, что выгоднее постепенно набирать позицию, или наоборот при малейшем колебании сразу открывать максимальную позицию.

Я же не спрашивал как оно в жизни, я спросил как решить такую задачу.

Меня гложет любопытство, как решить такую задачу.

Из-за любопытства и занимаются теорией.

Не вижу смысла называть кого-то идиотами.

Т.е. при цена=108, вероятность падения на следующем шаге=0,8

Вот формула, по которой рассчитывается вероятность на каждом шаге.

Есть 100 лотов. Сумма профита при любой разбивке на неск лотов меньше, чем при единовременном входе всей суммой.

перелив в сторону начинается от навеса, в ту сторону где дефицит..

для случая топикстартера, не достаточно исходных данных!

модель нельзя решить.

Рассчитайте волатильность за день с помощью ATR на большой ретроспективе (периодов 100-150).

Подумайте, как часто хотите совершать сделки, например, каждые 5 минут и рассчитайте волатильность на этом ТФ.

Разделите волатильность 1Д на 5м и получите расстояние для входа в позицию.

50% депозита разделите на расстояние и получите объём позиции для каждой сделки.

Выставляйте лимитки на полученном расстоянии в обе стороны и не парьтесь по поводу цены инструмента.