Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про Aerodrome (Ч.1).

- 28 июня 2024, 14:41

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Aerodrome (AERO) ускоряет ликвидность Base Chain.

Его глубокая интеграция в DeFi экосистему Coinbase позиционирует его как основной шлюз для следующей волны розничных пользователей.

Поддерживаемый Coinbase, AERO готов к успеху, что подтверждается увеличением объема транзакций Base Chain в 9 раз с начала года.

Рыночные возможности:A. Перспективы для ETH:

Регуляторная ясность в DeFi улучшается, что подтверждается недавним ETH ETF, который отражает бычий прогноз.

Goldman Sachs прогнозирует приток в ETH ETF от $1 млрд до $3 млрд до конца года.

Этот всплеск объема транзакций приносит пользу протоколам DEX, таким как Aerodrome, которые зарабатывают на комиссионных за транзакции.

Потенциал рынка L2:

Основная сеть Ethereum долго страдала от высоких затрат и низкой скорости.

Сети L2 решают эти проблемы, снимая вычислительную нагрузку с основной сети, снижая затраты на транзакции для пользователей.

Пользователи DeFi быстро осознают потенциал L2, что видно по растущему объему bridging volume.

Потенциал Coinbase:

Бесплатные переводы с Coinbase CEX на Base Chain привлекают трейдеров, напрямую увеличивая объем транзакций и повышая доходы Aerodrome от DEX.

(i) Основной кастодиан:

Coinbase, ведущий CEX, выступает в качестве кастодиана ETF для BlackRock, крупнейшего в мире управляющего активами.

Это партнерство готовит Base Chain к резкому увеличению институциональных транзакций после недавнего одобрения ETH ETF.

В настоящее время Base Chain обрабатывает ежедневные транзакции на сумму 500 млн, не учитывая предстоящие институциональные притоки.

Base Chain TVL и ежедневный объем:

(ii) Сравнение с Binance Smart Chain:

Binance Smart Chain (BSC), поддерживаемая Binance, в настоящее время имеет TVL в $5,4 млрд.

В отличие от этого, Base Chain имеет TVL в $1,7 млрд, но обладает значительным потенциалом для роста после полной интеграции в экосистему Coinbase.

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

Substack — ilianicolaevichzavialov.substack.com/

Поддержка Coinbase может значительно перераспределить институциональные средства в сторону Base Chain, возможно, превосходя объем торгов BSC, учитывая его роль основного кастодиана.

Velodrome V2 занимает второе место среди крупнейших DEX на Optimism Chain, немного уступая UniV3. (уже лучше Uni как по мне)

Aerodrome тесно сотрудничает с командой Velodrome, используя передовые функции Velodrome V2 для достижения успеха. (это одна и та же команда вроде)

A. Пулы ликвидности:

Aerodrome включает различные пулы ликвидности, объединяя инновации Uniswap V1, Uniswap V3 и Solidly в одном протоколе.

(i) Stable Pools:

Stable Pools — это пулы ликвидности для низковолатильных активов, таких как пары стейблкоинов.

Они используют формулу x³y + y³x ≥ k от Solidly для ценообразования активов, минимизируя проскальзывание даже при больших сделках.

Кроме того, LP сталкиваются с меньшими непостоянными потерями из-за высокой корреляции базовых активов.

Низкое проскальзывание на Stable AMM (Красный) по сравнению с волатильными AMM (Зеленый):

(ii) Волатильные Пулы:

Волатильные пулы предназначены для пар токенов с высокой волатильностью и низкой корреляцией.

Они используют формулу AMM Uniswap V1 (x × y ≥ k) для поддержания постоянной ликвидности.

LP получают выгоду от более высоких доходов по сравнению со stable пулами и могут спекулировать на колебаниях цен токенов, что обычно приводит к более высоким APY.

Волатильные Пулы обычно имеют более высокий APY, чем Stable Pools:

(iii) Пулы Концентрированной Ликвидности:

Uniswap V3 ввел Пулы Концентрированной Ликвидности (CLP), позволяя LP устанавливать ценовые границы для своих активов.

В отличие от базовых пулов ликвидности, которые равномерно распределяют ликвидность, CLP улучшают контроль LP над глубиной ликвидности.

Эта настройка оптимизирует эффективность капитала и доходы LP в Stable Liquidity Pools, которые испытывают минимальные колебания цен.

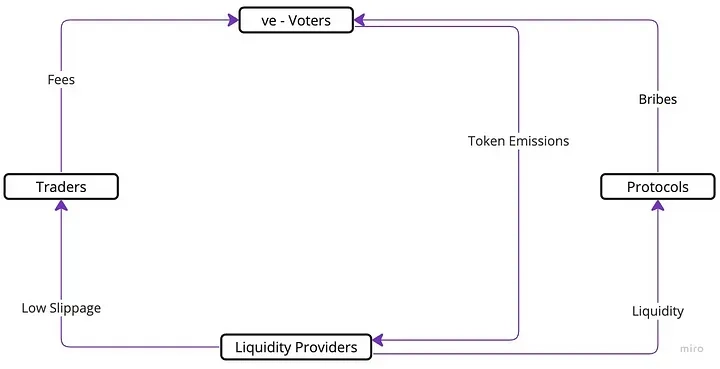

B. Маховик ликвидности:

Aerodrome позволяет протоколам создавать пулы ликвидности для своих активов и стимулировать маховик ликвидности через голосование по модели ve-token и механизмы взяток.

Общий обзор механизма маховика ликвидности

(i) Модель голосования по управлению ликвидностью:

Инвесторы могут заблокировать токены AERO для получения veAERO (NFT), предоставляющего им право голоса для направления эмиссии AERO на стимулы для LP.

Взамен держатели veAERO получают 100% торговых сборов с Aerodrome.

Этот механизм блокировки помогает поддерживать стабильность цены токена $AERO, уменьшая давление на продажу в периоды спада на рынке.

Эта модель, похожая на дивидендные акции в традиционных финансах, привлекает розничных пользователей, вовлеченных в on-chain активность.

(ii) Механизм взяток:

Протоколы, стремящиеся к ликвидности в своих пулах, могут предлагать свои нативные токены в качестве взяток для держателей veAERO.

В обмен на это держатели veAERO голосуют за выделение большего количества эмиссии AERO для пулов ликвидности протокола.

Это стимулирует LP к увеличению вклада в ликвидность, тем самым увеличивая эмиссию AERO.

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин

не советую рассматривать их как долгосрочную(больше года)инвестицию