investbrothers

Себестоимость сланцевой нефти может вырасти на 62%

- 17 февраля 2017, 20:44

- |

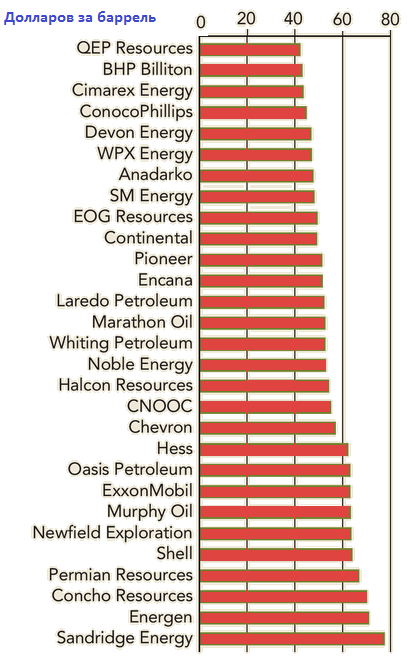

За последние 3 года себестоимость сланцевой нефти опустилась почти на 55%. Так, если в 2013 г. она находилась на уровне 80 долларов за баррель, то по итогам 2016 г. снизилась до 35 долларов.

Крупнейшее снижение себестоимость произошло на месторождении Permian — с 2013 г. она опустилась с 98 долларов за бочку до 38 долларов. По экспертному мнению Rystad Energy, причинами столь существенного падения стоимости производства выступают: 1) увеличение отдачи от одной вышки (это становится заметно, если обратить внимание на производительность вышки) 2) повышение эффективности добычи (снижение затрат на бурение и запуск скважины).

Также это стало возможно из-за переключения операторов на скважины с большим потенциалом отдачи и закрытием неэффективных.

Несмотря на то что себестоимость добычи на сланцевых месторождениях заметно сократилась, Rystad Energy выражает сомнения на счет ее устойчивости. Компания провела исследование различных циклов на рынке нефти и изучила структурные драйверы снижения стоимость добычи, после чего пришла к выводу, что если цены на «черное золото» начнут восстанавливаться, то себестоимость добычи сланцевой нефти в течении нескольких лет может подняться на 62%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

США потеснили ОПЕК и Россию на нефтяном рынке

- 15 февраля 2017, 19:04

- |

Экспорт нефти из Соединенных Штатов практически удвоился за неделю. Впервые за всю свою историю из США вывозилось более 1 млн баррелей в день. По сравнению с показателями на 3 февраля 2017 г. объем вырос на 459 тыс. баррелей в сутки.

О риске выхода американской нефти на международные рынки говорилось уже давно, однако экспорт сырья из страны стабильно находился на одном и том же уровне. Но за неделю с 4 по 10 февраля среднесуточный объем продаж вырос с 567 тыс. баррелей до 1 млн.

В прошлом году в среднем объем экспорта находился на уровне в 485 тыс. бочек в день. В этом году он уже поднялся до 695 тыс. баррелей. На наш взгляд, основной причиной этому может быть разница между ценами на американскую нефть и на европейскую. Так как нефтеперерабатывающая промышленность США работает крайне эффективно, то они могут дополнительно зарабатывать на покупке более дешевой нефти у стран Персидского залива или у Канады и продавать более дорогую в Европу. Тем более, что потребителям из Старого Света экономически эффективнее покупать у Соединенных Штатов.

( Читать дальше )

Правительство России к чему-то готовится?

- 14 февраля 2017, 12:59

- |

Основными целями Министерства финансов при покупке валюты на открытом рынке являются «повышение стабильности и предсказуемости внутренних экономических условий» и снижение влияния конъюнктуры сырьевых рынков на российскую экономику. Так ли это?

За 2016 г. Резервный фонд России потерял около 2,7 трлн рублей. Согласно информационному письму Минфина ведомство за месяц купит валюты на сумму в 113,1 млрд рублей. По нынешнему курсу это около 2 млрд долларов. С такими темпами для восполнения прошлогодних расходов Федеральному казначейству понадобится около двух лет. Если цены на нефть останутся стабильными, то за 2017 г. Резервный фонд может пополниться на 24 млрд долларов.

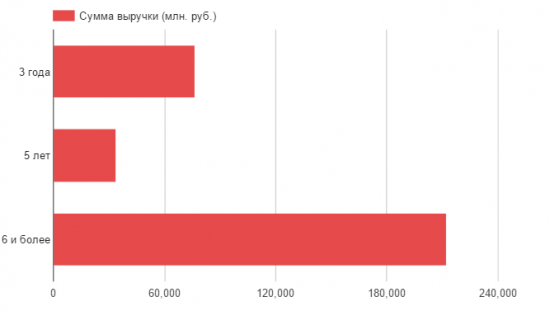

Также для финансирования дефицита бюджета Минфин использует ОФЗ. В прошлом году на внутреннем долговом рынке было привлечено чуть более 1 трлн рублей. Однако в конце 2016 г. аукционы получили новую особенность — министерство предпочитает занимать на длительный срок. «На последних аукционах декабря 2016 г. и в январе 2017 г. ведомство размещало преимущественно длинные выпуски ОФЗ», заявил в своем обзоре Центральный банк.

( Читать дальше )

Сланцевые компании активизировали свою добычу

- 14 февраля 2017, 10:12

- |

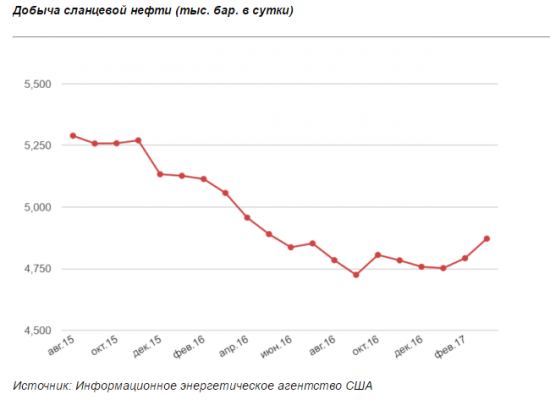

Сланцевые компании не дают нефтяным ценам восстановиться. Страхи рынков начали воплощаться в жизнь — добыча сланцевой нефти начала расти опережающими темпами.

Согласно данным Министерства энергетики США добыча сланцевой нефти прекратила снижаться в январе 2017 г. и начала расти уже в этом месяце. За февраль она прибавит около 0,9% или 40,4 тыс. баррелей в сутки. За март ведомство прогнозирует увеличение уже на 79,2 тыс. баррелей.

Таким образом, сланцевым компаниям удалось сломить тренд на снижение, длящийся уже 22 месяца. Столь значимых темпов роста не было с марта 2015 г.

Основное увеличение производства происходит на месторождении Permian. За февраль добыча на нем возрастет на 53,6 тыс. баррелей в сутки, а за март еще на 70,3 тыс.

Активизируется производство и в другом крупном бассейне Eagle Ford — в следующем месяце добыча прибавит около 13,7 тыс. баррелей. Тем самым Министерство энергетики США признает ошибку своего прогноза двухнедельной давности, в котором ведомство не ожидало увеличения добычи на этом месторождении вплоть до второго полугодия 2017 г.

( Читать дальше )

Центральные банки мира сократили покупки золота на 33%

- 14 февраля 2017, 08:13

- |

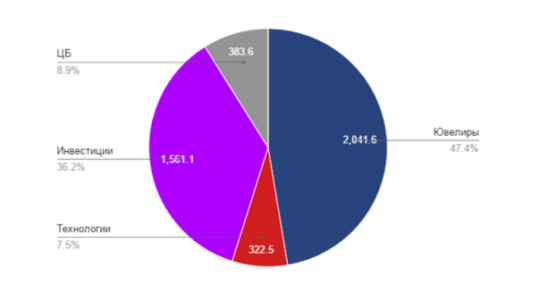

Мировой спрос на золото в прошлом году вырос на 2%. Вытянули драгоценный металл инвесторы, которые активно вкладывали в него свои средства. Центральные банки мира напротив, сокращали физические покупки золота.

В 2016 г. основными участниками золотого рынка стали инвестиционные фонды, которые вкладывали свои средства во фьючерсы на металл. Спрос на золото с их стороны в прошлом году составил почти 532 тонны. Этот объем превзошел чистые покупки центральных банков мира. За этот же период они приобрели в свои резервы 383,6 тонны золота. Мировые регуляторы сократили покупки физического металла на треть — в 2015 г. их резервы пополнились на 576,5 тонн.

Ювелиры также не жаловали желтый металл, потребление с их стороны сократилось за год аж на 15%. Общемировой спрос в прошлом году превысил 4,3 тыс. тонны, что на 92,9 тонны больше, чем в 2015 г.

( Читать дальше )

Крепкий рубль делает население страны беднее

- 13 февраля 2017, 19:57

- |

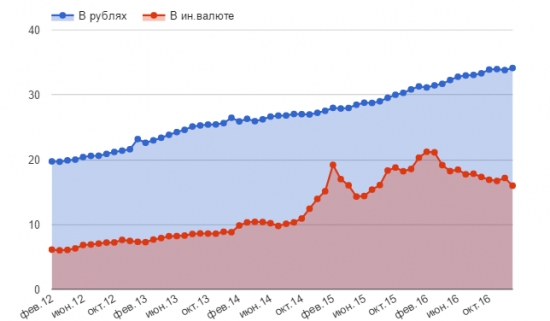

Россияне начали массово распродавать иностранную валюту. За декабрь 2016 г. общая сумма средств, размещенная в долларах и евро, упала на 1,2 трлн. рублей.

Согласно данным, опубликованным Центральным банком, на 1 января 2017 г. на депозитах кредитных организаций России было аккумулировано около 50 трлн рублей. Из них на рублевые вклады приходилось 34,1 трлн рублей, а на валютные почти 16 трлн. За последний месяц прошлого года объем средств в иностранной валюте сократился почли на 1,2 трлн рублей или на 6,9%. За этот же период рубль потерял к доллару около 4,2%, таким образом, валютные депозиты были переконвертированны в рубли на 450 млрд рублей.

За год доля валютных вкладов заметно снизилась: с 39% в начале 2016 г. до 31,9% в начале текущего. Общая сумма депозитов также упала, причина тому — укрепление рубля. Самым пострадавшим от этого, является не население, как это обычно бывает, а российский бизнес. За 2016 г. он потерял 1,6 трлн рублей и практически вся сумма приходится на валютные депозиты. Из-за роста курса рубля к доллару компании страны потеряли 1 трлн рублей. Население рассталась с соразмерной суммой — 1,1 трлн рублей.

( Читать дальше )

ОПЕК с настороженностью смотрит на рынок нефти в 2017 г.

- 13 февраля 2017, 16:14

- |

По оценкам ОПЕК в 2017 г. объем спроса на нефть вырастет до 95,81 млн баррелей в сутки. И если картелю удастся сдержать слово и сохранить уровень производства на текущих уровнях, то в этом году рынок «черного золота» найдет свой баланс.

Согласно прогнозу ОПЕК объем потребления увеличится с 94,62 млн баррелей в 2016 г. до 95,81 млн в текущем. Таким образом, рост общемирового спроса не превысит 1,3%. Страны, не входящие в картель, будут поставлять на рынок около 63,68 млн бочек нефти в день, оставив для членов ОПЕК нишу в 32,14 млн баррелей.

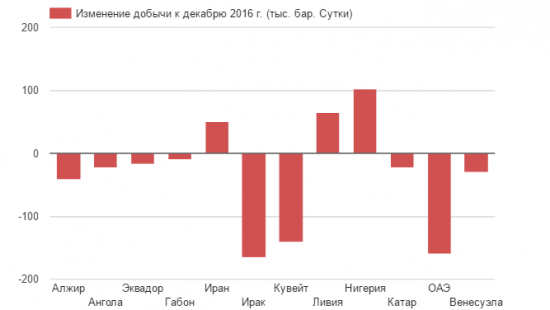

Общемировое предложение нефти по оценкам картеля упало год к году на 460 тыс. баррелей. Доля ОПЕК на мировом рынке «черного золота» застыла в январе на отметке в 33,5%.

По итогам первого месяца года ОПЕК снизила добычу по сравнению с декабрем на 890 тыс. баррелей. Больше всех, как и ожидалось, сократила Саудовская Аравия — 496,2 тыс. баррелей. На втором месте Ирак — 165,7 тыс. баррелей.

( Читать дальше )

Настало время продавать Сбербанк?

- 13 февраля 2017, 11:47

- |

Акции крупнейшего российского банка за полтора года выросли более, чем на 160%. Если в 2015 г. их можно было купить за 65 рублей за штуку, то сегодня они стоят 166 рублей.

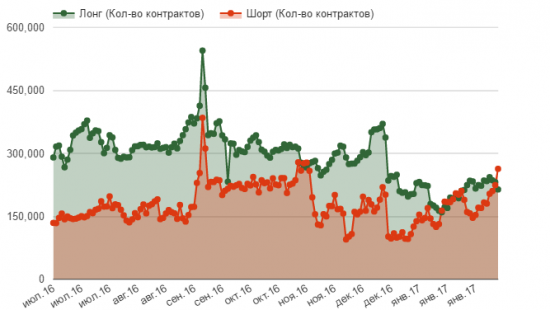

Ценные бумаги Сбербанка являются самыми ликвидными на Московской бирже. По этой причине они пользуются большой популярностью как у российских инвесторов, так и у зарубежных. Учитывая, что весь прошлый год на наш рынок вылился целый поток «горячего капитала», то часть средств пошла на покупку акций банка.

Однако все это время российские спекулянты в лице населения страны не верили в дальнейшее укрепление бумаги и «шортили» ее. И только после последней коррекции они поменяли свое мнение и начали покупать фьючерсные контракты на акции.

( Читать дальше )

Итоги недели

- 12 февраля 2017, 20:52

- |

Внешние рынки

Прошедшая неделя была удачной для мировых фондовых рынков. Все три основных американских индекса закрылись на абсолютных максимумах за всю свою историю. Dow Jones Industial перевалил за 20273 п., S&P 500 за 2316 п., а NASDAQ ушел выше 5734 п. Сейчас компании Соединенных Штатов отчитываются за предыдущий квартал и ряду из них удалось показать хорошие результаты, что и поддерживает ралли на фондовых площадках США.

Нефть продолжила колебаться в своем узком коридоре в 53-57 долларов за баррель, закрыв неделю вблизи верхней границы, прибавив в пятницу 1,9%. Основной причиной роста оказалось заявление Международного энергетического агентства о том, что в первом полугодии 2017 г. рынок «черного золота» ждет дефицит предложения, на фоне чего придется залезать в хранилица.

Также поддержали котировки новости о том, что ОПЕК выполнила свои обязательства по сокращению добычи на 90-91%.

Внутренний рынок

( Читать дальше )

Хедж-фонды дрогнули и начали продавать нефть

- 11 февраля 2017, 14:25

- |

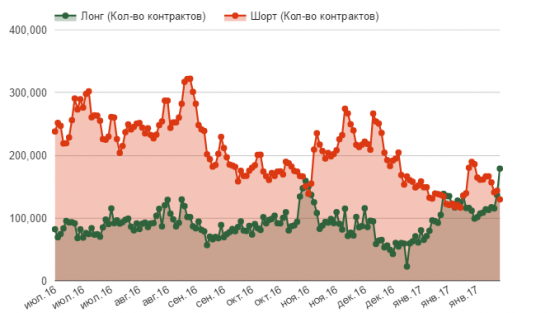

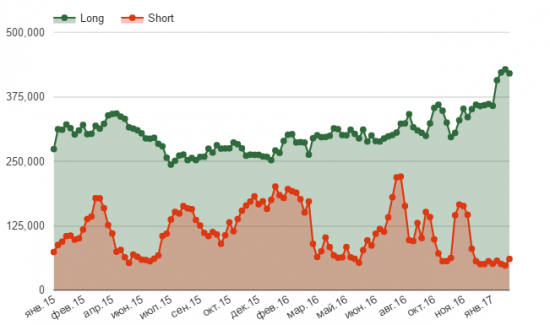

Хедж-фонды дрогнули и начали сокращать свои длинные позиции по нефти. За неделю объем их ставок на рост упал на 420 млн долларов.

За прошедшую неделю хедж-фонды снизили объем длинных позиций, одновременно увеличив количество коротких. По состоянию на 7 февраля их общая ставка на рост нефти составила 420 тыс. контрактов (22,6 млрд долларов), а на падение 61 тыс. контрактов (3,3 млрд долларов). Разница между «лонгами» и «шортами» по-прежнему громадная — 19,3 млрд долларов.

Нефтепроизводители продолжили страховать себя от падения цен на сырье, установив рекорд по количеству открытых коротких позиций. Так, ко вторнику этой недели они гарантировали себе заказы на 707,5 млн баррелей нефти. Данный объем может обеспечивать потребности планеты в сырье в течение 7 дней.

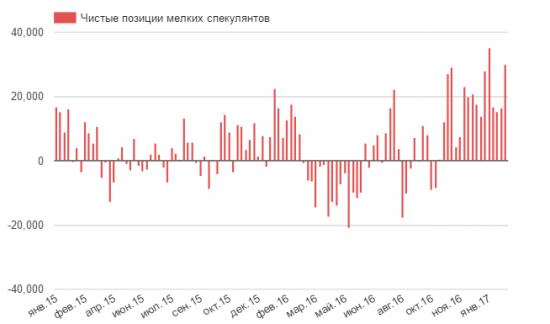

Мелкие спекулянты остаются верны себе — за неделю они увеличили свои чистые длинные позиции по нефти практически в два раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал