backtesting

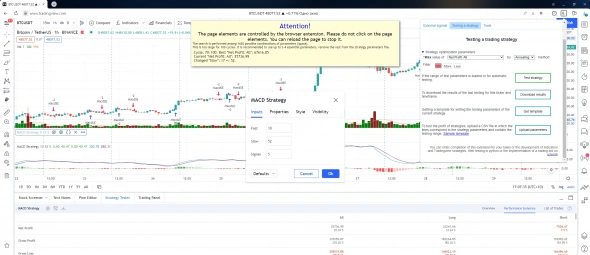

Автоматический бактестинг стратегии в TradingView с сохранением результатов в CSV

- 17 сентября 2021, 11:52

- |

Если вы используете стратегии в трейдингвью, например чтобы быстро накидать прототип идеи из какого нибудь источника и посмотреть её, то у вас наверняка также появлялся вопрос поиска приемлемых параметров и проверка как они влияют на стратегию. Делать это вручную крайне трудозатратно. Простейшая стратегия двух скользящих средних может давать 400 и более вариантов параметров. А любое увеличение кол-ва параметров и диапазона их значений приводит к необходимости перебора значений растущих в геометрической прогрессии. Например стратегия из 5 параметров по 15 значений дает 15 ^ 5 = 759 375 вариантов. Подобрать их руками, когда один вариант вычисляется пару секунд не реально.

А можно ли автоматизировать этот процесс? Ниже описание решения через расширение для браузера на основе Chrome.

В прошлый раз я публиковал статью, в которой говорил об ассистенте для

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 26 )

Backtesting / Бэктестинг - подскажите простой бесплатный сервис с историей (end of day)

- 06 июня 2021, 14:15

- |

Пожалуйста, подскажите простой (без программирования) бесплатный сервис с историей (end of day подойдет).

Роюсь в сети уже больше четрых часов, не могу найти. Нужен простой сервис который будет:

— искать по всему рынку США, а не по отдельным бумагам (NYSE, NASDAQ, AMEX)

— не требовать знаний питона и другого языка — нужны простые параметры: цена пробивает SMA, Relative Volume, Capitalization, etc

— бесплатный или за триальные пригоршню баксов

— с историей больше чем 1 год (интрадей, тики — не надо)

— желательно детальные репорты чтобы прооптимизировать там где надо (но не обязательно)

Нужно что-то очень похожее на

https://www.marketinout.com/stock-screener/backtest/strategy.php (все хорошо, но ограничение на историю — дают всего 6 мес)

Смотрел:

— Amibroker

- https://www.portfoliovisualizer.com/backtest-portfolio

- https://www.wealth-lab.com/

- www.alphaarchitect.com/tools

и многое другое.

Багодарю заранее.

Знаешь, как считать взвешенную по времени доходность? Очень нужен твой совет!

- 10 августа 2020, 12:06

- |

Для знающих сразу вопрос:

Есть ли какой либо инструмент, рассчитывающий взвешенную по времени доходность для S&P 500?

Если прямо инструмента нет, то есть ли инструмент считающий эту TWR для набора данных?

Может там сайт какой или эксель у кого завалялся?

Вкратце про исходные данные проблемы:

Я пишу на коленке свой бэктестер с питоном и куртизанками, что получается, выкладываю в открытый репозиторий.

Предыдущие посты можно глянуть в оглавлении.

Теперь к теме топика. Я затормозил в вроде бы совершенно простом моменте — как считать доходность!

Тут можно начинать кидать в меня тапки, отписываться и вот это все, ведь даже школьник знает, что считать доходность при условии пополнения и изъятия можно двумя методами:

Взвешенно по деньгам MWR и взвешенно по времени TWR!

Для взвешенного по деньгам расчета (Money weight return) я нашел и честно скомуниздил готовое решение, вы можете посмотреть его в

( Читать дальше )

Что же такое бэктестинг и есть ли у него сердце?

- 02 июля 2020, 10:23

- |

Доброго дня!

Вашему вниманию представляется продолжение потуг начинающего программиста / аналитика по созданию самопальной системы бэктестинга на python.

Настала пора поближе понять, что же такое backtesting торговых стратегий. Расскажу как обычно своими словами.

Вот сидел я, смотрел на графики и прозрел! Все же просто в этих ваших инвестициях, покупай на дне, продавай на пике! Изи же!

Осталось понять, когда оно на дне, когда на пике.

И вот тут раскрывается все море возможностей, трейдеры разворачивают сети осцилляторов, средних и нарисованных фигур, стоимостные инвесторы сдувают пыль с мультипликаторов и сравнивают со средними значениями по отраслям и историческими средними, пассивные инвесторы расчехляют свои корреляции, собирают портфель и ждут перекосов для ребалансировки. Тысячи инструментов, миллионы идей, миллиарды комбинаций и это я еще не сказал про рынок производных инструментов.

Ну и как водится, истина где то там, в безбрежном океане информации и пока не попробуешь, не узнаешь.

А пробовать то надо за деньги, а деньги жалко!

И тут снова приходит великолепная идея, есть же данных о прошлых значениях, цен, объемов, мультипликаторов, осцилляторов, корреляций. Что если сформировать портфель в прошлом и посмотреть, как все было бы сейчас, если бы мы все купили/продали тогда?

Это и есть backtest. Ответ на вопрос, что было бы, если бы мы в соответствии с подсказками, которую дает наша стратегия, купили / продали в прошлом.

Такое тестирование можно делать смотря на графики, табличками в экселе используя специально предназначенные для этого инструменты.

А можно написать код, который будет проверять на сколь угодно больших объемах данных и выдавать результат. Как долго он будет то делать и как точно у него получится, вопрос уже к коду.

Ну и хватит потока мыслей, переходим к реализации.

То, что я пытаюсь написать называется событийно — ориентированным бэктестом.

( Читать дальше )

Минимальный набор аналитика для бэктеста

- 16 июня 2020, 20:56

- |

Если уж начинать рассказ про проект по анализу данных, нельзя не упомянуть про инструментарий, который поможет в этом нелегком деле.

Для тех кто в теме, буду краток, для тех кому вдруг интересно мое видение, расскажу подробнее.

Отдельной ремаркой, немаловажной для данного сайта, все инструменты описанные ниже совершенно open source, то есть даром!

Используемый инструментарий:

Python 3.8 + Pycharm + anaconda + git(необязательно)

В комменты накидали еще инструментов, грех упускать случай.

Что еще используют пользователи smart-lab:

— Язык R

- jupyter notebook

— Collab google

Если вы хотя бы немного умеете в программирование, не читайте дальше, вам не понравится.

Я предупреждал.

( Читать дальше )

Склад грабель в проекте

- 14 июня 2020, 20:51

- |

Тут будет пополняемый список общих решений, которые мне помогли:

1. Найти ментора. То есть человека, который работает с python и за вменяемую деньгу будет рассказывать как вылезти из того треша, что я написал. Не делать за меня, а именно рассказывать и давать ссылки.

Найти такого человека совсем не просто. Искал в яндекс услугах и профи. За неделю, откликнулись всего четверо, с одним договорился.

Найти человека, который ответил на мои вопросы по инвестиционному анализу, было труднее. Помогли товарищи, мы вскладчину оплатили инвестиционного советника. Закрепил с ним те идеи, которые у меня были.

2. git — система контроля версий, это круто удобно и правильно. Но для старта, очень трудно. Посвятил какое то время изучению статей для новичков, поиграл в игру и неделю разбирался, как его подключить в pycharm. Помог ментор и создание пары тестовых проектов / репозиториев на github

( Читать дальше )

Зарождение личинки инвестиционного аналитика, без регистрации и смс!

- 14 июня 2020, 13:11

- |

Предлагаю вам понаблюдать в прямом эфире процесс зарождения и танцев по граблям начинающего автоматизатора анализа ценных бумаг.

Немного про проект:

Написание собственного пошагового бэктестинга инвестиционных идей на python.

Это попытка развития под свои нужды кода из вот этой статьи:

Репозиторий вот тут

В блоге буду описывать созданные велосипеды и баги, с которыми столкнулся по ходу творчества.

Если вы все еще читаете, у вас наверняка возникли вопросы:

Кто ты вообще такой?

В анамнезе:

— профессия и профильное образование бизнес / системный аналитик

— куски знаний про инвестиции набранные на курсах про инвестиции курсеры

— куски знаний по python набранные на курсах по машинному обучению той же курсеры и всякие

( Читать дальше )

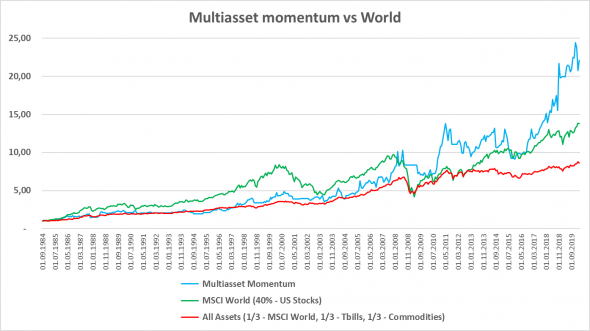

Большой бэктест модифицированного Momentum. Лениво обыгрываем рынок с 1984 года на глобальных рынках

- 28 апреля 2020, 17:30

- |

Привет, новая неделя – новый бэктест факторной стратегии. На этот раз не только на Мосбирже и не только в акциях. Первоначально тут планировался большой текст про взаимодействие Моментума, торгового оборота и волатильности на неликвидных рынках и последующий Шарп сильно за 2.

Но в последний момент решили выпускать стратегии по нарастанию их сложности. Сегодня речь не об «иксах», но об очень устойчивой штуке – получению доходности выше рыночной за длинный промежуток по разным классам активов без принятия рисков отдельных компаний или стран.

Традиционный график с результатом перед стеной текста:

Источник: Sentimetrica

Синяя линия – модификация Моментума на глобальных рынках, зеленая – индекс глобальных акций MSCI World, красная – равновзвешенный портфель из акций, казначейских векселей США и сырьевой корзины.

Из всех стратегий американских биржевых гуру – самыми полюбившимися для меня стали идеи получения ВСЕЙ рыночной доходности Джона Богла и CANSLIM Уильяма Онил. У фраз «Индекс в долгосроке всегда растет» и «Лучшие компании остаются лучшими» много общего, верно? Попробуем оформить объединенную стратегию на основе классиков.

( Читать дальше )

По стопам Спирина и его Лежебоки 2019

- 14 февраля 2020, 10:35

- |

На СЛ он зашел неплохо.

Думал, что после этого я просто должен сделать такой же по итогам 2019.

Но появилось одно но. Некто Дмитрий Никитенко (https://twitter.com/capitalgainru наверняка есть акк и здесь, но я его не знаю) запилил самое вкусное в porfoliovisualizer.com (бэктестинг) с блэкджеком. Точнее с российскими активами.

Находится он здесь https://capital-gain.ru/app/#/backtest

Загоню туда лидеров прошлогоднего исследования

Порфели в формате P1-P2-P3-P4-P5, где

- P1 — доля российского рынка акций, P

- P2 — доля долларового кэша (в бэктестинге Казначейские векселя США)

- P3 — доля золота

- P4 — доля S&P500 TR

- P5 — по задумке это инфляция в РФ, но здесь возьмем депозиты в РФ, как наиболее точную замену.

Данные за полный год по всем активам есть с 1996

По средней доходности за все время 70-0-0-30-0 (70% Акции РФ, 30% Акции США)

( Читать дальше )

Несоответствие минутных и m10, H1, D1 свечей по USD000000TOD

- 25 апреля 2019, 16:27

- |

m10: 10:20:00-10:29:59

H1: 10:00:00-10:59:59

D1: (соответственно) 00:00:00-23:59:59

При этом, разница между восстановленными и скачанными свечами может быть по всем параметрам (o,c,h,l,q), но нагляднее ее здесь показать на примере объемов:

<таймфрейм>: <объем скачанной> <восстановленной> <разница>

m10: 51672000 23361000 28311000

H1: 409230000 236901000 172329000

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал