SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ставки РЕПО

Ликвидность 5 февраля: Факторы ликвидности ЦБР, РЕПО с ЦК, график ставок денежного рынка

- 05 февраля 2013, 14:44

- |

Сегодня ЦБР проводит 2 аукциона РЕПО:

Овернайт – 10 млрд. Лимит без изменений.

Недельное РЕПО – 700 млрд. Лимит снижен на 550 млрд.

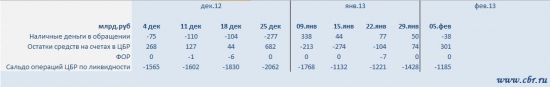

Факторы ликвидности на неделю ЦБР:

Итог первого аукциона:

Спрос – 20,53 млрд.

Исполнено – 9,848 млрд.

Отсечение – 5,9601%

Средневзвешенная ставка – 6,0454%

Мин/макс ставка – 5,5311/6,5%

Недельное РЕПО:

Спрос – 792,357 млрд.

Исполнено – 696,708 млрд.

Отсечение – 5,5019%

Средневзвешенная ставка – 5,6066%

Мин/макс ставка – 5,5/6,51%

МБК:

DELTA – 5% на 5,35%

РЕПО с ЦК:

С сегодняшнего дня начались торги в секции РЕПО с ЦК. Пока сделки в основном тестовые.

Первое время этот «вариант» РЕПО будет проходить с 30 бумагами ОФЗ (данные по бумагам).

Ставки: (спасибо за скрины коллегам по «цеху»)

( Читать дальше )

Овернайт – 10 млрд. Лимит без изменений.

Недельное РЕПО – 700 млрд. Лимит снижен на 550 млрд.

Факторы ликвидности на неделю ЦБР:

Итог первого аукциона:

Спрос – 20,53 млрд.

Исполнено – 9,848 млрд.

Отсечение – 5,9601%

Средневзвешенная ставка – 6,0454%

Мин/макс ставка – 5,5311/6,5%

Недельное РЕПО:

Спрос – 792,357 млрд.

Исполнено – 696,708 млрд.

Отсечение – 5,5019%

Средневзвешенная ставка – 5,6066%

Мин/макс ставка – 5,5/6,51%

МБК:

DELTA – 5% на 5,35%

РЕПО с ЦК:

С сегодняшнего дня начались торги в секции РЕПО с ЦК. Пока сделки в основном тестовые.

Первое время этот «вариант» РЕПО будет проходить с 30 бумагами ОФЗ (данные по бумагам).

Ставки: (спасибо за скрины коллегам по «цеху»)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

Денежный рынок 14 августа: "Не все то - ахтунг"...

- 14 августа 2012, 11:48

- |

Ставки денежного рынка.

Ставки, благодаря низкому лимиту на овернайт от ЦБР, имеют устойчивый тренд на рост.

Свопы:

USD_TODTOM — открытие 5,97%; сейчас рынок в «коридоре» 5,86-6,09% — ровный «коридор».

EUR_TODTOM — открытие 5,95%; движение к (пока что максимуму) 6,23%

МБК:

Первый круг — 6%

Второй круг — 6,25-6,5%

РЕПО: 6-6,15-6,25%.

После недельного РЕПО ЦБР ставки немного снизились 5,95-6%

ЦБР.

На сегодня 2 лимита:

Овернайт стабильно — 10 млрд.

Недельное РЕПО — 1200 млрд. (1,2 трлн.)

1-й аукцион:

Спрос — 46,316 млрд.

( Читать дальше )

Ставки, благодаря низкому лимиту на овернайт от ЦБР, имеют устойчивый тренд на рост.

Свопы:

USD_TODTOM — открытие 5,97%; сейчас рынок в «коридоре» 5,86-6,09% — ровный «коридор».

EUR_TODTOM — открытие 5,95%; движение к (пока что максимуму) 6,23%

МБК:

Первый круг — 6%

Второй круг — 6,25-6,5%

РЕПО: 6-6,15-6,25%.

После недельного РЕПО ЦБР ставки немного снизились 5,95-6%

ЦБР.

На сегодня 2 лимита:

Овернайт стабильно — 10 млрд.

Недельное РЕПО — 1200 млрд. (1,2 трлн.)

1-й аукцион:

Спрос — 46,316 млрд.

( Читать дальше )

"Запахло жареным" (о ситуации на рынке ликвидности и заимствований)

- 15 сентября 2011, 13:15

- |

Вести с «полей»:

Ставки по свопам продолжают расти — 5% на доллар/рубль.

У крупных банков (а-ля Сбер) ставки по овернайт 6,5% — что существенно «выше» ЦБ.

Отмечается резкий негатив банков к облигациям европейских компаний — юникредит, бнп париба и т.д.

Также «по рынку» ходят предложения о продаже крупных пакетов банковских облигаций (к примеру Номос, Глобэкс, СПБ, ХМБ).

Можно предположить, что до конца сентября-октября — банки продадут крупные пакеты облигаций, поскольку риски по ним не соответствуют их доходности. Адекватная для «рынка» доходность по ОФЗ на текущий момент должна быть в районе 10% (вчера новый выпуск ОФЗ был размещен под 8,1%).

Процесс продажи облигаций, вполне вероятно, «стартовал» — отмечается активность в «стаканах» и по режиму РПС.

Такая «политика» работы с портфелями облигаций может привести к появлению у банков «лишней» ликвидности — и возможно, «переход» в акции, где доходности будут соответствовать закладываемому на них риску.

Ставки по свопам продолжают расти — 5% на доллар/рубль.

У крупных банков (а-ля Сбер) ставки по овернайт 6,5% — что существенно «выше» ЦБ.

Отмечается резкий негатив банков к облигациям европейских компаний — юникредит, бнп париба и т.д.

Также «по рынку» ходят предложения о продаже крупных пакетов банковских облигаций (к примеру Номос, Глобэкс, СПБ, ХМБ).

Можно предположить, что до конца сентября-октября — банки продадут крупные пакеты облигаций, поскольку риски по ним не соответствуют их доходности. Адекватная для «рынка» доходность по ОФЗ на текущий момент должна быть в районе 10% (вчера новый выпуск ОФЗ был размещен под 8,1%).

Процесс продажи облигаций, вполне вероятно, «стартовал» — отмечается активность в «стаканах» и по режиму РПС.

Такая «политика» работы с портфелями облигаций может привести к появлению у банков «лишней» ликвидности — и возможно, «переход» в акции, где доходности будут соответствовать закладываемому на них риску.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал