дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

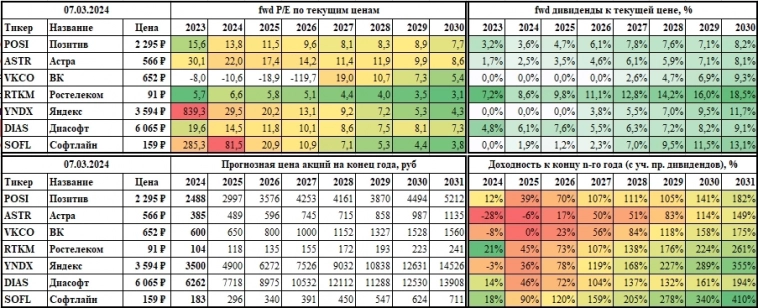

📊 Сводка прогнозов по ИТ-компаниям РФ

- 07 марта 2024, 16:07

- |

✅Компания | Справедливая цена | Потенциал (%)

1. Софтлайн 🎯 183 📈 15,4%

2. Ростелеком 🎯 104 📈 13,9%

3. Позитив 🎯 2488 📈 8,4%

4. Диасофт 🎯 6262 📈 3,3%

5. Яндекс 🎯 3500 📈 -2,5%

6. ВК 🎯 600 📈 -8%

7. Астра 🎯 385 📈 -31,8%

👆 Если прикинуть среднегодовую доходность акций данных компаний по текущим ценам к 2030 году, то получится, что даже с учетом дивидендов доходность выше 15% годовых могут дать только Софтлайн, Яндекс и Ростелеком (кстати, говоря эта потенциальная доходность выше только из-за рисков, так как чистая маржа Яндекса и Софтлайна до сих пор крайне низкая). Что касается Ростелекома, то он пока ИТ-компания лишь на 11% от выручки и маржа там будет намного меньше, чем у того же Позитива или Астры. В остальном,среднегодовые доходности к 2030-2031 году лишь на 2-3% выше, чем по длинным ОФЗ.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 8 )

🛬 Аэрофлот (AFLT) восстановил загрузку до уровней 2021г и вышел на чистую прибыль

- 07 марта 2024, 15:51

- |

▫️ Выручка 2023: 612,2 млрд ₽ (+48,1% г/г)

▫️ EBITDA 2023:318,3 млрд ₽ (х2,8 г/г)

▫️ Чистый убыток 2023: -8,9 млрд ₽ (против убытка 50,4 млрд годом ранее)

▫️ скор. ЧП 2023: 9,8 млрд ₽ (против убытка в 41,4 млрд)

▫️ P/E ТТМ: 16,1

▫️ fwd дивиденд 2023:0%

▫️ P/B: -0,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

📊 Фин. результаты отдельно за 4кв 2023:

▫️ Выручка:171 млрд ₽ (+72,5% г/г)

▫️ EBITDA:144 млрд ₽ (против убытка в 14,8 млрд годом ранее)

▫️ Оп. прибыль:111,7 млрд ₽ (против убытка в 43,5 млрд годом ранее)

▫️ скор. ЧП: 8,3 млрд ₽ (против убытка в 39,7 млрд годом ранее)

✅ Операционные результаты группы восстановились до уровней 2021г — начала 2022г:

▫️Пассажиропоток 123,4 млн пкм (+25,4% г/г и +23,3% относительно результатов 2021г) — максимум с 2020г

▫️Пассажиропоток 47 331 тыс. чел (+16,3% г/г и +3,3% относительно результатов 2021г) — максимум с 2020г

▫️Занятость кресел 87,5% против 83,6% годом ранее — исторический рекорд

( Читать дальше )

В кейсе Татнефти сохраняется дивидендная интрига - Финам

- 07 марта 2024, 14:43

- |

Отметим, что более слабая динамика чистой прибыли может быть связана с отсутствием значительных положительных курсовых разниц, завысивших от прибыли в первом полугодии. В то же время позитивная динамика финансовых результатов в целом вызвана ростом рублёвых цен на нефть во втором полугодии. Сдерживающим фактором для «Татнефти» является отсутствие демпферных выплат за сентябрь.

Основной интригой в кейсе «Татнефти» остаётся будущая норма выплат дивидендов. Напомним, что по итогам третьего квартала компания неожиданно выплатила 102% прибыли по РСБУ в виде дивидендов. Если «Татнефть» окончательно перешла на выплату 100% прибыли по РСБУ (а финансовое положение компании позволяет это сделать), то дивиденд за четвёртый квартал может составить 29,1 руб. на акцию (3,9% доходности на ао и 4,0% на ап). В то же время не исключено, что рост нормы выплат по итогам третьего квартала был временным или что по итогам года дивиденд будет рассчитываться исходя из прибыли или FCF по МСФО.

( Читать дальше )

Банк Санкт-Петербург способен нарастить размер дивидендных выплат по итогам 2024 года - Альфа-Банк

- 07 марта 2024, 14:03

- |

В течение 1П23 комиссионный доход и доходы от операций на финансовых рынках продолжали обеспечивать значительный вклад в совокупный операционный доход банка. Дальнейшая нормализация доходов по этим статьям (после введения внешних ограничений в отношении банка в 2023 г.), а также возврат к нормальным уровням стоимости риска, могут привести к снижению чистой прибыли банка на 25% г/г в 2024П, при этом ROE, по нашим оценкам, снизится до 19-20%.

( Читать дальше )

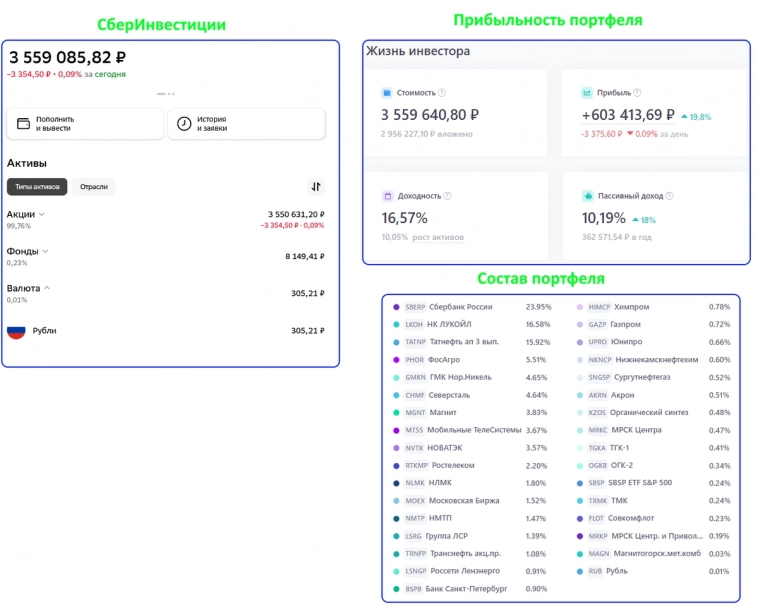

Купил сразу 5 лучших дивидендных акций нашего рынка на всю зарплату!

- 07 марта 2024, 13:51

- |

Сегодня перед праздничными выходными получил зарплату на работе и всю её инвестировал в дивидендные акции!

Больше 4х лет делюсь своими результатами по созданию капитала на российском фондовом рынке и в этой статье покажу, как выглядит мой портфель, расскажу о тех эмитентах, в которые инвестировал и покажу свою «дивидендную зарплату» с портфеля акций в 3.5 млн рублей!

Мой портфель

Для начала, вот так сейчас после покупок выглядит мой инвестиционный портфель у брокера СБЕР:

- Общая стоимость портфеля: 3 559 000р

- Общая прибыль моих инвестиций за 4 года превысила: +600 000р

- Среднегодовая доходность: более 16.5%

- Пассивная доходность: повторяет доходность индекса Мосбиржи +10%

Что купил?

Обычно я за раз покупаю одну самую прибыльную и перспективную на мой взгляд бумагу. В этот раз решил разбить сумму пополнения (50 000р завел на брокерский счет сегодня) и инвестировал сразу в 5 дивидендных акций:

- СБЕР

Не удержался и подкупил акций СБЕРа. Позитив понятен-это рекордные дивиденды (объявят в апреле) в связи с рекордной исторической прибылью.

( Читать дальше )

Инвестируй в российскую оборонку! АК Туламашзавод - один из лидеров Тульского оружейного кластера!

- 07 марта 2024, 13:26

- |

Добрый день, уважаемые читатели! Мы продолжаем наш цикл статей про перспективные оборонные предприятия России, которых вы не встретите на бирже и которые могут принести вам неплохой доход!

Наша вторая статья в 2024 году будет посвящена предприятию из сектора артиллерийской оборонной промышленности — АК Туламашзавод. Напомним, что до этого мы публиковали материал про предприятие из сектора авиационной оборонки — ОДК-УМПО, с ним вы также можете ознакомиться на нашем канале!

АК Туламашзавод — краткое описание

Вся продукция, которую производит оборонное предприятие

Вся продукция, которую производит оборонное предприятиеАкционерное общество АК Туламашзавод является российским оборонным предприятием, которое специализируется на разработке и производстве артиллерийского вооружения для авиации и флота (автоматические пушки, комплексы защиты от противокорабельных ракет, башенные установки с пулеметным вооружением для катеров и выстрелы унитарного заряжания и тд.).

Акционерный капитал распределен между несколькими акционерами, юридическими лицами. При этом, каждая из представленных компаний аффилирована с Государственной корпорацией Ростех через ООО ТОР и Технодинамику.

( Читать дальше )

Дивидендные стратегии и заблуждения инвесторов новичков

- 07 марта 2024, 13:19

- |

Две купюры по 50 ₽ или одна 100 ₽ — одинаковая сумма, но многие инвесторы смотрят по-разному и без разницы какой у них капитал в ценных бумагах: десятки миллионов или несколько тысяч. Последнее время ключевым фактором при выборе ценных бумаг для многих инвесторов является наличие дивидендных выплат и опять же без разницы какой капитал и цели. Свою руку приложили различные источники информации и увеличение дивидендных выплат на российском рынке в последние десять лет. Если раньше компании рассматривались преимущественно как акции роста с целью увеличить капитал благодаря стоимости, то сейчас многие рассматривают акцию, как способ «возврата капитала» через дивиденды.

В этой статье порассуждаем почему дивиденды не должны быть главным фактором выбора для инвестора с небольшим капиталом, в чем заблуждаются дивидендные инвесторы, делая ключевой метрикой выплату дивидендов и забывая про остальное.

Часто стал сталкиваться с тем, что люди спрашивающая у меня совета по поводу выбора ценных бумаг главным фактором озвучивают обязательное наличие дивидендов, при этом они должны быть, как можно больше.

( Читать дальше )

Ренессанс Страхование (RENI). Схема от Berkshire Hathaway и Баффета на рынке РФ.

- 07 марта 2024, 12:36

- |

Ренессанс страхование

Бизнес:

Компания основана в 1997 году. Компания вышла на Московскую биржу 21 октября 2021 года по цене 125 руб. за акцию.

Группа Ренессанс страхование состоит из 4 бизнес-сегментов:

- Ренессанс страхование Занимается автострахованием, страхованием путешественников, недвижимости, несчастных случаев, медицинским и страхованием домашних животных.

- Ренессанс Жизнь Сегмент занимается продуктами ИСЖ/НСЖ, а также рисковым страхованием жизни.

- Budu — medtech Это приложение и маркетплейс для управления личным здоровьем и здоровьем коллектива, в тот числе получения дистанционной медицинской помощи.

- УК Спутник Сегмент специализируется на управлении активами институциональных инвесторов, имеет рейтинг АА+ от Эксперт РА.

Акционерный капитал:

Структура распределена между широким кругом участников. У компании формально нет контролирующего акционера, а доля акций в свободном обращении на Московской фондовой бирже превышает 27%.

( Читать дальше )

Масштабная инвестпрограмма будет давить на финрезультаты РусГидро - Промсвязьбанк

- 07 марта 2024, 12:14

- |

Результаты Русгидро оцениваем как неплохие. Рост выручки был обеспечен в основном оптовым сегментом (в Сибири восстановился уровень водности и выработки ГЭС по сравнению с рекордно низкими показателями 2022 г.), а также получением госсубсидий больше, чем в 2022 г. Последовательно увеличились EBITDA и чистая прибыль, но свободный денежный поток остался отрицательным за счет повышенных капрасходов (-89,6 млрд руб. против -46 млрд руб. в 2022 г.). Долговая нагрузка компании остается на уровне 2,6х, но чистый долг за год вырос в 1,75 раза.

С точки зрения дивидендов можно рассчитывать на ~0,06-0,07 руб./акцию, но при текущих ставках доходность не привлекательна. Дальнейшие перспективы компании ограничены реализацией масштабной инвестпрограммы (входит в активную стадию), что будет давить на финрезультаты далее.«Промсвязьбанк»

ВТБ (VTBR). Отчёт за 2023г. Рекордная прибыль. Туманные дивиденды.

- 07 марта 2024, 12:11

- |

Приветствую на канале, посвященном инвестициям! 20.02.24 вышел отчёт за 2023 г. компании ВТБ (VTBR). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ВТБ – российская финансовая группа, включающая более 20 кредитных и финансовых организаций, работающих во всех сегментах финансового рынка. ВТБ — №2 по активам в РФ после Сбера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал