гос долг

Минфин продолжает наполнять долговой рынок классикой, доходность ОФЗ бьёт рекорды. Занимать во флоатерах — риск для бюджета, сказал Силуанов

- 16 апреля 2024, 07:22

- |

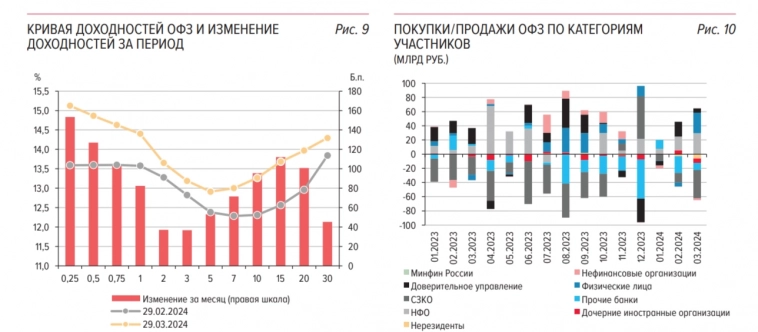

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI продолжил своё падение и опускался ниже 114 п., на этой же недели он воспрял, но всё равно мы находимся на уровнях февраля-марта 2022 г. Доходность бумаг значительно выросла, конечно, регулятор занимает под меньший %, чем ключевая ставка, но данную доходность придётся платить на протяжении +10 лет. Такая доходность обусловлена некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас акцент сместился вправо и снижение ставки прогнозируют во II п. 2024 г.

🔔 По последним данным Росстата, за период с 2 по 8 апреля индекс потребительских цен вырос на 0,16% (прошлые недели — 0,10%, 0,11%), с начала апреля — 0,17%, с начала года — 2,12%. Как вы понимаете в начале апреля инфляция, вновь пришла в ускорение, этому способствуют некоторые факторы, которые явно могут повлиять и на ключевую ставку: рост цен на бытовые услуги, курс ₽, и ценовой диапазон на нефтепродукты (бензин, дизтопливо). Цель регулятора в 4-4,5% по итогам 2024 г. труднодостижима, ибо темпы не те, да и инфляция на сегодняшний день находится в диапазоне 6-7%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Госдолг США: Как Америка управляет своим долгом и обеспечивает экономическую стабильность

- 16 июня 2023, 10:00

- |

Однако, изучив этот вопрос более подробно, мы увидим, что существует контроль и стратегии, позволяющие Америке управлять своим долгом на протяжении десятилетий и сохранять свою сильную позицию в мировой экономике.

Подписывайтесь, ставьте лайки, присоединяйтесь:

Телеграм: https://t.me/erenbur

YouTube: www.youtube.com/c/erenbur

Сайт: erenbur.ru

Как зарабатывать на биржах всегда, пока они работают.

- 15 октября 2022, 21:10

- |

1) Перестаньте смотреть любые СМИ, кроме живущих только за счёт рекламы или/и пожертвований… и перестаньте общаться с людьми, которые смотрят государственные или около-государственные СМИ, либо просто не воспринимайте всерьёз весь тот бред, который летит из их дыры между носом и подбородком.

2) Уясните себе раз и навсегда, что не существует как таковых никакой такой политики отдельно от экономики.

3) Уясните раз и навсегда, что существуют не только рыночные риски… и хватит уже пытаться наконец вернуть вам хоть чё-то из-за реализовавшихся инфраструктурных или геополитических рисков. Если не в состоянии перестать фантазировать и ныть — валите с фондовых бирж на биржу труда… ну или куда угодно, лишь бы подальше от форумов про инвестиции и фондовых бирж.

4) Прекратите наконец уже слушать людей, которые чё-то там предлагают или рекомендуют вместо того, чтобы поведать откровение на тему того, что конкретно и лично они купили хотя бы на некую 6-значную сумму в рублях. Как и людей, которые не в состоянии на любом рынке не ловить 2-значные убытки или сидеть в нулевом результате, при этом вечно потом пытающихся оправдывать свою неспособность к аналитике чем угодно.

( Читать дальше )

Энергетический кризис привел к увеличению масштабов государственного вмешательства. Большую часть увеличения счетов за энергию субсидирует правительство.

- 26 сентября 2022, 09:44

- |

Запад вступает в новую эру: спасение для всех!

А, правительства стали страховать всю экономику.

Зима 1973-74 годов была мрачной, как и сегодня.

В ответ на геополитические разногласия цены на энергоносители взлетели до небес.

По всей Европе цены на природный газ выросли более чем в два раза, а местами еще больше увеличились цены на мазут. Цена сырой нефти увеличилась более чем в три раза.

Это вызвало инфляционный всплеск в богатом мире, сократив реальные доходы.

Конца не было видно.

В разгар кризиса канцлер Западной Германии Вилли Брандт подытожил официальную реакцию во многих странах.

«Нам придется одеться немного теплее этой зимой, — сказал он, — и, может быть, в следующие две или три зимы. Но мы не собираемся голодать».

Его правительство, как и другие, сосредоточилось на усилиях по сокращению потребления топлива, введя ограничения скорости, запретив людям садиться за руль по воскресеньям и попросив фабрики выключать печи.

( Читать дальше )

Нашелся повод для роста доллара и евро.

- 30 мая 2022, 19:19

- |

Прочитал тут про механизм оплаты нашего долга в рублях.Кратко- это штука, обратняя оплате газа за рубли.

1.Держатель облигаций открывает два счета в росс.банке- рублевый и валютный. Выписывает банку поручение на продажу валюты.

2. Минфин зачисляет на рублевый счет рублевый эквивалент долга.

3.Рубли конвертируются в доллары.

4. Доллары отправляются на валютный счет.

А где будут покупаться доллары? На бирже, я так понимаю. А суммы ведь немаленькие. Эти суммы могут на бирже поднять курс бакса?

Или я что-то не понимаю в этой схеме?

А зачем получателям долга конвертить в валюту, когда им нужны энергоносители, которые нами отпускаются за рубли.

Может, всё-таки, долг в обмен на газ?

В ситуации неопределенности будет хорошей идеей присмотреться к ОФЗ.

- 02 марта 2022, 08:34

- |

#BONDS#RGBI

Все происходящее задавило не только фондовый рынок, но и рынок долга. Под гнетом страха, санкций, против госдолга начались рекордные продажи на рынке ОФЗ.

Индекс RGBI (отражающий цену на ОФЗ) испытывает сильное давление и подходит к уровням 2014 года. Облигации торгуются значительно меньше наминала — в подобной ситуации говорят, что они торгуются с «дисконтом».

В чем идея и почему растет доходность? К концу срока обращения эмитент будет выкупать облигации по номиналу (в нашей стране он един — 1000 руб.). Купив облигации сейчас, с большим дисконтом, мы не только получим купонные выплаты, но и сможем выиграть либо от роста цены, либо от выкупа облигации по номиналу.

Мы будем присматриваться к длинным ОФЗ.

*График актуален на 25.02.

Какой ущерб экономике нанесла эмиссия ведущих центральных банков?

- 13 ноября 2021, 20:50

- |

С тех пор, как Федеральная резервная система США начала свою первую программу количественного смягчения во время мирового финансового кризиса в 2008 году, деятельность центральных банков перевернулась с ног на голову.

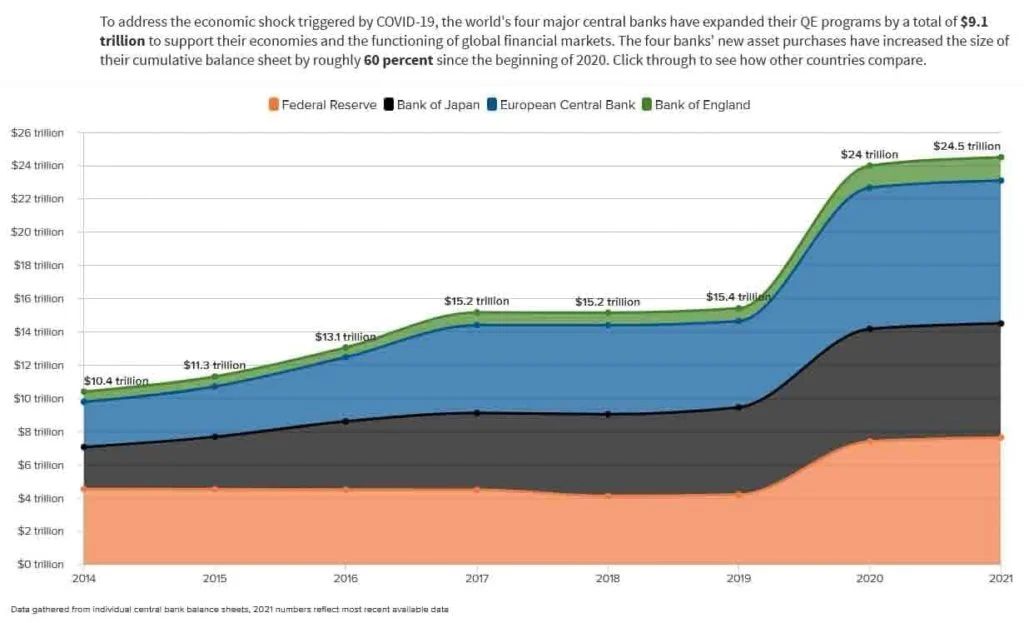

Данные, полученные Finbold, показывают, что с 2008 года ведущие центральные банки мира, в том числе ФРС США, Банк Японии, Европейский центральный банк и Банк Англии, вложили в мировую экономику более $ 25 трлн, из которых более $ 9 трлн связаны исключительно с COVID-19. Это данные аналитического центра Атлантического совета.

Теперь центральные банки ходят по чрезвычайно тонкой грани – им нужно сокращать скупку активов и одновременно не ставить под угрозу экономическое развитие. В ответ на экономический шок, вызванный COVID-19, четыре ведущих центральных банка мира расширили программы количественного смягчения в общей сложности на $ 9,1 трлн, дабы поддержать экономику своих стран и работу международных финансовых рынков.

( Читать дальше )

Минэкономразвития ухудшило прогноз по инфляции в России в 2021 до 5,8%

- 21 сентября 2021, 14:52

- |

👉 Минэкономразвития ухудшило прогноз по инфляции в России в 2021 до 5,8% (с 5%), но улучшило прогноз по ВВП: +4,2% (вместо +3,8%)

👉 Общий объем госдолга РФ в 2021 году предусмотрен в объеме 17,8% ВВП. В 2022 году — 19,4% ВВП, в 2023 году — 20,1% ВВП, в 2024 году — 20,8% ВВП

www.rbc.ru/economics/21/09/2021/61487f759a79478ff9a2792b

Бесконечное наращивание госдолга

- 03 сентября 2021, 08:40

- |

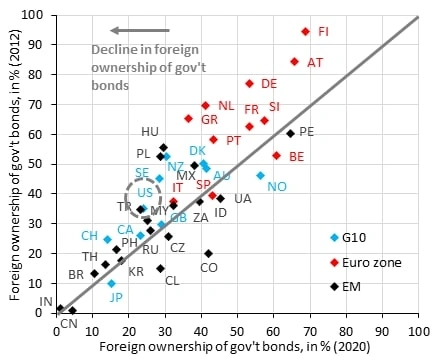

Иностранное владение государственным долгом США упало с 35% на конец 2012 года до 24% на конец 2020 года, что является частью значительного сокращения доли иностранного капитала в связи с вмешательством QE ФРС в качестве покупателя.

Самое низкое владение госдолгом иностранцами – у Китая, также низкое – у Японии, что позволяет обеим странам перейти не просто на QE, а фактически – на ММТ, т.е. бесконечное наращивание госдолга через местный центробанк, лишь бы он был внутренним.

Вероятно, США со структурой своего госдолга тоже движется в сторону ММТ (для этого надо сократить долю иностранного владения госдолгом в область 10-15% и ниже).

Телеграмм

Госдолг России превысил 20 трлн рублей

- 25 августа 2021, 09:04

- |

По предварительным данным, за первое полугодие 2021 года государственный долг Российской Федерации увеличился на 1 483 105,4 млн руб., или на 7,8%, и по состоянию на 1 июля 2021 года составил 20 423 507,6 млн руб. (17,7% прогнозируемого объема ВВП)

👉 Государственный внутренний долг России вырос на 1,4 трлн руб. (на 9,7%), превысив 16,18 трлн. Это 79,3% от общего объема госдолга и 88,4% верхнего предела внутреннего долга

👉 Внешняя задолженность к началу июля составила более $58,54 млрд, или примерно 4,2 трлн в рублевом эквиваленте. За январь—июнь она выросла на $1,8 млрд (на 3,2%), или на 47,87 млрд руб

ach.gov.ru/upload/iblock/7d5/ivvvlh0zr03b4jilbb7a7e8u6uek28m9.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал