Рынок - взгляд

Северсталь: высокие дивиденды на год вперед

- 25 апреля 2024, 18:34

- |

% Совет директоров Северстали CHMFрекомендовал дивиденд за 1к24 в размере 38,3 руб на акцию, что соответствует доходности 2% и обозначил возвращение к практике выплаты дивидендов каждый квартал. Напомним, что ранее, совет директоров компании рекомендовал дивиденд по итогам 2023 г в размере 191,5 руб на акцию с доходностью 10%.

🕒 Дата закрытия реестра по обоим дивидендам (за 2023 г. и за 1к24 одна и та же — 18 июня). Таким образом, суммарная доходность этих двух дивидендов составит 12%.

✅ Возвращение к практике поквартальных дивидендов позитивно оценено рынком, и является одной из составляющих позитивной инвестиционной истории компании. Совокупная доходность за год может составить около 16% (по текущим ценам), что делает Северсталь одной из главных дивидендных историй на рынке в этом году.

📊 Несмотря на активный рост акций Северстали с начала года (+33%), мы позитивно смотрим на перспективы компании на фоне возвращения к поквартальной выплате дивидендов. Полагаем, что акции компании могут ускорить рост по мере приближения даты выплаты в июне.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

все в цене

- 22 апреля 2024, 10:47

- |

Видимо гэп был в субботу и откупили все обратно на выходных в умах. инвесторы все нав взвесили за и против и решили что ничего не буде.

а че это газ с нефтью обвалились?

иксы

- 21 апреля 2024, 22:37

- |

шортить не стоит по сообщениям экспердов. я в кэше, после вас буду действовать. просто уступаю дорогу сначала экспердам со стажом от месяца.

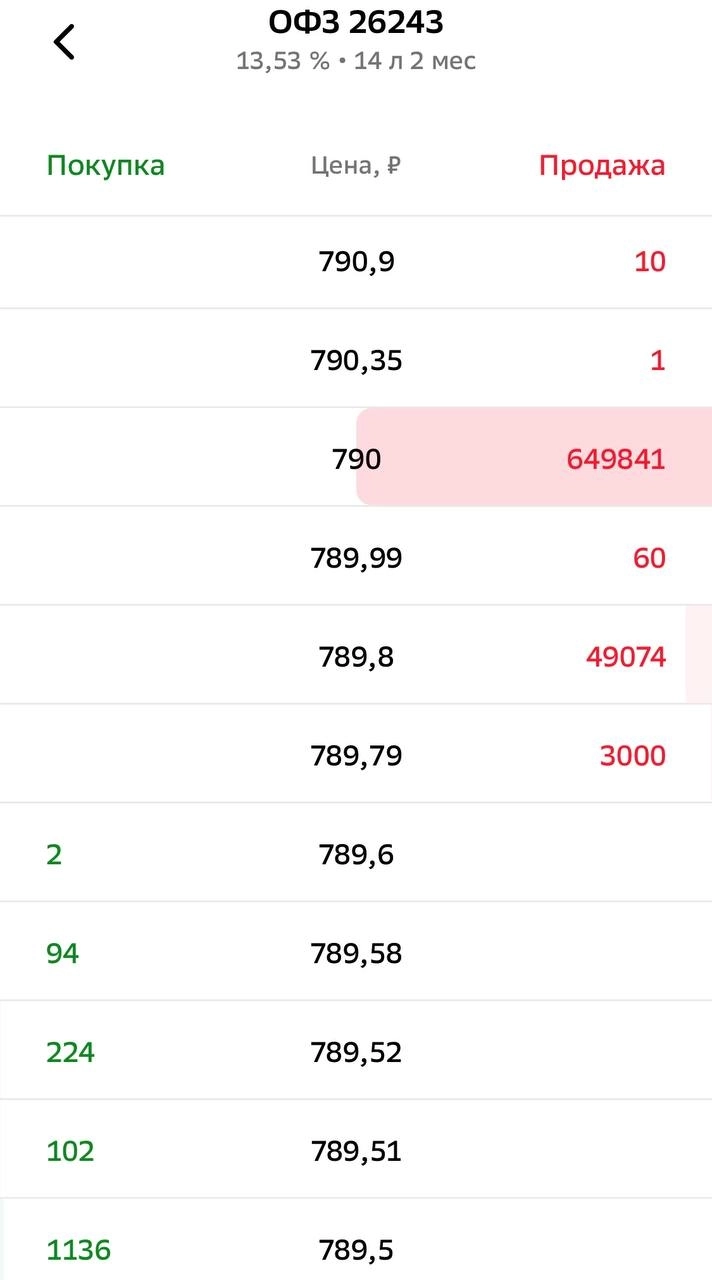

Банки опять шортят ОФЗ, завтра размещение, плиты по пол млрд в стакане

- 26 марта 2024, 17:09

- |

Минфин РФ предложит в среду, уже завтра — 27.03, ОФЗ-ПД 26226 на 20 млрд рублей и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске. Это будет последнее размещение в I квартале 2024 г. – всего в нем 800,0 млрд. руб. по номинальной стоимости. (При этом в квартале всего должны быть размещены ОФЗ со сроком погашения до десяти лет на сумму 200 млрд рублей, свыше десяти лет — на 600 млрд рублей)

Два выпуска под наибольшим давлением были в I кв. — 26244 и 26243, остальные подтягиваются потихоньку к этим выпускам по доходности (продаются).

Так что 26243 сегодня под давлением, плиты в стакане более чем на пол миллиарда рублей, банки шортят, завтра получат ее на аукционе

Неплохим планом считаю перекладку, при сохранении конечно джусовых доходностей в ОФЗ, летом из акций в длинные облиги с ПК, готов рассмотреть частично, принимая во внимание новые вводные данные конечно на тот момент.

Мой телеграм канал: https://t.me/ipeinvest

( Читать дальше )

завтра

- 21 февраля 2024, 22:46

- |

а в понедельник крики, стоны, разговоры о манипуляциях, о том как же это нечестно…

Почему мы падаем? ( пост 13, 12+)

- 25 января 2024, 11:27

- |

Нефтянка вся падает или это называется коррекцией?! Где главная причина?

Жду, аналитики, ваше слово!

Кому нравятся мои посты, можете кинуть сотню, другую ко мне на две точки приема донатов:

https://yoomoney.ru/to/410014495395793

или на карту сбера : 2202200804644100

В 2023г удалось удвоить брокерский счёт Чем запомнился 2023г Мысли на 2024г.

- 26 декабря 2023, 17:39

- |

Друзья,

в этом видео рассказываю, чем запомнился 2023 год и ожидания на 2024 год.

Лучшие идеи 2023г.

- Сбер

- Совкомфлот

- нефтяники (Лукойл, Роснефть, Татнефть, Газпромнефть, Башнефть пр.),

- Мосбиржа (последние 2 мес. чуть хуже индекса Мосбиржи).

Из акций, которых нет в портфеле, думаю, интересен Магнит.

Рекордные прибыли банков.

Риски остановки валютных торгов.

Рассказываю, какие неожиданности принёс 2023г. и

Ожидания на 2024г.

Портфели в EXCEL с датами и весами по каждой позиции, мысли по срочному рынку – в telegram канале.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Про нетерпеливых и терпеливых

- 12 декабря 2023, 20:57

- |

Когда новостные ленты и личка заполнены сообщениями о падении индексов РФ, о падении Сбера $SBER, о том какая дешёвая нефть, высокая ставка и почему-то крепкий рубль $USDRUB и как всё это вместе плохо для рынка, а главное дальше будет только хуже, поэтому надо спешить и быстрее продать — часто вспоминаю отличную фразу старины Баффетта: «Фондовый рынок — это устройство для перевода денег от нетерпеливых к терпеливым»

Индекс МосБиржи вернулся на уровни Июля месяца. Но технически коррекция ещё даже не произошла. Для этого от максимумов должно быть минус 10%, т.е. надо индексу упасть ещё на пару процентов ниже, чтобы мы только заговорили о коррекции как о свершившимся факте.

Последние полтора месяца у меня активные покупки. Весь кэш в дивидендные акции. Я готов подождать дивидендных выплат которые будут весной по итогам года. А у части компаний будут приятные дивиденды и по итогам 9 месяцев.

К примеру сегодня добавил в основной портфель Газпром Нефть $SIBN чуть больше чем на 1% от портфеля (обычно шаги у меня меньше), от текущих цен див доходность ~10% и будут, скорей всего, ещё итоговые дивиденды. Я готов их подождать и никуда не тороплюсь, поэтому с радостью покупаю.

( Читать дальше )

Мнение: когда кончится коррекция. Как сохранять спокойствие. Чем заняться, когда считаешь, что продавать поздно, а покупать рано.

- 07 декабря 2023, 12:39

- |

Друзья,

на рынке коррекция.

Пропустил начало коррекции, а сейчас выходить уже не вижу смысла.

Есть на что купить:

немного LQDT и будут дивиденды.

Дивидендная доходность, которая

развитым странам и не снилась,

говорит о том, что цены акций, по крайней мере,

не завышены.

Всё — на свои, без плеч.

Поэтому спокоен.

Думаю, раз уж коррекция начата, то цель крупняка — вынести плечевиков на маржин коллах.

Думаю, после выноса, снова будет рост.

В 2024г., думаю, начнётся новый цикл смягчения ДКП в России, в США и в большинстве стран.

У кого есть свободные средства,

покупать на коррекции, думаю, выгодно, когда вола начнёт снижаться с локального максимума.

См. RVI: 30 (средний исторический уровень, на настоящих обвалах, был от 60).

Думаю, лучше покупать на маржин коллах

(они видны: когда фундаментально сильные компании камнем падают вниз).

Был небольшой стрэддл по индексу РТС на ФОРТС (ИИС), закрыл в плюс

(плюс получился из — за небольшого роста волы и сильного падения)

(экспериментировал, были ежедневные операции).

( Читать дальше )

Завьялов Илья Николаевич про TON.

- 04 декабря 2023, 17:17

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Введение

Несмотря на то, что многие крипто-энтузиасты проводят часы в Telegram, резкий скачок цены $TON удивил многих. Внимание к проекту TON, изначально разработанному Telegram, возросло, когда он обогнал Solana по рыночной капитализации.

За кулисами The Open Network (TON) открывает новую эру децентрализованной инфраструктуры Интернета. В этом отчете представлен краткий обзор компонентов TON, ее миссии и потенциального влияния на цифровой ландшафт.

Обзор

The Open Network (TON) — это многофункциональная экосистема, включающая TON Blockchain, TON DNS, TON Storage и TON Sites. В центре этой системы — базовый L1 блокчейн, нацеленный на привлечение нового поколения пользователей благодаря стратегическому партнерству с Telegram, насчитывающим более 800 миллионов пользователей по всему миру.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал