Блог им. svoiinvestor |Экспортная пошлина нефти на июль — дисконт к Brent сокращается, но для бюджета РФ этого всё равно мало

- 16 июня 2023, 08:35

- |

🛢 Минфин опубликовал расчёт экспортной пошлины на июль. Как ни странно, но средняя цена Urals несильно просела. За период с 15 мая по 14 июня средняя цена Urals составила — $54,57 (прошлый период — $55,97). А значит экспортная пошлина на нефть в РФ с 1 июля 2023 года понизится на $0,6 и составит $15,6 за тонну. Дисконт к Brent вновь сократился и оказался меньше предельного (спрэд составил $21, а месяцем ранее составлял $23, предельный дисконт на июль — $25), поэтому налогообложение происходит по фактической цене Urals — $54,57. Напомню вам, что по данным Минфина, средняя цена Urals в мае составила $53,34 (-32,3% г/г), а в апреле $58,63 (-16,9% г/г). Средняя цена Urals по итогам 5 месяцев 2023 года — $51,5 (-38,3% г/г). Видно, что цена немного подросла, а значит и ряд нефтяных эмитентов поправил своё положение (Лукойл, Татнефть, Роснефть и т.д.), к этому стоит добавить продолжающееся ослабление рубля и пролонгация агрессивной политики ОПЕК+ (договорились сократить добычу нефти с 2024 года ещё на 1,4 млн б/с, а саму сделку продлить до 2025 года), но для нашего бюджета не всё так просто.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. svoiinvestor |Сбербанк отчитался за май 2023 года, выдав максимальный с начала года объём кредитов. Проинфляционный фактор в действии?

- 11 июня 2023, 11:39

- |

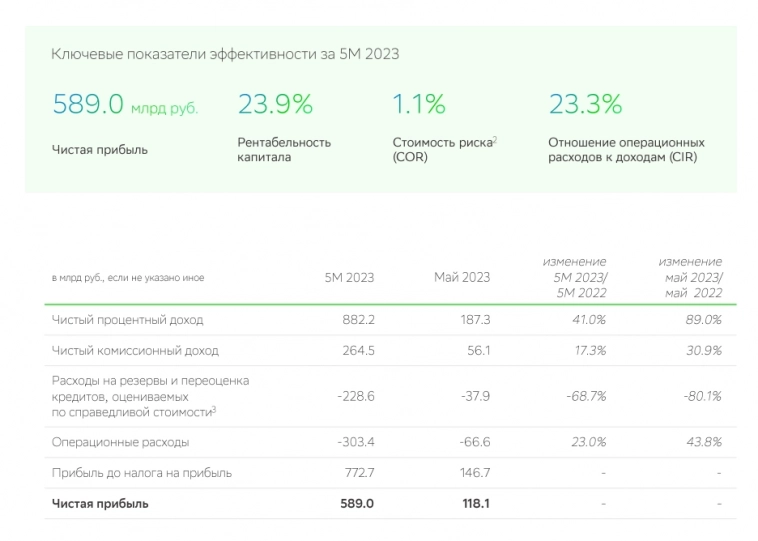

🏦 Компания опубликовала сокращённые результаты по РПБУ за 5 месяцев 2023 года. Сбербанк в очередной раз перешагнул за рамки 100₽ млрд по чистой прибыли, при этом отметив, что в мае был выдан максимальный с начала года объём кредитов — 2,4₽ трлн частным и корпоративным клиентам (Набиуллина напряглась, ведь по её словам потребительская активность складывается выше её ожиданий за счёт роста доходов и кредитования, склонность к сбережениям постепенно снижается). Теперь давайте рассмотрим главные показатели из отчёта:

▪️ Чистые процентные доходы: 187,3₽ млрд (+89% г/г)

▪️ Чистая прибыль: 118,1₽ млрд (589₽ млрд за 4 месяца)

▪️ Чистые комиссионные доходы: 56,1₽ млрд (+30,9% г/г)

▪️ Коэффициент достаточности основного капитала: 11,6%, базового — 11,2%

Сильные результаты позволили банку сохранить достаточность общего капитала на высоком уровне в 13,5% даже с учётом рекордных дивидендов в размере 565₽ млрд. Качество кредитного портфеля остаётся стабильным.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в мае снизились, фиксируем второй месяц подряд снижения. Для бюджета РФ — это катастрофа.

- 07 июня 2023, 07:34

- |

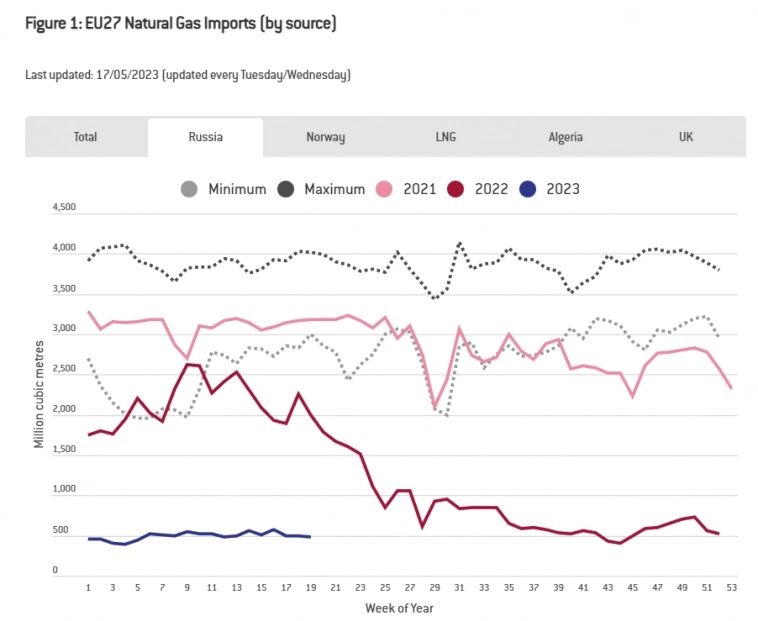

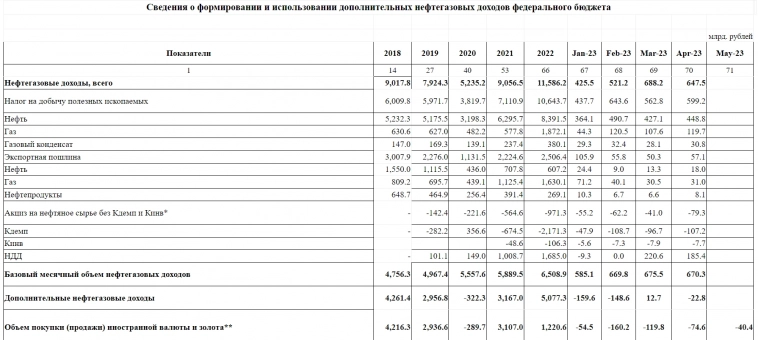

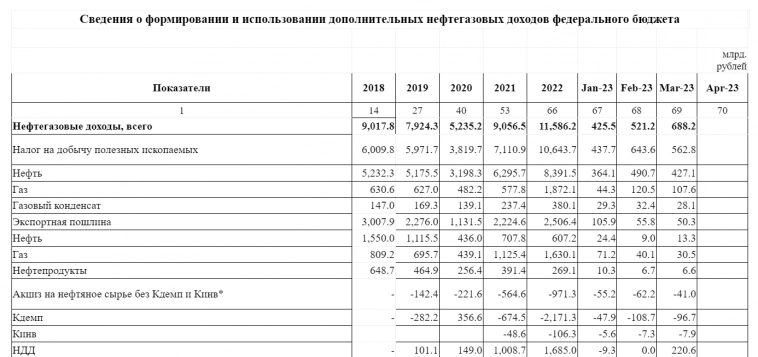

🛢 Россия сейчас находится в том положении, что каждое поступление в бюджет на счету, а основной подпиткой бюджета являются — Нефтегазовые доходы (НГД). В принципе по статистике НГД можно понять, как обстоят дела у нефтяных эмитентов. По данным Минфина НГД в мае составили 570,7₽ млрд (-35,6% г/г), месяцем ранее 647,5₽ млрд (-64% г/г). Если сравнивать с прошлым месяцем, то падение чувствительное (~77₽ млрд). С начала года доходы составили — 2,8₽ трлн(-49,6% г/г), не досчитываемся почти половины доходов, а ведь у Минфина свои планы насчёт НГД. Минфин спрогнозировал, что базовые НГД в этом году составят 8₽ трлн, но учитывая сколько сейчас поступает НГД в бюджет, то рассчитывать стоит на 6-7₽ трлн.

Для компенсации выпадающих НГД Минфин продаёт юани и золото из ФНБ (ЦБ зеркалирует эти операции, продавая на бирже юани), такими темпами из ФНБ понадобиться изъять ~1,5₽ трлн, что в принципе не так критично. Минфин прогнозирует недополучение НГД в июне 44₽ млрд, также в мае произошёл недобор (30,6₽ млрд), а значит в мае изъятия из ФНБ составят 74,6₽ млрд. Продажа юаней будет происходить с 7 июня по 6 июля, ежедневный объем продажи составит 3,6₽ млрд в день (в мае 2₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |ОПЕК+ не устраивают нынешние цены на нефть, Россия тоже не осталась в стороне

- 06 июня 2023, 08:30

- |

🛢 Крупнейший нефтяной картель ОПЕК+ в выходные решил продолжить агрессивную политику в отношении сокращения добычи сырья. Страны ОПЕК+ договорились сократить добычу нефти с 2024 года ещё на 1,4 млн б/с, а саму сделку продлить до 2025 года. Общий целевой уровень производства участников сделки был зафиксирован на уровне 40,46 млн б/с. Как вы понимаете мировые цены на нефть не устраивают ОПЕК+, заседание ясно дало это понять (значительно сократили добычу, продлили соглашение до 2025 года, плюс добровольное сокращение от С. Аравии и сохранившиеся добровольное сокращение от России).

Что же насчёт России? Мы взяли обязательства значимо урезать производство нефти — её формальная квота будет снижена на 650 тыс. б/с, до 9,8 млн б/с, а сверх этого сохранится добровольное сокращение на 500 тыс. б/с. Добровольное сокращение России подтверждает Bloomberg. Сокращение добычи нефти Россией на 500 000 баррелей в сутки — почти достигло целевого уровня в апреле (в апреле РФ добывала 10,63 млн б/с нефти с газовым конденсатом и 9,67 млн б/с нефти без конденсата).

( Читать дальше )

Блог им. svoiinvestor |Финальные дивиденды Газпрома за 2022 год, выплатит ли их компания? У меня сомнения на этот счёт!

- 18 мая 2023, 16:08

- |

⛽️ Совет директоров Газпрома обсудит 23 мая 2023 года выплату финальных дивидендов за 2022 год. Данная новость будоражит умы частных инвесторов, различные инвестсообщества подогревают интерес к этому событию рассказывая о том, какая же выплата ожидает акционеров данного эмитента (БКС — 8₽, SberCIB — 5-10₽, Финам — 4,7₽ на акцию),

Напомню вам, что в сентябре 2022 года акционеры Газпрома утвердили промежуточные дивиденды за первое полугодие 2022 года в размере — 51,03₽ на акцию (компания впервые в своей истории выплатила промежуточные дивиденды, а объём выплаты составил — 1,21₽ трлн, что является абсолютным рекордом для российского рынка акций). Данная выплата соответствовала дивидендной политике компании: «целевой уровень дивидендных выплат составляет не менее 50% от скорректированной чистой прибыли», конечно, аналитики ухватились за данное предложение и пытаются предугадать размер дивиденда. Как по мне, Газпром может отказаться от выплаты финальных дивидендов (допускаю некрупную выплату, платить в долг компания точно не будет, поэтому ожидать оптимистичных выплат не стоит) и сосредоточиться на инвестпроектах, с точки зрения развития компании — это будет правильный шаг и вот почему:

( Читать дальше )

Блог им. svoiinvestor |Похоже, что добровольное сокращение добычи нефти Россией повлияло на экспортную пошлину нефтяных компаний

- 17 мая 2023, 14:00

- |

🛢 Минфин опубликовал расчёт экспортной пошлины на июнь. Чем он интересен? Там рассчитывается средняя цена марки Urals из которой вытекает сумма экспортной пошлины. За период с 15 апреля по 14 мая средняя цена Urals составила — $55,97 (прошлый период — $51,15). А значит экспортная пошлина на нефть в РФ с 1 июня 2023 года повысится на $1,8 и составит $16,2 за тонну. Пошлина значительно повысилась, по сути, дисконт к Brent меньше предельного (спрэд составил $23, а предельный дисконт установлен: май — $31, июнь — $28, июль — $25), поэтому налогообложение происходит по фактической цене Urals — $55,97. За данное повышение говорят и данные Минфина о средней цене Urals в апреле, она составила $58,63 (-16,9% г/г, $70,52 за баррель). Средняя ценаUrals с начала года сложилась на уровне $51,05 (-39,7% г/г, $84,68 за баррель). А средняя цена Urals в марте составляла $47,85 (-46,3% г/г). Как вы понимаете, апрель для нефтяных компаний выдался отличным (Лукойл, Татнефть, Роснефть и т.д.): повышение цен на сырьё, ослабление рубля и добровольное сокращение добычи нефти.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за апрель 2023 года. Машина по генерации кэша не собирается останавливаться.

- 13 мая 2023, 15:03

- |

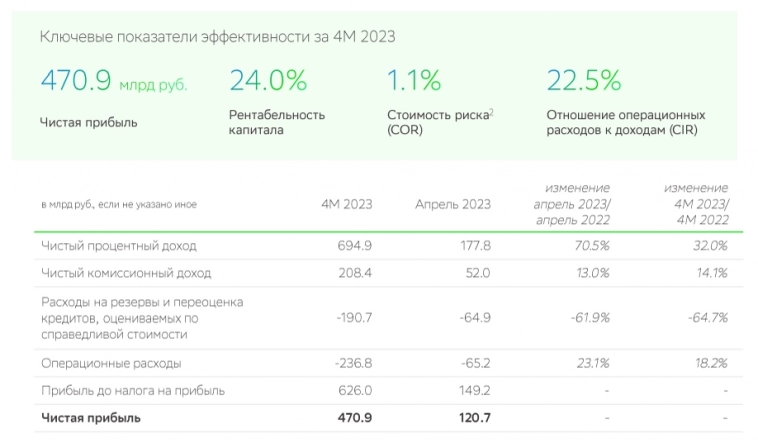

🏦Компания опубликовала сокращённые результаты по РПБУ за 4 месяца 2023 года. Сбербанк продолжает зарабатывать и не стесняется переходить за рамки 100₽ млрд по чистой прибыли, что естественно будоражит умы частных инвесторов. Даже после закрытия реестра котировки эмитента не сильно просели, а 10 числа объёмы торгов доказали продолжающийся среди частных инвесторов интерес к акции и то, что Сбербанк — является главной идеей рынка. Теперь давайте рассмотрим главные показатели из отчёта:

▪️ Чистые процентные доходы: 177,8₽ млрд (+70,5% г/г)

▪️ Чистая прибыль: 120,6₽ млрд (470,9₽ за 4 месяца)

▪️ Чистые комиссионные доходы: 52₽ млрд (+13% г/г)

▪️ Коэффициент достаточности общего капитала: 14,6%, базового — 12,6%

Стоит отметить, что выдачи розничных кредитов в апреле превысили 600₽ млрд, а на ипотечные кредиты пришлось более 55% выдач, а качество кредитного портфеля остаётся стабильным. Доля просроченной задолженности осталась на уровне 2.2% на конец апреля.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в апреле снизились, похоже, что ожидаемые Минфином 8₽ трлн от НГД за год — не достичь

- 06 мая 2023, 08:24

- |

🛢 Большинство обозревателей уже в курсе, что бюджет нашей страны испытывает трудности, нефтегазовые доходы (НГД) как раз приходят ему на помощь и являются главным звеном в его наполнении (не зря я веду статистику данных доходов, потому что по ним ещё можно понять как дела обстоят у нефтяных эмитентов). По данным Минфина НГД в апреле составили 647,5₽ млрд (-64% г/г), месяцем ранее 688,2₽ млрд (-43% г/г). Если сравнивать с прошлым годом, то падение на 64% — это катастрофа. С начала года доходы составили — 2,3₽ трлн (-52,2% г/г), а это уже явный звоночек. Минфин спрогнозировал, что базовые НГД в этом году составят 8₽ трлн, но учитывая сколько сейчас поступает НГД в бюджет, то рассчитывать стоит на 6,5-7₽ трлн.

Для компенсации выпадающих НГД Минфин продаёт юани и золото из ФНБ (ЦБ зеркалирует эти операции, продавая на бирже юани), такими темпами из ФНБ понадобиться изъять ~1,5₽ трлн, что в принципе не так критично. Минфин прогнозирует недополучение НГД в мае 8,1₽ млрд, но в апреле произошёл недобор (32,4₽ млрд), а значит в мае изъятия из ФНБ составят 40,4₽ млрд. Продажа юаней будет происходить с 10 мая по 6 июня, ежедневный объем продажи составит 2₽ млрд в день (в апреле 3,7₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Windfall Tax — налог на сверхприбыль. Его параметры, условия и какие компании заплатят Минфину.

- 24 апреля 2023, 08:01

- |

🟡 Многие понимают, что наш бюджет испытывает трудности и его необходимо наполнять всевозможными способами. Минфин использует различные финансовые рычаги (выход на долговой рынок — ОФЗ, продажа золота и юаней из ФНБ), но одним из главных является налоговый. Как вы могли заметить, повышение НДПИ (налог на добычу полезных ископаемых) для различных отраслей в этом году уже состоялось (причём некоторые заплатили разовый уже в прошлом и будут платить в этом: Газпром, Алроса), это не считая того, что повысили процент на акцизы, штрафы, пошлины, тарифы и сборы. Windfall Tax — совсем другая история.

📄 Законопроект по налогу пока ещё не опубликован, но у заинтересованных лиц он уже есть на руках, его обсуждают различные издания и комментируют известные личности в финансовых кругах. Налоговой базой для Windfall Tax будет превышение средней арифметической величины прибыли за 2021 год и за 2022 год над прибылью за 2018 и за 2019 годы. К плательщикам налога отнесены российские компании, а также иностранные, которые ведут деятельность в России. Конечно, есть исключения, не будут платить:

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в марте выросли, но не всё так просто, как кажется. Давайте разбираться.

- 06 апреля 2023, 13:12

- |

🛢 Нефтегазовые доходы (НГД) важны для бюджета страны, по сути это главная опция по его наполнению, а как известно бюджет РФ испытывает трудности (поэтому важно отслеживать данную статистику). По данным Минфина НГД в марте составили 688,2₽ млрд (-43% гг), месяцем ранее 521₽ млрд (-46,4% гг). Чтобы вы понимали НГД в декабре 2022 года равнялись — 931,5₽ млрд. За три месяца 2023 года идёт явное сокращение доходов и на это есть веские причины (уменьшение разового НДПИ с газа, цена сырья, санкции).

Минфин прогнозирует недополучение НГД в апреле 113,6₽ млрд (для покрытия недобора НГД продаются юани и золото из ФНБ). Помог перебор в марте, Минфин получил больше НГД больше, чем ожидал (39₽ млрд). В апреле изъятия из ФНБ составят 74,6₽ млрд, а значит продажа иностранной валюты будет проводиться в период с 7 апреля по 5 мая, соответственно, ежедневный объем продажи составит 3,7₽ млрд (в марте 5,4₽ млрд).

🔆 А теперь давайте к главному, почему же доходы выросли? Если рассматривать таблицу, то видно, что налоги с нефти, газа, газового конденсата сократились, а вот налог на дополнительный доход (НДД) составил — 220,6₽ млрд (в феврале было по нулям).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс