Блог им. svoiinvestor |Инфляция в апреле — месячные темпы прошлого года точно будут превышены, на конечную цель регулятора по инфляции мы навряд ли выйдем!

- 30 апреля 2024, 09:08

- |

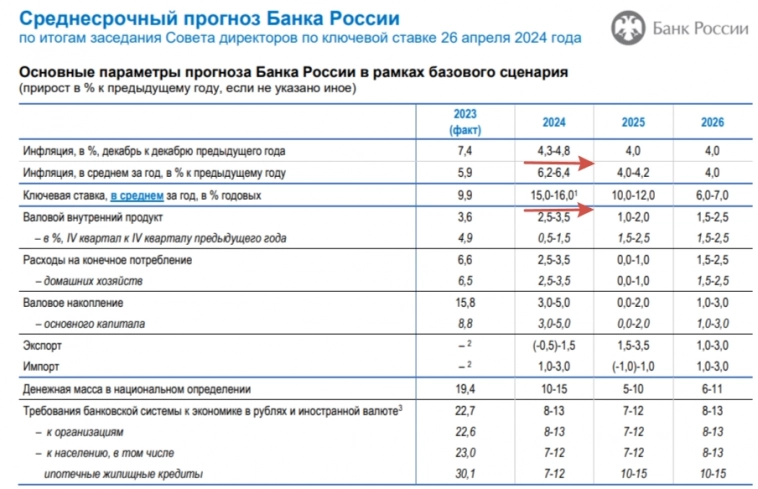

Ⓜ️ По последним данным Росстата, за период с 16 по 22 апреля индекс потребительских цен вырос на 0,08% (прошлые недели — 0,12%, 0,16%), с начала апреля — 0,37%, с начала года — 2,33% (годовая — 7,8%). Недельные данные выводят нас на 6% saar (это месячная инфляция без сезонных факторов, умноженная на 12), это значит с декабря 2023 г. темпы роста цен не меняются, а апрельские данные прошлого годы мы превысим однозначно (в апреле 2023 г. месячный пересчёт регулятором составил — 0,39%). Банк России признал, что множество проинфляционных факторов существует, пересмотрев свой среднесрочный прогноз и повысив среднегодовое значение ключевой ставки с 13,5-15,5% до 15-16%, при этом увеличив прогноз инфляции с 4-4,5% до 4,3-4,8%. Также регулятор сохранил ключевую ставку на уровне 16%, намекнув, что снижение ставки в этом году может и не произойти. Как вы понимаете выйти на цель регулятора в 4,3-4,8% к концу года будет трудно (сейчас вырисовывается 7,8%), есть множество факторов, которые влияют на темпы инфляции:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. svoiinvestor |Объём ФНБ в марте увеличился, благодаря фондовому рынку, а точнее, ценам на акции и золото. Отмечаем возросшие траты на инвестиции фонда

- 09 апреля 2024, 10:14

- |

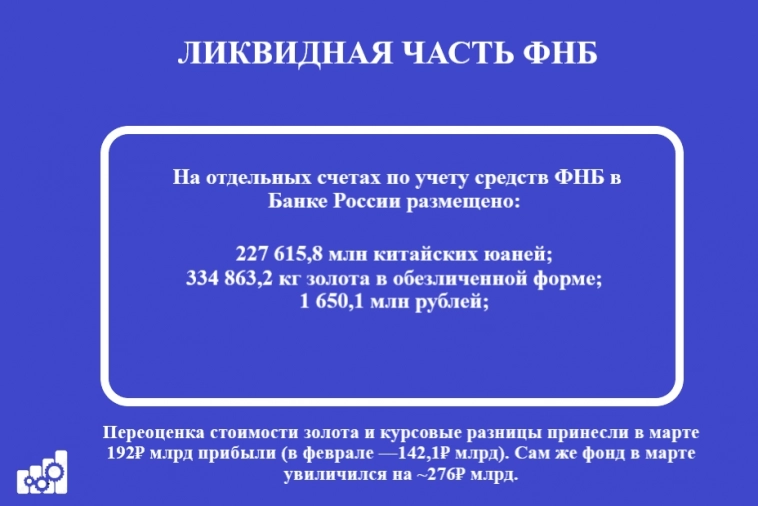

Минфин РФ опубликовал результаты размещения средств ФНБ за март 2024 г. В этом месяце регулятор продолжил инвестиционную деятельность, да и с каким размахом! Проинвестировано — 152₽ млрд (в феврале, только — 6₽ млрд), но средства в фонде не уменьшились, а наоборот увеличились на ~276₽ млрд. По состоянию на 1 апреля 2024 г. объём ФНБ составил — 12,53₽ трлн или 7% ВВП (в феврале — 12,25₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил — 5,08₽ трлн или 2,8% ВВП (в феврале — 5,04₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657,8₽ млрд (в феврале — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Блог им. svoiinvestor |Инфляция под конец марта ускорилась, темпы могут оказаться, вновь выше прошлогодних. Проинфляционные факторы в деле

- 02 апреля 2024, 08:31

- |

Ⓜ️ По последним данным Росстата, за период с 19 по 25 марта индекс потребительских цен вырос на 0,11% (прошлые недели — 0,06%, 0,00%), с начала марта — 0,22%, с начала года — 1,77% (годовая — 7,8%). Всё-таки мы опять превысили прошлогодние темпы по инфляции (по состоянию на 27 марта 2023 г. она составляла — 0,17%), да и годовая стремится ближе к 8%, а цель регулятора напомню вам 4-4,5% к концу года. Есть несколько факторов, которые могут повлиять на темпы инфляции:

🗣 Большой вопрос, как регулятор пересчитает месячную инфляцию, уже 2 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%). Сейчас цифры одни, но могут выйти другие, выше 4% saar за март, когда регулятор пересчитает (это месячная инфляция без сезонных факторов, умноженная на 12).

🗣 По данным Росстата, за период с 18 по 24 марта производство бензина в РФ снизилось на чувствительные на 7,4%. Розничные цены на бензин подорожали за неделю на 0,08% (вес в ИПЦ бензина — 4,47%, а это самый сильный прирост за 11 недель) и на 0,63% с начала года. Напомню, что с 1 марта действует запрет на экспорт бензина, но цены, то растут.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в начале марта — продолжает своё снижение, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно

- 10 марта 2024, 12:33

- |

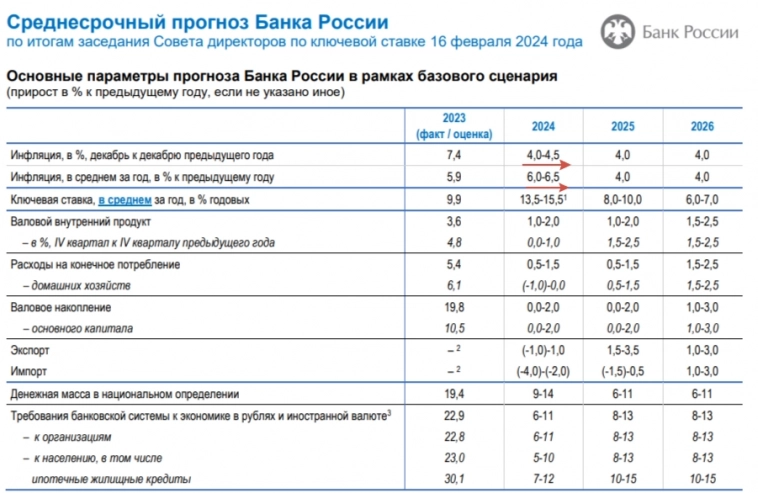

Ⓜ️ По последним данным Росстата, за период с 27 февраля по 4 марта индекс потребительских цен вырос на 0,09% (прошлые недели — 0,13%, 0,11%), с начала марта — 0,05%, с начала года — 1,51% (за 12 месяцев — 7,6%). Надо понимать, что 0,04% пришлось на февраль, а значит, рост цен в феврале составил — 0,6%, а это выше прошлогодних темпов. При этом в январе регулятор пересчитал за месяц инфляцию и вышли совсем другие цифры — 0,86% (до этого по расчётам вырисовывалось — 0,67%), 13 марта регулятор должен предоставить информацию по ИПЦ за февраль, если показатели будут ещё выше, то я не буду уверен в устойчивых темпах инфляции. Что же насчёт марта, то за первые 4 дня рост составил 0,05%, а в прошлом году данная неделя была нулевой (март 2023 г. — 0,37%, с начала года — 1,67%), выводы думаю сделаете сами. Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г., скорее всего, инфляция будет находиться в диапазоне 7-7,5%.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в феврале увеличился за счёт роста фондового рынка, даже с учётом инвестиций и финансирования дефицита Федерального бюджета

- 08 марта 2024, 11:45

- |

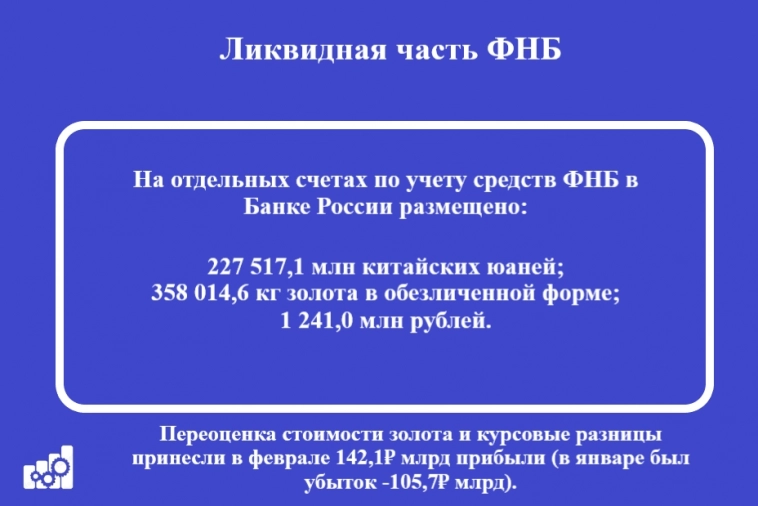

Минфин РФ опубликовал результаты размещения средств ФНБ за февраль 2024 г. В этом месяце регулятор наконец-то начал инвестиционную деятельность, но скромно — 6₽ млрд, напомню, что в прошлом году было потрачено чуть более 1₽ трлн на эту статью. По состоянию на 1 марта 2024 г. объём ФНБ составил — 12,25₽ трлн или 6,8% ВВП (в январе — 11,92₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 5,04₽ трлн или 2,8% ВВП (в январе — 4,9₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 658,3₽ млрд (в январе — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,234₽ трлн (в январе —1,229₽ трлн) и $1,87 млрд;

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в январе 2024 г. составила — 354 млрд, но в увеличившемся заработке есть свои нюансы

- 25 февраля 2024, 11:44

- |

💳 По данным ЦБ, в январе 2024 г. прибыль банков составила 354₽ млрд (ROE — 29,6% в годовом выражении), это в 5,5 раза выше, чем месяцем ранее — 64₽ млрд (в декабре на балансе банков была отражена чистая прибыль в размере 176₽ млрд, но она была завышена за счёт дивидендов, полученных от российского дочернего банка — ~112₽ млрд, банк Открытие). Самое интересное, что банковский сектор заработал на ~40% выше итога января 2023 г. (258₽ млрд), но доходность на капитал (показатель, который учитывает рост балансов банков) в январе 2024 г. выросла не так значительно по сравнению с январём 2023 г. (до 29,6 с 26% в годовом выражении). В заработке в 354₽ млрд есть свои нюансы, давайте разбираться:

🟣 Основную прибыль в размере ~300₽ млрд (76₽ млрд в декабре) поддержало в первую очередь восстановление резервов по корпоративным кредитам у ряда банков (35₽ млрд по сравнению с доформированием резервов почти на 100₽ млрд в декабре), а также низкие операционные расходы — 211₽ млрд (352₽ млрд в декабре).

( Читать дальше )

Блог им. svoiinvestor |В январе 2024 г. спрос на кредитование продолжил снижаться. Вопрос остаётся по ипотеке с господдержкой, необходимы стабильные темпы снижения

- 23 февраля 2024, 16:58

- |

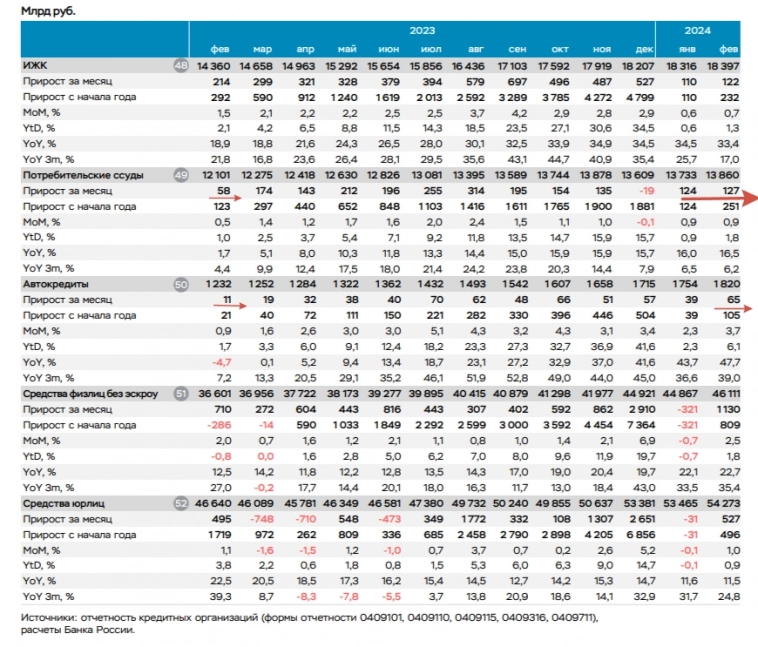

Ⓜ️ По данным ЦБ, в январе 2024 г. повышенный спрос в кредитовании продолжил снижаться — 236₽ млрд (0,7% м/м и 27% г/г, месяцем ранее 73₽ млрд, но такой резкий перепад в цифрах в декабре связан с корректировкой на крупную сделку по продаже кредитов в размере ~250₽ млрд). Для января характерно снижение выдач из-за длинных праздников, но всё же, если отбросить 9 дней выходных из месяца, то получится, что выдача опустилась ниже 400₽ млрд, а это уже весомый звоночек регулятору, что меры начинают действовать (конечно, для подтверждения тренда необходимо дождаться данных за февраль-март в будущем). Поэтому стоит учитывать лаг по сделкам и ДКП, после стабильных темпов снижения ЦБ задумается о ключевой ставке.

🏠 По предварительным данным ипотека в январе замедлилась до 0,6% (+2,9% в декабре). Для января характерно снижение ипотечных выдач из-за длинных праздников, однако в 2024 г. замедление связано ещё с ужесточением условий по ипотеке с господдержкой (ипотека становится более адресной: первоначальный взнос был повышен с 20 до 30%, размер льготного ипотечного кредита для всех регионов теперь составляет — 6₽ млн).

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в январе 2024 г. — объёмы добычи/экспорта сокращаются. Снижение доходов нефтяников — боль для бюджета РФ

- 07 февраля 2024, 12:33

- |

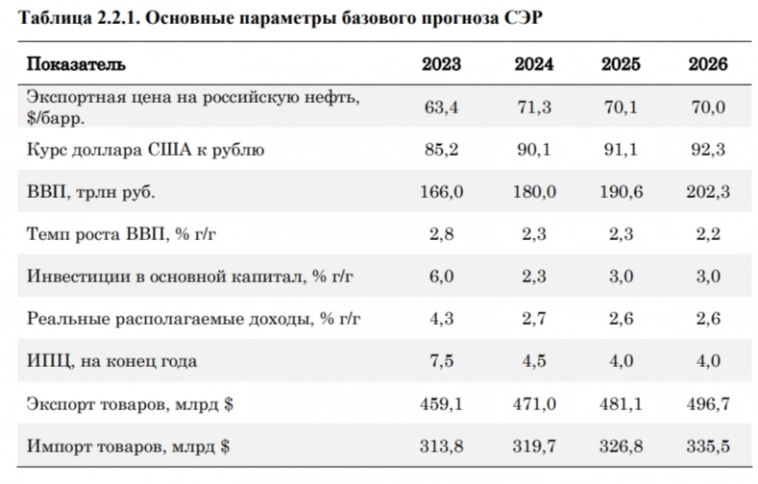

🛢 По данным Минфина, НГД в январе 2023 г. составили — 675,2₽ млрд (+58,7% г/г), месяцем ранее — 650,5₽ млрд (-30,2% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Доходы января не очень сильно различаются с доходами декабря, дело в том, что средний курс $ в январе составил — 88,7₽ (месяцем ранее — 90,8₽), данных по средней цене Urals за январь от Минфина не поступало, но учитывая снижение среднего курса и мизерный рост доходов, то можно сделать вывод, что она находилась в районе $70 за бочку (месяцем ранее — $64,23). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽ (параметры уже не сходятся, если смотреть на сегодняшнюю цену сырья, чтобы добрать НГД, необходимо двигать курс). А теперь давайте подробно разберём отчёт:

( Читать дальше )

Блог им. svoiinvestor |Инфляция в январе продолжает замедляться, но темпы снижения инфляции нельзя назвать устойчивыми

- 26 января 2024, 10:37

- |

Ⓜ️ По последним данным Росстата, за период с 16 по 22 января индекс потребительских цен вырос на 0,07% (прошлые недели — 0,13%, 0,26%), с начала января — 0,46%, с начала года — 0,46%. Да, уже можно фиксировать снижение темпов инфляции (всё благодаря снижению цен на яйцо, куру, томат и перелёт в самолёте, последние два наименования нехарактерно снижаются, обычно показывая ежемесячный рост), но назвать это устойчивым фактором нельзя, ибо цены на бытовые услуги начали свой рост (значит, спрос перегрет). Также стоит отметить рост платы за жильё в домах государственного и муниципального жилищного фонда, напомню, что с 2024 г. тарифы на ЖКУ вырастут в среднем на 10% (основные тарифы с 1 июля, но уже с 1 января цены были повышены на капремонт, содержание дома и прочие услуги), поэтому нас ожидает весомый всплеск инфляции. Как минимум необходимо дождаться данных за конец января и начало февраля и тогда уже признать, работает ужесточение ДКП или нет.

При этом ожидаемая и наблюдаемая инфляция <a href=«cbr.

( Читать дальше )

Блог им. svoiinvestor |Темпы инфляции в середине января успокаиваются, но есть одно но

- 23 января 2024, 12:03

- |

Ⓜ️ По последним данным Росстата, за период с 10 по 15 января индекс потребительских цен вырос на 0,13% (прошлая неделя — 0,26%), с начала января — 0,39%, с начала года — 0,39%. Напомню вам, что инфляция в 2023 году составила — 7,42%, это как раз прогнозируемые цифры регулятора, который он, конечно, пересматривал в течение года (изначально хотели уложиться в 4-4,5%). По сравнению с прошлой неделей инфляционные данные уменьшились вдвое, но как по мне, данные цифры некорректно сравнивать, ибо прошлые данные были взяты за 9 дней, а сейчас за 6. Но уже стоит учитывать снижение темпов, как раз следующие данные по неделям дадут ответ начало ли работать ужесточение ДКП. Необходимо учитывать лаг при ужесточении ДКП, поэтому результат всяческих мер мы с вами увидим в конце весны, но регулятор сам виноват в данной ситуации, ибо начал действовать поздно, а предпосылки имелись для скорейшего ужесточения ДКП (поэтому высокую ставку необходимо держать как можно дольше). Давайте вспомним все меры регулятора (кроме повышения ставки), которые так или иначе должны помочь в обуздании инфляции:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс