Блог им. spaceinvest777 |Какая стратегия является лучшей для каждого российского инвестора? 🇷🇺

- 01 марта 2024, 15:00

- |

Да, ребят, долгожданный момент — я наконец-то выпустил своё первое серьёзное исследование в виде статьи ВАК (ссылка на неё в конце поста). И тему я взял именно такую по 2 важным причинам — мотивация со стороны книги Майкла Эдлесона «Усреднение ценности» и желание занять первенство в России, так как ещё никто не делал настолько масштабного анализа различных стратегий инвестирования на наших российских ценных бумагах. И это как раз ответка тем самым людям, которые говорят, что «все эти американские штуки не работают в России, так как рынок вообще другой, монопольный (и куча разных финансовых отмазок)».

Мне удалось составить 20 стратегий инвестирования, которые уже были основаны на 5 базовых — это “Buy & Hold” (купил себе акции на всю котлету и держишь до конца), DCA (регулярные пополнения на одинаковые суммы), VA (регулярная покупка / продажа акций так, чтобы ваш портфель рос каждый период на определённую сумму), CS (регулярная покупка одного и то же количества / лотов нужных активов) и “Buy the Dip” (одинаковые по сумме покупки активов через каждые N% просадки). Остальные же стратегии — это различные варианты 5 базовых, но с разными условиями + их гибриды.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Ответы на вопросы |Вся правда о трейдинге в России 😱

- 12 января 2024, 16:09

- |

Вот только на практике всё не так просто, как может показаться на первый взгляд. Поэтому я решил взять данные по всем участникам за 8 лет (с 2016 по 2023 год, включая), а дальше первые 4 года я сравнил с результатами индекса Мосбиржи полной доходности (MCFTR) за вычетом НДФЛ 13% в случае прибыли. В остальные 4 года я заменил MCFTR на фонд TMOS (тоже после 13% налога), чтобы справедливости ради учесть ошибку слежения и комиссию за управление при реальном инвестировании. Таким образом, будет у нас 2 бенчмарка, которые я назову MCFTR-1 и TMOS-1 (да, так банально, просто мне в голову ничего нормального не пришло).

( Читать дальше )

Блог им. spaceinvest777 |Биржа - это кот Шрёдингера 😼

- 05 сентября 2023, 20:53

- |

Звучит очень страшно, правда? Но в реальности всё намного интересней. И да, искренне обещаю — многим из вас я покажу фондовый рынок с абсолютно другой стороны, не как было раньше. Хотя в начале напомню вам, что за опыт проводил один известнейший физик.

Итак, для этого Шрёдингер взял кота и поместил его в ящик. И пока вы сами не открыли ничего — животное находится в суперпозиции. Но потом, в зависимости от распада ядра, кот может отравиться и сдохнуть либо выжить. Не буду сейчас подробно рассказывать, как именно всё это происходит, но давайте представим рост как жизнь, а падение — смерть.

• И что же у нас из этого выходит? 🤔

Каждый год фондовый рынок может одновременно и показывать хорошую прибыль, и приводить к убыткам. Но если в эксперименте с нашим котом вероятность была не в пользу живого, то акции — это «нечестное существо». Потому что бизнес создаёт добавочную стоимость, а не просто стоит на месте.

Следовательно, давайте чуть изменим правила игры — теперь, чтоб наш котик сдох, потребуется распад хотя бы 70% ядер. То есть, вероятность выпадения мёртвого питомца составляет 30%, а живого — 70%, как и рост на фондовом рынке происходит чаще просадок.

( Читать дальше )

Блог им. spaceinvest777 |Откуда вообще берётся прибыль на бирже? 🤔

- 17 марта 2023, 11:20

- |

Часто можно увидеть некачественную рекламу финансовых услуг, где вам обещают делать > 50% годовых или даже по 1-3% доходности в день! Некоторые инвесторы даже знают тех счастливчиков, которые по чистой случайности успели вовремя зайти в нужную акцию и заработали на что-то очень крутое.

Но многие, кто ведётся на подобные уловки, даже не задумываются над тем, откуда вообще берутся такие бешеные %. По этой причине сегодняшний вопрос является одним из самых главных для начинающего инвестора, который только-только открыл свой брокерский счёт или ИИС.

Идею такого поста я взял с канала Кубышка, автором которого является Евгений Марченко.

• Из чего складывается доходность акций? 📃

Доходность акции = прибыль компании (дивиденды / buy back) + инфляция + спекулятивная составляющая.

С прибылью у нас и так всё понятно, да ещё и растёт она благодаря инфляции, которая выполняет сразу 2 функции:

1) «индексация» цен на товары и услуги компаний;

2) увеличение притока новых денег на биржу.

( Читать дальше )

Блог им. spaceinvest777 |FOMO - не ведитесь на эмоции 🙈

- 03 марта 2023, 07:56

- |

Помните, как вы могли купить биткоин 10 лет назад? Или акции Сбера по 20 копеек во времена приватизации? А может, давно хотели признаться человеку, который вам нравится, но уже поздно?

Да, у каждого в жизни было много упущенных возможностей, все мы через это проходили. Но если где-то внутри появляется чувство сожаления, которое постоянно мучит — поздравляю, вы заразились FOMO!

• И в чём же опасность? 😱

Когда человек жалеет об упущенных возможностях, он сразу погружается в прошлое. И что самое ужасное — пытается «запрыгнуть в последний вагон», хотя «поезд ушёл».

Таким образом, человек перестаёт замечать новые возможности и постоянно зацикливается на тех, которыми уже давно воспользовались другие.

Именно по этой причине он теряет своё рациональное мышление: скупает сильно переоценённые активы, лезет в ниши, давно потерявшие актуальность, гонится за теми, кому всё равно на него, и т.д.

• Как бороться с FOMO? 💪

1) Проанализируйте ситуацию, если это повторяется не 1 раз;

( Читать дальше )

Блог им. spaceinvest777 |Вся правда про жадность на рынке 🤑

- 02 марта 2023, 16:15

- |

В интернете можно встретить огромное количество всяких историй, когда один удачливый трейдер или инвестор заработал 1000% на какой-то отдельной акции или криптовалюте!

Например, если бы вы купили акции Tesla по 12$ в мае 2019 года, то уже к концу 2021 они бы стоили почти 382$! Таким образом, за 2,5 года ваши вложения выросли более, чем на 3000%!

Если брать пример из рынка криптовалют, то наиболее громким случаем был резкий рост Dogecoin на твитах Илона Маска, хотя монета изначально создавалась в шутку.

Таким образом, вы могли бы купить её по 0,00467$ в декабре 2020 года и продать по 0,33746$ уже в апреле 2021. Вот вам 7000% за 3-4 месяца!

Звучит всё это настолько круто, что создаётся ощущение, будто финансовые рынки — это место для быстрого заработка.

Но давайте отбросим лишний оптимизм, спустимся на землю и посмотрим правде в глаза…

Ну и в чём же подвох? 😏

Нужно понимать, что все сделки на бирже проводятся между 2 людьми, один из которых продавец, а другой — покупатель.

( Читать дальше )

Блог им. spaceinvest777 |⚠️ Почему не стоит слушать псевдо-трейдеров из телеграм и вестись на их «супер-стратегии»?

- 02 марта 2023, 07:40

- |

Заранее оговорюсь, что трейдинг — это серьёзная профессия, при которой участник торгов зарабатывает на краткосрочных колебаниях рынка.

В самих по себе спекуляциях нет ничего плохого, если этим занимаются профессионалы, которым удаётся обгонять широкий индекс на протяжении 10-20 и более лет!

Другое дело, когда какие-то псевдо-трейдеры пишут в личку и предлагают зарабатывать от 1-2% в день, 10% в месяц и так далее. Хотя самая высокая доходность в мире составляет лишь 39% годовых в $, и была она получена Саймонсом на горизонте более 30 лет!

Ну и в чём же подвох трейдеров из телеграм? Может, они действительно гении? Давайте разбираться.

• Коротко о том, как работает рынок 📈

Прежде всего нужно понимать, что средняя доходность всех инвесторов и трейдеров без учёта различных издержек — это и есть ни что иное, как индекс. Да-да, те самые ~ 10% годовых в $ или 17-18% в ₽.

( Читать дальше )

Блог им. spaceinvest777 |❌ Аберрация близости - никаких поспешных выводов!

- 25 февраля 2023, 10:23

- |

Очень часто начинающие инвесторы принимают решения на основе последних событий вокруг активов или рынка в целом, забывая про фундаментал и долгосрочные перспективы.

Именно поспешные выводы в большинстве случаев оказываются неверными, что приводит к недополучению прибыли или даже убыткам. Особенно в кризис, когда рынки временно падают и портфель в минусе.

Человек с аберрацией близости будет продавать активы в убыток, когда услышит плохие новости. Хотя в большинстве случаев — это всего лишь информационный шум, тем более временный.

✅ Как исправить ситуацию?

Учитесь мыслить на несколько лет вперёд, отделяйте важные новости от «пустых слухов» и запомните, что не стоит придавать большое значение результатам портфеля хотя бы первые 3 года инвестиций.

Ставьте 👍, если отсутствует аберрация близости, в противном случае — напишите об этом в комментах, чтобы вместе проработать ошибки.

Блог им. spaceinvest777 |Что делать, когда огромный минус по портфелю? 😱

- 22 февраля 2023, 12:21

- |

Каждый инвестор, рано или поздно, сталкивается с временным падением активов. Чаще всего это происходит в кризисное время.

И такое явление абсолютно нормально, потому что все инструменты обладают волатильностью, то есть меняются в цене. Не нужно поддаваться панике!

Но как правильно вести себя в зависимости от выбранной стратегии?

• Трейдинг⚡️

Если вы сидите в лонге (сделка на рост) — следует продать упавший актив при достижении уровня допустимого убытка за сделку. Каждый трейдер обязан соблюдать риск-менеджмент!

• Пассивные инвестиции 🥱

Если ваши фонды упали в цене — тут есть несколько вариантов:

1) продолжайте держать активы и ни в коем случае не продавайте их (рынок обязательно вырастет в долгосрочной перспективе);

2) при наличии кэша докупайте фонды на одну и ту же сумму через каждые N% падения (величины определяете сами), чтобы увеличить доходность за счёт снижения цены входа;

( Читать дальше )

Блог им. spaceinvest777 |Доказательство эффективности рынка 🤫

- 20 февраля 2023, 07:22

- |

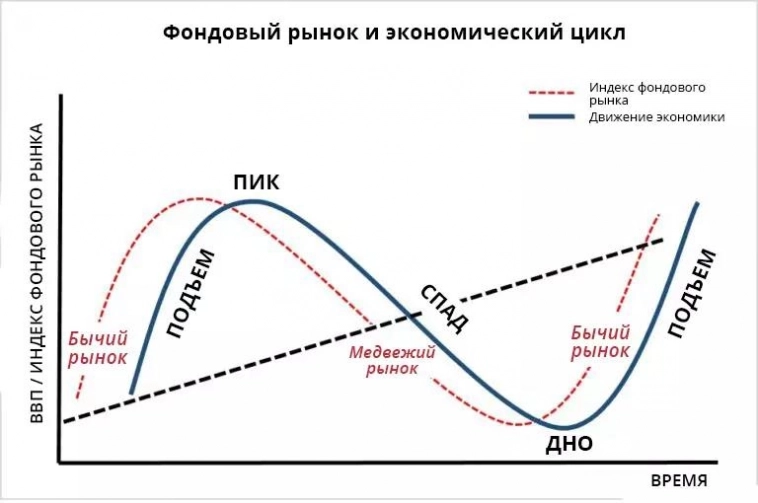

Посмотрите на картинку выше — красным пунктиром обозначен биржевой цикл, а тёмно-синей линией — фазы экономики. Можно заметить, что графики одинаковые, но рынок акций всегда идёт впереди. И только потом экономический цикл следует за биржевым.

Ну и как мне это объяснить? 🤔

Стоит понимать, что движения цен на фондовом рынке происходят на ОЖИДАНИЯХ ИНВЕСТОРОВ, то есть текущая оценка экономики формируется совокупным мнением всех участников торгов.

Прошлые, настоящие и будущие события моментально отражаются в котировках на бирже, а вовремя заработать на неэффективностях удаётся лишь самым продвинутым трейдерам.

Так что в следующий раз, как только узнаете о рецессии — не спешите продавать свои акции. Рынок вы уже точно не обыграете (индексы ещё давно упали на ожиданиях инвесторов).

Вместо этого найдите кэш и готовьтесь лесенкой выкупать просадки, а также ставьте 👍, если согласны со мной. Ну и подписывайтесь на канал в телеграм (ссылка в моём профиле), чтобы больше узнавать об инвестициях.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс