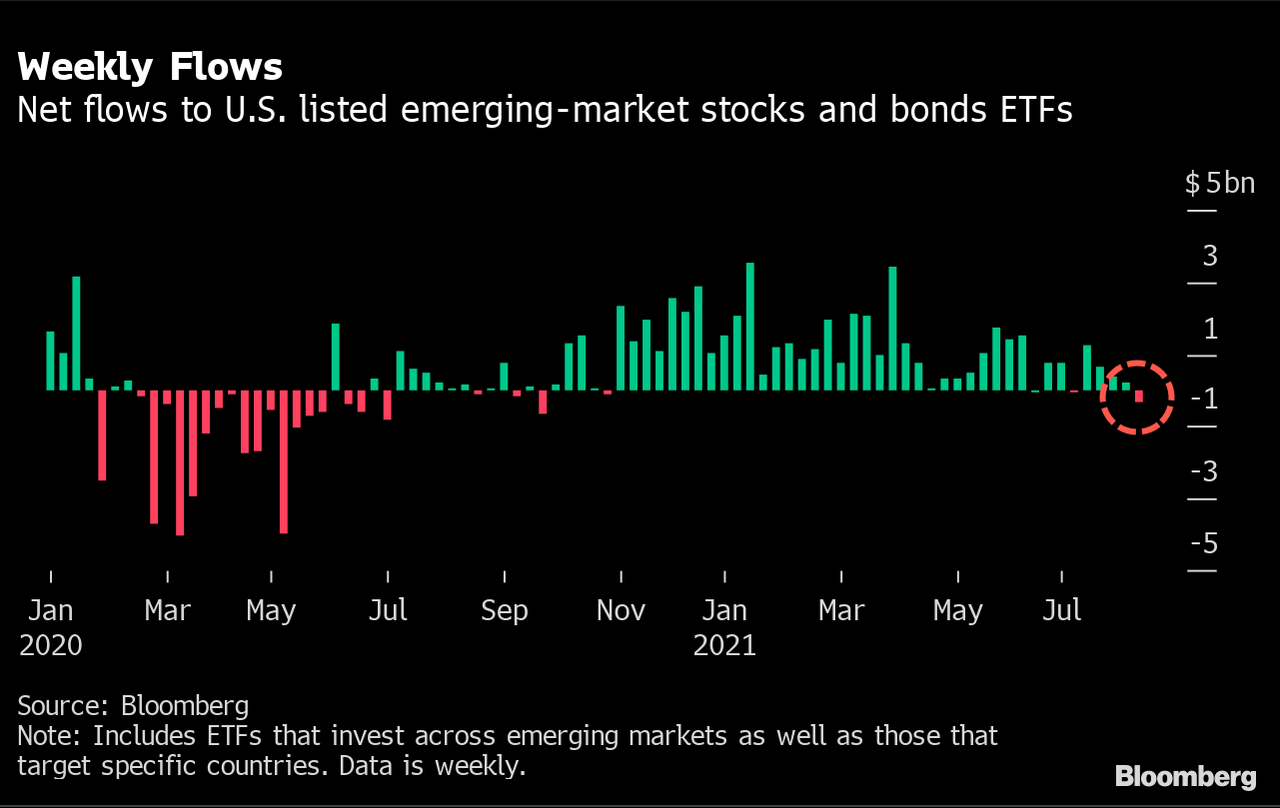

Блог им. ruh666 |Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

- 19 августа 2021, 12:28

- |

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. ruh666 |Должно быть ангел играет с графиком (перевод с elliottwave com)

- 17 августа 2021, 19:19

- |

Кто захочет стать аналитиком кредитного рейтинга? Кажется, что рейтинговые агентства не могут поступать правильно и неправильно, и их всегда критикуют за то что опоздали или поспешили. До и во время так называемого Великого финансового кризиса 2008 года рейтинговые агентства, такие как Moody's, S&P и Fitch, придерживались своих розовых взглядов на перспективы корпоративного и ипотечного долга, несмотря на мигающие красные сигналы о долговом пузыре, понизив рейтинги эмитентов облигаций только после его взрыва.

Перенесемся в март 2020 года и, возможно, уязвленные нанесенными тогда критиками, агентства очень быстро понизили кредитный рейтинг эмитентов облигаций, поскольку фондовый рынок рухнул. В марте и апреле 2020 года кредитный рейтинг корпоративного долга США инвестиционного уровня на 1 триллион долларов был понижен.

Однако теперь, когда фондовый рынок вернулся на рекордные максимумы, рейтигн корпоративного долга повышается. По данным Bank of America, только за последние два месяца был повышен рейтинг облигаций с высоким рейтингом и инвестиционным рейтингом на сумму 361 миллиард долларов. Citigroup прогнозирует, что к концу 2022 года бросовые облигации на сумму 200 млрд долларов будут повышены до инвестиционного уровня. Рейтинговые агентства в качестве основной причины для повышения рейтингов ссылаются на более управляемую долговую нагрузку из-за восстановления экономики. Тот факт, что Федеральная резервная система по существу гарантировала рынок корпоративных облигаций, вероятно, тоже помогает.

( Читать дальше )

Блог им. ruh666 |Генеральный директор Ark Invest Кэти Вуд обсуждает дефляцию (перевод с deflation com)

- 05 августа 2021, 12:39

- |

Дефляция, вероятно, станет более сильной силой на финансовых рынках в предстоящем году, несмотря на недавний скачок потребительских цен до 13-летних максимумов, заявила на вебинаре во вторник звездный аналитик акций Кэти Вуд из Ark Invest. Во вторник министерство труда заявило, что потребительские цены в США выросли в июне больше всего за 13 лет, отчасти из-за ограничений предложения. Вуд, чей фондовый фонд Ark Innovation ETF был самым успешным фондом акций США, отслеживаемым Morningstar в прошлом году, сказала, что технологические инновации продолжат значительно снижать цены. «Мы продолжаем настаивать на том, что номинальный рост ВВП из-за этих дефляционных сил будет на удивление низким», — сказала Вуд. В результате доходность 10-летних казначейских облигаций, вероятно, останется ниже 3% в обозримом будущем, что приведет к росту общей оценки фондового рынка США, сказала она. «Я считаю, что рынок облигаций находится в состоянии пузыря», — сказала Вуд, добавив, что «слишком многие люди боятся инфляции», которая является «убийцей» оценок фондового рынка. По словам Вуд, любое дальнейшее повышение цен на нефть, вероятно, приведет к более резким распродажам в будущем, поскольку спрос падает и все больше потребителей выбирают электромобили. «Мы бы не брали лонги в нефти», — сказала Вуд.

( Читать дальше )

Блог им. ruh666 |ФРС запускает внешние и внутренние механизмы постоянного РЕПО

- 29 июля 2021, 15:19

- |

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

( Читать дальше )

Блог им. ruh666 |Последние шокирующе плохие данные о продажах жилья сорвут планы ФРС по сокращению QE?

- 27 июля 2021, 19:16

- |

( Читать дальше )

Блог им. ruh666 |Ну опять у вас "безумцы из ЦБ"

- 23 июля 2021, 19:11

- |

Как не заседание ЦБ, так прям сразу критика. Когда понижали, мол процент по депозитам падает, теперь, когда повышают, мол из-за этого цены вырастут, ибо процентная ставка в цене, и вообще экономического роста не будет. Повторю, ЦБ РФ последние 5 лет ничего особенного не делает, просто следует за рынком. Ценовая инфляция тут вообще ни при чём, хотя о ней любят поговорить. Если ЦБ держит ставку ниже рынка, он раздувает денежное отношение, то есть проводит инфляционистскую политику, поскольку, чтобы её удержать, ему придётся увеличить денежное предложение, иными словами, печатать деньги. И наоборот, если ЦБ держит ставку выше рынка, он снижает денежное отношение, то есть проводит редукционистскую политику. В последнее время ЦБ РФ проводит относительно нейтральную политику. Смотрим доходность по коротким облигациям.

Ставки по коротким облигациям — 11.06 (предыдущее заседание) — 5.38, вчера — 6.16, то есть ставки на рынке выросли на 78бп. Сооотвественно, подъём на 75-100бп логичен. Почему 100, а не 75 — это всё подробности, может в тот раз недоподняли.

( Читать дальше )

Блог им. ruh666 |Реальная доходность мусорных облигаций становится отрицательной (перевод с elliottwave com)

- 08 июля 2021, 19:08

- |

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Не за горами ли «волна дефолтов по кредитам»? (перевод с deflation com)

- 08 июля 2021, 12:25

- |

Программы помощи, созданные во время пандемии COVID-19, позволили многим американцам приостановить выплату своих крупнейших долгов, особенно ипотечных и студенческих ссуд. Другие люди пришли к соглашению с кредиторами по автокредиту и кредитным картам об оплате. Это облегчение помогло многим людям выжить, высвободив деньги для оплаты самого необходимого. Но терпение не означает прощение. Людям придется столкнуться с долговыми обязательствами, связанными с ипотекой, автокредитами, кредитными картами и студенческими ссудами. Тем не менее, тем временем люди столкнулись с постоянной безработицей и истощили те небольшие сбережения, которые у них могли быть. Многие, вероятно, не смогут возобновить все свои регулярные выплаты по долгам. А люди, которые не нуждались в терпении во время пандемии, могут оказаться в опасности невыплаты своих долгов.

( Читать дальше )

Блог им. ruh666 |Лучшие и худшие активы первого полугодия

- 06 июля 2021, 16:19

- |

( Читать дальше )

Блог им. ruh666 |Почему банкротства корпораций в США могут резко вырасти (перевод с elliottwave com)

- 05 июля 2021, 12:19

- |

Заголовок статьи от 17 апреля на сайте Национального общественного радио гласит: «Экономика США выглядит хорошо на фоне резкого скачка расходов в марте». А 29 апреля The New York Times сообщила: «Расходы американцев на товары длительного пользования — автомобили, мебель и другие товары, рассчитанные на долгий срок — выросли на ошеломляющие 41,4% годовых за первые три месяца года». Учитывая, что экономика «выглядит хорошо», экономические обозреватели могут сделать вывод, что волна корпоративных банкротств не вызывает особого беспокойства. Однако такой вывод был бы ошибочным.

Заголовок статьи от 17 апреля на сайте Национального общественного радио гласит: «Экономика США выглядит хорошо на фоне резкого скачка расходов в марте». А 29 апреля The New York Times сообщила: «Расходы американцев на товары длительного пользования — автомобили, мебель и другие товары, рассчитанные на долгий срок — выросли на ошеломляющие 41,4% годовых за первые три месяца года». Учитывая, что экономика «выглядит хорошо», экономические обозреватели могут сделать вывод, что волна корпоративных банкротств не вызывает особого беспокойства. Однако такой вывод был бы ошибочным.Наша июньская Global Market Perspective дает представление с этим графиком и комментарием:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс