Блог им. point_31 |Сбербанк - что делать инвесторам?

- 19 июня 2023, 22:15

- |

Раллирующие последние пол года акции Сбербанка вызывают у частных инвесторов целый спектр эмоций. Одни переживают, что не успели прокатиться на этом росте, другие с опаской смотрят на полученную прибыль и не решаются ее зафиксировать. Что делать в текущей ситуации мы сегодня и посмотрим сквозь призму отчетов по МСФО за первый квартал и по РПБУ за 4 месяца года.

Итак, за первый квартал 2023 года банку удалось нарастить чистые процентные доходы до 562,8 млрд рублей за счет восстановления маржинальности бизнеса и нормализации ставок привлечения средств. Причем в процентном соотношении мы не можем проследить динамику, так как Сбер за 1 квартал прошлого года не отчитывался, но прирост явно отличный.

Если на процентные доходы в прошлом году давил беспрецедентный рост ключевой ставки, то комиссионные доходы практически не пострадали. Плюс в этом году негативный эффект получен на фоне санкционного давления, включения банка в SDN лист, и последовавшего снижения чистых комиссионных доходов до 171,1 млрд рублей.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 5 )

Блог им. point_31 |Совкомфлот - выбора у инвесторов нет

- 13 июня 2023, 21:37

- |

Транспортный сектор после провального 2022 года заметно оживился. В авангарде идет Совкомфлот, который практически вернулся к уровням IPO. Этому способствует ряд причин, о которых мы сегодня поговорим в рамках разбора отчета за первый квартал 2023 года. А что самое главное, мы постараемся прикинуть, чего ждать инвесторам во втором квартале.

Итак, выручка компании за отчетный период выросла на 58,4% до $626,9 млн. В тайм-чартерном эквиваленте на 96,7% до $551,7 млн. Основным драйвером роста служат ставки фрахта судов. Так, ставки на перевозку танкерами Aframax в марте 2023 года выросли на 39,5% год к году, однако уже в апреле начали корректироваться. Это может заметно снизить темпы роста во втором квартале текущего года.

Напомню, что одним из ключевых драйверов роста бизнеса Совкомфлота становится увеличение грузооборота по Северному морскому пути (СМП). В прошлом году грузооборот по СМП составил 34 млн тонн и по итогам 2024 года показатель должен вырасти до 80 млн тонн за счет реализации новых проектов Роснефти и Новатэка. К 2030 году грузооборот по СМП может достичь рубежа 150 млн тонн.

( Читать дальше )

Блог им. point_31 |Биржа СПб - разрушительные итоги года?

- 09 июня 2023, 00:07

- |

2022 год для СПб Биржи стал настоящим испытанием. В результате разрушения моста между НРД — Euroclear и последовавшими за этим санкциями, инвестиции в зарубежные активы стали крайне рискованным мероприятием. К тому же часть активов подверглись блокировкам. Это основной рынок для Биржи и последствия мы увидим в отчете за полный 2022 год.

Итак, стоимостный объем сделок за отчетный период упал на 69% до $122,19 млрд. Основной удар пришелся на группу «иностранные ценные бумаги», что и не удивительно на фоне схлопывания интереса отечественных инвесторов к данному рынку и «беспрецедентного ограничения российской финансовой инфраструктуры в 2022 году».

Доходы по услугам и комиссиям сократились на 57,83% до 2,6 млрд руб. Однако компания провела IPO в конце 2021 года и процентные доходы в размере 3,8 млрд рублей от размещения этих средств полностью перекрыли выпадающие комиссионные доходы. В итоге совокупный доход даже вырос на 1,78% до 7,7 млрд рублей.

А вот с расходной частью возникли проблемы. Компания нарастила административные расходы на 56,2%, прочие расходы в 7,9 раз, процентные расходы в 6,7 раз и даже умудрилась создать резервы под обесценение финансовых активов на 162 млн. В результате скорректированная прибыль компании упала на 25,2% до 1,9 млрд рублей.

( Читать дальше )

Блог им. point_31 |Тинькофф - не все так однозначно

- 07 июня 2023, 22:56

- |

В мае 2023 года бумаги Тинькофф Банка продемонстрировали ралли на 30+%. Одной из причин был общий позитив в банковском секторе, а также публикация сильного финансового отчета за 1 квартал текущего года. Его то мы и разберем сегодня.

Итак, чистые процентные доходы банка за отчетный период увеличились на 28% до 46,9 млрд рублей. Если откинуть резервы под ожидаемые кредитные убытки в размере 12 ярдов, то динамика доходов еще более внушительная, рост в 2,2 раза. С процентными доходами у компании все хорошо.

А вот с чистыми комиссионными доходами возникли проблемы. Точнее высокая база прошлого года, вызванная увеличением потоков от валютных операций, стала триггером к снижению в 2023 году. ЧКД за период снизились на 20% до 16,4 млрд рублей. Но не только высокая база всему виной. Тинькофф попал в санкционный список, что создало ряд проблем для клиентов и снизило объем тех самых валютных операций.

Вдобавок компаний нарастила операционные расходы на 35%. Хотя на общую прибыль это не сильно повлияло. Чистая прибыль банка выросла в 11,5 раз до 16,2 млрд рублей, и тут главную роль сыграло сокращение резервов. Что мне не нравится, так это отсутствие органического роста комиссионных доходов, а прибыль получена скорее за счет переоценки резервов.

( Читать дальше )

Блог им. point_31 |Газпром - опять 25

- 06 июня 2023, 00:14

- |

Ценовая конъюнктура по природному газу на спотовых рынках Европы складывается не в пользу Газпрома. Высокий уровень заполненности хранилищ в 67,64% и теплая погода обвалили котировки голубого топлива до $270 за тысячу кубометров. На этих же уровнях цена была еще в 2010 году (данные на 01.06.23) Поэтому сегодня снова вернемся к монополисту и посмотрим на его результаты за прошлый год.

Итак, выручка компании за отчетный период выросла на 14,7% до 11,7 трлн рублей. Напомню, что Газпром раскрыл результаты за прошлый год только в мае, поэтому мы не в должной мере можем оценить последствия санкции на бумаге. Экспортные потоки компании в 2022 году еще не схлопнулись, а цена на газ была на исторических максимумах.

В этом году за счет практически полной блокировки поставок в Европу, выручка упадет значительно. В данный момент компания поставляет газ в Европу только по газопроводам Турецкий поток и Помары-Ужгород, в Китай по Силе Сибири. Вторая нитка в Китай тоже под вопросом. Хоть компания и развеяла миф о затягивании строительства, воз и ныне там.

( Читать дальше )

Блог им. point_31 |Позитив - откуда убыток?

- 25 мая 2023, 23:19

- |

Не так давно мы разбирали с вами отчет компании Positive Technologies за 2022 год. Результаты оказались отличными, однако, как это всегда бывает, прошлые достижения не гарантируют их повторения в будущем. Точнее так, высокая база прошлого года может негативно повлиять на восприятие будущих результатов. Сегодня у нас на разборе отчет за 1 квартал 2023 года.

Итак, несмотря на рост выручки на 11% в отчетном периоде, отгрузки с НДС (ключевая метрика Позитива), снизились на 2% до 1,2 млрд рублей. Такая динамика стала следствием всплеска интереса к продуктам компании в марте прошлого года за счет ухода с рынка зарубежных вендоров. Та самая пресловутая высокая база прошлого года, о которой говорил в начале.

Тем не менее Positive ставит перед собой амбициозные цели и ожидает рост на 50% до 20-25 млрд рублей отгрузок по результатам всего 2023 года при одновременном сохранении высокого уровня операционной эффективности. С ней как раз и возникли проблемы.

Себестоимость продаж увеличилась за период на 7,7%, а вот маркетинговые и коммерческие расходы практически удвоились до 0,8 млрд. Вкупе с возросшими административными расходами и затратами на R&D, утащили прибыль на отрицательную территорию. По итогам 1 квартала Позитив получил убыток в 0,5 млрд рублей, против прибыли в 0,15 млрд годом ранее.

( Читать дальше )

Блог им. point_31 |Сегежа - трансформация бизнес-модели

- 24 мая 2023, 22:09

- |

При анализе компаний важно смотреть не только за текущими результатами, но и стараться проследить вектор ее развития. Сегодня ко мне на разбор попадает отчет Сегежи за первый квартал 2023 года. Изучим его, а также посмотрим на динамику всей отрасли, дабы экстраполировать данные на будущие результаты.

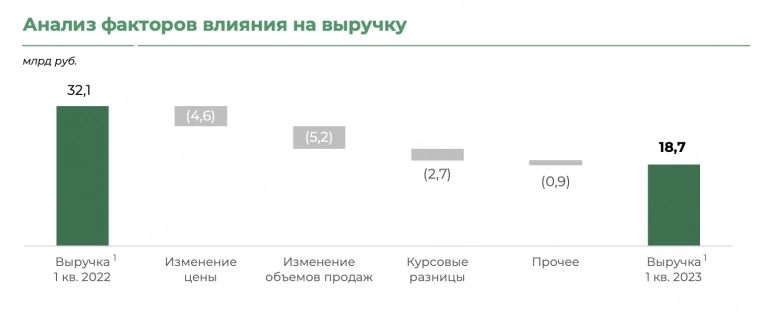

Итак, выручка за отчетный период выросла на 10% до 18,7 млрд рублей квартал к кварталу. Для наглядности Сегежа берет именно эту метрику. В годовом выражении выручка упала на 42%. Напомню, что 1 квартал прошлого года не учитывает кризисные вводные, поэтому лучше сконцентрироваться на сравнении кв/кв.

В разрезе продаж по сегментам, динамика положительная. Выручка сегмента «Бумага и упаковка» выросла на 17% до 7,6 млрд рублей кв/кв. Объемы продаж «Фанеры» прибавили 11%, «Клееной балки» 23%, а вот «Пиломатериалов» снизились на 10% до 436 тыс. кубов, что было компенсировано ростом средних цен реализации.

( Читать дальше )

Блог им. point_31 |Яндекс - уроки биологии

- 15 мая 2023, 22:16

- |

Главной интригой 2023 года остается вопрос смены прописки отечественных компаний. Перед Яндексом стоит дополнительная задача — реструктуризировать бизнес так, чтобы не задеть права акционеров. Хотя кого я обманываю, этот вопрос не первый на повестке. Однако мне интересно посмотреть на отчет за 1 квартал, ведь именно в нем впервые за долгое время мы увидим прибыль в 5,8 млрд рублей.

Итак, общая выручка компании за отчетный период выросла на 54% до 163,3 млрд рублей, подтверждая звание быстрорастущей компании. Основной сегмент Поиска и портала продолжает отгрызать долю покинувших Россию конкурентов и составляет 63,3%. Выручка сегмента выросла на 54%, а скорректированный показатель EBITDA улетел на 77% вверх.

Вторым по значимости сегментом является Электронная коммерция и Райдтех. Выручка выросла на 60% до 88,5 млрд рублей, товарооборот сервисов электронной коммерции (GMV) подрос на 67%, окончательно закрепив за Яндексом место в первой тройке лидеров отрасли. Такая динамика бьет по рентабельности. По EBITDA мы теряем 10,8 ярдов, несмотря на попытки в прошлом году выйти в прибыль.

( Читать дальше )

Блог им. point_31 |Северсталь - конъюнктурный позитив

- 11 мая 2023, 23:04

- |

Весь прошлый год наши сталевары впитывали в себя негатив на фоне санкционного давления Запада и сохраняющихся ограничений наценки на металлопродукцию внутри страны. Однако разрушительных последствий мы не увидели в финансовых отчетах. А теперь продолжаем следить за операционкой 1 квартала, и на очереди у нас Северсталь.

Итак, производство стали за период сократилось на 8% до 2,7 млн тонн, чугуна на 5% до 2,7 млн тонн. В 1 квартале проводились плановые ремонты доменных печей № 3, 4 и 5, что и оказало негативное влияние на выплавку металлов.

С продажами дела обстоят гораздо лучше. Продажи стальной продукции выросли на 1% до 2,8 млн тонн. Коммерческая сталь и железная руда выросли на 29% и 31% соответственно. К тому же позитив кроется еще и в планах правительства увеличить понижающий коэффициент по НДПИ при подземной добыче желруды до 0,25, а саму льготу продлить на 10 лет.

Ценовая конъюнктура также на стороне сталевара. С ноября 2022 года цена фьючерса на рулонную сталь выросла на 65% и достигла $1086. Это гораздо выше уровней 2010-2020 годов. Да еще и девальвация рубля способна дать необходимые апсайды.

( Читать дальше )

Блог им. point_31 |Самолет - рекорд за рекордом

- 11 мая 2023, 10:00

- |

По данным консалтинговой компании Commonwealth Partnership (CMWP), стоимость активов девелоперской группы Самолет по состоянию на 31 декабря 2022 года составила рекордные 761 млрд руб., что выше уровня 2021 года на 43%. Наибольший вклад вносит переоценка земельного банка, который достиг 45,9 млн кв. м., увеличившись за год на 58%.

Отличные результаты, однако это мы еще не смотрели отчет компании по МСФО за 2022 год, по которому выручка выросла вообще на 85% до 172,2 млрд рублей. Вывод на рынок новых проектов в Московском регионе и экспансия в Северо-Западном дают свои плоды. Несмотря на замедление темпов роста к концу года, объем продаж первичной недвижимости в натуральном выражении вырос за 2022 год на 42% до 1,07 млн кв. м.

При этом средние цены на первичном рынке жилья в России несмотря на давление макроэкономических факторов выросли в первом квартале 2023 года на 11,4%, что найдет отражение и в отчетах за 1 квартал 2023 года. Даже в Московском регионе, где в основном представлена компания, стоимость жилья в последние месяцы немного поднялась.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс