Блог им. enotcapital |Вклады составляют все большую конкуренцию рынку акций. Вход в длинные ОФЗ

- 02 июня 2024, 14:37

- |

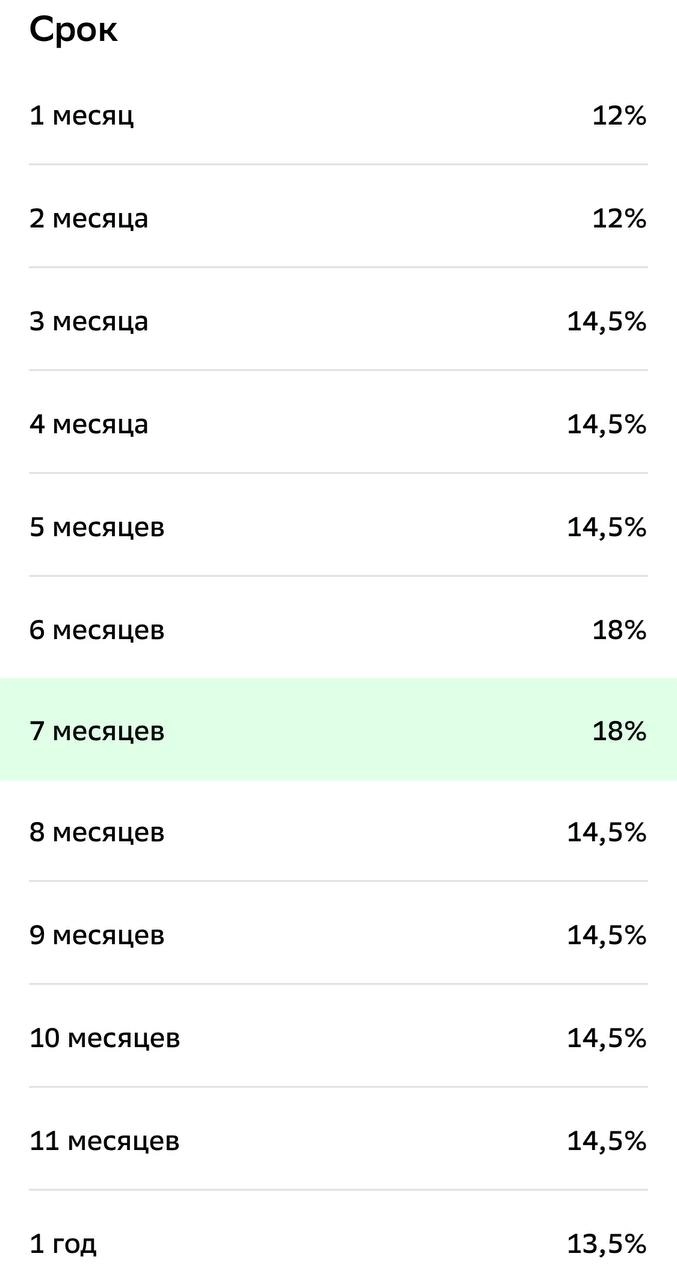

Доходность по вкладам, которую сейчас предлагает Сбер. На 1 год, а также 2 и 3 года одинаковые — 13,5%.

Самый жир 6-7 месяцев — 18%! Щедро. Возможно банкам сейчас нужна ликвидность, заранее, до повышения ключевой ставки, раньше % по вкладам вроде не повышали в банках (а повысил не только Сбер), посмотрим, а до заседания ЦБ по ключевой ставке, которое назначено на 7 июня, выйдут еще одни данные по инфляции

Т.к., условно, можно купить акции Сбера, если считать прям сейчас по текущим, с потенциальной ДД (2 дива) на горизонте 1 года и 2 мес. — 21% грязными (чистыми — это 18,3%), то при сохранении данного % в банках и возможности через пол года также переложиться снова под ставку 18%, то на горизонте 1 года и 2 мес. доха с меньшими рисками составит — 21%

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. enotcapital |Почему падаем (юмор) Кровь, слезы и красные сопли на фондовом рынке

- 27 мая 2024, 23:05

- |

Индекс Мосбиржи

Во второй половине мая у фонды с ростом не задалось..

Сегодня так вообще кровавый понедельник, рынок акций показал хороший откат и минимум за 2 месяца...

Причем спасения сегодня не было ни в акциях, ни в долларе (который к 18:50 МСК упал до 88,58 рубля (-0,95 рубля)), ни в длинных ОФЗ (фонды ликвидности рулят =) ) Кровь, слезы и красные сопли.

А все почему? Розничные инвесторы в марте и апреле распродавали акции, пылесося баксы и подставляли ведра на вторичном биржевом рынке под длинные ОФЗ, которые им радостно там сливали банки.

Индекс гособлигаций тем временем:

( Читать дальше )

Блог им. enotcapital |Новый выпуск ОФЗ с высоким купоном появился на вторичке (26246)

- 23 мая 2024, 15:38

- |

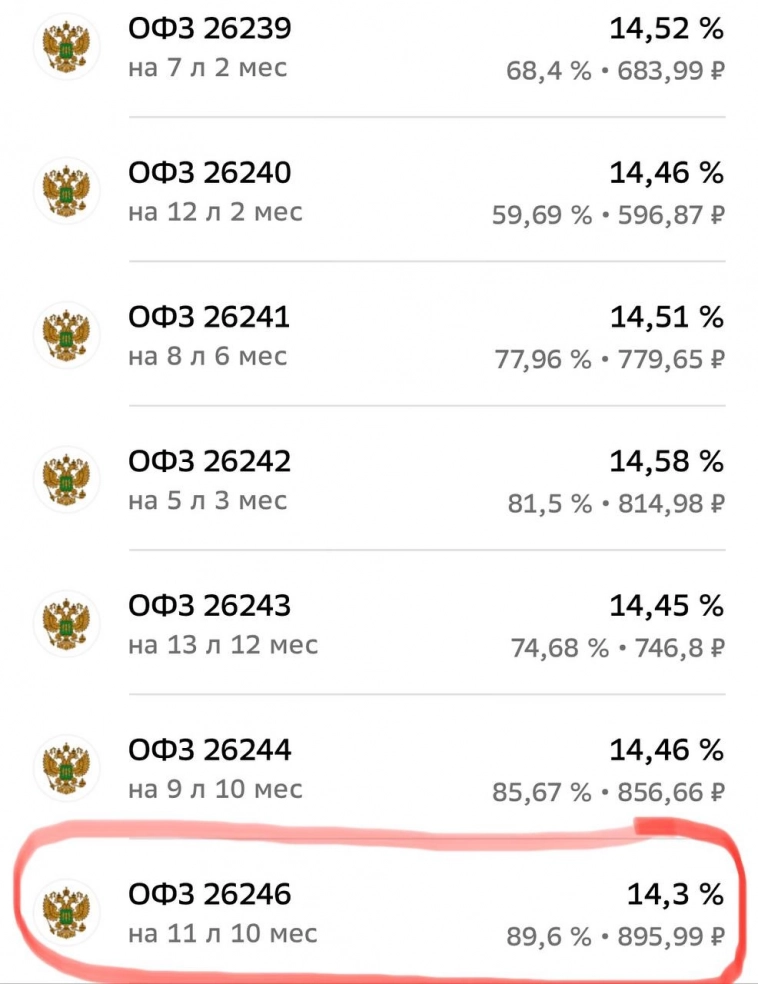

Вот и появились на вторичке новые длинные облигации Минфина с постоянным (фиксированным) купоном ОФЗ 26246 на 11 л 10 м с высокой доходностью купона = 12% от номинала, но т.к. сейчас они торгуются ниже него, то купонная доходность составляет 13,3%, чистыми же это будет 11,6%. На первичке размещались вчера они также с дохой к погашению в 14,3%. Старые же длинные выпуски сегодня еще просели в цене, вчера также снижались, доха к погашению 14,5%! Тела облиг продолжают снижаться, а инвесторы в длинные ОФЗ продолжают нести убытки, моя логика что откупать их было рано — продолжает оставаться верной. Инфляция в стране растет, экономика перегрета (спрос на товары и услуги превышает предложение), замедления кредитования пока не произошло (высоких ключ не смог охладить пока), по ключевой ставке рассматривают вариант повышения.

Но рост доходностей в безрисковых инструментах предполагает все большую конкуренцию рынку акций, которым (акциям) после окончания летнего дивсезона расти будет все труднее (тем более при высокой ключевой ставке и высоких доходностей в менее рисковых инструментах, но это при отсутствии гиперинфляции конечно, в этом случае лучше находиться в акциях).

( Читать дальше )

Блог им. enotcapital |Портфель с комментариями и мыслями по рынку, перспективные компании (на мой взгляд)

- 19 мая 2024, 06:34

- |

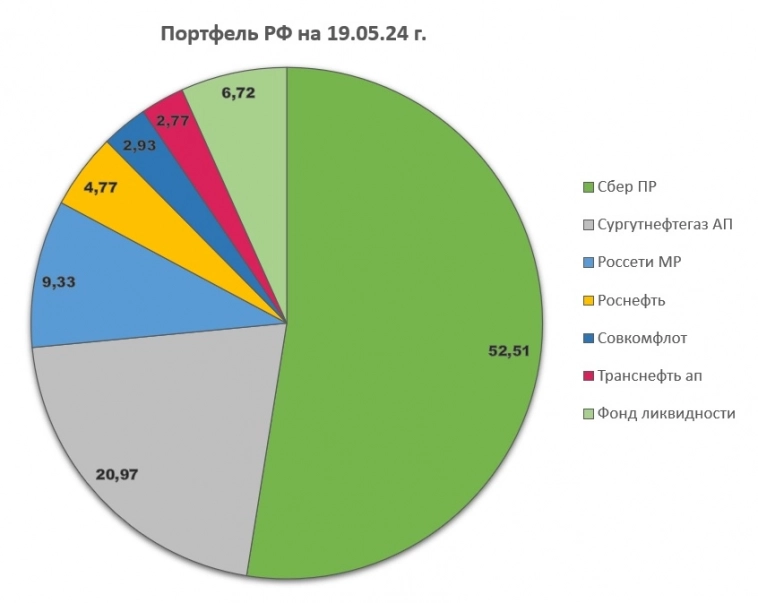

На текущий момент мой портфель выглядит следующим образом:

Это портфель в моменте, на выхах писать про портфель проще, т.к. позы и доли в понедельник уже могут поменяться, как моими руками, так и рынком))

Далее дам краткие комментарии по компаниям:

Сбер — префы на пол портфеля, набирал большими объемами еще ниже 200 руб. за акцию, ниже балансовой стоимости на тот момент, средняя 190 руб. за лист, бумажная прибыль по позе в моменте +70,2%. Отечественная кэш-машина, консервативная и понятная история, стабилизирующая портфель, последний разбор отчета Сбера писал буквально вчера тут: smart-lab.ru/blog/1019123.php

( Читать дальше )

Блог им. enotcapital |Почему акции дешевы (голубые фишки), стоит ли сейчас покупать ОФЗ (за/против)?

- 13 апреля 2024, 17:41

- |

Про акции

Рост денежной массы в России (в 2023г. динамика роста денежной массы М2 доходила до 25,9% (в феврале-марте)) в итоге не мог не сказаться на российском фондовом рынке, который растет уже 547 дней без коррекции больше чем на 10% (рекорд был 651 день подряд такого роста). Просадка не доходит даже до 10% по индексу, все коррекции выкупаются и скорее всего эта динамика продолжится, до летнего дивсезона по крайней мере. Летом, на дивгэпах, рост индекса может быть ограничен, в августе-сентябре, после окончания дивсезона, не исключаю запиливание индексом боковика, но на динамику конечно будет влиять множество факторов.

Не смотря на уже довольно продолжительный рост индекса — российский рынок продолжает оставаться дешев, относительно своих среднеисторических значений (см. картинку сверху). Сейчас мы находимся ниже среднего значения в 6.2 P/E (используется как один из индикаторов оценки). Так, н-р, по мультипликатору p/e не дорого из голубых фишек (вход. в индекс) сейчас в моменте оценены Сбер, СНГ, Роснефть, Совкомфлот…

( Читать дальше )

Блог им. enotcapital |Инвесторы продали акции и купили ОФЗ и паи фондов ликвидности. Нервы не выдерживают +50% прибыли, а доходности безрисковых инструментов соблазнительны

- 08 апреля 2024, 22:28

- |

Индекс МосБиржи по итогам марта вырос на 2,3% (чему способствовал стабильный курс нац. валюты и рост цен на нефть), среднедневной объем торгов акциями тоже вырос — до 116,9 млрд рублей, на 17%.

Больше всего в марте вырос сектор IT (на 15,4%), а упал — сектор химпроизводства (на -2,8%).

Из примечательного — с ноября 2022 года (когда индекс МосБиржи был в районе 2200 п.) розничные инвесторы впервые таким объемом распродали акции и стали в марте основными нетто-продавцами, слив акций на 37 млрд рублей, ДУ и нерезы им немного помогли с продажами. В 2023 году до этого от них шли только жадные покупки, а избавлялись от акций в основном нерезы и управляющие ДУ. Основными покупателями акций, почти на половину объема в 18,6 млрд руб. стали НФО, вторую половину купили СЗКО и др. банки, с небольшой долей нефинансовых организаций.

Похоже розничные инвесторы, получив с ноября 2022 г. бумажную прибыль в +50% (по знач. роста индекса), решили её всё-таки зафиксировать =)

( Читать дальше )

Блог им. enotcapital |Банки опять шортят ОФЗ, завтра размещение, плиты по пол млрд в стакане

- 26 марта 2024, 17:09

- |

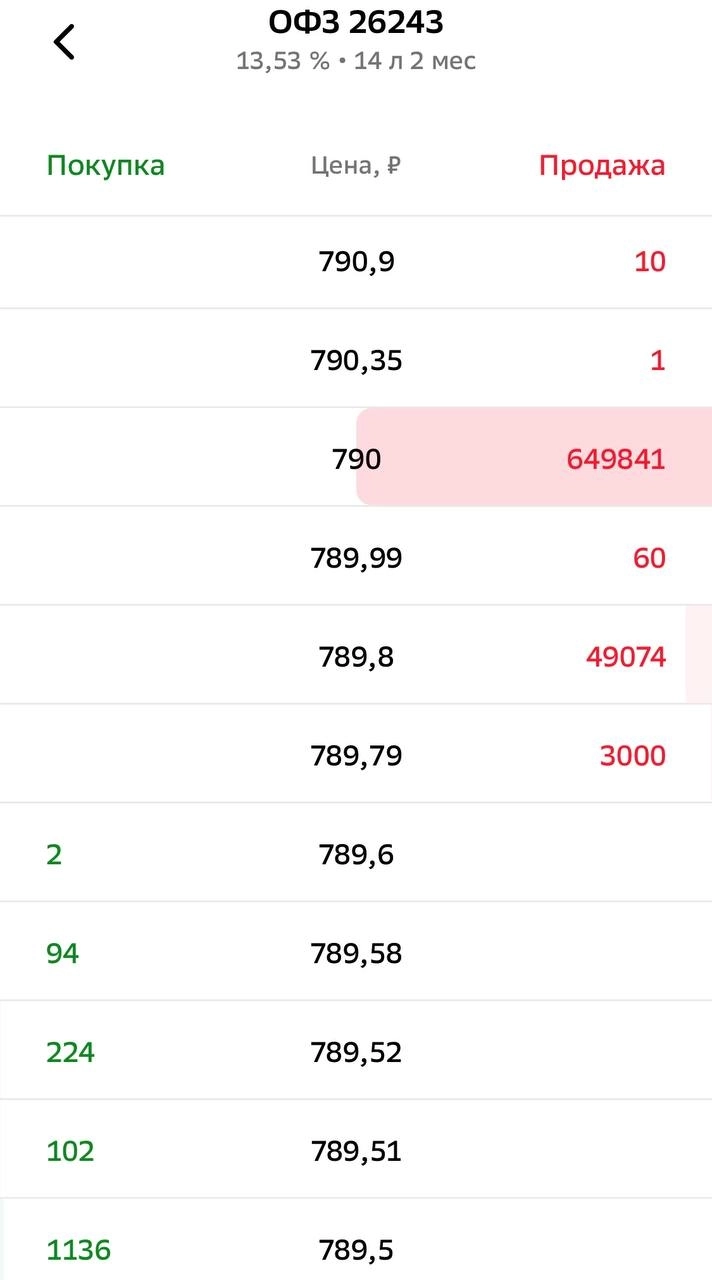

Минфин РФ предложит в среду, уже завтра — 27.03, ОФЗ-ПД 26226 на 20 млрд рублей и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске. Это будет последнее размещение в I квартале 2024 г. – всего в нем 800,0 млрд. руб. по номинальной стоимости. (При этом в квартале всего должны быть размещены ОФЗ со сроком погашения до десяти лет на сумму 200 млрд рублей, свыше десяти лет — на 600 млрд рублей)

Два выпуска под наибольшим давлением были в I кв. — 26244 и 26243, остальные подтягиваются потихоньку к этим выпускам по доходности (продаются).

Так что 26243 сегодня под давлением, плиты в стакане более чем на пол миллиарда рублей, банки шортят, завтра получат ее на аукционе

Неплохим планом считаю перекладку, при сохранении конечно джусовых доходностей в ОФЗ, летом из акций в длинные облиги с ПК, готов рассмотреть частично, принимая во внимание новые вводные данные конечно на тот момент.

Мой телеграм канал: https://t.me/ipeinvest

( Читать дальше )

Блог им. enotcapital |Лукойл разочаровал рынок, дивы - 12,9% VS ставка ЦБ 16%

- 22 марта 2024, 15:53

- |

СД ЛУКОЙЛ: ДИВИДЕНДЫ 2023Г = 498 РУБ/АКЦ, доха 6,7%

ГОСА — 26 апреля, запасное — 27 апреля

отсечка — 7 мая

Сегодня участников рынка разочаровали финальные дивиденды Лукойла в 498 рублей, суммарные дивы за 2023 год — 945 руб. на акцию, что от текущих 12,9% годовых. Что говорить, я и сам зафиксил позу около 7400 руб. за акцию, думаю будет откупить возможность дешевле или переложусь. Осталось лишь утешать себя возможным выкупом у нерезов, но опять же, если акции раздадут менеджменту — минорам ни горячо ни холодно (тем более стали зажимать денежный поток, возможно под ремонты НПЗ и под др. расходы перестраховка?), если погасят — другое дело, тогда позитив, поэтому продолжаем следить и держать руку на пульсе пока вне позы))

Ключевую ставку ЦБ оставил на уровне 16%, дивы Лука по текущим - 12,9%, длинные ОФЗ (26244, 26243 — основные размещения по ним, наибольшее давление) — 13,45% доха к погашению, 27 марта последнее размещение в этом квартале ОФЗ, но если МинФин продолжит размещать длинные ОФЗ с ПК, не будет их миксовать с ближними, с флоатерами и линкерами, например, то длинный конец останется под давлением, а остальные потихоньку будут подтягиваться по доходности, снижая тело.

( Читать дальше )

Блог им. enotcapital |Кто сливает ОФЗ? Основные факторы падения RGBI

- 10 марта 2024, 20:58

- |

Салют, мои маленькие любители инвестиций! У нас тут индекс RGBI уже давно хворает и продолжает падение (RGBI отражает непосредственно динамику чистых цен гособлигаций — без учета накопленного купонного дохода).

В индексе российских государственных облигаций уже не первый год льется кровь, тела ОФЗ падают, доходности растут - значит участники рынка их сливают/распродают? Совершенно верно. И, если в 2021 году это можно было списать главным образом на ожиданиях и фактическом повышении ключа с 4,25%, то в последние 2 года появились новые вводные данные.

На это, на мой взгляд, в основном повлияло несколько факторов:

1) Смена риторики Банка России и сохранение ключевой ставки на уровне 16%, что вызвало перенос ожиданий по снижению ключевой ставки на более поздний срок, а рынок, как известно, торгует ожидания. Да и доха в ОФЗ была сильно ниже ключа.

2) Неуверенность в стабильности курса национальной валюты

3) Увеличение объема рынка ОФЗ с 01.02.2022 г. по февраль 2024 г. на 4,69 трлн рублей или на 30,3%, рост заимствования не самый интенсивный исторически, но присутствовало предложение, превышающее спрос, из-за чего Минфину России приходилось делать дисконт

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс