Блог им. cavemann |Простая стратегия S&P 500

- 07 ноября 2018, 21:40

- |

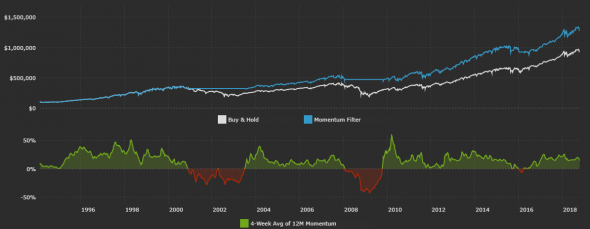

Как это работает. Есть всего две позиции: быть на 100% вложенным в S&P 500, либо быть на 100% в кэше. Для каждого индикатора есть фильтр, который говорит когда выходить в кэш. Синяя линия показывает инвестирование с фильтром, белая — купи и держи S&P 500.

Примеры. Приведу здесь те фильтры, которые показали лучший результат.

Если 4-недельная средняя 12-месячного моментума к закрытию в пятницу больше 0%, то оставайся в лонге S&P 500:

Если разница между ставкой на 10-летние облигации и 2-летние облигации увеличилась на больше чем 0,5% за последние 12 мес, выходи в кэш.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 10 )

Блог им. cavemann |Чем падение рынка похоже на 2007?

- 12 октября 2018, 23:56

- |

Начну с большой картины и месячной дивергенции по RSI.

В январе, очевидно, ничего подобного не было.

Внутренности рынка намного слабее, чем были в январе. Во время последнего максимального значения, количество акций над 200-дневной скользящей средней было ниже чем в январе.

( Читать дальше )

Блог им. cavemann |Когда будет рецессия? Лидирующие экономические индикаторы.

- 31 августа 2018, 18:18

- |

Поехали.

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

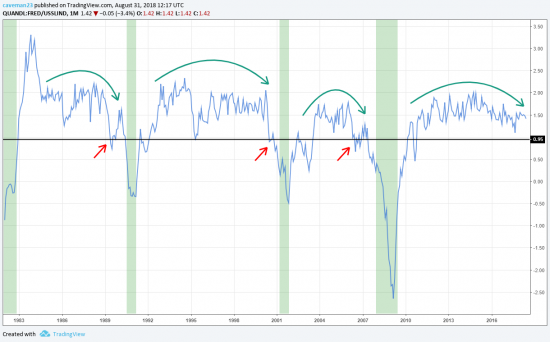

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

Блог им. cavemann |ТОПы S&P 500

- 25 апреля 2018, 15:03

- |

Наверно уже всем известно на сколько переоценены американские акции практически по всем критериям. Но фундаментальные показатели лишь показывают на сколько сильно могут упасть акции. Для определения того, когда всё таки стоит продавать акции или даже шортать стоит использовать технический анализ.

Фундаментальный анализ показывают ЧТО, технический — КОГДА

После экстремально тихого рынка в 2017 году, в начале этого года на рынок наконец-то вернулась волатильность(сильное изменение цены) в виде резкого падения рынка в феврале. Некоторые объявили о том, что мы уже увидели ТОП рынка и дальше дорога только вниз.

Я решил посмотреть на прошлые максимумы S&P 500 с технической точки зрения. Каждая свечка на графиках будет содержать неделю движений индекса S&P 500. Снизу будет показан популярный индикатор RSI(14) — индекс относительной силы с периодом 14. Он показывает в процентном отношении на сколько силён тренд в определённую сторону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс