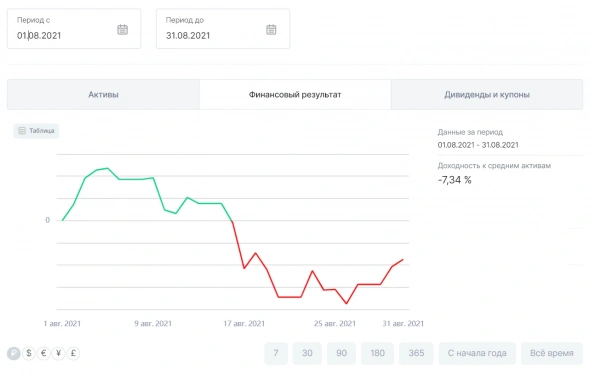

Блог им. bosco |Мои итоги августа -7,34%

- 01 сентября 2021, 07:43

- |

Два счастливых лотерейных билетика у меня было: Сбербанк и TSLA.

И по старинной русской традиции, один я сломал, второй потерял.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Блог им. bosco |Будет ли переоценка акций РФ на падающей нефти?

- 16 августа 2021, 07:42

- |

Будет ли переоценка акций РФ на падающей нефти?

Что скажете, умудрённые доны и премудрые девы?

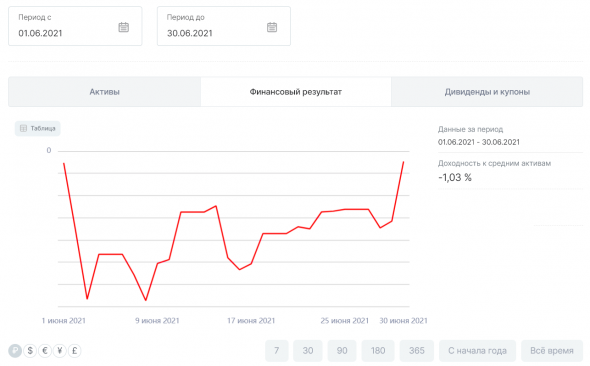

Блог им. bosco |Мои итоги июня -1,03%

- 01 июля 2021, 08:27

- |

Итого чем торговал и продолжаю:

Тесла — держу, жду новых вершин. Убыток по лонгу снизился существенно. Средняя цена входа тоже. Поза выросла. Всё хорошо.

Тиньков — как-то по глупому меня вынесли ещё по 4300 в мае, кажется, и нормально с тех пор зайти так и не удалось. Тяжело покупать экспоненту, хотя и надо. Плюс он какой-то не слишком ликвидный. Очень жалею, что вместо того чтобы купить по 1750₽ осенью 2020 и сидеть до сих пор, с двойным плечом, я хоть и купил его по 1750, но продал ранее, потом мучался, кололся но снова брал. Не важно, тк если слишком долго смотреть назад, можно упустить возможности сегодняшнего дня.

Пробовал опционы Si — ловил разворот. В принципе удачно поначалу, 50 тыс ₽ превратились в 70, потом 70 в 120, а потом 120 в 200. Но дальше,

( Читать дальше )

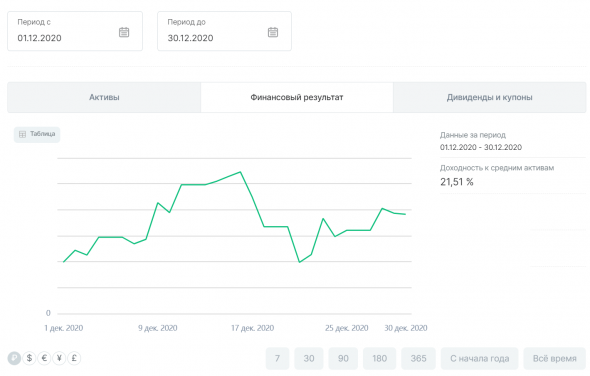

Блог им. bosco |Мои итоги декабря +21.5%

- 30 декабря 2020, 21:37

- |

( Читать дальше )

Блог им. bosco |Сколько же ног у этого кризиса

- 19 апреля 2020, 10:30

- |

«…О башмаках и сургуче

Капусте, королях,

И почему, как суп в котле,

Кипит вода в морях»

Один из неписанных законов трейдинга похож чем-то на второе начало термодинамики: если центральный банк повышает ставку, то доходность по всем возможным ценным бумагам начинает расти, за счёт падения цены, так, чтобы дивиденды или купоны, приведённые к цене, давали не слишком уж больше ставки рефинансирования.

Если ЦБ снижает ставку, то цена акций растёт, снижая дивидендную доходность. Достаточно простой механизм, понятный на пальцах, без всякого кукла/демона максвелла и метафизики.

Т.е. формула ожидаемой цены акции это: Ц = f(ДД/С): цена — это функция, пропорциональная дивидендам и обратно пропорциональная ставке рефинансирования ЦБ.

Что происходит сейчас на американском рынке? ЦБ/ФРС понизил ставку до нуля или около того. В этой ситуации акции выросли в цене.

Что дальше? Дальше финансовые отчёты, реальная экономика, её снижение и корректировка доходностей. Снижение дивидендов. А значит и снижение цены.

Грубо говоря, рост в пять раз ДД на американском рынке даёт рост цены акций в 5 раз: AAPL в дек 2006 EPS $0.28, в 2020 $12.7, или 12.7/0.28 = 45.35, а цена дек 2006 $12, а в дек 2019 $289, то есть 289/12 = 24, цена выросла в 24 раза. Цифры расходятся, пусть это будет погрешность счёта на пальцах. Но порядок совпадает. Плюс мы не учитывали изменение ставки. Для справки, ставка в дек 2006 была 5.27, в марте 2019 2.44, дек 2019 1.5, т.е. идеальная картина — рост ДД, снижение ставки ФРС.

Итого, если в реальной экономике нас ждёт долгий кризис, то ДД акций, а с ней и цена, заметно упадёт. Так что вопросы, как мне кажется, надо задавать реальной экономике, а не маэстро фибоначчи и элиотту.

Что упадёт в реальной экономике, что вырастет, а что останется стабильным. Вот и все ориентиры на действия.

А точка входа? Максимальное ожидание треша в реальной экономике. Наступило ли оно? Кмк, ещё нет.

Ответы на вопросы |Как перечислить акции на ИИС? Сегодня открывал ИИС и мне консультант сказал что можно сделать только перевод деньгами. А у меня сомнения, что он всё знает. Что скажете? Можно или нет?

- 19 декабря 2016, 17:38

- |

Блог им. bosco |Инфляция и акции, на примере Газпрома

- 15 августа 2016, 10:10

- |

«Купите Газпром, ну давно ж не растёт»

© Олег Клочёнок

В прошлом своём посте я рассматривал капитал компании ФСК ЕС: ФСК: Рыночная капитализация это е-р-у-н-д-а

Теперь решил попрактиковаться на Газпроме. Всё-таки интересная история, почему из него вышел некто Виктор Алексеевич Зубков. И почему Газпром не растёт.

Заодно разобрался в таком «мифе» как влияние инфляции на инвестиции.

За полчаса я очень быстро пробежался по отчётам Газпрома за несколько лет. Интересовала меня как и прежде только одна графа — капитал, за вычетом обязательств. В этот раз для простоты я брал совокупный капитал, а не только тот, который принадлежит владельцем обыкновенных акций.

Итак, капитал Газпрома в рублях:

- 2010 - капитал 6.2 трлн

- 2011 - капитал 7.7 трлн

- 2013 - капитал 9.6 трлн

- 2014 - капитал 10.1 трлн

- 2015 - капитал 10.9 трлн

( Читать дальше )

Блог им. bosco |ФСК: Рыночная капитализация это е-р-у-н-д-а

- 11 августа 2016, 22:44

- |

Да, рыночная капитализация — это число всех акций компании, умноженное на их рыночную цену.

Говорит ли это что-то о настоящей цене компании?

Кто-то считает, что да: http://smart-lab.ru/blog/343702.php

Но если так. Давайте прикинем. Сколько стоила акция ФСК в 2010 году?

Ну, так, примерно 0.35р «в среднем»

Сколько в 2012? ну, примерно 0.20

Сколько в 2016? ну, 0.15

Утверждается, в посте выше, что акция недооценена. Мб. Я сам купил, жду роста.

Но давайте смотреть фин. показатели?

Что же такое настоящая стоимость компании? Не абстрактная, акционерная, а самая взаправдашняя, как компания её оценивает?

А оценивает её компания в своих отчётах. В графе «Equity attributable to shareholders». При условии что доп. выпусков бумаг никаких не было и число акций не изменялось, мы можем сравнить эту графу для 2010, 2012 и 2016 годов. И вроде как должны получить пропорциональные данные рыночной капитализации, так ведь? Ну, если конечно рыночная капитализация хоть чего-то значит.

( Читать дальше )

Блог им. bosco |15% дивидентной доходности, это чудо!

- 23 мая 2016, 09:58

- |

Я уже писал, что не остался в стороне и «купил» инвестиционную идею, т.е. решил стать инвестором.

Вижу, люди считают и прикидывают, что они могут получить от инвестирования.

Решил написать простенькую программу, которая рассчитывает дивидентный доход исходя из нескольких предположений, большинство из которых сильно нереальны. но всё-таки.

1. вкладывать будем 30 тыс ежемесячно

2. доходность будет 15% годовых — дивидентами.

3. будем высчитывать дивидентную доходность (ДД) 1 раз за год (это самое нереальное предположение)

4. будем считать что акции растут в цене на размер ДД * 0.7 в год (на самом деле они растут даже сильнее ДД, по крайней мере до отсечки)

5. будем считать что все доходы полностью реинвестируются.

на выходе мы получаем: месячный приход от дивидентов (и только от них)

( Читать дальше )

Блог им. bosco |Странное поведение фьючей SBRF и GAZP

- 16 мая 2016, 16:58

- |

Акции Газпром 161.7, фьюч Газпром 163.04, премия ~1.22%

это почему так? есть идеи?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс