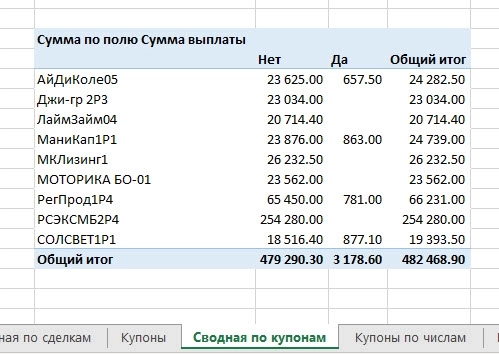

Блог им. agasfer |Портфель "Облигации и дивиденды" Выплаты купонов

- 11 декабря 2023, 16:05

- |

Основные выплаты за 2023год будут в период 15-24 декабря. Как говориться — «мелочь, но приятно». Все поступления от купонов вкладываю обратно в покупку облигаций.

Тут 2 варианта, заходить на первичке или вкладываться в те, что уже торгуются с интересными купонами.

На первичке подал заявку на участие в размещении ИЭК ХОЛДИНГ 001Р-02, используя оставшийся кэш.

Ориентир ставки 1-го купона – не выше 16% годовых. Купоны ежемесячные, срок обращения выпуска – 1 год.

Организаторами выступят Альфа-Банк, «ВТБ Капитал Трейдинг», Совкомбанк. Техразмещение запланировано на 15 декабря.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. agasfer |Распределение долей в дивидендском портфеле.Результат

- 30 ноября 2023, 15:46

- |

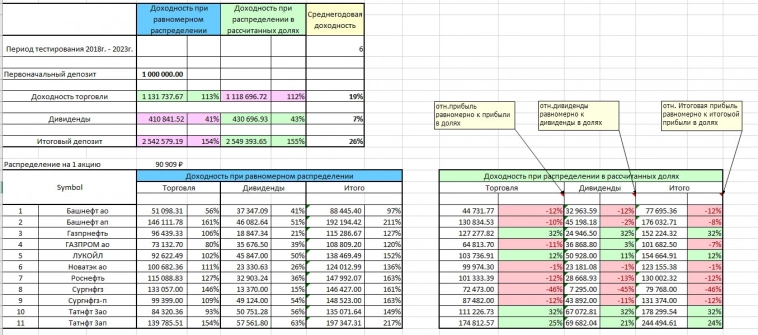

Доходность от торговли при равномерном распределении — 113%

Доходность при распределении в расчитанных долях — 112%

Как видим в плане торговли ни каких преимуществ нет, но мы на это особо и не расчитывали. Коэффициенты расчитывались исходя из выплат дивидендов и по хорошему должны были существенно повлиять именно на доходность по выплатам дивидендов. Тем более, что при исследовании мы «заглянули в будущее». Данные для расчета коэффициентов брали за 2018-2022 год и применялись к к торговле и расчету долей за тот же период, что и есть «заглядывание в будущее».

Правильней надо было взять данные по выплатам дивидендов за 2012-2017г.г. и применить их к торговле 2018 -2022 г.г. Но даже такая очевидная манипуляция которая должна была привести к росту доходов по дивидендам при распределении количества акций расчитанных в долях, особого профита не принесла:

( Читать дальше )

Блог им. agasfer |Распределение долей в дивидендском портфеле.

- 23 ноября 2023, 15:43

- |

Как и писал в предыдущей статье Портфель «Облигации и дивиденды» ч.3, последние дни, когда появлялось свободное время, занимались формированием портфеля бумаг и подбор их доли в портфеле. И если с подбором самих бумаг особых проблем нет, то вот с распределением доли акций в портфеле возникло много вопросов.

На форуме OsEngine на эту тему даже дискуссия была что эффективней, распределять % акций в портфеле на основе какой-то методике или равномерно распределять. Одним из участников чата и по совместительству Смартлаба, под ником FININJA, была высказана такая мысль: «Но в целом обычно равновзвешенное распределение почти всегда уделывает хитровзвешенные на дистанции. По крайней мере, когда про индексы читаешь складывается такое впечатление»

или вот еще интересный пост от Vlad Gusev: «У меня вообще большие сомнения по поводу применения теорий оптимальной аллокации, того же Марковицы к современным рынкам. Из-за нестационарности и ошибок оценки ключевых параметров — волатильности и корреляции. Вообще можно предположить, что рынок ходит плюс минус одинаково, для одного класса активов и брать корреляцию — 1. Тогда останется только пронормировать на бету.»

( Читать дальше )

Блог им. agasfer |Портфель "Облигации и дивиденды" ч.3

- 17 ноября 2023, 15:14

- |

Сегодня была приобретена крайняя облигация РОСЭКСИМБАНК 002P-04. Облигация интересна своим купоном: Ставка 1-12-го купонов определяется как значение ключевой ставки Банка России на 5-й рабочий день, предшествующий дате начала соответствующего купонного периода, + спред (установлен по итогам сбора заявок в размере 2,00%). То есть сейчас ставка купона 17% и выплаты каждые 3 месяца, которые будут либо реинвестированы в облигации, либо дивидендские акции, в зависимости от ситуации. Сейчас портфель облигации выглядит следующим образом:

( Читать дальше )

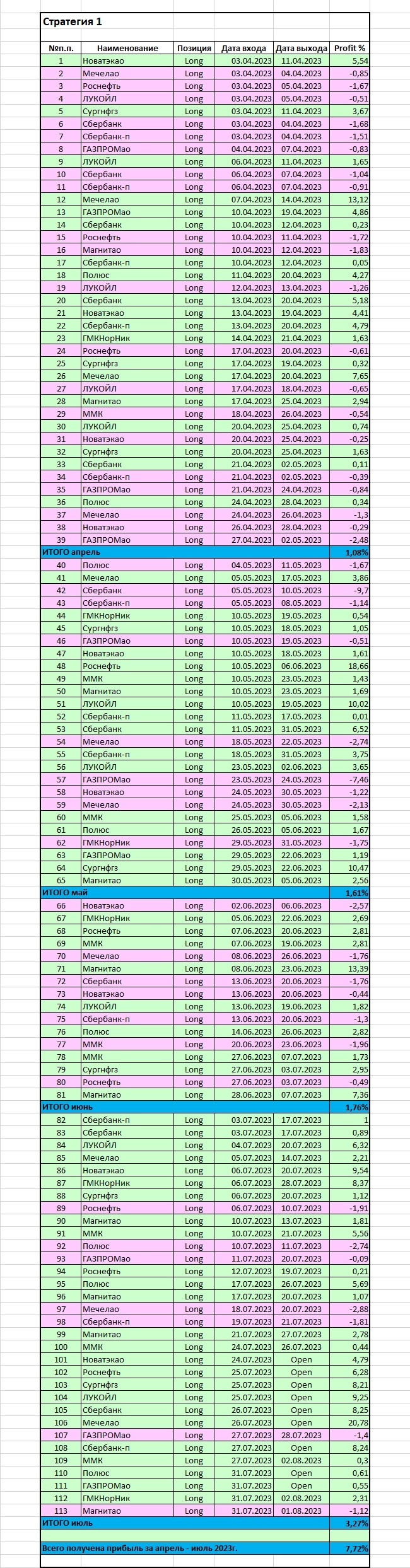

Блог им. agasfer |Итоги стратегии "для друзей" за апрель-апрель 2023

- 03 августа 2023, 16:21

- |

Стратегия 1 итог за апрель — июль 2023 года: 7,72%

Стратегия 2 итог за апрель — июль 2023 года: 11,69%

Таблицы получились большие, поэтому необходимо для просмотра кликнуть по ним.

( Читать дальше )

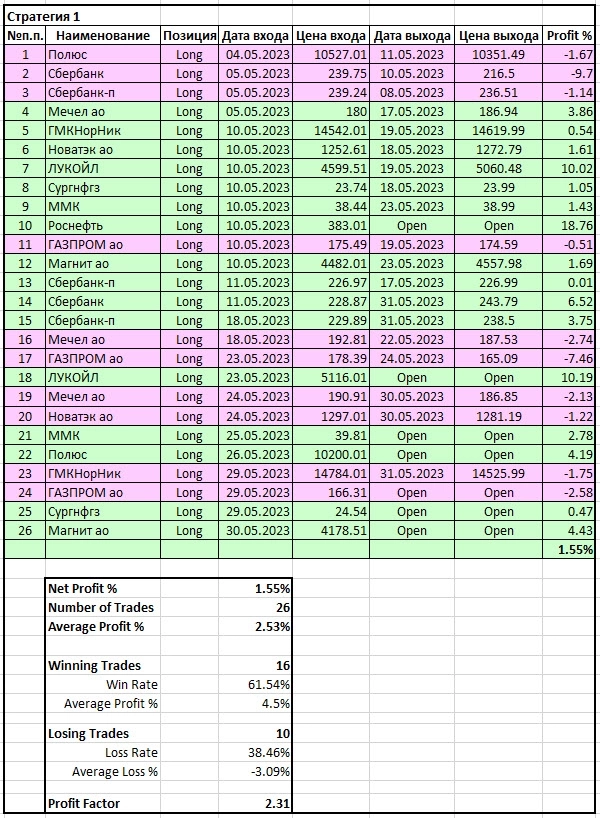

Блог им. agasfer |Стратегия «Для друзей». Отчет за май.

- 02 июня 2023, 11:16

- |

Закончился май, и пора подводить итоги Стратегии «Для друзей», ежедневные сигналы которой мы совершенно безвозмездно ежедневно выкладываем в нашем телеграмм канале Quantbot.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс