Блог им. MaximVG |🏢💵 Недвижимость или доллар или…?

- 23 сентября 2023, 09:56

- |

Можно купить квартиру в Москве за 20 млн. И сдавать ее за 80 тыс. В регионах стоимость недвижимости меньше, но аренда составит те же ~4-5%. Еще нужно заплатить налоги (13%, лучше не рисковать) и оставить про запас на амортизацию и мелкий ремонт.

Можно зарегистрироваться как самозанятый, но реальная доходность все равно останется неизменной…

Рубль упал > 50% сейчас… и если недвижимость в $ будет окупаться 10 лет? А если больше?

При всем при этом у богатых людей недвижимости (коммерческой, жилой) 70-99%. Меня всегда интересовал вопрос, а почему? Привычка? Безопасность? Уже нет желания активно управлять капиталом и так проще, в чем причина? Думаю их много, но интересно узнать все…

- комментировать

- ★2

- Комментарии ( 36 )

Блог им. MaximVG |Инвестиции с нуля. Первая половина сентября

- 10 сентября 2023, 08:21

- |

С учетом внесенных средств распределение сейчас следующее:

⁃ Акции 42,92%

⁃ Облигации 24,7%

⁃ Золото 23,63%

⁃ Юани 5,18%

⁃ Рубли 3,57%

( Читать дальше )

Блог им. MaximVG |Классика портфельного инвестирования портфель 60/40. Сентябрь

- 05 сентября 2023, 08:00

- |

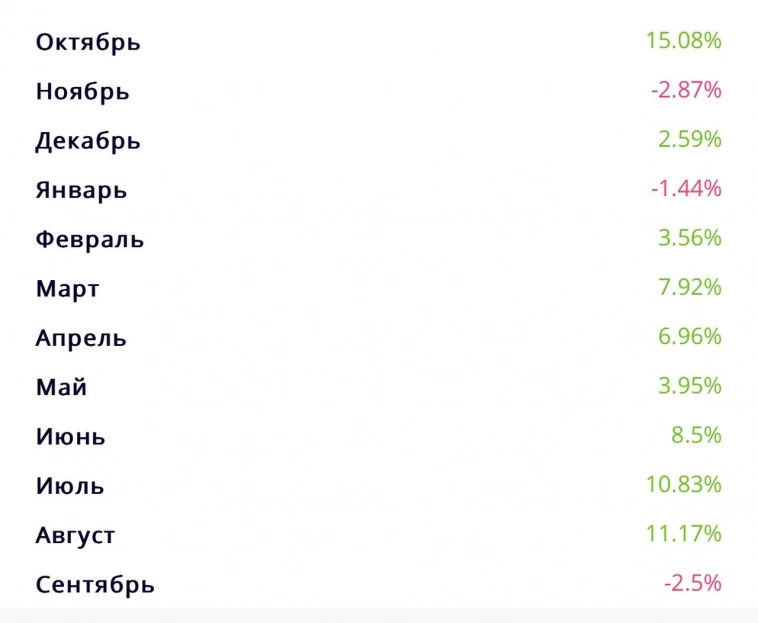

В августе добавил в линейку публичных портфелей — портфель 60/40.

Большая часть инвестируется в акции и остальное в облигации. Недавно уже была статья посвященная такому классическому и простому распределению активов, с которого лучше начинать новичку знакомство с инвестициями, после изучения базовых терминов.

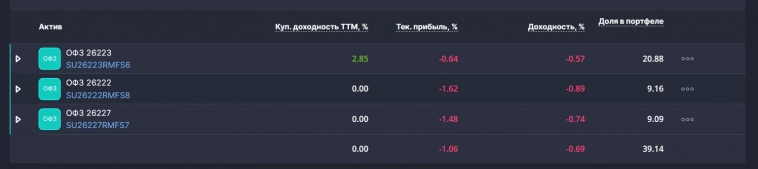

Портфель полностью закупил только ко второй половине августа. Поэтому больших расхождений по классам активов не наблюдается. Однако общая тенденция видна: акции растут, стоимость облигаций снижается. До пятого сентября отбалансирую портфель к нужному соотношению долей. По облигациям покупать буду ОФЗ 26223. Это самый короткий выпуск с постоянным купоном. Ключевая ставка вполне вероятно вырастет еще или останется прежней, поэтому лучше всего не уходить по облигациям в длинный горизонт.

( Читать дальше )

Блог им. MaximVG |Самый устойчивый портфель, который может сделать каждый

- 04 сентября 2023, 06:48

- |

Гарри Браун, кандидат в президенты, финансовый консультант и автор 12 книг предложил самую устойчивую конструкцию портфеля, которую легко воспроизвести, но вряд ли будет делать большинство отечественных инвесторов.

Логика портфеля — это равномерные пропорции в каждый основной класс активов для снижения волатильности и «железобетонного» спокойствия инвестора.

«Чтобы сохранить деньги до конца жизни, сформируйте простой сбалансированный диверсифицированный портфель. Я называю его постоянным, поскольку после создания он не требует перекомпоновки, даже если ваши представления о будущем изменяются. Этот портфель должен обеспечивать сохранность вашего состояния при любых обстоятельствах, включая полное уничтожение какого-либо отдельно взятого элемента портфеля… Сделать портфель таким безопасным совсем не трудно и не сложно. Вы можете добиться очень хорошей диверсификации в удивительно простом портфеле».

Структура этого портфеля предельно проста и лаконична:

( Читать дальше )

Блог им. MaximVG |Структура портфеля 60/40, ну что можно нового тут добавить?

- 31 августа 2023, 06:33

- |

Деление портфеля на две части в пропорциях 60% акции и 40% облигации — классика диверсификации по классам активов. Инвесторы со стажем чаще всего не используют такую структуру распределения, но вот если бы новичок попросил бы совет?

То под первым пунктом, я бы посоветовал изучить «финансовую азбуку»: основные определения, процессы, виды рисков и тд. А вот на следующем этапе уже заняться проработкой диверсификации будущего портфеля. И начать изучение со структуры 60/40. Технический, фундаментальный и прочие анализы имеют куда меньшее значение, чем распределение по классам активов.

В наше замечательное время, когда инвестора интересуют отчеты и котировки «Вуш Холдинга» или (прости меня господи..) Наука-Связи…… Люди на полном серьезе заводят на счёт миллионы и подумывают о кредитах под покупку этого «шлака»… Все это говорит об отсутствии фундамента и разгуле жадности на фоне большой деформации экономики, причем не только отечественной.

( Читать дальше )

Блог им. MaximVG |Инвестировать через БПИФы не стыдно, главное научится «правильно их готовить»

- 29 августа 2023, 06:01

- |

Биржевые фонды хорошо сочетаются с портфельным подходом на разные классы активов. Покупка БПИФов несёт в себе много плюсов, но с учетом российских реалий есть и минусы.

В первую очередь, использование биржевых фондов закрывает вопрос выбора конкретной акции или облигации. Многие, особенно начинающие инвесторы при формировании личного инвестиционного портфеля по большому счету начинают формировать свой фонд, осознанно или неосознанно копируя основные индексы, но составляя портфель по своему выбору упускают важность ребалансировок и естественно не отслеживают каждую бумагу.

Обычно самостоятельную покупку акций инвесторы объясняют высокими расходами на содержание фонда. Однако, налоги с дивидендов и купонов по облигациям, которые берутся с прямой покупки, но не берутся в фонде (они увеличивают котировку пая) частично компенсируют расходы, особенно у пассивных фондов. Кроме того, фонды активного управления порой опережают по доходности БПИФы, хотя комиссии в разы выше.

Между тем проблема все-таки есть и это ликвидность.

( Читать дальше )

Блог им. MaximVG |Портфель по законам Талмуда

- 21 августа 2023, 17:51

- |

Старые еврейские мудрости всегда в цене! Мне больше нравится название “Мудрый портфель”.

«Пусть каждый разделит свои деньги на три части и вложит одну треть в землю, другую треть в коммерцию, а последнюю треть оставит в резерве.» Талмуд

Вот бы нам Анатолий Борисович Чубайс в 90-х перед приватизацией такой портфель показал🤣. Хотя может быть и показал, но не всем))).

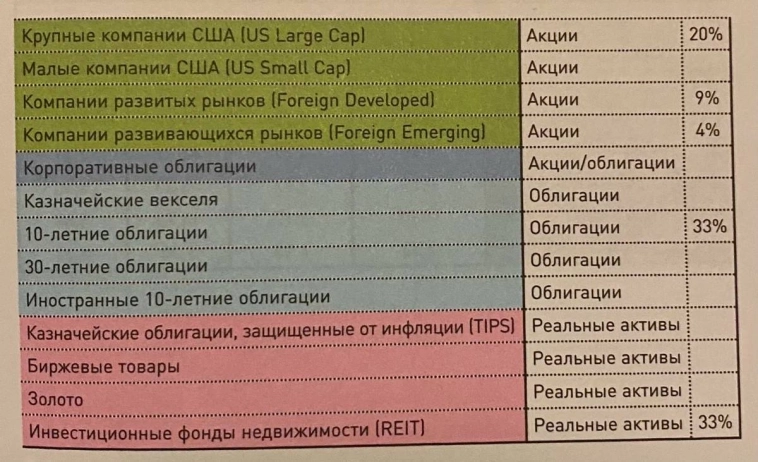

В интерпретации Меба Фабера (в его книге «Лучшие мировые инвестиционные стратегии») портфель выглядит так:

Ввиду отсутствия безопасной возможности создавать пока страновую диверсификацию, можно не заморачиваться на разные рынки акций и просто разделить по 1/3 по разным рынкам капитала.

Главное, что отличает от многих этот портфель — отсутствие аллокации на товарные рынки и золото в частности. И если, например брать только рублевые облигации и акции, то не будет диверсификации по валютам. Хорошо это или плохо, но я не знаю пока никого, чтобы системно вел такой портфель.

Физическая недвижимость (коммерческая или жилая не всем доступна), поэтому можно сформировать эту часть через закрытые фонды недвижимости $RU000A104KU3 $RU000A104172.

( Читать дальше )

Блог им. MaximVG |Свободные деньги в разных валютах, как обязательная составляющая инвестиционного портфеля обычного инвестора

- 12 января 2023, 06:18

- |

Зачем нужны деньги в портфеле инвестора? Многие эксперты не советуют иметь постоянную денежную позицию на счетах, ведь так много не заработаешь. Однако, последние годы не раз доказывали, что в плюсе как раз тот, у кого «остался ресурс» и есть возможность покупать подешевевшие акции и другие активы. Плюс необходима и диверсификация в этой части портфеля по валютам, а так же последующие ребалансировки. Так что дел хватает…

Кто читает мои статьи и посты или смотрит видео, тот уже встречал материал, где я говорил о том, что любой инвестиционный инструмент (класс активов) необходимо рассматривать по трем критериям: доходность, ликвидность и надёжность.

Конечно, это не мое изобретение, но мы так часто забываем об этих важных вещах, что не грех и повторить…

Подвох в том, что всеми нужными качествами ни один класс активов, к сожалению, не обладает. И именно поэтому приходится варить суп (или делать салат, кому как нравится😉) из разных ингредиентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс