SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

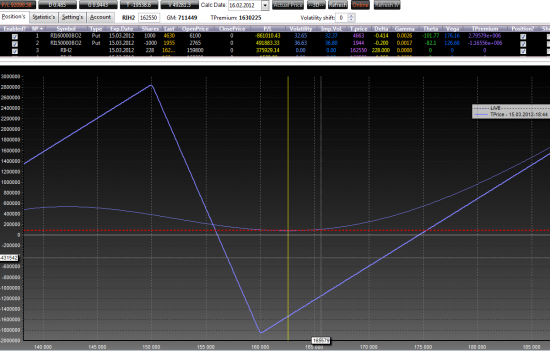

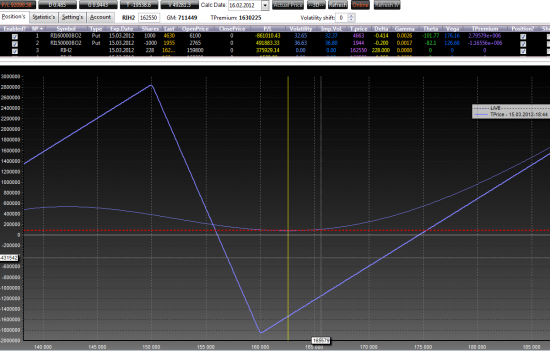

Блог им. Eugene_UKFU |Отчет по покупке волатильности 16022012

- 16 февраля 2012, 13:33

- |

После длительного рейнжда по волатильности и при явном растущем тренде ниже чем 32% волатильность не опускалась.

Однако небольшая коррекция вниз, которую сейчас как ни странно отчаянно выкупают шортисты, которых немного отпустило с их пирамидами против тренда, дает основание полагать, что коррекция может продолжиться.

При выходе из тренда по индексу вероятно значительный рост волы.

Позицию в связи с этим я пересматривать не собираюсь, продолжаю смотреть вверх по веге и по гамме.

Хеджирую от 500 до 1500 пунктов по настроению. Двинул кривую для хеджа на 0, 25% вверх.

Итог, по изначально йпозиции 0, то есть вега и тета компенсированы.

Рехедж принес около 90 000 руб.

предыдущий отчет и коментарии тут: http://smart-lab.ru/blog/40138.php

построение позы и начало тут: http://smart-lab.ru/blog/39075.php

Всем успехов!

Однако небольшая коррекция вниз, которую сейчас как ни странно отчаянно выкупают шортисты, которых немного отпустило с их пирамидами против тренда, дает основание полагать, что коррекция может продолжиться.

При выходе из тренда по индексу вероятно значительный рост волы.

Позицию в связи с этим я пересматривать не собираюсь, продолжаю смотреть вверх по веге и по гамме.

Хеджирую от 500 до 1500 пунктов по настроению. Двинул кривую для хеджа на 0, 25% вверх.

Итог, по изначально йпозиции 0, то есть вега и тета компенсированы.

Рехедж принес около 90 000 руб.

предыдущий отчет и коментарии тут: http://smart-lab.ru/blog/40138.php

построение позы и начало тут: http://smart-lab.ru/blog/39075.php

Всем успехов!

- комментировать

- ★2

- Комментарии ( 4 )

Блог им. Eugene_UKFU |Риски при торговле опционами. Часть 2.

- 02 февраля 2012, 23:39

- |

Итак, в прошлом посте http://smart-lab.ru/blog/37582.php я предложил систему расчета лимитов при тоговле опционами.

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс