Блог им. DyadyaVanya |Как модифицировать стратегию Dogs of the Dow

- 26 сентября 2021, 18:42

- |

www.jc-trader.com/2021/09/dogsofthedow.html

------------------------------------------------------------

Как модифицировать стратегию Dogs of the Dow

Когда-то давно, в прошлом веке, была очень популярна стратегия инвестирования под названием Dogs of the Dow. Стратегия приносила доход значительно выше доходности индекса и была очень простая. Раз в год надо было выбрать из индекса Dow30 десять компаний с самой высокой дивидендной доходностью в процентах и держать их акции весь следующий год. Смысл выбора акций с самой высокой дивидендной доходностью в том, что она повышается в случае если цена акций снижается. Другими словами, покупаем то, что дешево и надеемся что оно будет расти сильнее чем остальное. В прошлом веке такая стратегия себя оправдывала.

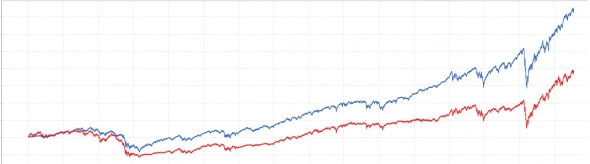

Проведем тест стратегии для акций Dow30 (без ошибки выжившего) за последние 15 лет. Итак, видим что в последние годы стратегия (красная) приносит доходность хуже индекса S&P500 (синий).

( Читать дальше )

- комментировать

- ★52

- Комментарии ( 27 )

Блог им. DyadyaVanya |Проскальзывание неликвидных акций на открытии сессии.

- 26 июля 2021, 18:16

- |

Вот я за два месяца собрал какую-никакую статистику проскальзываний. Сразу отмечу что где-то 75% сделок были с не очень ликвидными акциями, типа цена $5-$50, а дневной объем 20-30-50 тыс. Остальные с более-менее нормальной ликвидностью, но не сильной.

Результаты довольно обнадеживающие — проскальзываний, практически, нет. Около 90% ордеров исполнилось точно по цене открытия сессии.

( Читать дальше )

Блог им. DyadyaVanya |Всегда ли полезен экстремизм в трейдинге и инвестициях. Результат исследования.

- 22 июля 2021, 19:10

- |

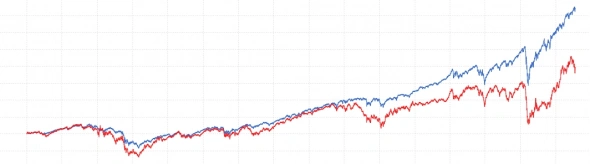

Есть экстремисты — любители возврата к среднему. Если купить акции из нижнего дециля — 10% отстающих прошлого года (доходность за год) из состава индекса S&P500 (50 штук) и держать следующий год, то за 15 лет получаем такой же отвратительный результат как и в первом случае.

( Читать дальше )

Блог им. DyadyaVanya |Зачем покупать на хаях? Надо сидеть в кэше и ждать... с моря погоды))

- 07 июля 2021, 11:01

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс