Блог им. Dolgosrok |Как увеличение эмиссии государственных облигаций влияет на их доходность? 22.03.2024

- 22 марта 2024, 10:49

- |

- комментировать

- Комментарии ( 0 )

Блог им. Dolgosrok |Ловим "падающие ножи" 19.03.2024

- 19 марта 2024, 12:02

- |

Ловим «падающие ножи»

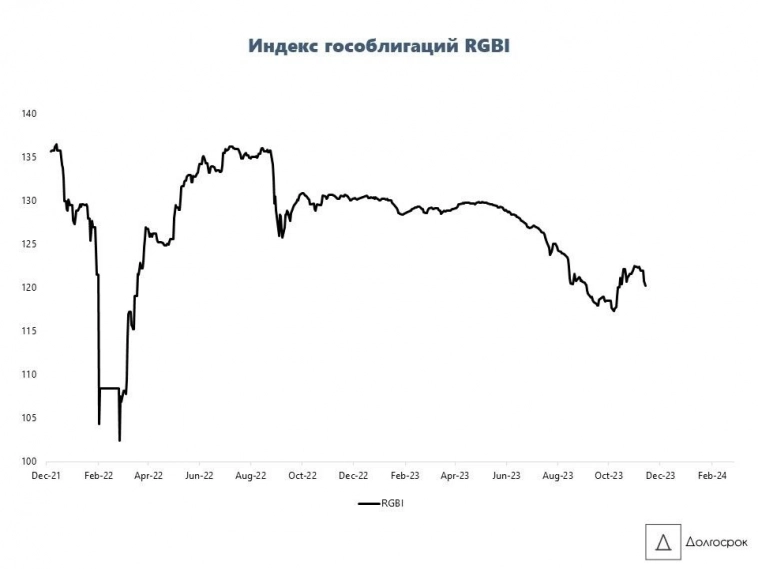

Распродажи в ОФЗ заставляют все большое число инвесторов задуматься об их покупке в надежде и расчете на скорое снижение ставки и рост тела облигаций. С каждым днём эти мысли все сильнее и сильнее, а убытки тех, кто поддался им в последние месяцы все больше и больше.

Что же делать в такой ситуации? Однозначно не пытаться ловить «падающие ножи». На рынке и так слишком много неопределенностей, поэтому не стоит добавлять дополнительный риск в свой портфель. Предполагаемая доходность может не покрывать риски. Вместо этого лучше работать по факту и не гадать, когда наступит разворот — этого никто не знает.

В качестве примера приведем небольшой расчет на коленке. С начала года рядовой инвестор мог заработать порядка 3% в фонде ликвидности — спокойно, без лишних нервов и рисков. За это время индекс государственных облигаций RGBI снизился на 4.5%, длинные ОФЗ и того больше, RGBITR (с учётом купонов) — на 2.6%. Разница с начала года очевидна: 3% прибыли по ликвидности против 2.6% убытка по индексу. Если сравнить с конкретными длинными выпусками ОФЗ (например, 26238 — самая чувствительная бумага к проценту, и ее же многие покупали в надежде на рост), то ситуация ещё хуже: убыток составляет порядка 5% с учётом купона.

( Читать дальше )

Блог им. Dolgosrok |Как увеличение эмиссии государственных облигаций влияет на их доходность? 15.03.2024

- 15 марта 2024, 13:26

- |

Как увеличение эмиссии государственных облигаций влияет на их доходность?

Сейчас нередко можно услышать, что навес предложения облигаций со стороны Минфина (причем ситуация актуальна и для России, и для США) приведет к росту доходностей, т.к. предложение превышает спрос. Последний механизм, как и на любом рынке, действительно определяет стоимость актива / товара. Но тут стоит сделать несколько уточнений. Во-первых, цена определяется, важно подчеркнуть, динамикой спроса и предложения, а не просто спросом и предложением. Во-вторых, динамика предложения относительно / условно постоянна и не является настолько волатильной как динамика спроса. И наконец, в-третьих, именно динамика спроса в основном определяет цену облигаций, за некоторыми исключениями. При этом фундаментальные факторы могут оставаться неизменными, но меняются оценка, ожидания рынка по поводу этих фундаментальных факторов.

В августе 2023 года в США началась массовая распродажа трежерис и рост доходностей продолжался в течение следующих нескольких месяцев.

( Читать дальше )

Блог им. Dolgosrok |Так ли страшен госдолг? 12.03.2024

- 12 марта 2024, 12:46

- |

В последнее время в сети распространяется много информации по поводу большого количества заимствований Минфина и роста государственного долга. Основной посыл таких сообщений — государство ускоренно движется к долговой спирали (новые займы необходимы для обслуживания старых, т.к. собственных доходов недостаточно).

На самом деле проблема, если ее в действительности можно назвать проблемой, сильно преувеличена. Поэтому ниже рассмотрим несколько цифр.

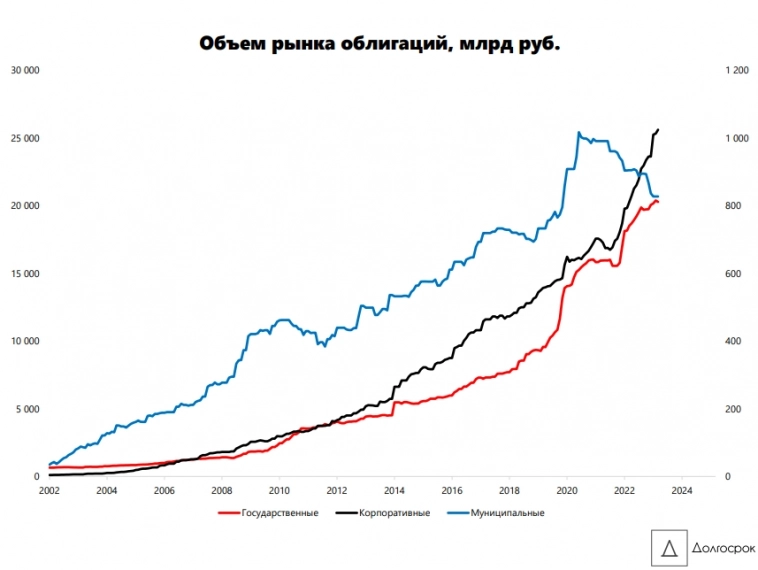

1️⃣ Совокупный объем рынка государственных облигаций составляет чуть больше 20 трлн руб. С учётом внешних обязательств, который не представлен на графике, объем госдолга ~ 25 трлн руб.

2️⃣ Чистая эмиссия государственного долга (размещения за вычетом погашений) находится в рамках нормы последних лет — в среднем около 2 трлн руб. с 2021 по 2023 годы. В 2020 году на фоне пандемии прирост госдолга составил более 4 трлн руб. Таким образом, темпы заимствований, начиная с 2022 года, не являются аномальными.

3️⃣ ВВП России по итогам 2023 года составил 170 трлн руб., по итогам 2022 года — 155 трлн руб. Тут важное замечание: и госдолг, и ВВП измеряется в номинальных величинах — в рублях. В 2023 году ВВП вырос на 3.6% в реальном выражении, т.е. после корректировки на инфляцию, но в рублях ВВП вырос на 10%. Сопоставимыми темпами рос госдолг.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 11.03.2024

- 11 марта 2024, 10:36

- |

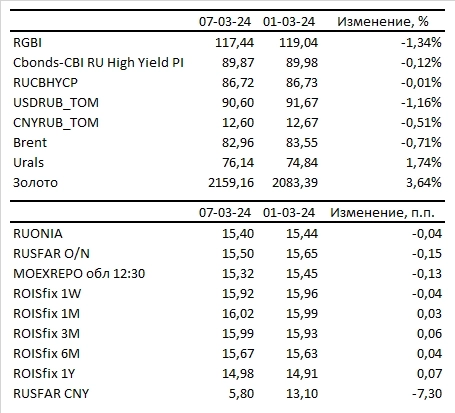

*️⃣Продажи в ОФЗ усилились. Индекс RGBI практически достиг минимумов ноября прошлого года. Корпоративные облигации продолжают торговаться в боковике. Спреды к ОФЗ сокращаются. Доходности линкеров продолжают расти на фоне распродаж в ОФЗ, особенно в выпусках 52004 и 52005. Вмененная инфляция выросла до 6.77, так как доходности ОФЗ росли активнее доходностей линкеров.

*️⃣Рубль укрепился на 1.16% к доллару и на 0.51% к юаню. Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Нефть: котировки марки Brent снизились на 0.71% до 82.96$, Urals выросли на 1.74% до 76.14$ — спред сокращается. Золото обновляет исторические максимумы: в моменте котировки превышали 2 203$.

( Читать дальше )

Блог им. Dolgosrok |ОФЗ - Безриск или нет? 05.03.2024

- 05 марта 2024, 12:06

- |

«Государственные облигации — безрисковый инструмент»

Довольно распространенный тезис, который является если не заблуждением, то как минимум неточной формулировкой. На самом деле на рынке не бывает безрисковых инструментов. Инвестирование в финансовые инструменты предполагает риск, за который инвесторы получают премию/доходность в виде купонов, дивидендов, роста тела. И даже депозиты в определенной мере — риск, т.к. любой банк может исчезнуть буквально за одни сутки, если вкладчики начнут массово забирать свои деньги.

Тем не менее риски развития ситуации в негативном ключе настолько малы, что мы попросту не учитываем эти вероятности при принятии финансовых/инвестиционных решений. По такой же логике государственные облигации считаются безрисковым инструментом, т.к. государство — самый надёжный заёмщик в рамках национальной финансовой системы. Однако, во-первых, далеко не все финансовые системы и государства надёжны и стабильны, следовательно, в данной категории гособлигации уже не могут считаться безрисковыми. Во-вторых, понятие риск включает не только кредитный риск, т.е. вероятность дефолта, но и рыночные, основной из них — процентный, и другие риски. И вот в этом случае государственные облигации — далеко не безрисковый инструмент.

( Читать дальше )

Блог им. Dolgosrok |Что ждать от ОФЗ? 12.02.2024

- 12 февраля 2024, 17:56

- |

Что ждать от ОФЗ?

Сейчас на рынке, по мнению автора, сложилось устойчивое ожидание ралли в гособлигациях на фоне замедления инфляции и перспектив смягчения ДКП. Будет ли оно — узнаем в ближайшие месяцы. Но на рынках нередко случается противоположное ожиданиям рынка. Подробнее можно ознакомиться в следующих материалах про рыночный консенсус: Часть 1, Часть 2, Часть 3.

Одно из главных заблуждений на рынке и одновременно частый аргумент в пользу того или иного решения — вера в рыночный консенсус, в правоту большинства, которое не может ошибаться.

Пример из недавнего прошлого. Осенью, вопреки ожиданиям рынка, ЦБ продолжал активно повышать ставку в целях борьбы с инфляцией. Уже в конце октября ставка достигла 15%. Длинные ОФЗ торговались с доходностью около 12% — значительно ниже КС. К тому моменту гособлигации падали уже на протяжении нескольких месяцев. Дальнейшие перспективы были туманны, риторика ЦБ была довольно жёсткая. Тем не менее, в следующие 2 недели после заседания индекс RGBI вырос практически на 4. Корпоративные облигации последовали в том же направлении. Все это было довольно неожиданно, тем не менее произошло.

( Читать дальше )

Блог им. Dolgosrok |Новости Минфина 30.01.2024

- 30 января 2024, 11:43

- |

Новости Минфина

«Министерство финансов Российской Федерации информирует, что с 31 января 2024 г. на аукционах Минфина России будут доступны облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) дополнительных выпусков № 26219RMFS (с погашением в сентябре 2026 г.), № 26226RMFS (с погашением в октябре 2026 г.) и № 26207RMFS (с погашением в феврале 2027 г.) в объеме до 100,0 млрд. рублей по номинальной стоимости каждый.»

Минфин не хочет занимать длинный долг под высокую ставку, поэтому взял на вооружение практики американских коллег по выпуску коротких заимствований, которые пользуются спросом благодаря премии к рынку. Будет ли Минфин РФ давать премию — вопрос. Но после объявления новости, котировки на коротком конце кривой снизились. Учитывая, что абсолютное большинство корпоративного долга размещается на срок до 3-4х лет, активные действия Минфина могут привести к росту доходностей на всем рынке.

Ещё из интересного: по ОФЗ-ПК 29006 устанавливается купон на следующий период в размере 14.56%. Однако торгуется выпуск уже почти по 101% от номинала. Тем не менее потенциальная доходность на горизонте года составит около 14-15% в зависимости от динамики ставки. Оптимистичный сценарий (т.е. доходность 15% и выше) вполне реалистичен. Да и недавнее заявление председателя ЦБ Э. Набиуллиной в подтверждение:

( Читать дальше )

Блог им. Dolgosrok |Индекс RGBI, Инфляция и ВДО 07.12.2023

- 07 декабря 2023, 11:54

- |

На протяжении последнего месяца индекс гособлигаций RGBI, да и рынок в целом, активно росли. Однако вышедшие в среду данные по инфляции заметно испортили настроения. И в последние 2 торговых дня была следующая ситуация: на открытии наблюдался рост, в течение дня обнуление и постепенное снижение, которое к закрытию усиливается. В четверг на открытии рост доходил до 0.08%, по итогам дня — падение на 0.18%, в пятницу — рост на открытии на 0.07%, по итогам дня — падение на 0.2%. Подобное происходило в июне, когда рынок начинал многомесячное снижение: сначала постепенно, потом все более активно с кульминацией в октябре. Конечно же, это не означает, что рынок ожидает многомесячной падение, но коррекция вполне возможна.

На данный момент тезис подтверждается. В понедельник рынок ОФЗ открылся резким падением, по итогам дня было -0.93%. Во вторник и среду торги закрылись снижением на 0.29% и 0.17% соответственно. Итого за последние 7 дней падение составило 1.76%. Сегодня ОФЗ также торгуются в минусе — 0.03% на момент публикации.

( Читать дальше )

Блог им. Dolgosrok |Долгосрок | Аналитический обзор

- 09 ноября 2023, 17:38

- |

Облигации. ОФЗ с постоянным доходом vs ОФЗ-флоутеров

Ранее мы в общих чертах описали различные виды флоутеров (здесь и здесь), их преимущества и недостатки. Сегодня хотим сравнить потенциальную доходность вложений в ОФЗ-ПД (с постоянным купонном) и ОФЗ-ПК (новые флоутеры с привязкой к Ruonia с 7-дневным лагом) за последние 10 лет (практически 11), начиная с 2013 года.

Вводные данные

Для сравнения в качестве ОФЗ-ПД возьмем индекс государственных облигаций полной доходности RGBITR, который рассматривали вчера. Что касается новых ОФЗ-ПК, то Минфин начал их размещать только в 2020 году. Но так как их купонная ставка зависит от динамики Ruonia с 7-дневным лагом, то посчитать потенциальную доходность вложений за предыдущие годы не составило большого труда.

Небольшое напоминание про ОФЗ-ПК. Есть два вида ОФЗ-ПК, которые условно называют старыми (прекратили выпуск, но еще обращаются) и новыми (выпускаются с 2020 года). В старых ОФЗ-ПК купон «фиксированный» (известный на момент начала купонного периода) и определяется как средняя ставка Ruonia за период: полгода до начала купонного периода — дата начала купонного периода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс