Блог им. DenisVo |Оптимизация Алгоритмических Стратегий: Deflated Sharpe Ratio

- 24 июня 2023, 17:45

- |

Всем доброго дня!

Продолжаем рассматривать различные метрики помогающие в оптисизации и выборе алгоритмических торговых стратегий.

Сегодня у нас Deflated Sharpe Ratio.

📈 Понимание этого коэфициета становится неотъемлемым элементом при разработке и использовании автоматических торговых стратегий. Этот уникальный инструмент может быть ключом к оптимизации алгоритмов и моделей!

Наше последнее видео посвящено Deflated Sharpe Ratio и его преимуществам:

1️⃣ Реалистичная оценка производительности: Deflated Sharpe Ration корректирует оригинальный коэффициент Шарпа, учитывая количество проведенных испытаний, предлагая более реалистичную оценку производительности стратегии.

2️⃣ Защита от переобучения: Учитывая множественное тестирование, он помогает инвесторам избежать подводных камней переобучения и добычи данных, которые часто упускаются из виду в традиционных мерах.

3️⃣ Улучшенная оценка риска: Учитывая асимметрию и эксцесс ваших стратегических доходов, он предлагает более полную оценку риска.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. DenisVo |Чем плох Sharpe и когда стоит использовать что-то другое ( AI Inside! )

- 24 мая 2023, 22:16

- |

Тема видио в целом простецкая… когда лучше не использовать шарп, а когда что другое…

но куда интереснее, что видео на 95% сделано с помощью современных AI технологий… Просто полюбуйтесь как красиво она говорит… %)

Блог им. DenisVo |Битва методов оптимизации портфеля!

- 24 апреля 2021, 13:36

- |

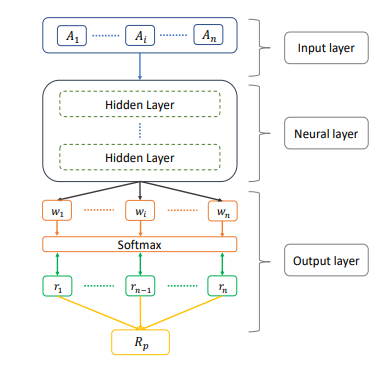

Не смотря на то, что многие люди довольно скептически отнеслись к китайской идее напрямую оптимизировать значение шарпа и подберать веса для активов используя LSTM сеть (А что так можно было?), я решил все же этот метод протестировать.

Я не люблю всякого рода сложные подходы, поэтому я пошел в лоб, написал простую стратегию для динамической ребалансировки портфеля (только лонг) и протестировал на ней различные методы.

Для тестов были взяты следующие методы оптимизации финасового портфеля:

Классические:

- Mean-Variance

- Hierarchical Risk Parity (созданный Маркусом Лопезом де Прадо)

- Critical Line Algorithm (говаривают метод специально для оптимизации портфелей придуман)

- Efficient Frontier with nonconvex optimizer (нашел в примерах питоновского пакета, добавил для кучи)

- LSTM (модель предложенная китайцами, из предыдущего поста)

- Trained LSTM (обученная модель на истории, предсказывает распределение на следующие 22 дня)

( Читать дальше )

Блог им. DenisVo |А че, так можно было что-ли!?

- 11 марта 2021, 14:45

- |

На вход подается исторические данные по закрытию и доходность. На выходе получают значение весов каждой бумаги в портфеле. После чего считают шарп как функцию ошибки. Т.е. они ничего не предстказывают, а просто находят наилучшее решение для текущих данных.

Работает это все только в лонг, и как утверждают авторы лучше чем марковец. Сам подход использования сетей показался интересным. :)

Что думаете, имеет право на жизнь?

Cсылка на источник:

paperswithcode.com/paper/deep-learning-for-portfolio-optimisation

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс