Блог им. CaptainAlbinos |Petropavlovsk - риски и возможности

- 21 июля 2021, 21:45

- |

Его величество график:

Компания пережила смену отца-основателя Павла Масловского (сейчас под следствием из-за вывода активов из Петропавловска), серьезного корпоративного конфликта между новой командой управленцев (Мещеряков) и старой.

При этом золото в рублях себя чувствует получше:

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 33 )

Блог им. CaptainAlbinos |Россияне скоро скупят Virgin galactic у Брэнсона

- 15 июля 2021, 10:35

- |

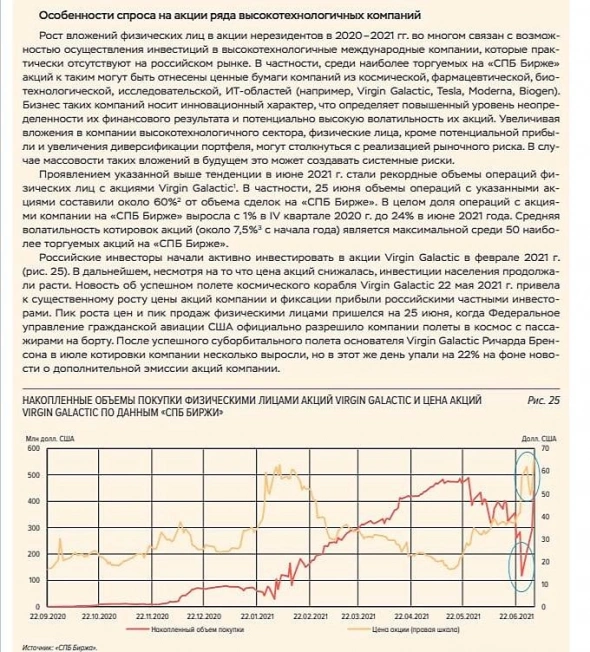

Слабоумие и отвага. Это почти 10% акций у российских миноритариев (фонды в такой шлак не лезут). В цирк можно не ходить...

Судя по объёмам торгов на СПб бирже — российские акционеры выкупают 1.5% акционерного капитала непонятной космической компании за 1 день (например 13 июля после полёта в космос). Объем торгов вирджина = 50% объёма торгов всех российских компаний 13 июля. 🤦♂️

Блог им. CaptainAlbinos |2Q21 Goldman Sachs vs JPMorgan

- 13 июля 2021, 22:58

- |

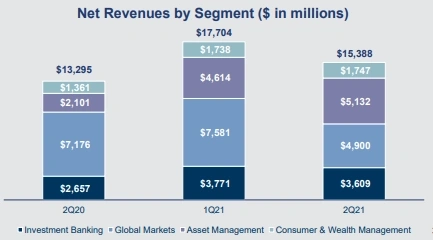

Goldman Sachs — капитализация близка к историческим максимумам.

👉 EPS 15 долларов (прогноз аналитиков был 10 долларов), ROE 23.7%, баланса 265 долларов на акцию (приросли на 14 долларов за квартал и на 43 доллара за год!).

👉 Банк делится на 4 основных сегмента: инвест банкинг, global markets (обслуживание институционалов), управление активами и работа с частными клиентами. Все сегменты показывают взрывной рост к 2Q20, а сегмент управления активами даже к 2Q21.

( Читать дальше )

Рецензии на книги |Основные тезисы заметок в инвестировании

- 11 июля 2021, 19:31

- |

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Ваш самый главный актив.

👉 Накопление финансового капитала — жизненная необходимость для достойной жизни на пенсии. Заниматься этим или нет — личное дело каждого, но если не хотите потерять качество жизни после 60, финансовый капитал необходим.

👉 Три типа активов куда можно инвестировать финансовый капитал: акции, облигации (вклады в банке), недвижимость. Эти активы могут не только защитить от инфляции, но и увеличить благосостояние.

👉 Жить здесь и сейчас или ограничить текущее потребление и инвестировать — личное дело каждого. Как правильно, никто не знает.

👉 В рыночной экономике использование механизма инвестиций (долевого и долгового капитала) — жизненная необходимость для развития любого общества или страны.

( Читать дальше )

Блог им. CaptainAlbinos |Мысли дилетанта про top10 US market cap

- 06 июля 2021, 20:49

- |

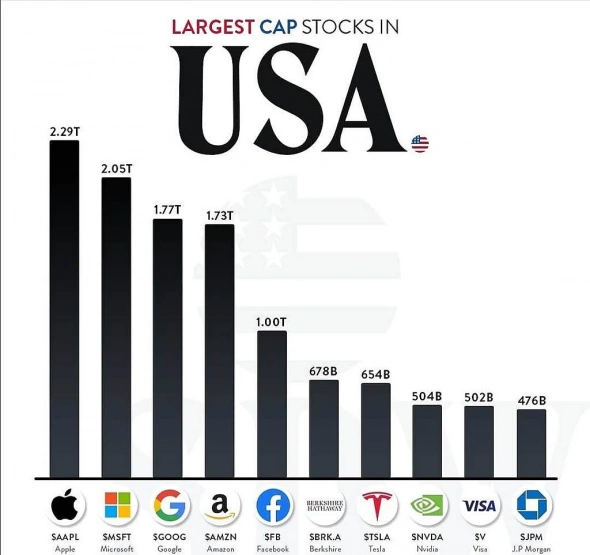

👉 Google и Amazon вне конкуренции, в том числе и мировой. Будут и дальше переть как танки, мощные технологии, их просто физически тяжело сбросить с монополии.

👉 Apple, Tesla, мегабрэнды, смогут ли и дальше делать сверх маржу на лояльных пользователях и делать суперпродукты, когда в спину дышат не менее технологичные китайцы? Сложно сказать, думаю рано или поздно не смогут.

👉 Facebook лучше всех вжился в клиента и даёт самую нативную рекламу. Но мы видим, как соц сети прогрессируют, сегодня все сидят в вк, завтра в инстаграме, а послезавтра снимают тиктоки. Телеграм вотсап рано или поздно уничтожит, технологии и инновации все таки за братьями Дуровыми.

👉 Nvidia подсдуется вслед за криптопузырем (если его сдувание будет). В любом случае красавцы, видеокарты с их параллельным вычислением топ.

👉 У Майкрософта думаю рано или поздно возникнут проблемы, его долю уже сжирает chromium и прочие линуксоиды. В любом случае постепенно отходим от компьютеров в облака, планшеты и мобилы — а там монополии «окон» уже нет. Хотя говорят azure приносит много денег, ну это пока.

А вы как думаете? А будет ли компания Баффета стоить 1 трлн баксов?

Блог им. CaptainAlbinos |Интер РАО рекордный экспорт.

- 30 июня 2021, 12:50

- |

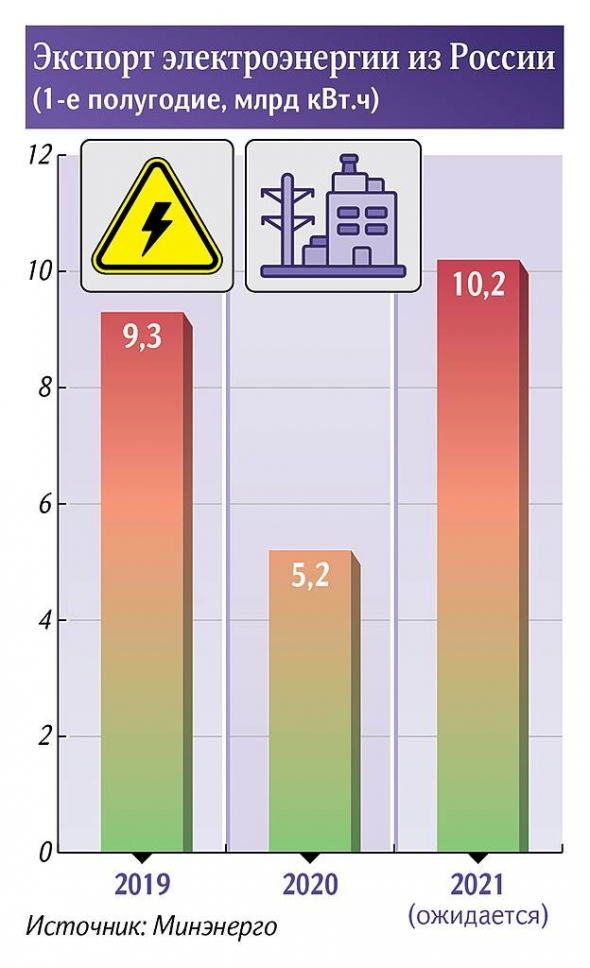

1. Цены на газ и уголь в Европе близки к максимумам за пятилетку. Зима была холодная, лето — горячее.

2. Растёт стоимость за выброс со2 в атмосферу для местных компаний (наши его не платят конечно же).

3. Европа по максимуму загружает производство, доменные печи, электролизные цеха (которые были в консервации и ждали своего часа).

4. С Беларуси перестали покупать электроэнергию («спасибо» КГБ)

Напоминаю, что монополия на экспорт принадлежит Интер РАО. Маржа по ебитде на перепродаже, если не изменяет память, около 20%.

«Экспорт электроэнергии из России стал рекордным с 2012 года»

Блог им. CaptainAlbinos |Конференция смартлаба: отзыв

- 27 июня 2021, 13:22

- |

Из интересного:

👉 первыми выступали представители Мосбиржи — к концу года введут 500 компаний из США на мосбиржу, планируют добавить фьючерсы на акциии США, рассказали про еврооблигации с купоном 2-3% годовых в долларах.

👉 следующим выступал Элвис Марламов — один из самых крепких парней фондового рынка РФ. Выступления Элвиса, как всегда, интересны (сам лично регулярно пересматриваю его выступления с прошлых конференций 5-6 лет назад, например выступление 2016 года) — его темой было «Стоимостное инвестирование» в классическом понимании этого слова с времен Бенджамина Грэма и Уоррена Баффета.

Основные тезисы:

— рынки на максимумах, все заработали, даже его друзья новички-инвесторы, которые покупали вирджин;

( Читать дальше )

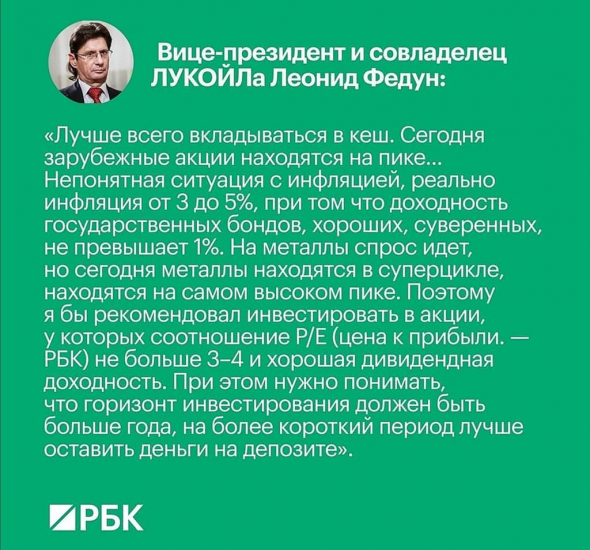

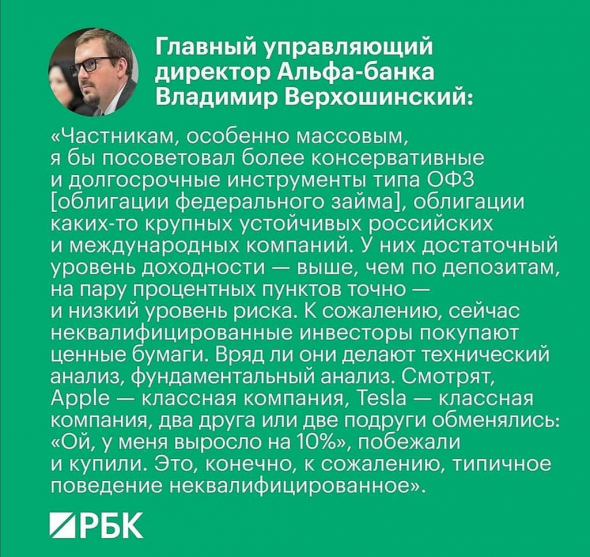

Блог им. CaptainAlbinos |Советы бывалых инвесторов

- 07 июня 2021, 19:11

- |

( Читать дальше )

Блог им. CaptainAlbinos |Ежемесячные наблюдения (май 2021)

- 01 июня 2021, 09:25

- |

Продолжаю выделять ежемесячную динамику наиболее интересных российских активов + зависимых индексов и курсов валют. Краткие комментарии по наиболее интересным движениям.

По индексам:

— Безоговорочная победа индексов развивающихся стран в мае месяце, особенно в национальных валютах. NASDAQ продолжает бежать на одном месте. Волатильность на американский индекс продолжает снижаться.

По валютам:

— Без сюрпризов для рубля и его побратимов, разве что есть проблемы с курсом Турецкой лиры к доллару (исторический максимум). Учитывая большой валютный долг + смена глав ЦБ и его заместителей Эрдоганом в ежемесячном порядке — дело в порядке вещей.

По товарам:

— Продолжается рост сырья, в мае месяце был один из рекордных месячных приростов по золоту +8%. Бензин в США вышел на 3х летний максимум, нефть колышется около 70 баксов за баррель. Пузырь в древесине США потихоньку сдувается. Сырье стоит дорого и многие хедж фонды начинают сокращать позиции в товарных фьючерсах (тем более Кэти Вуд сказала, что не верит в новый сырьевой цикл))))))).

( Читать дальше )

Блог им. CaptainAlbinos |Оценка Тинькофф в сравнении с мировым финтехом?

- 28 мая 2021, 08:57

- |

Так например финтех Klarna оценивают в 40 млрд долларов (шведская компания, которая позволяет оплачивать покупки в рассрочку). В марте оценка была 31 млрд долларов! В сентябре 2020 оценка была 10 млрд $.

Так же недавно SPAC, который реализует инвест копилку (в тинькове пользуется 1 миллион человек, запустили сервис год назад) получил оценку в 2 млрд баксов:

Финансовый стартап Acorns планирует выйти на биржу путем слияния со SPAC-компанией, пишет The Wall Street Journal со ссылкой на заявление проекта. В рамках сделки сервис был оценен примерно в $2,2 млрд.

Acorns автоматически инвестирует небольшие взносы пользователей в акции, облигации , а также индексные фонды. Так, пользователь может направлять на инвестиции определенный процент от зарплаты или округлять покупки в большую сторону, чтобы потом купить ценные бумаги.

У Acorns 4 млн пользователей.

Теперь понятно, почему Тинькофф растёт? 😁

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс