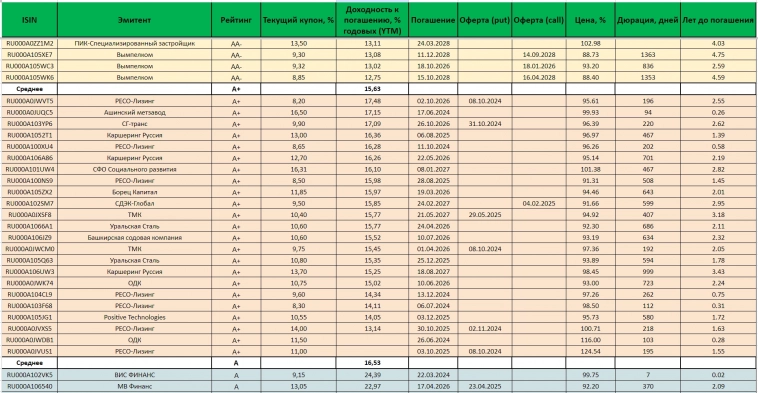

Блог им. AndreyFilippovich |Таблица YTM всех облигаций по рейтингам на 02.04.2024

- 03 апреля 2024, 13:09

- |

Чуть-чуть с запозданием тут выкладываю, но за 1 день кардинально картина не могла поменяться

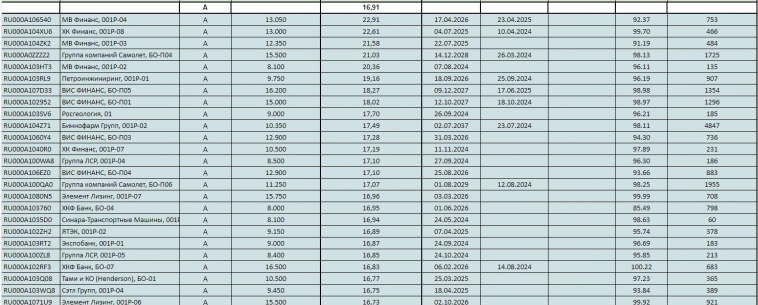

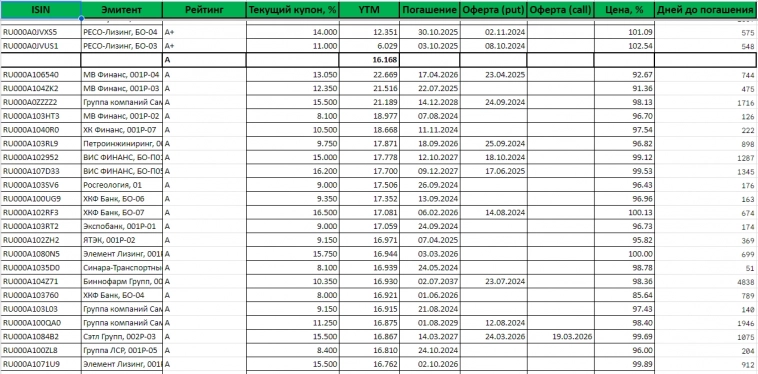

Тут всё уже должно быть привычным:

— Вся таблица разделена на рейтинги;

— В заголовках рейтинга указана средняя доходность в нём;

— Доходность YTM считается до даты погашения или ближайшей оферты;

— На втором листе указал среднюю доходность по рейтингам + составил по ним диаграмму.

Важно учитывать: если до погашения остаётся всего пару дней или чуть больше, то доходность сильно искажается и на это лучше не надеяться

Если таблица полезна, то ставьте лайк и подписывайтесь на меня, это мотивирует 👍

Сама таблица находится по ссылке: docs.google.com/spreadsheets/d/1c0cFJ7TeJ1t78OArBi_w-w94dcJg3rUpxCWQEDUOmHo/copy

Ещё больше постов вы найдёте в моём тг-канале: t.me/filippovich_money

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. AndreyFilippovich |Таблица YTM всех эмитентов по рейтингам на 25.03.2024

- 25 марта 2024, 11:08

- |

— ISIN

— Название эмитента

— Рейтинг

— Купон

— YTM

— Дата погашения

— Даты оферт

— Актуальная цена

— Сколько дней до погашения (в будущем буду указывать количество дней до ближайшей оферты, если есть)

Что нового:

Убрал из списка все бумаги со сроком погашения менее месяца.

На данный момент в таблице 900+ выпусков.

Добавил очень много бумаг рейтинга AAA для полноты картины

На втором листе показана сводная диаграмма средних значений по всем рейтингам + добавил показатели за прошлую неделю, чтобы можно было проследить изменения.

На основе этой диаграммы вы можете принимать решения о покупке бумаг основываясь на среднем YTM по рынку. Например, если вы хотите купить бумагу рейтинга A- и видите, что её YTM 14,8%, а в средний по рынку 15,78%, то это значит, что бумага даёт на 1% ниже доходность, чем в среднем по рынку и, возможно, стоит присмотреться к покупке иной бумаги.

Ставьте лайк и подписывайтесь, если таблица была полезной 👍

Сама таблица тут

Такие таблицы на регулярной основе публикую у себя в телеграм канале: t.me/filippovich_money

( Читать дальше )

Блог им. AndreyFilippovich |Топ 3 облигации по доходности в каждом рейтинге

- 19 марта 2024, 14:15

- |

Всем же нравятся подборки? 😁

Брал в учёт бумаги только со сроком погашения больше года (не забывайте, что там внутри есть оферты). Сравнивал доходность по YTM.

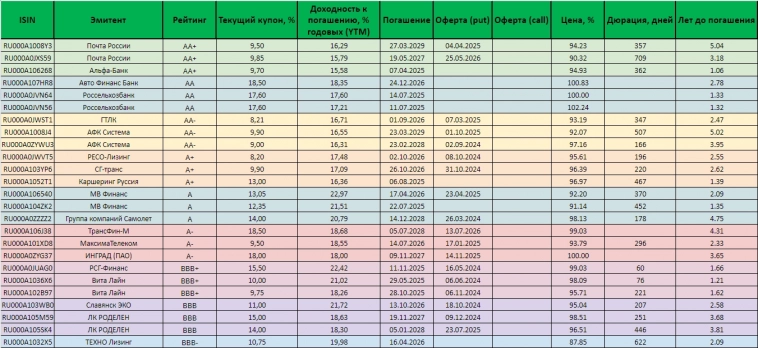

Большую часть вы можете увидеть в таблице на изображении, а тут я решил отметить самые интересные выпуски на мой взгляд

✅ МВ Финанс выпуск 4

Рейтинг: A

isin: RU000A106540

YTM: 22,97%

✅ МВ Финанс выпуск 3

Рейтинг: A

isin: RU000A104ZK2

YTM: 21,51%

✅ ТрансФин-М

Рейтинг: A-

isin: RU000A106J38

YTM: 18,68%

✅ МаксимаТелеком

Рейтинг: A-

isin: RU000A101XD8

YTM: 18,55%

✅ ЛК РОДЕЛЕН

Рейтинг: BBB

isin: RU000A105SK4

YTM: 18,30%

✅ ТЕХНО Лизинг

Рейтинг: BBB-

isin: RU000A1032X5

YTM: 19,98%

✅ ТЕХНО Лизинг

Рейтинг: BBB-

isin: RU000A102234

YTM: 19,57%

✅ Руссойл

Рейтинг: BB+

isin: RU000A1074E7

YTM: 20,96%

✅ АПРИ Флай Плэнинг

Рейтинг: BB

isin: RU000A103N19

YTM: 23,12

Если взять все эти облигации на 1 год и ничего с ними не делать, то практически гарантированно вы получите доходность в районе 20%, если ещё и налоговый вычет по ИИС сделаете, то вообще все 33% можно получить. Вот вам готовый план как с большой долей вероятности обогнать реальную инфляцию. Даже думать особо не надо)

( Читать дальше )

Блог им. AndreyFilippovich |Таблица с YTM по всем облигациям

- 17 марта 2024, 17:35

- |

Подготовил весьма важную таблицу, которая рассказывает многое о рынке облигаций.

Таблица содержит 689 облигаций различных эмитентов и у каждого есть такие столбцы:

— isin;

— имя эмитента;

— рейтинг;

— размер купона;

— доходность к погашению (считай YTM);

— дата погашения

— даты put и call оферт (про них писал ранее (https://t.me/filippovich_money/551));

— цена бумаги на данный момент;

— дюрация;

— лет до погашения.

Все бумаги распределил по рейтингам от AAA до B и внутри каждого рейтинга распределил их по убыванию от большего к меньшему.

Как корректно оценивать данные:

Чем ближе срок погашения/оферты, тем больше будет показываться YTM, так как он расчитывается в % годовых, а погашение будет, например, через 4 месяца.

Так, например, бумага Газпромнефти RU000A0JXYL4 имеет YTM в 19,05%, но при этом у неё купон 8,65, а стоимость 96,5%. Всё дело в том, что гасится она через 4 месяца. Если взять купон и разницу между текущей ценой и ценой погашения (номинала), то получим (2,88/3)+3,5=6,38%. (купон делю на 3 так как погашение будет как раз через 1/3 года).

( Читать дальше )

Блог им. AndreyFilippovich |Что такое оферта?

- 11 марта 2024, 20:07

- |

Это предложение о досрочном погашении эмитентом своих облигаций и/или изменении размера купона

Возможность оферты всегда прописывается заранее при выпуске облигаций. Бумаги чаще всего гасятся по номиналу.

Во время оферты эмитент может:

⁃ Погасить весь выпуск полностью

⁃ Погасить выпуск частично

⁃ Поменять размер купона

Оферта позволяет эмитентам более гибко работать со своим долгом. Например, если компания понимает, что спокойно сможет погасить выпуск уже сейчас и не видит смысла платить проценты по долгу ещё несколько лет, то она гасит выпуск полностью или частично.

Оферта позволяет компаниям более гибко подстраивать свой долг под рынок. Если сейчас у нас ключевая ставка 16%, то условная облигация выпускается под 17%. Но если через 2 года, при оферте будет уже 8%, то компании не будет смысла продолжать платить столь большой процент так как на рынке средняя доходность уже значительно ниже. Также и наоборот.

Так, например, ГТЛК в седьмом выпуске RU000AOJW1P8 платила по купонам 14,75%, когда ставка была выше 10%, затем при оферте 27 марта 2017 снизила купон до 8,15 так как ставка была уже ниже, в марте 2021 КС была ещё ниже, поэтому снизили купон до 6,89%, но вот потом снова повысили до нынешних 10,98% из-за возросшей ключевой ставки.

( Читать дальше )

Блог им. AndreyFilippovich |Размещение облигаций Славянск Эко

- 09 марта 2024, 14:33

- |

Общая информация:

Ставка купона: 10,8-11%

Срок обращения: 2 года

Купонный период: 4 раза в год

Рейтинг: BBB

Объём размещения: 200 млн. юаней

Амортизация: нет

Оферта: нет

Сбор заявок: до 12 марта

Дата размещения: 15 марта

Другие выпуски эмитента: RU000A103WB0

Славянск ЭКО — это нефтеперерабатывающее предприятие в Краснодарском крае.

Компания имеет 9% от общего объёма нефтепереработки нефти в ЮФО и 1,5% по стране. Важно отметить, что это не вертикально интегрированная компания. Она нефть покупает у одних компаний и продаёт через других. Это не Лукойл, который добывает, перерабатывает, доставляет и продаёт всё самостоятельно.

Славянск ЭКО активно модернизирует уже имеющиеся мощности и строит новые. Она является получателем “обратного акциза” (государство компенсирует переработчикам затраты на модернизацию производства). Получает всё больше и больше: в 2019 получила 1,3 млрд. рублей, а за 2023 уже 28 млрд. рублей. На 2024-2028 года у компании имеется минимум 5 относительно крупных проектов, которые строятся уже сейчас.

( Читать дальше )

Блог им. AndreyFilippovich |Размещение облигаций Новотранс

- 05 марта 2024, 10:17

- |

Общая информация:

Ставка купона: 14,25-14,75%

Срок обращения: 3 года

Купонный период: 4 раза в год

Рейтинг: AA-

Объём размещения: 6 млрд. рублей

Амортизация: нет

Оферта: нет

Сбор заявок: до 5 марта

Дата размещения: 7 марта

Уже имеющиеся выпуски: RU000A1014S3, RU000A103133, RU000A105CM4 и RU000A106SP1

ХК новотранс- это гигант, который объединяет в себе несколько десятков предприятий. Компания занимается железнодорожными перевозками (большая часть бизнеса), имеет портовые активы, ремонтирует и строит вагоны, имеет паромный комплекс.

Компания постепенно вводит в эксплуатацию новый порт LUGAPORT в Ленинградской области. Он имеет огромную пропускную способность и является универсальным, а также возьмёт на себя транспортировку грузов, которые ранее шли в прибалтику и Финляндию.

В связи с этим можно быть спокойными за финансовое состояние предприятия. Компания является одним из кирпичиков основы экспортных заработков РФ, что не даёт ей шанса даже посмотреть в сторону банкротства (при этом у компании отличная рентабельность, сравнительно небольшой долг и многообещающие инвестиционные проекты) 😎

( Читать дальше )

Блог им. AndreyFilippovich |Размещение облигаций Брусника

- 03 марта 2024, 20:05

- |

Общая информация:

Ставка купона: 16,5-16,75%

Срок обращения: 3 года

Купонный период: 12 раз в год

Рейтинг: A-

Объём размещения: 6 млрд. рублей

Амортизация: в даты 27, 30, 33 и 36 купонов по 25%

Оферта: через 1,5 года

Сбор заявок: до 4 марта

Дата размещения: 7 марта

Уже имеющиеся выпуски: RU000A102Y58 и RU000A1048A9

Брусника специализируется на строительстве жилых многоэтажных домов в крупных городах Урала, Сибири, в Москве и области. Посмотрел их проекты и, честно скажу, мне очень даже понравилось. В основном строят не муравейники, а дома для жизни людей.

🏠 В 2022 году у компании дела обстояли не самым лучшим образом, но к настоящему моменту она хорошо нарастила объём продаж и показала достойные результаты. В 2022 году реализовали 227 тыс. м2, а по итогам 2023 сумели реализовать 472, что более чем в 2 раза больше, что говорит о многом.

💸 За весь 2022 год компания получила 36 млрд. рублей выручки, а только за 1п 2023 уже 56. По EBITDA и чистой прибыли схожая ситуация. Компания сумела выйти из затруднительного положения и это говорит о том, что в перспективе хотя бы года никаких затруднений с обслуживанием долга не возникнет.

( Читать дальше )

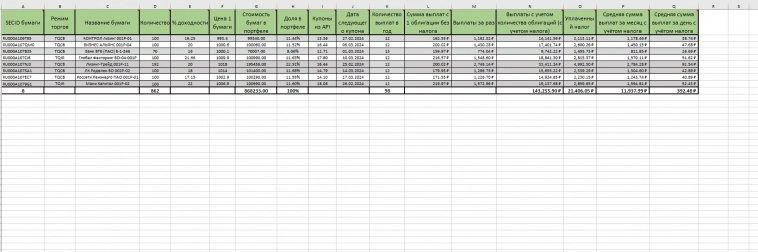

Блог им. AndreyFilippovich |Как работать с таблицами. ЧАСТЬ 1

- 21 февраля 2024, 14:21

- |

Начинаю серию постов по таблице, которую активно совершенствую. По итогам сгруппирую все посты в цельный документ, чтобы любой мог себе скачать и пользоваться функционалом.

Прямо сейчас таблица позволяет автоматом подгружать:

— режим торгов;

— название компании;

— Цену;

— Размер купона в процентах и абсолютных числах;

— Дату следующего купона;

— Автоматом высчитывает все суммы вместе с налогами.

В таблице сейчас заполнено 2 листа с моими портфелями Финам и Тинькофф.

В портфеле Финам находятся исключительно облигации, которыми торгую +- активно

На данный момент там находится 862 облигации:

RU000A106T85 Контрол лизинг 100 штук

RU000A107QM0 Бизнес Альянс 100 штук

RU000A107B35 Флоатер от ВТБ 72 штуки

RU000A107CJ6 ГФНР 100 штук

RU000A107NJ3 Лизинг-Трейд 192 штуки

RU000A107SA1 Роделен 100 штук

RU000A107EC7 Флоатер от Россетей 100 штук

RU000A1079G1 Мани Капитал 100 штук

В портфеле Тинькофф формирую позиции с постоянным их увеличением:

Прямо сейчас в него входят:

BELU НоваБев 6 штук

WUSH Вуш 135 штук

LKOH Лукойл 5 штук

( Читать дальше )

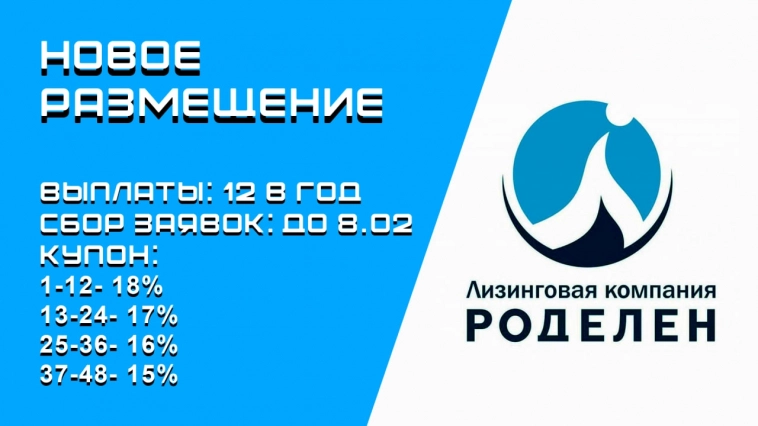

Блог им. AndreyFilippovich |Размещение облигаций ЛК Роделен

- 06 февраля 2024, 13:05

- |

Общая информация

Ставка купона: 1-12 купоны 18%, с 13 по 24 купоны 17%, с 25 по 36 купоны 16%, с 37 по 48 купоны 15%

Срок обращения: 4 года

Купонный период: 12 раз в год

Рейтинг: BBB

Объём размещения: 500 млн. рублей

Амортизация: 29-48 купоны амортизация по 5%

Оферта: нет

Сбор поручений: до 8.02

Дата размещения: 13.02

Роделен — это лизинговая компания с хорошо диверсифицированным портфелем. Сдают в аренду не только транспорт, но и недвижимость.

По объёмам нового бизнеса, объёму портфеля и прочему компания занимает +- 50-ое место по России, что не является ни плохим, ни хорошим показателем, но если смотреть на рейтинг от агентств, то компанию оценивают как весьма крепкую.

Имеет облигационный долг суммарно 1,25 миллиарда рублей по трём выпускам:

RU000A105M59 на 250 млн. руб. с погашение в 2027

RU000A105SK4 на 250 млн. руб. с погашение в 2028

RU000A107076 на 750 млн. руб. с погашение в 2028

Ближайших погашений не предвидится + первые 2 выпуска с амортизацией.

Самый свежий отчёт по РСБУ за 3 квартал 2023:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс