Блог им. 3Qu |Binance. Фьючерс BTCBUSD. Опыт #3.

- 16 февраля 2023, 22:39

- |

В топике Binance, фьючерс BTCBUSD. Вторые опыты. было решено искать решения для фьючерса BTCBUSD на более продолжительных интервалах. Увеличение продолжительности сделки и уменьшение количества сделок должны были дать результат.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. 3Qu |Что мне нужно от торговой системы.

- 19 ноября 2022, 20:35

- |

Ну, и краткие характеристики рабочей ТС:

— средняя прибыль в сделке — 60 п/ фьючерс,

— средняя убыточная сделка — 30п/фьючерс,

— соотношение прибыльных/обыточных сделок — 60%/40%

— средняя прибыль на сделку по всем сделкам (прибыльным и убыточным) с учетем бывших до 22 года комиссий и пр. расходов — 20-30 п/ фьючерс (точно не помню).

Повторю, всю прибыль мы делим с биржей и брокером пополам. Ох, хорошо же быть брокером.)

Задача ставится, отдавать бирже-брокеру не более 10-15% прибыли. При такой ТС, возможно, будет смысл вернуться к торговле.

Тогда требования к ТС будут такими:

-средняя прибыль в сделке — >120-150 п/фьючерс.

-средний убыток в сделке — < 40-50 п/фьючерс,

— соотношение прибыльных/убыточных сделок — ~60%/40%,

( Читать дальше )

Блог им. 3Qu |Задачка - купить по Bid, продать по Asc.

- 01 января 2021, 19:05

- |

Надо в автомате купить по Bid и позднее, м.б. много позднее, продать по Asc.

Вручную это сделать особых проблем не представляет, но вот на автомате — чешу репу, и ничего простого придумать не в состоянии. Получаются сплошные анализы и перестановки заявок в районе Asc и Bid.

Не получается вразумительная логика, чего-то в ней не хватает.

Есть ли какие мысли по этому поводу? Особо ни на что не рассчитываю.

Блог им. 3Qu |Свой мужик посоветовал мне Si. И вот результат теста.

- 29 сентября 2020, 18:18

- |

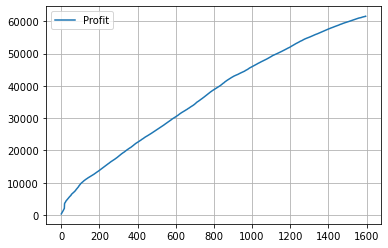

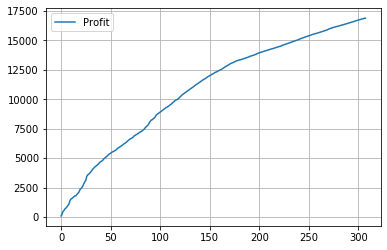

Подумал, почему не проверить на своей системе, тесты которой на фьючерсе SBRF я показывал ранее. Проверил систему за последние 3 месяца на фьючерсе Si-9.20. И вот результат:

Торговля велась одним контрактом Si-9.20, комиссии брокера и биржи не учитывались.

По х — номер сделки, по У — накопленная прибыль в пунктах инструмента.

Сделки, по сравнению с фьючерсом SBRF, прямо скажем, мелковаты ( что не очень well) — чуть больше 30 пунктов, но и комиссия меньше.

Где-то 10 тыс из этого отдадим брокеру-бирже в качестве комиссии. Еще несколько тысяч пойдут на проскальзывания при открытии/закрытие сделок.

Конечно, еще не вечер, и до реала еще надо все окончательно проверить, но неплохая замена фьючерсу SBRF.

Блог им. 3Qu |История одной глупости.

- 22 июня 2020, 17:05

- |

Дело было в 10-м или 11-м годах.

На РТС купил я фьючерсы золота. Золото росло вместе с прибылью и все было ОК. Погожий летний день уже клонился к вечеру, я включил телевизор, канал РБК, где трое известных аналитиков вели беседу о перспективах Золота (как интересно!). В три голоса аналитики вещали о том, что, вот, прямо сейчас с открытием амеров, Золото будет неудержимо расти, а на ближайшее время у Золота замечательные перспективы и цели находятся где-то в заоблачных высях. Ну, просто бальзам на душу.

Тут звонит мне приятель… говорит — еду по магазинам, тебе ничего не надо? Ладно, я за тобой заеду.

А почему бы и нет. Золото, прибыль, заоблачные цели — куда они денутся? Бросаю открытую сделку и едем.

Купил сумку продуктов, катушку с удлинителем на 30 м для дачи, какую-то электрику, еще что-то. Много всего, короче. Вернулся домой уже за полночь. Ну, и как там мое Золото? Блин, с открытия амеров оно провалилось вниз — цифры убытков совершенно дикие, зашкаливают. А ведь сегодня праздник совмещенный с выходными, биржа не работает. А, ведь, пока мы гуляем, в Европе и Штатах рабочие дни… И как я забыл обо всем?

( Читать дальше )

Блог им. 3Qu |Календарный спред на фьчерсах Сбера. Работаем.

- 13 февраля 2020, 16:41

- |

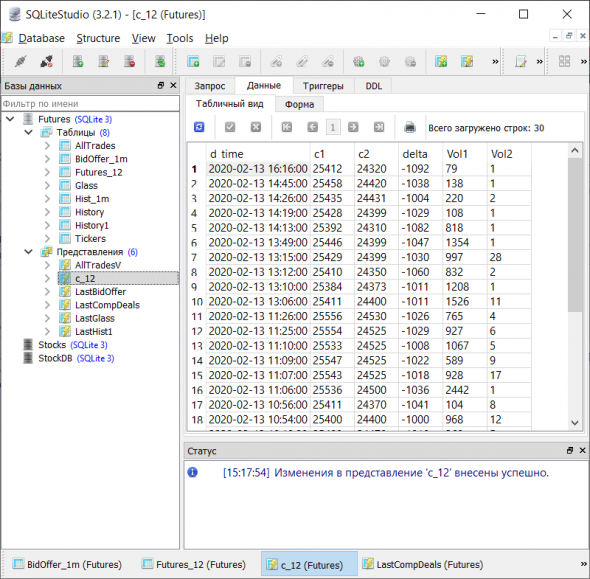

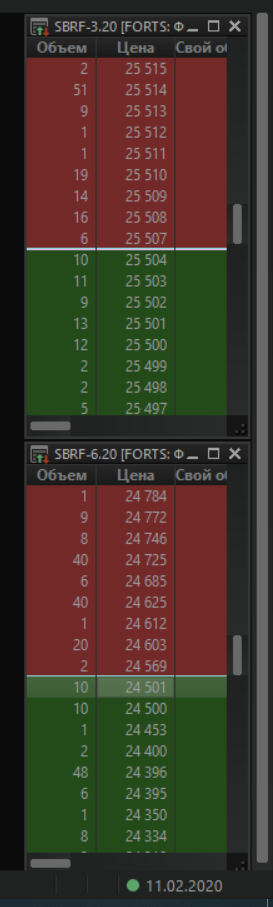

Смотрим ситуацию сейчас:

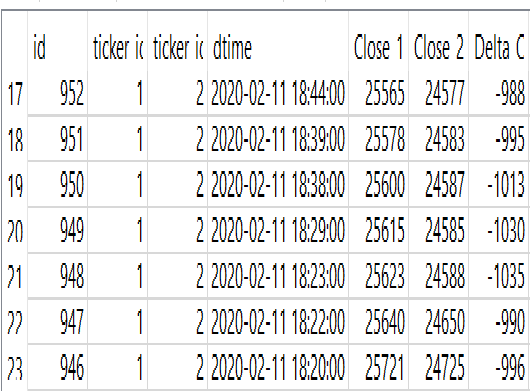

С1, С2 — стоимости фьючерсов SBRF-03.20 и SBRF-06.20. Delta — календарный спред.

Торопиться абсолютно некуда, сидим, ждем. Если через неделю ничего не произойдет закроемся.

Кстати, о 100п. Пусть потребное ГО на минимальную позицию ~8000 р. Дык, 100 п. — это будет, бешеные деньги — 1.25%. За один день, и без малейшего риска. А вы говорите, фигня это, календарный спред.

Но, я подожду, свой 1% я получить всегда успею.)

Вы все ещё предпочитаете медитировать над графиками, плясать с бубном, гадая что куда пойдет, переживать об убыточных сделках и слитых депозитах?

Если это все вам уже надоело, присоединяйтесь.

PS Вот и целевой уровень спреда определился. Где-то 800-850, чуть раньше-чуть позже, будем закрываться. Пока ожидаемая прибыль в сделке 250-300 п. Разумеется, все течет, все изменяется.

Блог им. 3Qu |Замечательный календарный спред по фьючерсам Сбера.

- 11 февраля 2020, 23:45

- |

И это реально можно было купить даже в начале вечерки, ликвидность была, и неплохая.

В таблице сделки по минутам, по свечам, и в минуте сделок далеко не одна.

( Читать дальше )

Блог им. 3Qu |Тест "Брошенной стратегии" на фьючерсе RTS.

- 02 февраля 2020, 19:01

- |

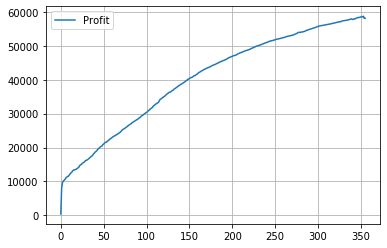

И вот результат теста на модели:

По Х — номер сделки, по У — накопленная прибыль в пунктах фьючерса RTS.

Работа ведется одним фьючерсом RTS-12.19 последние 3 месяца его существования вплоть до даты исполнения.

Самую первую сделку, видимо, следует признать случайной, это из цикла — чего только на рынке не бывает.

Стратегия разрабатывалась для фьючерса Сбера из соображений последующей относительно безрисковой отладки торговой системы (робота). После отладки планируется распространить стратегию и на другие фьючерсные контракты. Хотя и есть множество наработок, но сами работы по созданию этой АТС пока в зачаточном состоянии.

Больше об этой стратегии можно почитать в моих предыдущих топиках.

Пожалуй, и все о тестировании. С этим закончено. Перехожу к проектированию, и следующие посты видимо будут уже о Quik, Lua, DLL и С++. Что вижу, то и пою.)

Блог им. 3Qu |Брошенная стратегия

- 01 февраля 2020, 17:22

- |

Одна из этих стратегий на фьючерсе SBRF-12.19 оказалась полностью неработоспособной. Вторая же стратегия оказалась более жизнестойкой и при прогоне модели на фьючерсах SBRF-9.19 и SBRF-12.19 показала хорошие и стабильные результаты.

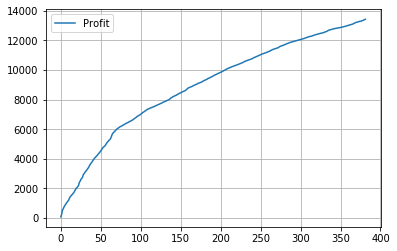

Вот они:

По Х — номер сделки, по У — накопленная прибыль в пунктах инструмента.

Работа ведется одним фьючерсом SBRF-12.19 последние 3 месяца его существования.

Вот такие результаты модели. Следующий этап — реализация в торговой системе.

Более подробная информация о принципах построения стратегии изложена в топике Несостоявшаяся стратегия и комментариях к нему.

Блог им. 3Qu |Несостоявшаяся стратегия.

- 30 января 2020, 20:50

- |

Работающие стратегии обсуждать неинтересно. Работает себе и работает, и говорить не о чем. С неработающими дело обстоит гораздо лучше. Каждый может сказать свое мнение о том, почему не работает, как нужно и не нужно было делать, и вообще, с таким подходом, изначально ясно, что это работать никак не может.

Но, давайте о самой стратегии.

Пусть текущее состояние инструмента в каждый момент времени описывается вектором X(t)={x1(t),x2(t),...,xi(t),...,xn(t)}, где x(t) — могут быть значениями индикаторов, какими либо значениями, вычисляемыми по неким формулам, значениями, типа, да/нет, фазами Луны, если вы считаете, что Луна как-то связана с поведением инструмента. В общем, значениями чего угодно, что по вашему как-то характеризует состояние инструмента в текущий момент, и может как-то быть связанным с его поведением в будущем. На отрезке истории вектор X(t) будет принимать большое количество различных значений и образует множество состояний или пространство состояний инструмента.

Чтобы как-то получить с инструмента прибыль мы должны предположить, что в пространстве состояний имеются некоторые устойчивые области, при нахождении в которых вектора X(t) мы сравнительно безопасно можем войти в сделку, и даже получить некоторую прибыль. Наша задача в том, чтобы попытаться обнаружить такие области в пространстве состояний. Задача, в общем, не тривиальная, но решаемая методами мат. статистики. Если такие области не будут обнаружены, то, либо они отсутствуют, либо выбранные вами компоненты вектора X(t) не описывают состояний инструмента, и вам следует попробовать другой набор параметров x(t) в векторе X(t).

Если же вам удалось найти такие области, то можно попробовать сократить размерность вектора X(t), выбросив из него малозначимые параметры x(t). После этого нам надо проверить нашу модель на других отрезках истории, и если модель продолжает оставаться работоспособной, то можно переносить ее в торговую систему и готовить к работе на рынке. Если мы не занимаемся пипсовкой, то истории на ТФ 1 мин для таких прогонов вполне хватает.

Именно такой стратегией для фьючерсов Сбербанка я занимался прошлым летом, и получил вот такой результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс