Топ-7 акций от аналитиков БКС

- 30 марта 2024, 16:01

- |

В новом выпуске «Без плохих новостей» Максим Шеин, директор по работе с состоятельными клиентами УК БКС, называет:

— топ-6 дивидендных бумаг,

— топ-7 акций на долгосрок,

— месяц, когда пора перекладываться в облигации.

Также обсуждаем обвал ОФЗ, будущее ТКС, очередную порцию дивидендов и новые IPO.

А еще отвечаем на вопросы зрителей, подводим итоги конкурсов и разыгрываем подарки.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

На прошлой неделе мы не опубликовали выпуск, посчитали это неуместным в связи с трагедией в Подмосковье. Спасибо, что отнеслись с пониманием.

Сегодня двойная порция новостей фондового рынка.

А главная тема — российский рынок. Расскажу, что его ждет во втором квартале и назову фаворитов — топ-6 акций под дивиденды и топ-7 акций на долгосрок.

Российский рынок: краткосрок

Мои коллеги из аналитического департамента опубликовали свою ежеквартальную стратегию по российскому рынку.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Дивидендные отсечки в апреле. Открываем сезон

- 29 марта 2024, 13:06

- |

Выделяем компании, дивиденды которых рекомендованы советом директоров, а выплаты ожидаются в апреле.

Черкизово

Дивиденды на акцию: 205,38 руб.

Дивдоходность: 4,1%

Последний день для покупки с дивидендами: 4 апреля

По итогам 2023 г. группа Черкизово рекомендовала направить на дивиденды 205,38 руб. на акцию. Вместе с выплатами по итогам I полугодия компания намерена распределить за весь 2023 г. 323,8 руб. на бумагу — 41% от чистой прибыли по МСФО за период, что ниже, чем отмеченные в дивполитике не менее 50% от прибыли. При этом совокупный размер выплат будет в 2,2 раза выше, чем годом ранее, а дивдоходность за весь 2023 г. составит 6,9%.

В целом решение компании выплатить итоговые дивиденды позитивно для инвесторов — в 2023–2022 гг. Черкизово распределяла дивиденды в рамках промежуточных выплат, но финальных дивидендов за год не было. Увеличение дивидендов связано с ростом прибыли группы — по итогам 2023 г. чистая прибыль выросла в 2,2 раза. Улучшение итогового финансового результата обусловлено сильными показателями в производстве курицы и свинины.

( Читать дальше )

Куда реинвестировать дивиденды и купоны

- 28 марта 2024, 14:23

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• ЛУКОЙЛ

• X5 Group

• ЮГК

• Ростелеком-ап

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +37%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по МСФО заработано 33,4 руб. потенциальных дивидендов на акцию, или 11% дивдоходности по текущим уровням, при выплате 50% чистой прибыли. Глава банка Герман Греф подтвердил, что банк планирует направить на дивиденды половину прибыли, как и ожидалось.

( Читать дальше )

Отраслевой портфель самых перспективных акций

- 27 марта 2024, 12:42

- |

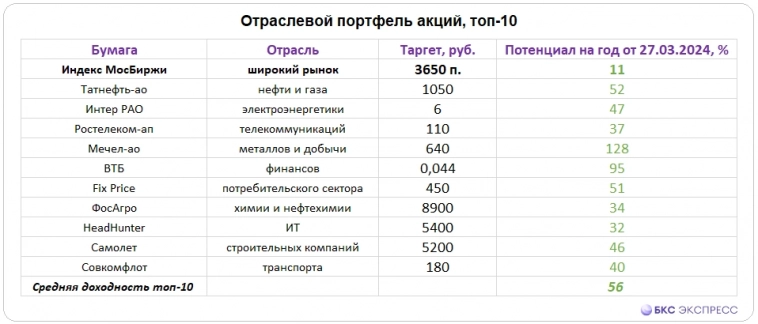

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной стратегии аналитиков БКС, отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом. В стратегии по каждой акции есть отдельный фундаментальный разбор. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риск отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты прежний — 3650 п., что от текущих чуть ниже 3300 п. предполагает потенциал роста еще около 11%.

( Читать дальше )

Стратегия на II квартал 2024: что ждет российский рынок и кто фавориты

- 27 марта 2024, 11:01

- |

Аналитики сохраняют цель по индексу МосБиржи на 12 месяцев вперед на уровне 3650 п. (4000 п. с учетом дивидендов, потенциал роста — 22%) и снижают долгосрочный взгляд до «Нейтрального». При этом краткосрочный взгляд на рынок — «Позитивный», потенциал роста — 15% до конца июля в свете сезона выплаты дивидендов.

Рассмотрим основные тенденции и выделим фаворитов. В конце материала вы найдете ссылки на подробные обзоры по каждому сектору и их представителям.

Главное

• Цель — 4000 п. с дивидендами и 3650 п. без них. Взгляд — «Нейтральный».

• С последней стратегии индекс вырос на 8% (на 11% с дивидендами).

• Сохраняем «Позитивный» краткосрочный взгляд, грядет дивидендный сезон. Сейчас лучшее время, что вкладываться в дивидендные бумаги. Ждем рекордных выплат, роста рынка на 15% до конца июля.

( Читать дальше )

Портфели БКС. Замена среди фаворитов и аутсайдеров

- 27 марта 2024, 10:33

- |

Главное

• Краткосрочные идеи: в фаворитах заменили Ростелеком на МТС, в аутсайдерах — Норникель на ВК.

• Динамика портфеля за последние три месяца: фавориты выросли на 12%, индекс МосБиржи — на 7%, аутсайдеры — на 6%.

Краткосрочные фавориты

• ЛУКОЙЛ/Татнефть — прогнозируем двузначную дивдоходность на фоне текущих цен на нефть и курса рубля.

• Сбер — объявление дивидендов за 2023 г. станет главным катализатором.

• Магнит — ждем возврата к выплате дивидендов на постоянной основе.

• Северсталь — прогнозируем высокую дивдоходность в текущем году.

• ТКС — потенциальная интеграция с Росбанком позволит усилить рыночные позиции группы.

• Включаем МТС вместо Ростелеком. Привлекательная оценка, двузначные дивиденды, по нашим ожиданиям, в размере 12%, а также вероятное IPO МТС Банка позитивны для настроений.

( Читать дальше )

Идеальные коридоры: акции для диапазонной торговли в марте-апреле 2024

- 26 марта 2024, 16:31

- |

В такие периоды акциями можно и нужно торговать. Однако для торговли в фазе консолидации используются специфические торговые стратегии, которые рассчитаны на получение прибыли в условиях менее масштабного изменения цены.

Основные принципы торговли в диапазоне

• Базовым принципом диапазонных торговых стратегий выступает предположение о том, что бумаги, перешедшие в состояние консолидации, продолжат боковое движение в течение длительного времени. Несмотря на краткосрочные колебания цены, их курс может долго оставаться примерно на одном и том же уровне.

Акции, находящиеся в боковике, обычно формируют четко выраженный горизонтальный диапазон. При приближении к его границам могут неоднократно разворачиваться.

• Исходя из этой закономерности, новые позиции открываются около границ сформированного коридора, с расчетом на возвратное движение цены. В самом лучшем случае курс акций вернется к его противоположной границе. Но для получения прибыли достаточно и менее масштабного движения.

( Читать дальше )

5 идей в российских акциях. Плюс одна акция под дивиденды

- 25 марта 2024, 15:49

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1508,6 млрд руб. чистой прибыли по МСФО. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,4 руб. на бумагу или 11% дивдоходности — высокий уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +27%

Фактор риска уходит

Недавно были возобновлены торги акциями ТКС Холдинг после почти месячного перерыва. Среднесрочные ожидания по акциям ТКС позитивные.

( Читать дальше )

Что шортят и покупают с плечом клиенты БКС. Акции ВТБ заменили бумаги Системы в фаворитах

- 25 марта 2024, 10:12

- |

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Покупка с плечом

Покупка с плечом позволяет увеличивать сумму вложений, когда собственных средств в моменте не хватает для получения приемлемого результата по прибыли. Например, вы видите в бумаге потенциал роста 7–10%. Используя плечо, можно увеличить количество покупаемых акций — в итоге получить уже не 7–10%, а 15–20%, сыграв на краткосрочном движении.

Игра на понижение

Продажа акций с плечом работает зеркально. Например, продаем Аэрофлот по 40 с целью выкупить у брокера обратно по 34. Ставка риска — 35%, то есть можем зашортить в 2,9 раза больше, чем имеем. Предположим, 1000 штук будут проданы за 40 тыс. руб., обратная покупка обойдется в 34 тыс. Итого 6 тыс. прибыли при вложенных 14 тыс. Это 43% со сделки.

( Читать дальше )

1+1: ищем идеи в IT

- 22 марта 2024, 14:34

- |

Инфляция

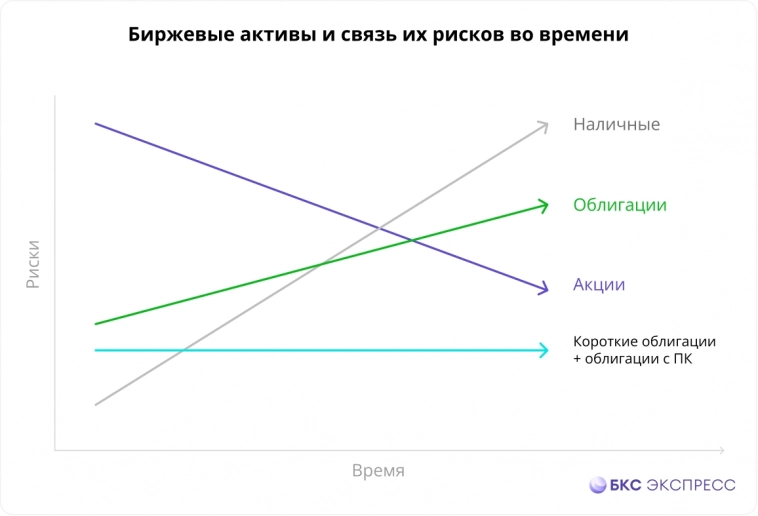

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации или акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал