S&P500 фьючерс | SPX

-

Было ли сегодня повышение ГО во фьючерсах US500 московской биржи? Терминал показывает увеличение в полтора раза, новости нигде не вижу.

Было ли сегодня повышение ГО во фьючерсах US500 московской биржи? Терминал показывает увеличение в полтора раза, новости нигде не вижу.

Было ли сегодня повышение ГО во фьючерсах US500 московской биржи? Терминал показывает увеличение в полтора раза, новости нигде не вижу.

читать дальше на смартлабе S&P500 bullish

S&P500 bullish

Несмотря на пролив в первый час торговой сессии. Среда. S&P500 HELD Fibo 38.2% support. SPECIAL. its still Bullish target 2929

Лонги могут держать до 2928, но это не время для новых покупок....

S&P500,10min chart. cash. 2901 support held. 38.2FIBO. must hold. иначе риск до 2890-83 for bulls

читать дальше на смартлабе Сценарий СиПы

Сценарий СиПы

2920-3102=-182+2920=2738

просто для себя, чтоб не забыть. Поглядим к осени.

читать дальше на смартлабе Short term цель выполнена 2916 , но это не потолок. S&P500

Short term цель выполнена 2916 , но это не потолок. S&P500

54 в КВАДРАТЕ= 2916 по Ганну

TODAY«S HIGH = 2916.06 cash

С утра взял два шорта 2916 СиПи и шорт SOX 1507. (эти уровни Fibo были в прошлом блоге)

Закрыл оба шорта.

1) +8.60 пункта S&P

2) -1 пункт SOX. loss

PUT/CALL Ratio 105% — народ напрягся.чего то боится, высокое Ratio. в пятницу было 74%… похоже рынок пойдет выше… повода щортить больше пока не вижу. подожду конца недели.

читать дальше на смартлабе Почти новые максимумы. Корпоративные прибыли тают?

Почти новые максимумы. Корпоративные прибыли тают?

В то время, как SPY всего на 1% ниже своих ATH, S&P 500 Total Return Index (индекс включает реинвестированные дивиденды) в настоящее время уже обновил максимумы.

VIX упал ниже 12 сегодня впервые с октября 2018 года.

читать дальше на смартлабе Как эффективно шортить S&P 500

Как эффективно шортить S&P 500По секрету скажу что хотя я активный участник стороны лонга по S&P 500, но я тоже шорчу его, но вот только это делаю не на S&P 500, и это даже не шорт.

Обо всем по порядку.

И так мы шортим америку по разным причинам, например

1. Не любим америку или завидуем

2. Считаем америку перекупленным

3. Хотим охотиться на черных лебедев

4. Хеджируемся

5. По ТВ сказали что америке хана

6. Следим за Василием

7. И другие причиныПочти во всех случаях мы хотим заработать деньги.

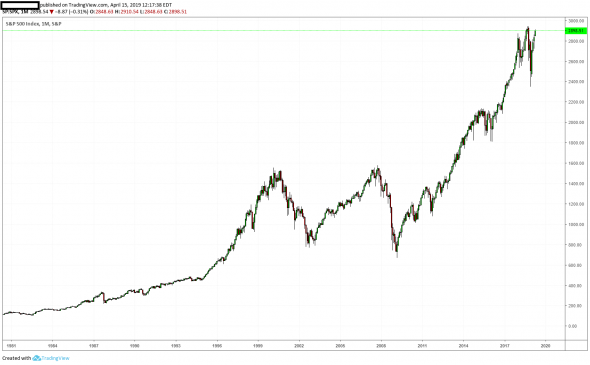

Посмотрим график индекса S&P 500.

Мы видим что хотя там бывают редкие периоды когда он падал на 50% или больше, но в основном и в долгосрок он прет вверх. Если мы не будем в шорте, то можем упустить момент падения, а если в шорте, то периодически будем ловить стопы, статистически не зарабатывая, а потеря деньги. Тут даже Put опционы сильно не помогут, они очень часто будут обесцениваться, при падении S&P 500 он может и не дойти до страйков наших Put опционов. То есть затраты будут больше и не известно когда рынок будет падать следующий раз, а если и будет падать то будет ли это достаточным чтобы хотя бы закрыт затраты.

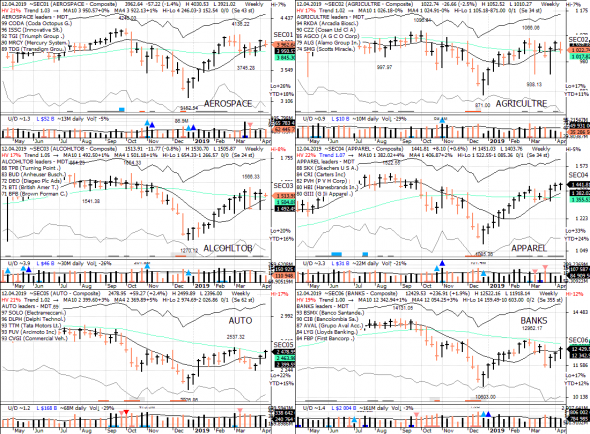

читать дальше на смартлабе S&P 500 под капотом - секторы США в картинках 12.04.19

S&P 500 под капотом - секторы США в картинках 12.04.19- uptrend 2

- downtrend 0

- sideways 31

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

читать дальше на смартлабе E-mini S&P 500 15.04.2019г.

E-mini S&P 500 15.04.2019г.

Добрый день!

Лонг 2902, стоп 2897

———————————————————

За 2018 год — 811 пунктов.

За 1 квартал 2019 года — 320 пунктов на один контракт.

За апрель 2019 года — 37 пунктов.

По вопросам сотрудничества пишите в личку.

читать дальше на смартлабе Ралли американских акций приближается к критическому уровню

Ралли американских акций приближается к критическому уровнюГлобальные рынки

Несмотря на то, что замедление мировой экономики требует дополнительных стимулирующих мер, отдельные акции на глобальном рынке продолжают расти максимальными темпами за десятилетие. S&P 500 впервые с 27 августа 2018 г. пробил отметку 2900 п. Индекс находится лишь в 1,1% от исторического максимума в 2 940 п. и в 100 б.п. (3,1%) от верхней границы 12-месячного консенсус-прогноза в 3000 п. Исторический максимум капитализации S&P 500 составляет порядка $2,7 трлн, тогда как сейчас показатель составляет $2,6 трлн, не дотягивая до него около $80 млрд.

Мы считаем, что рынок перекуплен и после тестирования уровня 2940 п. (21 сентября 2018 г.) должен произойти технический разворот. RSI 14 дней близок к 70 п. С этого уровня показатель может опуститься к 50-дневной скользящей средней, которая составляет 2800 п. К концу месяца мы ожидаем коррекции.

На прошлой неделе МВФ ухудшил прогноз мирового роста на 2019 г. до 3,3%, с 3,5%. Торговая напряженность и ухудшающаяся деловая уверенность оказывает негативное влияние на все страны. Несмотря на то, что все больше крупных инвесторов начинают подвергать сомнению ралли этого года, аппетит к риску остается высоким в разрезе отдельных активов и регионов. По словам главы Минфина США Стивена Мнучина, американо-китайские торговые дискуссии приближаются к финалу. Два раунда телефонных переговоров, состоявшиеся на прошлой неделе, были посвящены сугубо техническим вопросам.

читать дальше на смартлабе Почему этот индикатор рынка акций должен привлечь ваше внимание (перевод с elliottwave com)

Почему этот индикатор рынка акций должен привлечь ваше внимание (перевод с elliottwave com)

Посмотрите на график, который показывает «15-месячный максимум»

Вы должны смотреть более чем на один набор данных, чтобы получить реальную историю.

Например, если игрок A и игрок B каждый набрал по 20 очков в баскетбольном матче, это не обязательно означает, что они показали одинаковую меткость. Если бы игрок А был на площадке всю игру, а игрок Б играл только во второй половине, то 20 очков игрока Б, очевидно, были бы более впечатляющими.

Статистика также применима на финансовых рынках, как показывают этот график и комментарий от нашего краткосрочного обновления от 8 апреля в США:Мало того, что абсолютный уровень оптимизма достигает 15-месячного максимума, но и относительный уровень оптимизма еще выше. В январе 2018 года, когда цены достигли новых рекордных максимумов, аналитик может ожидать, что показатели оптимизма будут экстремальными. И они были, так как индекс ежедневных настроений (trade-futures.com) поднялся до уровня середины 90%. В прошлую пятницу, 5 апреля, DSI поднялся до нового 15-месячного экстремума, но S & P 500 не находится на новом максимуме цены. Итак, настроения относительно текущего уровня цен еще выше.

Это чрезвычайно позитивное мнение также выражается в финансовой прессе.

Заголовок 7-го марта в Wall Street Journal гласит:

Почему у быков есть место для разбега

И говорит об оптимизме на овердрайве. Посмотрите на это из Marketwatch 9 апреля:

Почему фондовый рынок может пережить коктейль из сокращения прибыли и роста цен на акции

Что ж, если вы знакомы с публикациями EWI, вы знаете, что мы давно развенчали миф о том, что прибыли движут ценами на акции. Но большинство наблюдателей верят, что прибыли — это ключ к здоровью фондового рынка, и тот факт, что некоторые наблюдатели отмахиваются от этого, говорит многое.

читать дальше на смартлабе E-mini S&P 500 работа по сигналам.

E-mini S&P 500 работа по сигналам.

Коллеги добрый день!

Хотел обсудить с Вами вопрос торговли по сигналам на фьючерс sp500, насколько эта тема интересна участникам СЛ, прошу только по теме вопроса комментировать. Заранее благодарю!

читать дальше на смартлабе

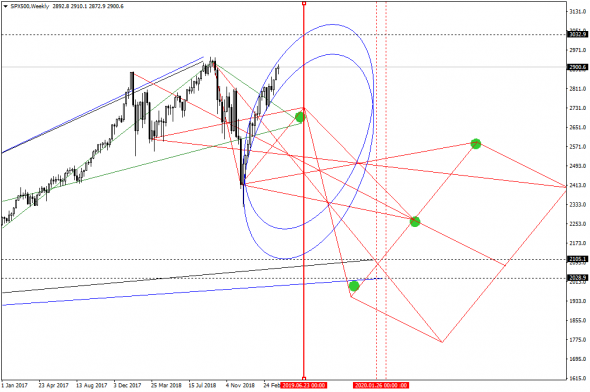

SP500

SP500

Вольный набросок

Зеленые-точки притяжения, конец июня, возможно, удивит

ориг

Вот пару примеров, как иногда происходит разворот:

читать дальше на смартлабе

Почему обвал на фондовых рынках США не получил свое продолжение?

Почему обвал на фондовых рынках США не получил свое продолжение?В последние годы основными покупателями американских акций выступали сами корпорации. Как buyback влияет на стоимость активов?

В прошлом году на американском рынке акций было всего два покупателя: корпорации и домохозяйства. Остальные продавали свои бумаги.

Самым главным участником рынка стали сами компании, которые приобретают свои же собственные акции, сокращая их количество.

По разным оценкам, в 2018 г. на цели «байбека» было выделено от 806 до 824 млрд долларов, а на дивиденды потрачено около 462 млрд долларов.

Объем выплаченных дивидендов и обратно выкупленных акций (млрд дол. суммарно за год)

Начиная с нового тысячелетия одним из главных драйверов роста фондового рынка США были именно выплаты акционерам. При заметном снижении их объемов происходили болезненные коррекции.

В то же самое время прошлый год оказался рекордным по сумме «байбеков», однако это не помешало двум серьезным коррекциям. По нашему мнению, выкупы компаний напротив, спасли рынки от более существенного падения. По итогам прошлого года чистый приток капитала (включает в себя «байбеки», покупки домохозяйств, инвестфондов, пенсионных фондов и страховых компаний) в акции США упал в 1,6 раза.

читать дальше на смартлабе

SP500 12.04.2019г.

SP500 12.04.2019г.

Добрый день!

Лонг 2892, стоп 2887

———————————————————

За 2018 год — 811 пунктов.

За 1 квартал 2019 года — 320 пунктов на один контракт.

За апрель 2019 года — 17 пунктов.

По вопросам сотрудничества пишите в личку.

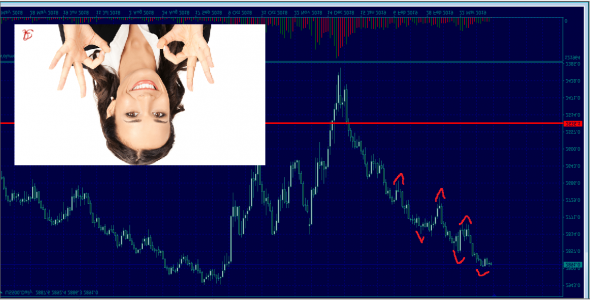

читать дальше на смартлабе Чё не так.... медвежий тренд ведь!! fun

Чё не так.... медвежий тренд ведь!! fun

из интервью швейцарской «The Market»:

Gundlach:

— акции SP500 находятся в МЕДВЕЖЬЕМ тренде, упадут к концу лета — это самое позднее…

читать дальше на смартлабе Краткий анализ на сегодня

Краткий анализ на сегодня

Всем привет

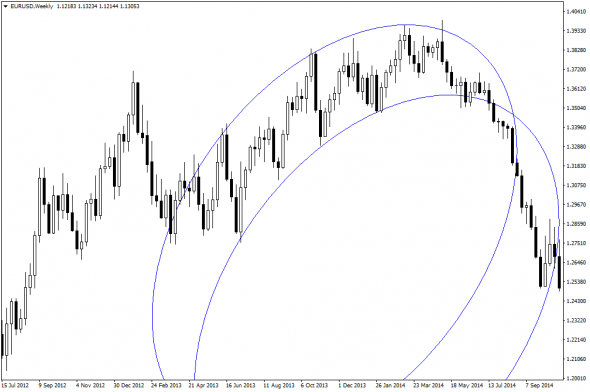

Быстрый и краткий анализ основных инструментов на сегодня

читать дальше на смартлабе SP500 11.04.2019г.

SP500 11.04.2019г.

Добрый день!

Лонг 2894,75 стоп 2879,75

———————————————————

За 2018 год — 811 пунктов.

За 1 квартал 2019 года — 320 пунктов на один контракт.

За апрель 2019 года — 20 пунктов.

По вопросам сотрудничества пишите в личку.

читать дальше на смартлабе Можно ли сказать, что рынок акций США перекуплен и готов к падению?

Можно ли сказать, что рынок акций США перекуплен и готов к падению?Американский рынок акций консолидируется рядом со своими историческими максимумами. Стоит ли покупать ценные бумаги или «шортить» их?

По рассчитываемому нами сентименту, пока не подходящее время для покупки акций. Сейчас индикатор подошел к отметке 0, что говорит о нейтральности настроений на рынке.

Сентимент американского фондового рынка Investbrothers (месяц)

Источник: Investbrothers

Критическими точками является отметка в 0,6 и (-0,6), преодолев их, сентимент указывает на крайне эмоциональные движения на рынках. Так было в декабре 2017 г., а также в марте и декабре 2018 г.

В то же самое время, несмотря на трехмесячное ралли, пока нельзя говорить о перекупленности рынка, так как, по нашим подсчетам, покупателей сейчас не так много и нынешний рост не носит характера эйфории.

По сентименту от AII, к прошлой среде на рынке было 35% «быков» и 28,3% «медведей», что также говорит об умеренных настроениях на рынках.

читать дальше на смартлабе Пора готовиться к покупкам. Russell2000. S&P500. VIX

Пора готовиться к покупкам. Russell2000. S&P500. VIX

Вчера я готовил шорт, интрадей СиПи на первом же отскоке в первый час торговой сессии. Сделку я не совершил, пропустил. Вообще мой BIG Short будет в районе экспирации на след.неделе.

И все же любопытно, что этот отскок состоялся и в 10:35am был идеальный шорт, правда он принес бы лишь 6 пунктов. (2884-2878) после чего началось мощное интрадей ралли — и вынос шортистов. Это еще раз говорит, о том, что Шорт сейчас очень опасная сторона трейда.

Повторю -Мощное интрадей ралли. Рынок готов к развороту.

Но, поскольку НЕ выполнены 2я цель по Волатильности. И 2я цель по RUSSELL2000 — в нашем случае это 1552 RUT/ первая цель была 1566- проехали ее вчера.

Не зря заволновались TALKING HEADS on CNBC about SMALL CAPS. К тому же, SmallCaps on CNBC — Its a BUY SIGNAL.

1550-1552 RUT must hold. После чего разворот всего рынка.

готовлюсь к LONG Russell (IWM) short VIX. (from 14.72-75 Level) + LONG S&P (когда развернется расселл)

VIX. 90min. индекс волатильности буквально полз несколько дней по линии Fibo Fan. сейчас хороший отскок. к 38.2% Retracement(not in the chart)

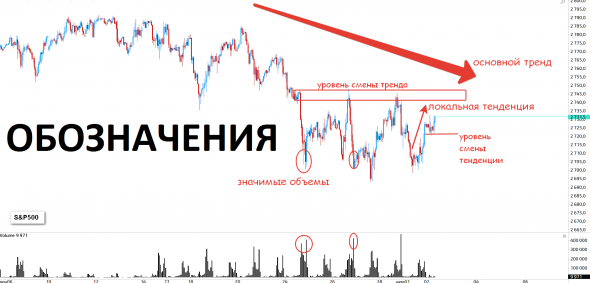

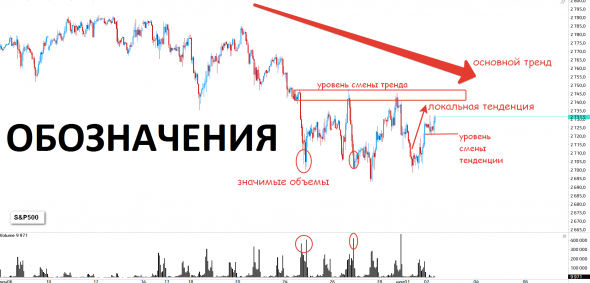

читать дальше на смартлабе Кратко по трендам и тенденциям на 10 апреля

Кратко по трендам и тенденциям на 10 апреля

Давненько не было кратких обзоров по уровням и трендам

читать дальше на смартлабе

«Мосбиржа» начала торги ETF Сбербанка на индекс S&P 500.

Тикер — SBSP

Фонд создан компанией «Сбербанк Управление активами». Он полностью повторяет структуру индекса SP 500.Комиссия фонда составляет 1%.

Приобрести ETF можно в режиме онлайн через брокерский счет.

Новый фонд создан методом физической репликации, а не покупки другого иностранного ETF на этот же индекс.

Состав фонда в онлайн-режиме передается на биржу, которая каждые 15 секунд рассчитывает и публикует внутридневную стоимость пая фонда.

читать дальше на смартлабе

¯ \ _ (ツ) _ / ¯, у них там не треснет от такой комиссии?

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)