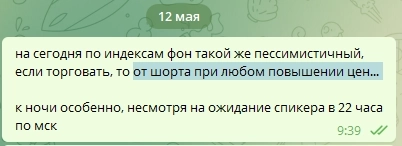

S&P500 фьючерс | SPX

-

S&P 500 может потерять еще 28% до завершения медвежьего тренда на рынке

S&P 500 может потерять еще 28% до завершения медвежьего тренда на рынке

Такую точку зрения выразил главный инвестстратег Bank of America Майкл Хартнетт. С начала 2022 года широкий индекс акций Америки упал уже более чем на 19%. И исходя из исторических рыночных тенденций прежде, чем начать восстанавливаться, в ближайшие месяцы S&P 500 может обвалиться еще, считает эксперт.«На последних 19 медвежьих рынках среднее падение от пика до минимума составило 37% при средней продолжительности 289 дней», — обратил внимание Хартнетт. Если теперь история повторится, сегодняшний медвежий тренд на рынке завершится в октябре 2022 года, подсчитал аналитик. К этому моменту индекс S&P 500, по его расчетам, должен будет достигнуть отметки в 3000 пунктов.

Однако прошлые результаты не указывают точно на будущие, подчеркнул аналитик. К тому же хорошая новость заключается в том, что медвежьи рынки, как правило, завершаются быстрее бычьих.

Почему американский фондовый рынок продолжает падать?

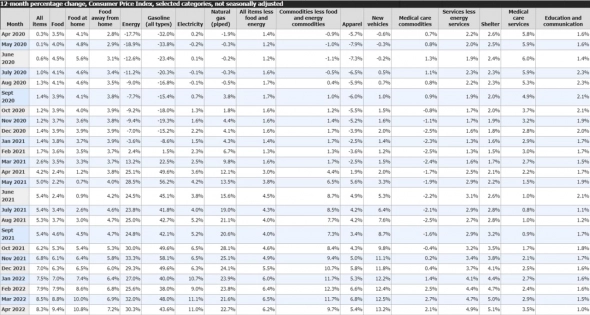

Соответствующая записка экспертов Bank of America появилась всего через день после того, как американский Минтруд сообщил, что инфляция в стране в апреле выросла больше, чем ожидалось. При этом цены увеличились на 8,3%, что близко к 40-летнему максимуму. Экономисты надеялись на то, что всплеск инфляции ослабевает, однако вместо этого стратеги BAC подчеркнули, насколько сильно инфляционное давление сохраняется в экономике.

Авто-репост. Читать в блоге >>> 🕵🏼♂️Инвестразведка: S&P уходит ниже, Apple больше не самая дорогая в мире, Сальвадор теряет на биткоинах

🕵🏼♂️Инвестразведка: S&P уходит ниже, Apple больше не самая дорогая в мире, Сальвадор теряет на биткоинахот 13 мая 2022, пятница, утро

инфографику делаю в Google Sheets

📉 S&P 500 -0,8%Ключевой индекс американского рынка продолжает погружаться в коррекцию. С начала года S&P 500 потерял уже 18%. Инвесторы сбрасывают акции технологических компаний крупной капитализаций и любимчиков рынка времен пандемии. Активный портфель Бастион страдает, но дивидендный и «отверженные wall street» в таких условиях чувствуют себя отлично.

🍏 Apple #AAPL -2,7%

Apple больше не самая дорогая компания в мире. Saudi Aramco вчера стоила $2,383 трлн против $2,307 трлн капитализации у производителя гаджетов. К общему сдуванию мультипликаторов рынка добавляется негативный эффект локдауна в Китае. Apple недавно заявила, что проблемы с производственными цепочками может стоить от $4 до $8 млрд выручки по итогам года.

🚘 Tesla

Авто-репост. Читать в блоге >>>

Аналитики ожидают роста прибыли компаний S&P 500: во 2 кв 2022г: на 4,8%; в 3 кв 2022г: на 10,6%; в 4 кв 2022г: на 10,1%

Аналитики ожидают роста прибыли компаний S&P 500: во 2 кв 2022г: на 4,8%; в 3 кв 2022г: на 10,6%; в 4 кв 2022г: на 10,1%

S&P 500 EARNINGS SEASON UPDATE

S&P 500 ОТЧЕТ О СЕЗОНЕ ДОХОДОВ

| May 6, 2022

Все больше компаний превосходят оценки, но менее чем в среднем

На данный момент процент компаний S&P 500, превосходящих оценки EPS, выше пятилетнего среднего показателя, но величина этих положительных сюрпризов ниже пятилетнего среднего. В результате индекс сообщает о более высокой прибыли за первый квартал сегодня относительно конца прошлой недели и относительно конца квартала. Тем не менее, индекс также сообщает о однозначном росте прибыли впервые с 4 квартала 2020 года. Более низкие темпы роста прибыли за 1 квартал 2022 года по сравнению с последними кварталами можно объяснить как трудным сравнением с необычно высоким ростом прибыли в 1 квартале 2021 года, так и продолжающимися макроэкономическими встречными ветрами.В целом, 87% компаний в S&P 500 сообщили о фактических результатах за 1 квартал 2022 года на сегодняшний день.

Авто-репост. Читать в блоге >>>

ФРС во 2-й половине года может еще решительнее повышать процентную ставку

ФРС во 2-й половине года может еще решительнее повышать процентную ставку

Руководители Федеральной резервной системы подтвердили высказывание ее главы Джерома Пауэлла о том, что повышения ключевой процентной ставки на полпункта ожидаются в июне и июле, но более значительный подъем на 75 базисных пунктов может быть осуществлен позже в этом году.

«Мы не исключаем полностью вариант повышения на 0.75%» — заявила президент ФРБ Кливленда Лоретта Местер во вторник в интервью Bloomberg Television. «Когда мы доберемся до решительного момента во второй половине года, если у нас не будет заметного снижения инфляции, нам, возможно, придется ускориться».

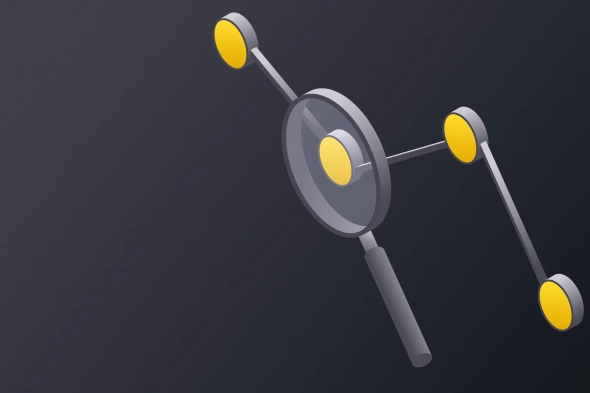

На прошлой неделе ФРС повысила ключевую процентную ставку на полпункта, что стало наибольшим единичным повышением с 2000 г., и Пауэлл сказал, что аналогичные шаги будут обсуждаться на следующих двух совещаниях. Официальные лица также объявили, что они начнут с 1 июня сокращать баланс ФРС в размере 9 трлн долларов темпами, которые быстро увеличатся до 95 млрд долларов в месяц.

Авто-репост. Читать в блоге >>> Америка пошла вниз надолго, вероятность сильно выше 50%

Америка пошла вниз надолго, вероятность сильно выше 50%#порынку #инвестиции #кризис

Не признать изменение тренда на мировых рынках сейчас крайне трудно, тот кто делает это, лишь обманывает самого себя. С того момента, как в 2018 году ФРС ужесточала ДКП и акции существенно падали, прошло 4 года сильного тренда с одной глубокой коррекцией в момент пандемии.

Наиболее сильными акциями традиционно выступали бигтехи США, самым ярким представителем конечно является Яблоко. Как бы вам не хотелось этого, но и яблоко сдулось, на лицо все признаки того, что деньги покидают компанию и вернуться в нее лишь тогда, когда финансовые условия снова начнут налаживаться, сейчас же всем понятно, что впереди только их ухудшение.

Самый простой теханализ показывает нам, то что на данный момент прошло 150 дней с последнего максимума в 2021 году, показанного акцией, а цена по прежнему на дне. Ранее самый долгий период, который был необходим акции для того, чтобы обновить максимум составлял чуть более 150 дней.

Выход денег процесс долгий, такой же долгий, как их вход, потому ожидать новых серьезных витков роста стоит очень очень не скоро, не ранее 2023 по моим примерным прикидкам.

Точно такой же простой анализ помог нам понять, что индекс доллара начал рост, еще в ИЮЛЕ 2021 года, почти год назад — https://t.me/vadimtrade_channel/2294

Авто-репост. Читать в блоге >>> Александр Орлов. Sell in May: у кого сорвало крышу😱

Александр Орлов. Sell in May: у кого сорвало крышу😱#мнение

☠️Большая распродажа — Sell in May — в этом году началась раньше. И возможно, даже будет какая краткосрочная приостановка этой распродажи. Инвесторы сильно напугались. Такое ощущение, что крышки снизу сорвало и у опционных игроков, и у тех, кто хеджировался. А главное, что 50 быков, то есть то, что раньше просто не могло бы быть, то теперь это уже базовый сценарий — каждый раз по 50. И теперь вопрос: а может быть и 75, а может быть и 100? И уже много статей, а может хватить резать кошечку по частям, а сразу сделаем +2% и успокоимся? 🐈

Авто-репост. Читать в блоге >>> Сиплый к концу мая. Минус 1000 пунктов от хая. Как пить дать

Сиплый к концу мая. Минус 1000 пунктов от хая. Как пить дать

Месячный график, фьючерс S&P500:

Ранее, моё скромное предположение по рублю 😎 https://smart-lab.ru/blog/787423.php

Но не ссыте, наши индексы к концу года закроем в плюсе!!

Авто-репост. Читать в блоге >>> Чиновники из ФРС и Белого дома обманули: высокая инфляция США становится более устойчивой

Чиновники из ФРС и Белого дома обманули: высокая инфляция США становится более устойчивой

Ситуация с инфляцией в США продолжает активно деградировать. Темпы рост цен замедлились до 0.3% м/м против 1.2% м/м в марте из-за падения цен на энергию на 2.7% в месяц, однако рекордно растут цены на продукты питания 0.9% м/м, снова ускоряется рост цен на новые авто до 1.1% м/м, транспортные услуги растут на 3.1% в месяц, начался разгон цен на медицинские услуги +0.5% за месяц. Цены на аренду жилья также по 0.5% м/м растут, а они составляют треть в структуре ИПЦ, бытовые, культурные и развлекательные услуги растут в диапазоне от 0.4 до 0.8% в месяц.

Инфляция постепенно въедается во все сферы услуг и во все категории товаров, становясь все более устойчивой — ближе к 6-7% среднесрочного роста, если убрать конъюнктурные моменты. Они (чиновники из ФРС и Белого дома) обещали, что инфляция временная и все само рассосется, говорили, что факторы роста цен – это логистика, цепочки поставок, сырье, Путин и инопланетяне. Совершенно упуская из виду свою безумную и безответственную фискальную и монетарную политику.

Авто-репост. Читать в блоге >>>

Американский рынок: что происходит?

Американский рынок: что происходит?

С начала мая бенчмарк S&P 500 идет вниз и в начале этой недели опустился уже до 4000 пунктов. На это повлияло и заседание ФРС, и слабые отчеты компаний. Справедливо ли оценен рынок сейчас? Возможно. Может ли негативная динамика продолжиться? Да.В нашей стратегии мы уже говорили о нерадужных перспективах американских акций. Риски сейчас преобладают над потенциалом восстановления. Вероятность рецессии растет, доходности гособлигаций США — тоже. Это давит на акции и провоцирует сжатие рыночных мультипликаторов. Поэтому, даже если в моменте рынок может быть оценен справедливо (судя по текущим фундаментальным параметрам), риск снижения прибылей из-за замедления экономики в будущем создает потенциал для дальнейшего снижения котировок. Ухудшают ситуацию планы ФРС по сокращению своего баланса. Они, по сути, убивают желание американских инвесторов покупать на снижении (Buy The Dip), потому что теперь крупнейший игрок на рынке, ФРС, будет на стороне тех, кто продает, а не покупает.

Авто-репост. Читать в блоге >>> Соблазн подобрать S&P 500 на 4000 может быть очень велик

Соблазн подобрать S&P 500 на 4000 может быть очень велик

Некоторая стабилизация в спросе на риск после вчерашней распродажи помогает валютам, коррелирующим с ожиданиями экономического роста (high-beta валюты) отвоевать часть утраченного вчера. На этом фоне ралли доллара встречает препятствия, однако любая коррекция ниже может встретить серьезную поддержку, так как ФРС серьезно оторвался в гонке ужесточения политики, опасения по поводу стагфляции никуда не ушли, а отношение к рисковым активам продолжает оставаться крайне нестабильным. Сыграло свою роль также достижение SPX критической поддержки в 4000 пунктов, что может восприниматься широким рынком как технический сигнал к покупке.

Фьючерсы на американские индексы акции в умеренном плюсе, не превышающим 1%. Катализатором вчерашней распродажи стала паника широкого рынка из-за того, что центральные банки огласили курс на ужесточение монетарной политики во время ухудшения перспектив глобального роста экономики. Сюда можно отнести стагфляцию в Европе, риски рецессии в четвертом квартале, сильная девальвация юаня, как признак проблем в китайской экономике, а также сохранение напряженности в конфликте на Украине. Не сюрприз что доллар удерживает позиции и не спешит переходить в коррекцию, невзирая на сравнительную перекупленность (максимальный уровень за 20 лет). Валюты, коррелирующие с деловым циклом, попали под удар больше других, что также указывает на природу коррекции – инвесторы сокращают вложения в страны, которые в фазе подъема делового цикла показывают опережающий рост. Так, например с момента начала охвата этих опасений широкого рынка, AUD, NZD потеряли в отношении к доллару 3-4%, снижение GBP и EUR оказалось несколько меньше – 1-2%:

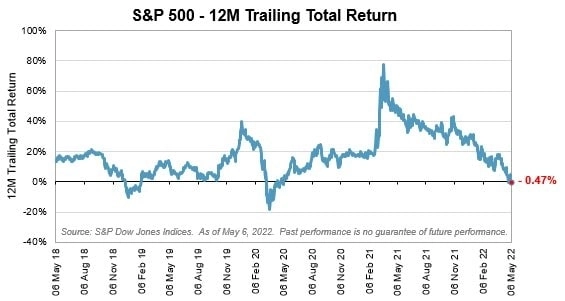

Авто-репост. Читать в блоге >>> Общая доходность SPX за 12 месяцев стала отрицательной. Это только начало.

Общая доходность SPX за 12 месяцев стала отрицательной. Это только начало.

Это всё-таки произошло. SPX опустился ниже 4000 пунктов и приблизился к значениям весны 2021 года, но то ли ещё будет. Мягкотелая политика ФРС привела к тому, что сейчас пузырь на американском рынке будет сдуваться долго и мучительно (кстати Пауэлл признает ошибку, что поздно начал поднимать ключевую ставку и залил экономику США деньгами). Те ребята, которые кричали, что акции TSLA и AMZN будут расти вечно, а россказни про американский пузырь — бред, теперь явно взгрустнули.

Авто-репост. Читать в блоге >>>

Учесть Америки не завидна

Учесть Америки не завиднаУ всех наступал момент, когда немного подгорает. Вот это мой.

Достаточно долгое время наблюдаю за этим сайтом. Большую часть времени анонимно, не регистрируясь. И по началу показалось что здесь относительно много интересной и полезной информации, каждый для себя может найти что-то полезное. И так продолжалось какое-то время. Заходил, смотрел что нужно, выходил. Но чем больше я задерживался и читал почты и темы, которые пишет местный контингент, тем больше начал сомневаться в умственном развитии некоторых граждан, как они вообще могли сюда попасть?! Ведь знание каких-то базовых моментов в экономике обязательно знать. Необязательно быть трейдером, финансистом или экономистом для этого. Так вот к сути.

SPX график, начиная с 2000 года обваливался на 20-57% далеко не один раз, и всегда мало того что восстанавливался, так ещё и показывал рост бешенными темпами. Люди, которые пишут о крахе доллара и загнивании америки, что с вами не так?! Что вы употребляете, когда говорите об этом?! Какими такими знаниями вы можете объяснить это?! Где вас обучают таких умненьких?! … Самое главное я не понимаю, почему вам не жалко своего времени, на эти глупые вбросы, серьезно даже представить не могу за какую сумму я бы мог такую чушь писать. Могу рассказать, что, как и зачем, в подробностях и куда движется. Это настолько все на поверхности, что даже неловко. И как бы не хотелось чего-то другого, Доллар на данный момент, это самая стабильная валюта, нравится кому-то это или нет.

Авто-репост. Читать в блоге >>> Про американский рынок

Про американский рынокВчера, пока в России был праздник, на американском рынке была приличная распродажа. S&P 500 упал на 3%+, Nasdaq на 4%+. S&P в моменте пробил вниз 4000 пунктов, но закрылся чуть выше.

Интересно, что акции продавали широким фронтом, от технологического сектора до сырья. Многие компании второго-третьего эшелона упали на 10-20%. Правда «защитные» сектора, к которым традиционно относят производителей FMCG продукции (вроде Coca-Cola) и классического ритейла (вроде Walmart) пока устояли.

Интересная особенность текущей коррекции от большинства предыдущих заключается в том, что обычно облигации хеджируют портфель в период коррекции. Например, в 2008 году S&P 500 обвалился на 38%, до долгосрочные американские (TLT) наоборот прибавили 32% на фоне снижения ставок из-за рецессии. С учетом того, что облигации как класс активов сопоставимы по объему с акциями и находятся в портфеле огромного количества инвесторов, особенно более консервативных вроде различных крупных фондов, они обычно защищают капитал от чрезмерной просадки.

Авто-репост. Читать в блоге >>> Амеры летят вниз. Завтра мы полетим.

Амеры летят вниз. Завтра мы полетим.Пока в Москве взлетает салют, мировые активы летят вниз:

Владельцы ФРС зачехляют печатный станок. Пузыри сдуваются. Комоды валятся. VIX может закрыться выше 33. Давно его туда не выносило. Красота!

Завтра послезавтра полетим и мы.

Завтра мы никуда не полетим. Завтра мосбиржа спит. А амеры вполне могут продолжить падение.--------------------

Свежак — в дзене с зеркалом в телеге (подпишись на случай введения санкций)

Авто-репост. Читать в блоге >>>

Америка сложится в 2 раза.

Америка сложится в 2 раза.Красиво летим, что еще можно сказать, глядя на американский индекс?

Мой анализ основывается на простых вещах: тренды, зоны, психология.

В прошлом своём посте Американская фонда. Погружение будет усиливаться. (smart-lab.ru) я писал о том, что сейчас цена находится в зоне покупателя, но эта зона уже слабая, т.к. от неё отбивались уже 4 раза. Поэтому прогнозирую пробой зоны. Сегодня зону пробили.

Чего ждать дальше?

Падение продолжится, промежуточные цели 3900, 3750, 3560 и т.д. Они все не влезают на скриншот, но буду открывать по мере снижения. Финальную цель вижу на лоях ковида. Это примерно 2200 пунктов по индексу. То есть с текущих Амеры сложатся почти в 2 раза.

По пути снижения еще какой-нибудь кризис объявят, чтобы потом аналитики могли c умным видом найти причину падения.

Как-то прошлый мой пост не особо залетел. Что сказать, не умею я писать хорошо, рассказывать про 3ю волну в 5ой или про пересечение индикаторов. У меня слишком простая система анализа, которую поймет даже школьник. Поэтому и описание максимально короткое: куда идём и какие цели.

Кому интересно подробнее, я в своём телеграм-канале каждый день обзоры по фьючерсам пишу, там же делюсь открытыми позициями, сделками. Любимый инструмент — нефть.

Кому не жалко, накидайте плюсов :)

Мой телеграм-канал: https://t.me/mommy_iam_trader

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)