S&P500 фьючерс | SPX

-

Причины банковского кризиса в США - часть 4 из 4.

Причины банковского кризиса в США - часть 4 из 4.

(Часть 1, Часть 2, Часть 3)

(часть IV)

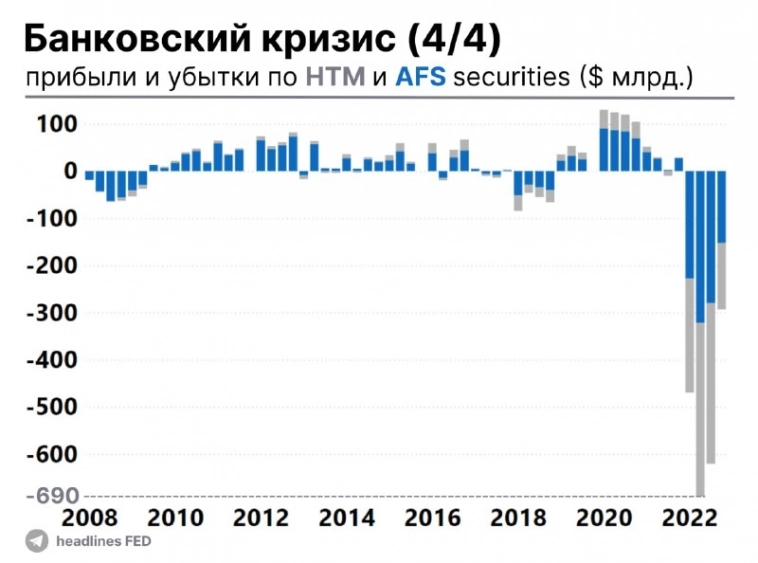

В результате снижения рыночной стоимости ценных бумаг в банковских портфелях, большинство имеет нереализованные убытки. Но все дело в том, что эти убытки только «на бумаге», и если у банка есть возможность подождать до погашения, то со временем стоимость облигаций восстановиться.

В случае с банком Silicon Valley эти убытки реализовались, т.к. большая часть депозитов у банка была «до востребования», которые вкладчики начали изымать. Это заставило банк продавать облигации по низким рыночным ценам. Набег вкладчиков привел к краху трех банков США в 2023 году, 2 из которых входили в 20-ку крупнейших.

Банки США закончили 2022 год с $620 млрд. нереализованных убытков, что в разы превышает максимальное значение за последние десятилетия. Остается главный вопрос: какая доля из этих убытков «на бумаге» реализуется?

источник: headlines F.

* данные с 2008 г.

Авто-репост. Читать в блоге >>>

Причины банковского кризиса в США - часть 3 из 4.

Причины банковского кризиса в США - часть 3 из 4.

(Часть 1, Часть 2)

В марте 2022 года ФРС начала свой самый быстрый за 40 лет цикл повышения ставки. Быстрорастущие ставки создали для банков опасные условия — чем длиннее срок погашения у ценных бумаг, тем чувствительнее они к изменениям ставок. С ростом ставок рыночная стоимость активов на балансах банков начала снижаться.

И это только полбеды. Растущие ставки вынуждают клиентов искать более высокую доходность, в следствие чего банкам приходится предлагать более высокие процентные выплаты по депозитам. Согласно данным DepositAccounts годовые ставки по кредитам выросли с 0.35% в мае 2022 года до 2.70% к марту 2023.

Банкам становится все сложнее предлагать доходность выше доходности тех же Treasuries, из-за чего банки терпят отток средств.

источник: headlines F.

Авто-репост. Читать в блоге >>> #Фьючерс sp500 +212 пунктов.

#Фьючерс sp500 +212 пунктов.

Здравствуйте!

В пятницу был хороший результат по фьючерсу sp500 +212 пунктов. Один пункт стоит 50$.

Все данные онлайн t.me/redalertinfo

Авто-репост. Читать в блоге >>> Дефолт в США

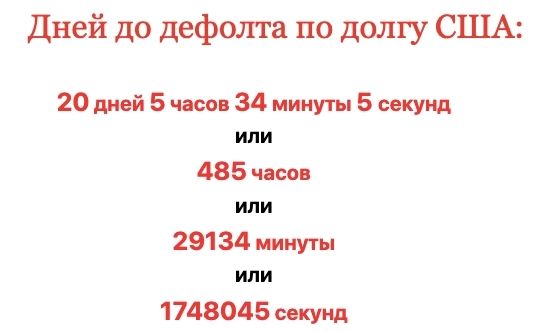

Дефолт в СШАФигня все это! Обычная пугалка для оправдания повышения потолка!

И ничего они станок не врубили. Это всего лишь запись в учете, где продают облиги банкам, потом проводят QT и весь долг у ФРС и сами себе платят.

Это плата за услуги ФРС и поднимать можно до бесконечности.

Разочарую — армаггеддона не будет..

Авто-репост. Читать в блоге >>>

Переговоры по предотвращению дефолта идут в конструктивном ключе - Минфин США

Переговоры по предотвращению дефолта идут в конструктивном ключе - Минфин США

Переговоры между администрацией и Конгрессом США по предотвращению дефолта в стране проходят в конструктивной атмосфере, заявил первый заместитель министра финансов США, Адевале Адейемо.

Президент Джо Байден намерен встретиться с лидерами Конгресса для обсуждения прогресса в этом вопросе. Адейемо отметил, что подробности переговоров не разглашаются, но администрация может принять чрезвычайные меры в начале июня, если не будет достигнуто соглашение по поводу потолка госдолга.

Минфин США будет продолжать информировать Конгресс о ситуации вокруг госдолга.

Источник: https://tass.ru/ekonomika/17745183

Авто-репост. Читать в блоге >>> Позиционирование фьючерсов в США крайне медвежье

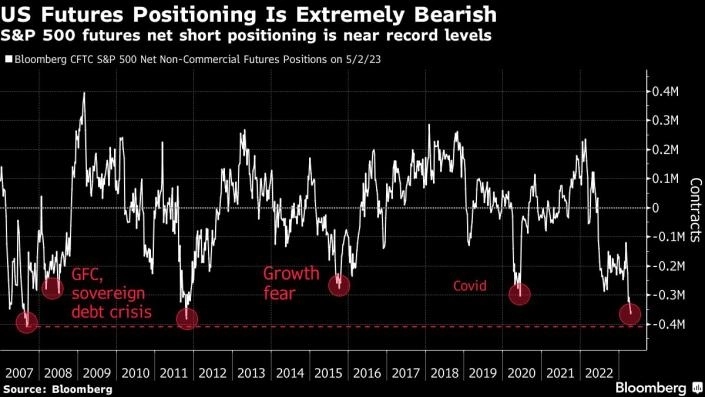

Позиционирование фьючерсов в США крайне медвежье

График позиций по фьючерсам на индекс S&P500. На графике выделены пики, которые являлись предвестником падения. Чистая короткая позиция по S&P 500 близка к рекордным уровням.

Источник: https://t.me/s/take_pr

Авто-репост. Читать в блоге >>> Причины банковского кризиса в США - часть 2 из 4.

Причины банковского кризиса в США - часть 2 из 4.(в продолжение к предыдущему посту)

Со стремительным приростом депозитов банки начали с такой же стремительностью вкладывать средства. Т.к. объем кредитов, которые выдают банки, рос гораздо медленнее, чем объем депозитов, банки начали вкладывать средства в так называемые в Held-to-Maturity securities — ценные бумаги, удерживаемые до погашения, подавляющая доля которых составляет казначейские облигации. Стоит обратить внимание на то, что доходность коротких облигаций во времена нулевых процентных была соответственно около нулевой. Поэтому предпочтительнее были облигации с бóльшей доходностью и с бóльшим сроком погашения.

Данная категория банковских активов выросла на 186% с начала 2020 года и до конца 2022, а доля HTM Securities во всем портфеле ценных бумаг увеличилась с 21% до 47% за аналогичный период времени.

источник: headlines F.

* данные с 1994 по 2022 гг.

Авто-репост. Читать в блоге >>>

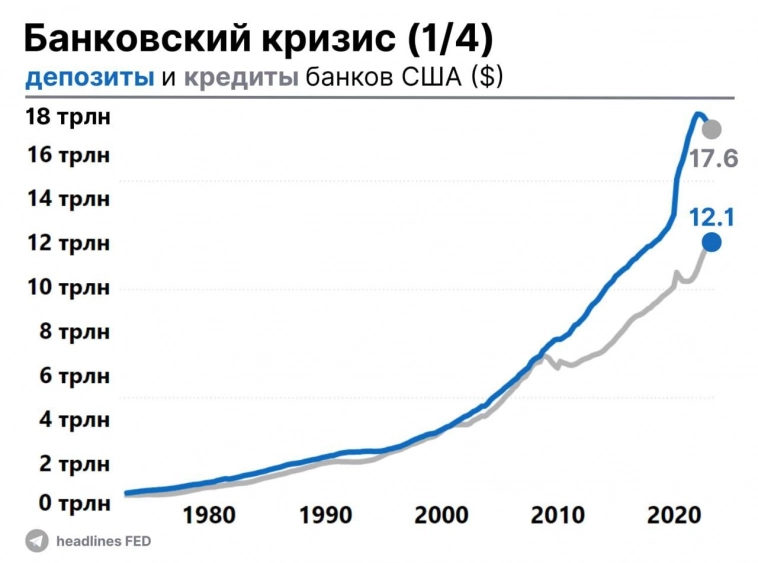

Причины банковского кризиса в США - часть 1 из 4.

Причины банковского кризиса в США - часть 1 из 4.

Есть несколько причин, по которым сейчас банковская система США начинает трещать по швам.

Прежде всего следует рассмотреть динамику депозитов американских банков. На графике выше видно, что с 1973 года рост депозитов происходил без особых колебаний, однако скачок на 13% или >$1.7 трлн за 4 месяца с начала пандемии в марте 2020 нарушил эту тенденцию стабильного роста.

В то же время кредиты (основной актив, приносящий доход банкам), увеличивались гораздо меньшими темпами, что привело к разрыву между ними и депозитами на пике в $7 трлн.

Для оценки ликвидности банка используется показатель LDR (Loan-to-Deposit Ratio) который рассчитывается как отношение кредитов к депозитам. Идеальное соотношение составляет 80-90%, если показатель равен 100%, то банк выдает $1 в кредит на каждый 1$, полученный на депозит. На пике в I кв. 2022 г. данный показатель составлял 62%.

источник: headlines F.

* данные с 1974 г.

Авто-репост. Читать в блоге >>> Годовая инфляция в США в апреле стала наименьшей за два последних года

Годовая инфляция в США в апреле стала наименьшей за два последних года

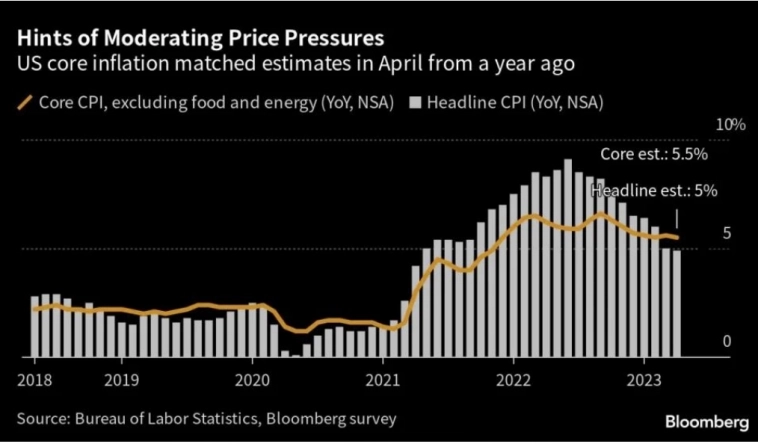

Инфляция в США продемонстрировала признаки замедления в апреле, предоставляя Федеральной резервной системе возможность приостановить цикл повышений процентных ставок в ближайшее время.

Согласно отчету Министерства труда, опубликованному в среду, общий индекс потребительских цен вырос на 4.9% по сравнению с прошлым годом, впервые за 2 последних года не превысив значение 5%. Несколько снизился также и базовый индекс потребительских цен (без учета продуктов питания и энергоносителей).

В более узком ценовом сегменте, который внимательно отслеживается представителями ФРС — стоимости услуг, востребованность которых резко возросла по мере ослабления пандемии коронавируса — зафиксировано еще большее замедление, при этом увеличение за месяц стало наименьшим с середины 2022 г., поскольку подешевели авиабилеты и гостиничные номера.

В отчете говорится, что инфляция снижается по мере того, как значительный рост процентных ставок и недавний кризис банковского сектора сказываются на экономике. Однако цены в целом по-прежнему растут довольно быстрыми темпами, а рынок труда остается стабильным.

Авто-репост. Читать в блоге >>> Тот момент, когда Трамп рад, что проиграл выборы.

Тот момент, когда Трамп рад, что проиграл выборы.

“Дефолт по американскому долгу втянет Америку в рецессию и создаст проблемы для всего мира”, заявил президент Джо Байден, стремясь усилить давление на республиканцев с целью заключения сделки по повышению потолка госдолга.

С другой стороны, бывший президент Дональд Трамп использовал интервью CNN в среду, чтобы сплотить республиканцев, чтобы добиться уступок от Байдена по поводу расходов или подтолкнуть США к первому в истории дефолту.

Его комментарии прозвучали на следующий день после того, как Байден провел встречу с лидерами Конгресса, на которой, по общему мнению, был достигнут незначительный прогресс в достижении соглашения о повышении потолка госдолга.

Во время интервью Трамп сказал, что США “тратят деньги, как пьяные матросы”.

Это явно минута славы Трампа.

Авто-репост. Читать в блоге >>> Риск дефолта в США серьезнее, чем в 2011 году

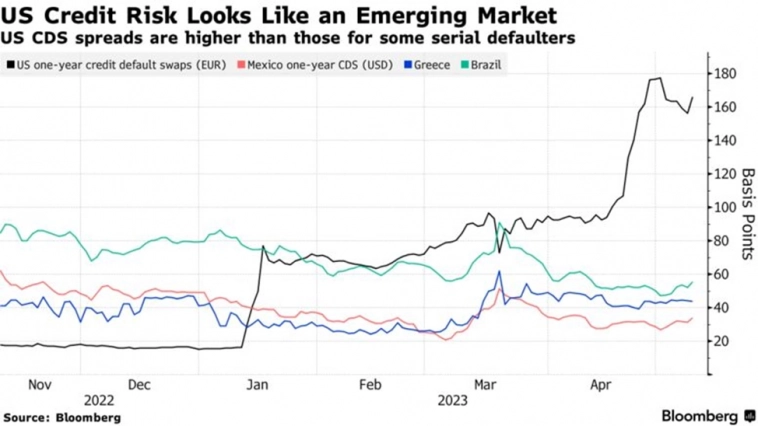

Риск дефолта в США серьезнее, чем в 2011 году#ФРС #рецессия #SnP

Риск дефолта в США серьезнее, чем в 2011 году

Правительство США достигло установленного законом предела заимствований в размере 31,4 трлн долларов и с тех пор министерство финансов использует специальные учетные меры для предоставления ликвидности. Министр финансов Джанет Йеллен заявила Конгрессу, что эти меры могут закончиться уже 1 июня, что поставит под угрозу выплаты по облигациям США, получателям пособий и федеральным подрядчикам. Йеллен давно предупреждала, что дефолт может привести к «экономической и финансовой катастрофе».

Менеджер и бывший чиновник Банка Англии говорит, что рынки слишком самодовольны. Вадхвани, опытный менеджер хедж-фондов и советник канцлера Великобритании Джереми Ханта, говорит, что рыночный шок, подобный 2011 году, или хуже, необходим, чтобы побудить американских законодателей к действиям.

«Риск на этот раз должен заключаться в том, что вам потребуется значительная турбулентность рынка, чтобы заставить законодателей согласиться», — сказал основатель и главный инвестиционный директор количественной фирмы PGIM Вадхвани в эфире Bloomberg TV.

Авто-репост. Читать в блоге >>> Американский Банкопад: Добро Пожаловать в Лапы к Монстру

Американский Банкопад: Добро Пожаловать в Лапы к Монстру

Автор — приглашенный научный сотрудник Stanford Institute for Economic Policy Research (Stanford University), портфельный менеджер BlackRock (UK), колумнист WallStreet Window, Mises Institute, Eurasia Review

Назовем вещи, как они есть: многолетняя политика правительства и действия ФЕДа создали большую проблему для американской экономики. Эта проблема не локальная, она неизбежно мультиплицируется и расширяется по всему миру по очевидной причине: американские активы являются по сути единственным инструментом ликвидности, базисом оценки экономических обменов и бенчмарком для расчетов.

В чем состоит проблема? В экстремальном расхождении производственных возможностей и потребительских предпочтений. Политические элиты стремятся максимизировать лояльность населения и увеличить кол-во голосов за себя. Это, помимо прочего, приводит к непрерывному стимулированию спроса, то есть, фактически, расширению кредита и облегчению условий его получения. Спроса, который не соответствует производительности.

Авто-репост. Читать в блоге >>> Про банки США

Про банки США❇️ Волна неожиданных новых событий в сфере американских финансов уже не поддаётся объяснению методами традиционного анализа.

Вот лишь некоторые факты:

✅ В отчете ФРС США по банковским активам от 5 мая вывод банковских вкладов за последние три недели составил $360 миллиардов, в то время как в прошлом году — менее одного миллиарда долларов.

✅ 722 банка США сообщили о нереализованных убытках, превышающих 50% своего капитала — ФРС США ( 6 страница. BOG-FRS — Public Release, April 2023)

✅ Активы трех разорившихся банков ( First Republic Bank, Silicon Valley Bank и Signature Bank) составляли в общей сложности $532 млрд. В то время как активы 25 банков ушедших с рынка в 2008 году составили всего $526 млрд.

✅ Именно сейчас усилилось медийное (модерируемое в рамках специальной информационной компании) обсуждение проблемы госдолга США. За последние 30 лет американской госдолг подскочил в 10 раз — с 3 до 30 триллионов долларов. Это в два раза опережает экономический рост. В этом году на его обслуживание уйдёт четверть американского бюджета. В следующие 10 лет госдолг может пробить уже 50 триллионов. И тратить на выплату процентов придётся до половины всего бюджета — это уже уровень Латинской Америки, живущей от дефолта к дефолту.

Авто-репост. Читать в блоге >>>

Калифорния объявила дефолт:

Калифорния объявила дефолт:

⚡️⚡️Первый пошёл — Калифорния объявила дефолт

Первый пошёл! Калифорния объявила дефолт. Штат отказался оплачивать долг перед федеральным правительством (взятый во время ковида) на $18,6 млрд. Калифорния отказалась платить долги в государственную казну.

Демонократы успешно разваливают экономику США. Лиха беда начало. Требуем продолжения «банкета»! Делаем ставки, кто пойдет вторым.

Авто-репост. Читать в блоге >>> США: с первого захода по лимиту госдолга не договорились

США: с первого захода по лимиту госдолга не договорилисьХотя Йеллен усилила напор на политиков перед встречей по теме повышения потолка госдолга 9 мая в Белом доме:

«Если они этого не сделают, у нас будет экономическая и финансовая катастрофа, которую мы сами создадим, и нет никаких действий, которые президент Байден и [казначейство] США могут предпринять, чтобы предотвратить эту катастрофу.»Белый дом намекал, что теоретически может использовать 14 поправку, но Йеллен указала, что это может спровоцировать конституционный кризис, она гласит: «действительность государственного долга Соединенных Штатов, разрешенного законом, включая долги, понесенные для выплаты пенсий и наград за услуги по подавлению восстания или мятежа, не должны подвергаться сомнению». Правда новый долг тогда может оказаться выпущенным не совсем законно и кто его купит… это было бы интересно.

Первая встреча Дж.Байдена с конгрессменами закончилась ничем… «Я не видел никакого нового движения», — сказал Маккарти журналистам после встречи. Будут снова встречаться в пятницу…

Авто-репост. Читать в блоге >>> Индекс Баффета в России и в США. Р/Е S&P500. Почему рынки дорогие.

Индекс Баффета в России и в США. Р/Е S&P500. Почему рынки дорогие.

#ИндексБаффета

Отношение капитализации к ВВП.

В России

В США.

Авто-репост. Читать в блоге >>>

Рынку США и др. не дали упасть. Р/Е s&p500 сейчас 23 (при среднем историческом 16). Причины. Мнение: что дальше.

Рынку США и др. не дали упасть. Р/Е s&p500 сейчас 23 (при среднем историческом 16). Причины. Мнение: что дальше.

#SP500PE

Этот кризис отличается от предыдущих тем, что акциям большинства компаний не дали сильно упасть.

Распродажи акций по бросовым ценам не было.

Паника на рынке длинных гос.облигаций США не перекинулась на рынок акций.

Потому что ФРС и др мировые ЦБ предоставляли ликвидность.

Раз не было сильного обвала то и рост будет умеренным (на ожиданиях смягчения ДКП США возможен и боковик вместо роста).

С уважением

Олег.

Авто-репост. Читать в блоге >>> ☑ Рекомендации по Америке на 08.05.2023

☑ Рекомендации по Америке на 08.05.2023

Фьючерсы на индексы в минусе

Фьючерсы на индексы в минусе

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)