JP Morgan присоединяется к тем, кто говорит, что нужно продавать трежеря, поскольку повышение ставок не за горами — Bloomberg

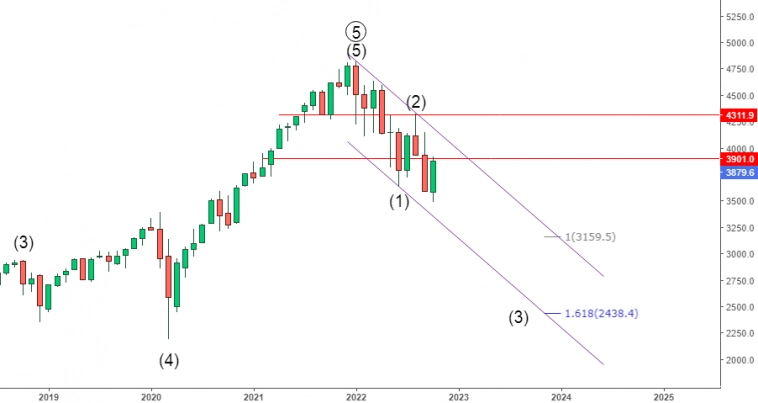

Инвесторы в облигации, которые ставили на то, что центральные банки слишком ястребины перед лицом рисков рецессии, теперь должны фиксировать прибыль, так как ралли на этой неделе преувеличено.

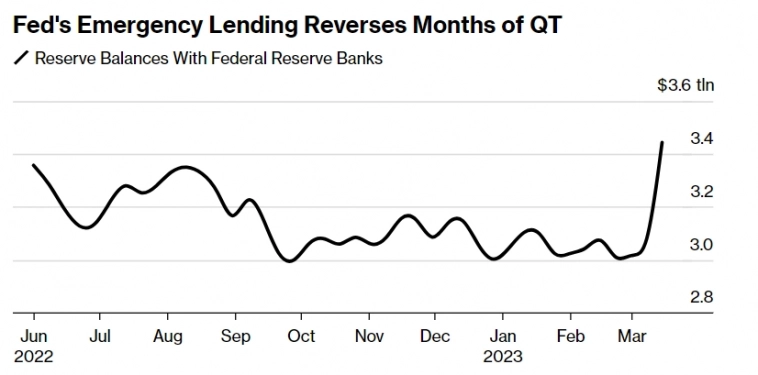

Таково мнение стратегов из JPMorgan и TD Securities, которые говорят, что пришло время закрывать длинные позиции по казначейским облигациям, поскольку ФРС все еще может ужесточить политику на следующей неделе. Государственные облигации США выросли в последние дни, так как трейдеры сократили ставки на повышение ставки ФРС на фоне беспорядков в банковском секторе.

«Я не хочу гнаться за этим ралли облигаций, это кажется глупым», — сказала Эми Кси Патрик, глава отдела доходных стратегий в Pendal Group в Сиднее. В начале этого месяца она открыла длинную позицию по облигациям, но теперь она скептически относится к ставкам на снижение ставок. «Общая тема, я полагаю, заключается в том, что сейчас я вернулась ближе к нейтральной позиции. Я убираю фишки со стола, просто убираю дюрацию по всей кривой».

На этой неделе доходность двухлетних казначейских облигаций упала более чем на 60 базисных пунктов, что заставило некоторых инвесторов усомниться в том, что ралли превысило фундаментальные показатели.

Авто-репост. Читать в блоге

>>>