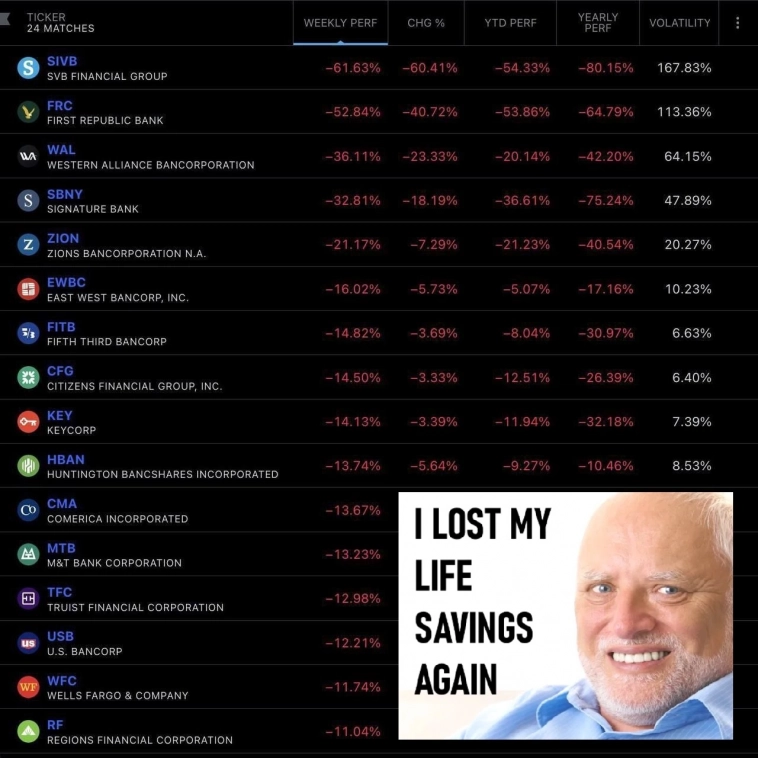

с прошлого четверга у всех на устах имя Silicon Valley Bank, а также вохищение неизвестным трейдером, купившего путы на 7.5К долларов за день до обвала

Сегодня на премаркете 60% падления у First Republic

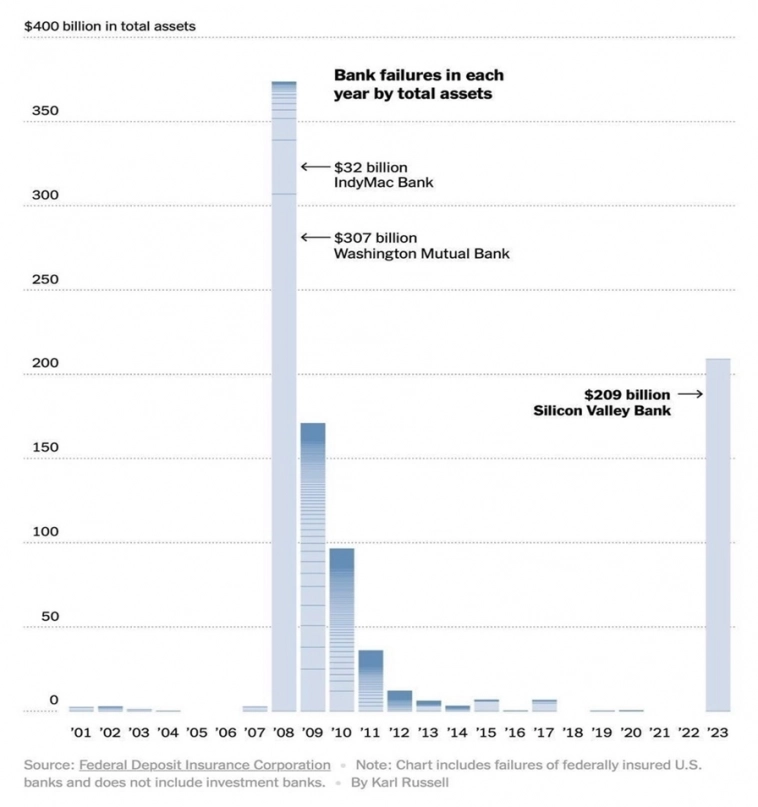

Как выясняется убытки банков США по бандам составляют 600млрд долл (75% военных расходов США)

Параллельно EuroStoxx Banks падает на 7%, а CDS Кредит Свиз на исторических хаях

Начался ли кризис или фин.власти США примут решение эпохи социализма по сохранению клиентских депозитов у SVB???

Узнаем в ближайшее время

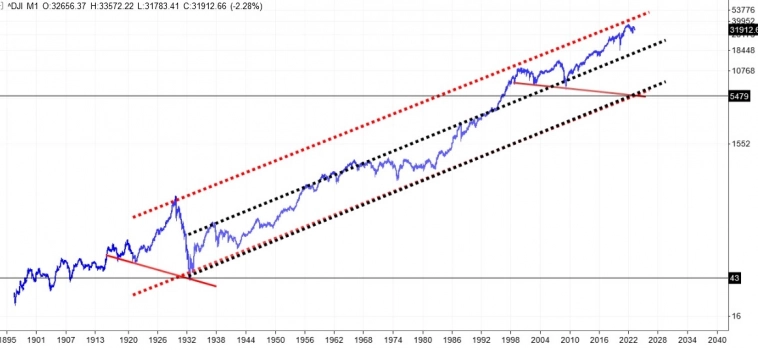

А пока что мне вспоминаются мои размышления на счет долга США из 2019го года....

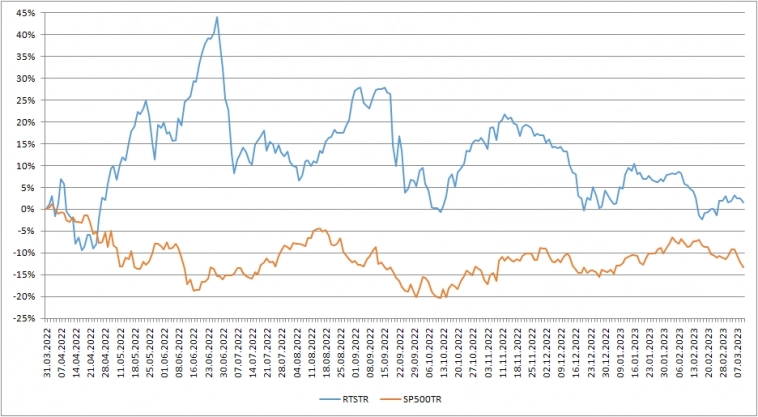

В этой статье www.cfr.org/blog/fall-foreign-treasury-holdings-trump-dump есть важные моменты, из которых видно, что финвласти РФ следуют в фарватере китайской политики, начиная с начала 2го срока Си.

Также Весьма любопытно посмотреть как развивалась ситуация

mfd.ru/forum/post/?id=16106908

Авто-репост. Читать в блоге >>>