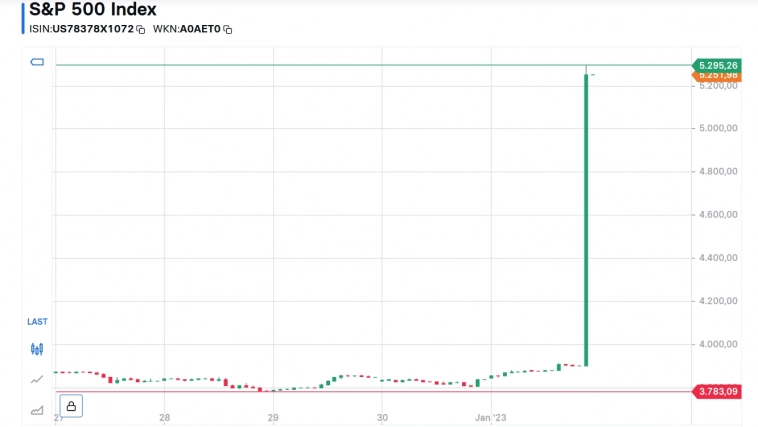

S&P500 фьючерс | SPX

-

эффект дивов в #spx

эффект дивов в #spx

насколько в год приростает через диву этот индекс?

Авто-репост. Читать в блоге >>> Американская статистика утром

Американская статистика утром

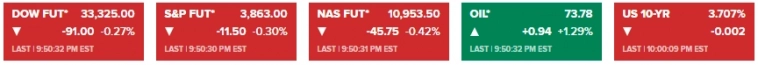

Доброе утро.

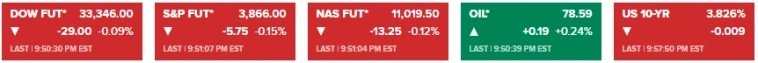

Фьючерсы на акции не изменились, так как инвесторы переваривают протоколы ФРС и ждут данных по рынку труда.

Фьючерсы, привязанные к промышленному индексу Доу-Джонса, потеряли 36 пунктов, снизившись примерно на 0,1%. Фьючерсы на S&P 500 и Nasdaq 100 также снизились на 0,1%.

Удачного торгового дня.

Рынки падали в начале дня на фоне смешанных экономических данных, но к закрытию акции выросли. Dow завершил день с повышением на 133 пункта, или 0,4%, в то время как S&P 500 и Nasdaq прибавили 0,8% и 0,7% соответственно.

Авто-репост. Читать в блоге >>> S&P500: коллапс империи

S&P500: коллапс империи#SPX

Таймфрейм: 1M

По вторым числам каждого месяца у нас здесь обновляется индекс S&P500, подписывайтесь, чтобы не пропускать точки входа. Сегодня я решил обновить самые старшие циклические и суперциклические степени по нему – общую картину. Через месяц посмотрим недельный график. Обращаю на это отдельное внимание и выделяю жирным – это долгосрочный прогноз на десятилетия. Позавчерашний прогноз рубля с верхней целью до 180-и некоторые восприняли как план на год текущий, но это не так. Суперциклические и циклические волны могут развиваться долгие сотни и десятки лет соотвественно.

Возвращаясь к индексу, сейчас мы наблюдаем финальный рост в область ±5000 в рамках конечной диагонали, который будет сопровождаться в СМИ чередой мнимым побед и нарративом о новом величии Америки. В реальности же, ФРС просто в очередной раз выкупит кризис – будет очередное QE, которое разгонит инфляцию и приведет к финальному надуванию всех пузырей, в том числе и на рынке акций.

Авто-репост. Читать в блоге >>> ✅S&P 500

✅S&P 500Обратил внимание на распродажи в индексном фонде из зоны продаж. Есть подозрения, что вторая волна выполнена. Тогда может начаться разгон в рамках третьей волны. Чем быстрее конечно выполнят глобальную коррекцию, тем лучше.

Подробности: t.me/TerritoryofTrading/5498

Авто-репост. Читать в блоге >>>

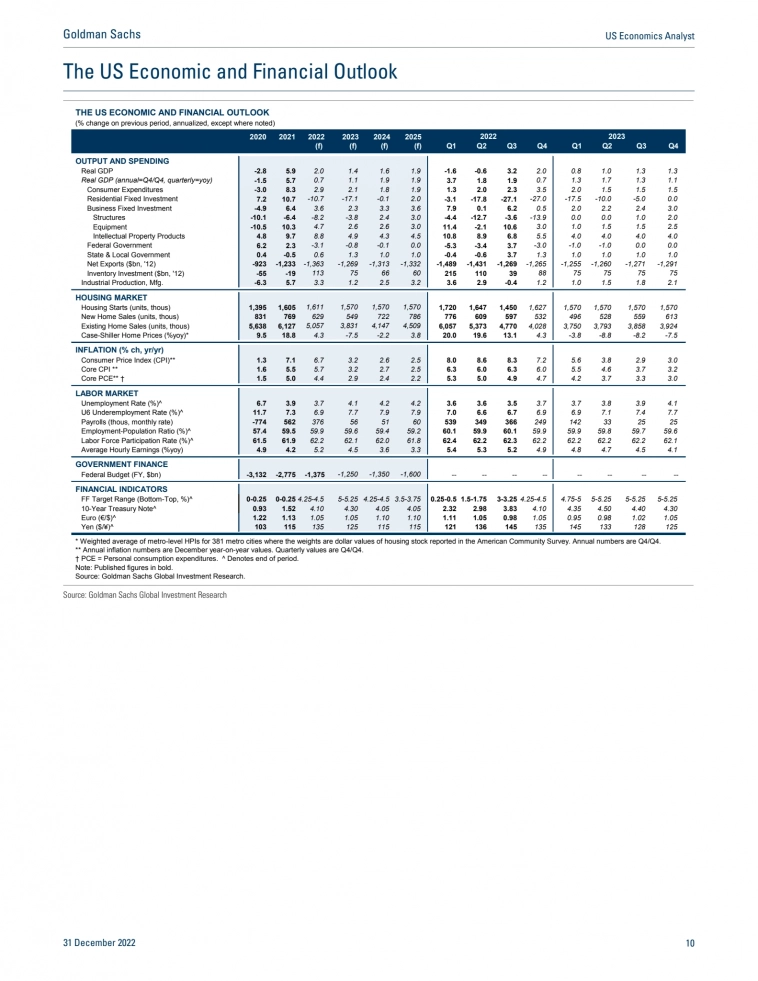

Неизвестные неизвестные

Неизвестные неизвестные

Голдман Сакс вдохновляет своего собственного Киплинга. «Неизвестные неизвестные» по определению невозможно предсказать, но:

— если в 2023 году мы не столкнемся с еще одним «черным лебедем», и

— США удастся мягкая экономическая посадка, и

— ФРС перестанет повышать ставки, а инфляция отступит, и

— нестабильное восстановление Китая перейдет к стабильному росту, и

— Европа успешно избавит свою экономику от зависимости от российского газа, и

— американские потребители останутся более жизнестойкими, чем многие ожидают, то:

… тогда «S&P 500, возможно, удастся добиться ровной динамики на фоне все еще высокой волатильности»

Понимайте как хотите, с наступившим Новым Годом!

Авто-репост. Читать в блоге >>> SPYF-3.23 лонг - и точка

SPYF-3.23 лонг - и точка

На взгляд блогеров смартлаба кажется, что уже все в данный день, а сегодня у нас 30 декабря Пятница не торгуют трейдеры, чего не скажешь об участниках торгов на мосбирже. Фьючерс SPYF-3.23 сейчас активно торгуется, очень активно, по всей видимости на мосбирже участники в данном инструменте с других трейдерских ресурсов, а так бы да написали кто нибудь сигнал продают они или покупают сейчас вечером 30 декабря. На мой взгляд 384 точка для лонга.

384.00 — покупка и точка .

Продажа через неделю, может раньше может и вторник, а может и позже к примеру 9 января, что уже больше недели, посмотрим !

30.12.22

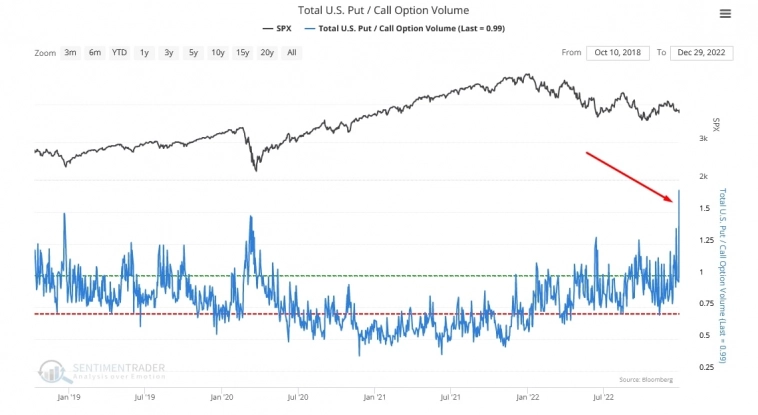

Авто-репост. Читать в блоге >>> Что значит такой взрывной рост PUT \ CALL ? SPX

Что значит такой взрывной рост PUT \ CALL ? SPX

Сейчас вы все готовитесь к встрече Нового Года, но я решил показать «аномалию»..

Что значит такой взрывной рост PUT \ CALL?

Согласно теории – участники ожидают плохих новостей по фондовому рынку, но поскольку объем зашкаливает позиция становится не управляемая, другими словами, ММ не выгодно отдавать прибыль и самому быть в убытках.

Как поступает рынок.

- А – он не падает и ждет экспирацию.

- В – рынок растёт, несмотря на негатив.

- С – он падает и дает заработать, после, когда участники начинают ловить откат, он еще падает, и еще, пока толпа не поверит в падение и крах. (это сценарий более вероятен)

Я подозреваю что на Nonfarm 6 января 23 г. все станет очень интересно, или ФРС и министерство труда снова нарисует создание рабочих мест, обманывая инвесторов.

Авто-репост. Читать в блоге >>> Американская статистика утром

Американская статистика утром

Доброе утро.

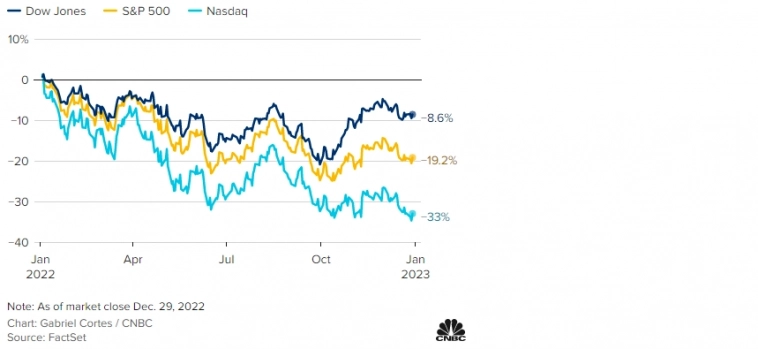

Фьючерсы на американские акции снизились в ходе ночных торгов в четверг, так как инвесторы готовились к последнему торговому дню худшего года для акций с 2008 года.

Ночные движения последовали за ралли во время обычной торговой сессии, когда Nasdaq Composite и S&P 500 выросли примерно на 2,6% и примерно на 1,8% соответственно. Dow подскочил на 345 пунктов, или 1,05%.

Все основные средние показатели за декабрь снизились и готовы прервать двухмесячную серию побед.

2022 год для основных американских индексов был тяжелым.

Только Nasdaq за год упал на 33%.

Авто-репост. Читать в блоге >>> Черный понедельник

Черный понедельник19 октября 1987 года известен как «Черный понедельник». Падение индексов Dow Jones и S&P-500 за этот день является максимальным за всю историю: -22.6% и -20.5% соответственно.

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

Авто-репост. Читать в блоге >>> Просадка акций Tesla внесла большой вклад в потери индекса S&P 500 в этом году

Просадка акций Tesla внесла большой вклад в потери индекса S&P 500 в этом году

Падение акций компании Tesla Inc. ускорилось во вторник, поскольку сообщение о плане временной остановки производства на ее заводе в Китае возродило опасения по поводу рисков сокращения спроса и привело к самой продолжительной полосе рыночного отступления с 2018 г.

Акции компании Илона Маска понесли значительные потери во вторник, снизившись седьмой день подряд. Рыночная капитализация производителя электромобилей уменьшилась примерно до 357 млрд долларов, что ниже, чем у Walmart Inc., JPMorgan Chase & Co. и Nvidia Corp. В результате этой последней распродажи Tesla окажется вне списка 10 самых дорогих компаний в составе индексе S&P 500, в число которых она входила с момента включения в эталонный индекс в декабре 2020 г.

Новости о сокращении производства в Шанхае появились вслед за опубликованным на прошлой неделе сообщением о том, что Tesla предлагает американским потребителям скидку в размере 7.500 долларов на поставку двух своих самых массовых моделей до конца года, что в совокупности усиливает опасения по поводу снижения спроса. Для Tesla, стоимостная оценка которой зависит от ее будущих перспектив роста, эти опасения отражают значительные риски.

Авто-репост. Читать в блоге >>> ✅S&P 500

✅S&P 500Зона покупок совсем слабая. Полагаю вторая закончена и идет третья. Более подробно о ситуации постарался описать в посте: t.me/TerritoryofTrading/5498

Авто-репост. Читать в блоге >>> 28.12.2022, 14:24

28.12.2022, 14:24

Крупнейшие британские компании потратили рекордную сумму на обратный выкуп своих акций.

По данным инвестплатформы AJ Bell, на которую ссылается The Times, в текущем году крупнейшие британские компании, входящие в индекс FTSE 100, установили абсолютный рекорд по обратному выкупу своих акций с рынка (байбэк). Сообщается, что компании потратили на это £55,2 млрд, заметно превысив предыдущий рекорд по байбэкам, установленный в 2018 году,— £34 млрд.

Аналитики отмечают, что руководство компаний направило столь существенный объем средств на выкуп акций в условиях общего снижения фондового рынка. Одним из крупнейших байбэков нынешнего года в Британии стал выкуп акций табачной компанией British American Tobacco на сумму £3,2 млрд.

Выкупая с рынка подешевевшие акции, компании таким образом поддерживают не только котировки, но и своих акционеров, пострадавших от ситуации на рынках. Кроме того, многие аналитики считают, что в условиях снижения рынков компаниям выгоднее пускать средства не на новые инвестиции и капиталовложения, что при росте неопределенности может нести риски, а на выкуп своих акций и поддержку акционеров. Как отмечает AJ Bell, компании могут при необходимости вернуть потраченные на байбэки средства, снова продав акции на рынке. Если же это произойдет на фоне стабилизации рынка и роста котировок, то компании могут неплохо заработать на продаже своих акций.

www.kommersant.ru/doc/5754918 Мировой экономике предсказали десятилетие медленного роста

Мировой экономике предсказали десятилетие медленного роста

Темпы роста глобальной экономики будут слабыми в ближайшее десятилетие, однако мир может избежать серьезных кризисов, сказал CNBC старший экономист Tressis Gestion Даниэль Лакалле, профессор экономики и автор нескольких научно-популярных книг.

«Мне кажется, что мы вступаем в десятилетие очень, очень слабого роста, когда развитые экономики будут счастливы, если смогут добиться роста на 1% в год, и все это на фоне высокой инфляции, — сказал он. — Я считаю, что мы испытываем последствия от масштабных стимулов, которые применялись в 2020 и 2021 годах, но так и не смогли вызвать тот потенциальный рост, на который рассчитывали многие экономисты».

При этом Лакалле полагает, что мировая экономика сможет обойтись без полномасштабных финансовых кризисов в ближайшие годы.

Авто-репост. Читать в блоге >>>

#Sf

#Sf

По сиплому жду откат к уровню 394- очень сильный уровень, возможно дойдем до уровня 402, далее ожидаю падение.

Минимальное цель 381, следующая — 372

Авто-репост. Читать в блоге >>> США-это пациент при смерти.Уже кражи до 1000$ полиция не рассматривает...

США-это пациент при смерти.Уже кражи до 1000$ полиция не рассматривает...

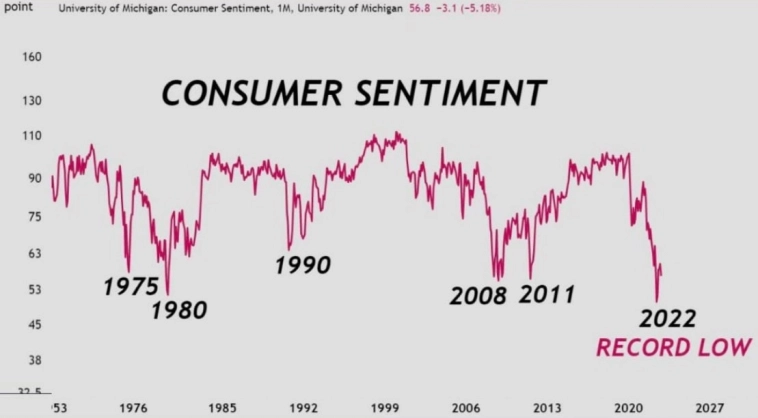

Потребительские настроения в США находятся на самом низком уровне за более чем 50 лет, выяснил Университет Мичигана. Но правительство и администрация Байдена говорят: «Экономика сильна… все в порядке…»

Все ужимки Байдена-это подготовка к суду над ним.

И все его «недоразумения в поведении»-это будущее доказательство его невменяемости для того, чтоб не получить срок в тюрьме...

Второй исход их афгана(поражение на украине)-байден во власти не переживет...

Его снесут и спишут на него все косяки и последующие дефолты экономической системы США...

В 2023 все негативные процессы в экономике и обществе США ускорятся и выйдут на пик разрушения всего и вся...

Вся правда выйдет наружу-от убийства Кеннеди до «полетов» на Луну...

Начнется война всех-против всех...

Впереди обнуление США, перед постройкой новой системы на основе АУКУС...

Ну а у нас в России-будет единственно-защищенное и спокойное место на Земле...

Враг будет разбит-Победа будет за НАМИ!

Авто-репост. Читать в блоге >>> Индекс S&P500 на следующий год

Индекс S&P500 на следующий год📈 Индекс S&P500

Индекс S&P500 вернулся в рамки нисходящего канала. Как и предполагал, позитив оказался недолговечным и американские индексы вернулись в свои нисходящие тренды.

Если говорить локально, то S&P500 находится на уровне поддержки 3800 пунктов и думаю, что до конца года есть шанс отскочить ближе к 3900-3950 и еще раз протестировать верхнюю границу канала (Возможно сформируется ГиП с целями отработки в 3500).

Если пофантазировать на следующий год, то, возможно, первый квартал будет негативный для индексов. Но ближе к апрелю-маю (здесь обращу ваше внимание на значение инфляции этого года) инфляция год к году начнет показывать положительную динамику. И это даст позитивный импульс рынкам.

Авто-репост. Читать в блоге >>> 🎄Новогоднее ралли

🎄Новогоднее ралли

Не так давно я проводил опрос по поводу новогоднего ралли и 80% респондентов слышали и слышат везде о таком понятии, но не представляют и фантазируют об этом событии. Вот я и решил чуток чиркануть на эту тему.

🍋Немного предыстории…

В 2021 ралли не было, рынок падал.

В 2020 ралли началось с ноября и длилось 2 месяца с хвостиком, потом была корекция и ралли продолжилось и длилось оно почти год. Индекс МосБиржи вырос почти на 60%. Вот такая вот была аномалия и жор.

В 2019 году октябрь и ноябрь были растущими, потом началась плоская коррекция и с начала декабря началось новогоднее ралли. Индекс вырос около 10%.

В 2018 году ралли не было, был слив, но в последнюю неделю декабря был отскок по индексу в районе 5%. Можно ли это считать ралли, я сомневаюсь).

🍋По статистике понятно, что это не обязательное событие, но долгожданное. Надо понимать, что индекс это среднестатистическое значение группы акций входящих в его состав. Но при росте того же индекса на 5-10%, некоторые бумаги могут давать доходность и 20, 30 и более процентов.

🍋Но всё же не стоит воспринимать, так называемое ралли, как что-то волшебное и фантастическое. Так уж его называют. По сути это рост котировок компаний. Если этот рост происходит в декабре, соответственно его называют новогодним ралли. Рост может длится неделю и его тоже назовут ралли, а может и две и три, а может вообще не быть.

Вывод: если вы слышите про новогоднее ралли, не следует воспринимать это так, как будто вы сорвëте джек пот и сделаете иксы. Достаточно будет роста котировок даже внутри недели и это уже окрестят, как новогоднее ралли.

Хотите знать больше, заходите в гости: t.me/khomyak_s_birzi

Авто-репост. Читать в блоге >>> Китай откроется 08.01. - Мировой заговор

Китай откроется 08.01. - Мировой заговор

Всем добрый вечер!

Итак, Китай откроет экономику и снимет все COVID ограничения к 08.01.2023. Ничего не напоминает эта дата? Во-первых, китайцы очень любят число 8. Оно считается счастливым. Открытие новой главы экономики 8го числа символично. Но, 08.01 это еще и дата начала действия 8го пакета санкций ЕС против РФ.

В общем все сходится. До 08го января сильный рост на рынках, в первую очередь в коммодах, и в SnP. Прогноз по SnP 500 ниже. Он укладывается в стратегию Морганов, которую они подсмотрели у меня.

Больше полезных прогнозов на канале.

Авто-репост. Читать в блоге >>> Что не так с нашими акциями?

Что не так с нашими акциями?Развиваю тему неденежной оценки инвестиционных активов. Сегодня предлагаю посмотреть и сравнить содержание нефти и золота в фондовых индексах S&P500 и IMOEX. Сразу переходим к делу:

Видим, что за 12 лет количество нефти в индексе S&P500 выросло в три раза — с 15 до 45 баррелей. Таким образом, за 12 лет каждый владелец диверсифицированного портфеля американских акций стал иметь в 3 раза больше нефти (которая еще и выросла в долларах за это время). Смотрим измерение в золоте:

Авто-репост. Читать в блоге >>> Аналитики ждут, что S&P 500 завершит 2023 год чуть выше 4000 пунктов

Аналитики ждут, что S&P 500 завершит 2023 год чуть выше 4000 пунктов

Американский фондовый индекс Standard & Poor's 500 завершит 2023 год чуть выше отметки в 4000 пунктов, свидетельствует консенсус-прогноз аналитиков, подготовленный MarketWatch.

По итогам торгов в пятницу его значение составляло 3844,82 пункта, то есть оценки экспертов предполагают рост менее чем на 5% с нынешнего уровня. В понедельник торги в США не проводились из-за праздников.

По данным FactSet, в 2022 году аналитики в своих предположениях промахнулись на максимум почти за 15 лет. S&P 500 не дотянул около 40% до среднего прогноза — год назад эксперты ожидали в среднем 5264 пункта.

www.marketwatch.com/story/indusind-bank-rises-monday-outperforms-market-01672050729-aea0fa662ff3

Авто-репост. Читать в блоге >>> Десятилетия отрицательной доходности в S&P и DOW. Уроки прошлого

Десятилетия отрицательной доходности в S&P и DOW. Уроки прошлого

Я сторонник долгосрочного инвестирования. Но иногда в акциях бывают кошмарные периоды, когда десятилетия широкий рынок показывает отрицательную доходность. Например в США, после Второй мировой войны с 1949 года начался долгий и сильный рост фондового рынка, который закончился в начале 1960-х.

Вот индекс DOW Jones (без учета инфляции доллара). 20 лет боковика!

Ниже тоже индекс DOW но с учетом инфляции. Колоссальные убытки для инвестора. Весь рост после 1949 года был уничтожен к 1982 году!

Авто-репост. Читать в блоге >>>

S&P 500 и Сбер

S&P 500 и Сбер

S&P 500 несмотря на некоторый рост, находится в понижающейся тренде с января 2022, с несколькими касаниями верхней границы на таймфрейме 1 день и, недавно, в очередной раз, отбился от этой границы вниз.

Вынести то его выше могут, но это как со Сбером под отчёт за ноябрь. Ату, Алё, вперёд. Кто там наверху у них купит, неизвестно. Новые деньги на рынок не идут и в США и в России. А на еду и комиссии деньги тратятся.

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)