О главных событиях недели

Неделя пройдет под эгидой «силы» американского потребителя.

▪️ Отчеты ритейлеров: Walmart $WMT, The Home Depot $HD в среду; Target $TGT, Lowe's $LOW, TJX $TJX в среду. Напомним, что в мае на отчетах, например, $WMT упал на 20% за 3 торговые сессии, утащив за собой весь остальной рынок;

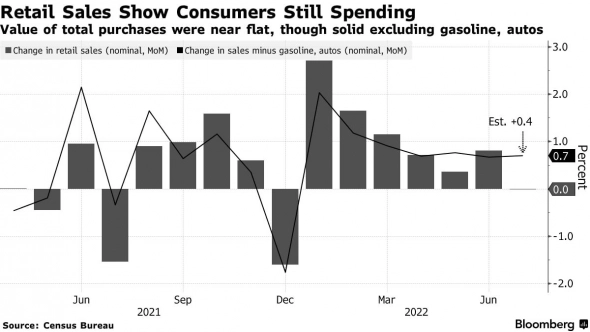

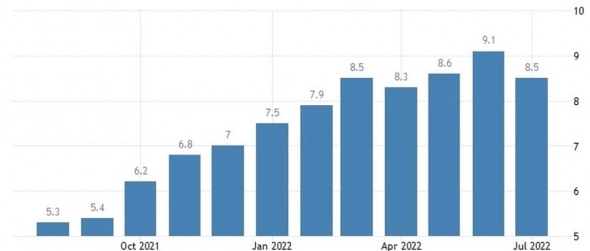

▪️ Розничные продажи за июль в США, которые выйдут в среду — консенсус ожидает +0.1%, но с учетом инфляции снижение идет уже с начала 2021 года. Розничные продажи = основная компонента ВВП.

▪️ Протокол прошедшего в июле заседания ФРС («минутки»), которые выйдут в среду. Важные данные. Рынок закладывает, что пик по росту инфляции пройдет, а значит Федрезерв будет ужесточать слабее. Протокол должен внести ясность, что по этому поводу думают члены ФРС.

🇷🇺По РФ все ждут последствия автоматической конвертации (для резидентов России) расписок российских компаний (Сбер, Газпром, Лукойл, Норникель, Новатэк… и др.) в акции. Многие, начиная с весны, конвертировали «добровольно» и при этом НЕ продали. Кроме того, есть ограничение от ЦБ РФ на продажу для тех, кто покупал после 01 марта. В итоге, НЕ страшно.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Авто-репост. Читать в блоге

>>>