Мычали вслух и не ночь глядя. Ку-ку не ку-ку.В сша ранее 22.06.22 утвердили увеличение военного бюджета на 37 млрд до 813 млрд долларов. 08....

Антон Гр, Во, а где же у амеров обещанное QT, опять куекать начали?

Мычали вслух и не ночь глядя. Ку-ку не ку-ку.В сша ранее 22.06.22 утвердили увеличение военного бюджета на 37 млрд до 813 млрд долларов. 08....

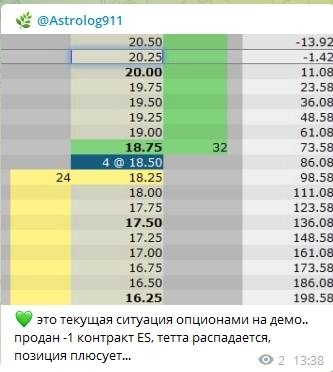

Когда-то я это уже делал, в Интерактив Брокерс.

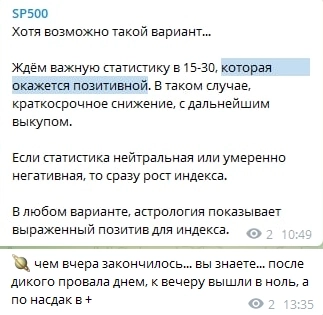

Но тогда хромали астропрогнозы на SP500.

Сейчас другая ситуация. Прогнозы работают, как часы.

И я заново подтянулся к ОПЦИОНАМ, на данный информационный продукт.

А еще возвращается Инвесткопилка в евро❗️

⚡ С сегодняшнего дня сделки по фондам будут доступны с 16:30 до 18:50 по московскому времени каждый рабочий день Мосбиржи.

В портфелях фондов имеются заблокированные в НРД активы, но это никак не влияет на стоимость пая.

🔹 Тинькофф S&P 500 — это долларовый биржевой фонд, инвестирующий в акции 500 крупнейших компаний США из более чем 60 отраслей.

🔹 Тинькофф Вечный портфель EUR — фонд в евро💶, который в равных долях инвестирует в акции, долгосрочные и краткосрочные облигации, а также физическое золото. На протяжении многих лет такой баланс помогал показывать результат, что бы ни происходило с экономикой.

🔹 Благодаря тому, что фонд Тинькофф Вечный портфель EUR вновь начнет торговаться на Мосбирже, возобновит работу и наша Инвесткопилка в евро.

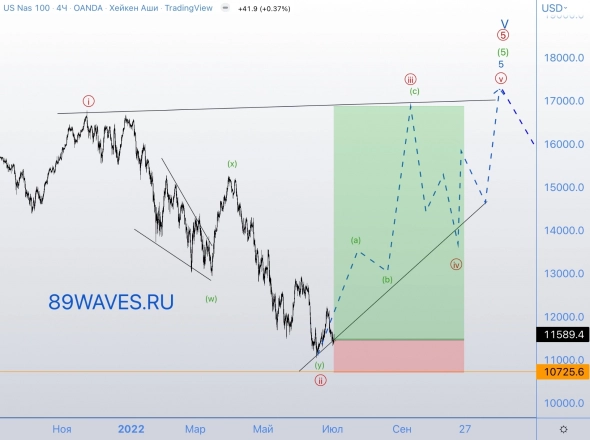

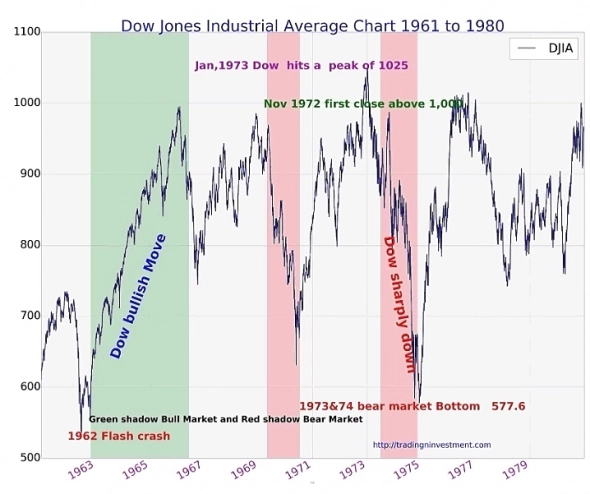

В последнем обзоре говорилось о начале и развитии мирового кризиса, отмечалось, что с высокой долей вероятности фондовый рынок США показал вершину в начале января этого года. За два месяца ситуация не изменилась, падение продолжается и прогноз подтверждается.

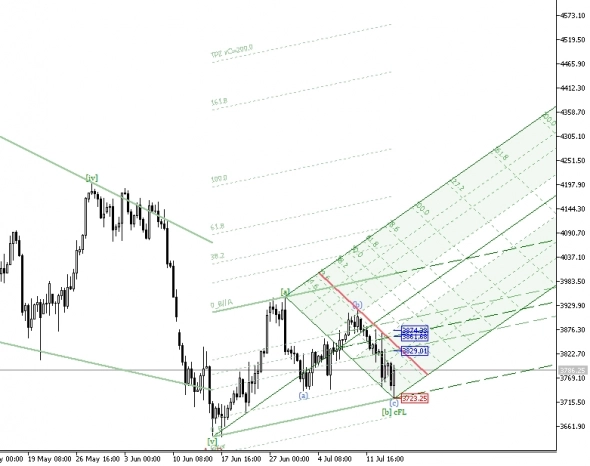

Давался такой график

Более детально сейчас он выглядит так.

Начнём, как обычно, с анализа экономической реальности:

Американская экономика продолжает страдать от инфляции, с которой запоздало борется Дж. Пауэлл.

Эта борьба ведётся посредством повышения ключевой ставки и целенаправленным снижением потребительского спроса (согласно опросу Мичиганского университета, американские потребители считают нынешнее время самым неблагоприятным для покупки товаров за всю историю с 2012 года).

Фокус потребителя смещается на оплату коммунальных услуг и других базовых вещей, которые также значительно подскочили в стоимости.

Также страдают производители: значительно снижается объем грузоперевозок, рост стоимости обслуживания запасов, которые некому сбывать, рост цен на электроэнергию и нефть и т.д.,

На фоне повышения ставок, правительство США сталкивается с двойным ударом по доходам в бюджет: сокращение подоходного налога + повышение расходов на обслуживание долга => рост дефицита бюджета.

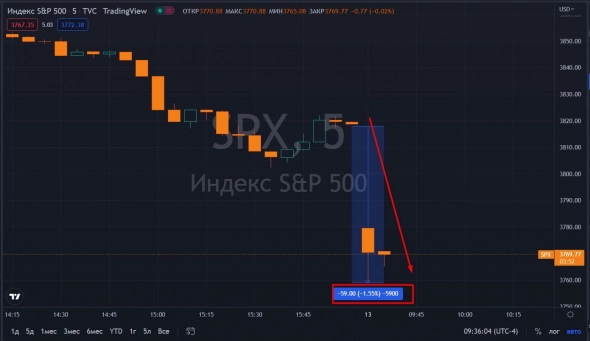

Фондовые индексы США резко упали в понедельник, поскольку инвесторы готовились к началу сезона отчетов и свежим данным по инфляции, которые должны выйти в среду.

Nasdaq Composite потерял 2,3%, S&P 500 упал на 1,2%. Доу-Джонс упал на 160 пунктов, или на 0,5%.

Евро приблизился к паритету с долларом США. Валюта упала на 1,4% до $ 1,0044, достигнув нового минимума за два десятилетия, поскольку инвесторы рассматривали возможность энергетического кризиса, толкающего экономику Европы в рецессию.

Цены на нефть также упали в понедельник на фоне возобновления опасений по поводу COVID в Китае. Фьючерсы на нефть марки WTI снизились примерно на 1 доллар, или на 1%, до 103,70 доллара. Нефть марки Brent также упала примерно на 0,3% до 106,71 доллара за баррель.

Чтобы спасти больной долговой рынок, уничтожат все на своем пути — ранее обсуждали мы. Это сейчас фактически и происходит. Нефть также уходит в крутое пике, так как рецессия провоцирует ослабление спроса, однако тут вероятно вскоре могут вступить другие факторы.

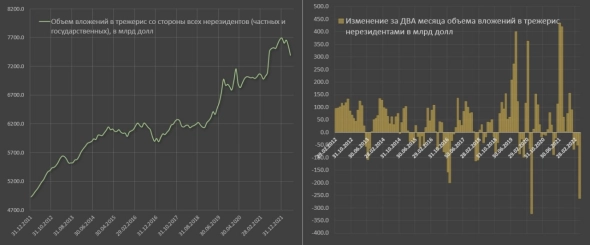

Доходности 10 летних облигаций США за 5 дней снизились на 12% (спрос растет), так как инвесторы в период экономической и геополитической турбулентности и высочайшей неопределенности, по привычке решили спастись в «самом надежном активе» резервной валюте и американских трежерис. После вынужденного ухода ФРС с рынка госдолга США (покупки облигаций спровоцировали рекордную за 40 лет инфляцию), покупателей в естественных условиях нет, а значит нужен мировой беспорядок, чтобы деньги хлынули в «тихую гавань». Ранее мы с вами обсуждали, что ситуация на долговом рынке США лежит в генезисе формирования внешней политики штатов. Спасение долгового рынка это жизненно необходимая и первостепенная задача Белого дома, которое возможно только при мировых потрясениях.

Капитуляцией (пока еще ограниченной) группы 12 развивающихся стран дело не ограничивается – это лишь часть проблемы, нет спроса и от союзников США, даже офшоры не перекрывают.

На графике видно, что с 2018 года нерезиденты перехватили чуть больше 1 трлн трежерис, за это время объем чистой эмиссии Казначейства США составил 8.6 трлн с 1 января 2018 по 30 июня 2022. Немного взяли.

Тогда хотя бы выкупали, медленно, конечно — 13% чистых покупок не вывезут «вертолетные деньги». Сейчас идут активные продажи так, как никогда – просвета нет. 260 млрд за два месяца более, чем ощутимо.

Кризис в США неизбежен и является обязательным условиям стравливания рекордного за 40 лет инфляционного давления в США.

Победить подобную инфляцию можно через сжатие реальной денежной массы на 8-10%, через обвал фондового рынка минимум в два раза от уровня 4800 и только через радикальный кризис в экономике.

Необходим ощутимый обвал спроса.

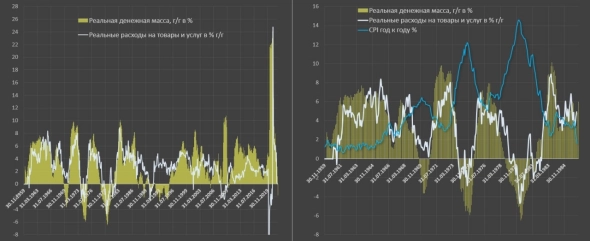

По обновленным данным доходов и расходов населения в США, к маю 2022 расходы на товары и услуги в реальном выражении рухнули до 0%.

На волне вертолетных денег и на низкой базе 2020, в середине 2021 реальные потребительские расходы росли до 25% г/г, что являлось рекордом для США, во второй половине 2021 темпы упали до 5-6%, но это вновь очень много. Теперь рухнули к нулю.

Формально, реальные потребительские расходы еще в положительной области, но именно потребительский спрос держал экономику США последние два года, т.к. торговый баланс США перешел в рекордный дефицит (это вычет из ВВП), госинвестиции сокращаются с 2 кв 2021, а внутренние частные инвестиции перешли под сокращение во втором квартале 2022. Без потребительской экономики – им хана!

Авто-репост. Читать в блоге >>>

По обновленным данным доходов и расходов населения в США, к маю 2022 расходы на товары и услуги в реальном выражении рухнули до 0%.

Формально, реальные потребительские расходы еще в положительной области, но именно потребительский спрос держал экономику США последние два года, т.к. торговый баланс США перешел в рекордный дефицит (это вычет из ВВП), госинвестиции сокращаются с 2 кв 2021, а внутренние частные инвестиции перешли под сокращение во втором квартале 2022. Без потребительской экономики – им хана!

#SPX

Таймфрейм: 4H

Оценка и взвешивание вероятных сценариев всё ещё не располагают к оптимизму, однако настоящий эллиоттчик должен уметь мыслить не только тенденциозно. Да, американский рынок уже упал в среднем на 20%, и пока ничего не предвещает изменения тренда. Поэтому большинство т.н. аналитиков пророчат ему крах сопоставимый с Великой депрессией — прогнозируют по тренду.

Эллиоттчик же знает, что когда все уверены в картине будущего, то эта гипотеза наверняка является ошибочной. И сейчас как раз тот самый случай — индикаторы сентимента в зоне экстремального страха, а волновая структура в стадии потенциальной готовности к развороту.

На графиках ниже представлено два сетапа с достаточно большим соотношением риска и прибыли, чтобы попробовать поймать нож — отторговать идею о том, что мир ошибается в своей оценке ситуации.