Как я решил проблему с налогами у иностранного брокера?

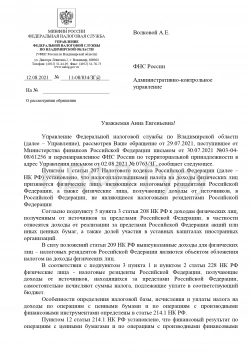

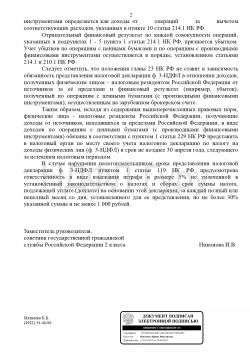

В общем, в этом году налоговая прислала мне письмо счастья с просьбой уплатить налоги за 2018-2020 годы по счету, который нашли у меня на Кипре.

Я сходил в налоговую, где инспектор мне объяснил, что надо каждую сделку из отчета брокера внести в журнал, пересчитать на рубли и посчитать налог.

Сказать что я был шокирован — ничего не сказать, потому что в моем брокерском отчете только за 2020 год было пару десятков тысяч сделок😁

Добрый инспектор сказала: ну ничего, посидите денька 3 и заполните. Нам и по 500 листов сдавали отчеты.

К счастью, проблема решилась гораздо гораздо проще. Из недр смартлаба вышел святой человек —

Виктор Бавин, который сказал, что их бухгалтеры сотнями такие налоговые отчеты заполняют и предложил помощь.

Что было дальше?

Я отправил Виктору брокерские отчеты за 3 года. Его бухгалтеры за 1 день посчитали мне налоги. Суммарно кстати получилось за 2020 год около 750 страниц😁

Далее я дал им логин/пароль от своего кабинета налогоплательщика и они автоматом занесли все данные туда.

Мне осталось лишь уплатить налог. Налоговая выставила счета, и я оплатил их со счета ИП, поскольку лично мне так было удобнее.

Кстати на прошлой неделе я получил очередное письмо счастья. Теперь просят явиться в налоговую и объяснить, почему я не уплатил налог вовремя.

Что им отвечать кстати? Кто знает?

В общем, кто хочет быстро и без гемора заполнить отчет для налоговой и подать его удаленно через кабинет, велкам ту

Виктор Бавин.

Авто-репост. Читать в блоге

>>>