ФРС США

-

Рынки процентных ставок охватила волатильность, поскольку трейдеры ждут от ФРС смягчения — The Financial Times

Рынки процентных ставок охватила волатильность, поскольку трейдеры ждут от ФРС смягчения — The Financial TimesИнвесторы рассчитывают на то, что Федеральная резервная система снизит процентные ставки в этом году. Между тем паника и хаос ведет к лихорадочной торговле и мешает нормальному функционированию рынков.

Колебания оказались настолько сильными, что ведущая фьючерсная биржа в США приостановила торги некоторыми контрактами на процентные ставки. Трейдеры, отказывающиеся от риска, увеличили разрыв между предлагаемыми ценами и заявками на американские казначейские бумаги. Сделки на рынке казначейских облигаций на сумму $22 трлн — самом глубоком и ликвидном в мире — стали занимать больше времени, а их стоимость выросла.

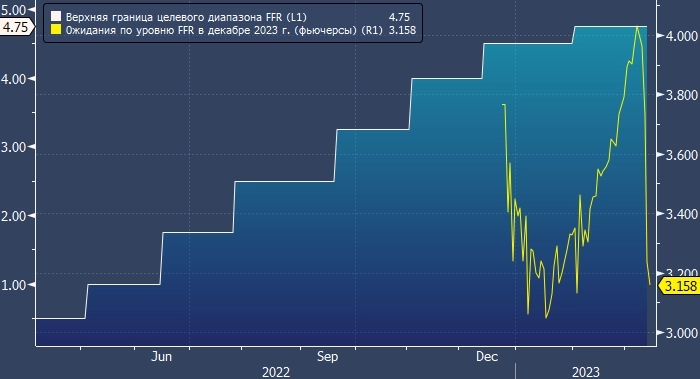

Турбулентность, охватившая рынок в среду, возникла за неделю до следующего заседания ФРС по монетарной политике, на котором она планирует принять решение по поводу процентных ставок после нескольких повышений в прошлом году. Теперь многие трейдеры, торгующие облигациями, ожидают, что ФРС не будет повышать ставки, хотя некоторые по-прежнему прогнозируют повышение на 0.2%, поскольку ФРС вынуждена бороться с устойчивой инфляцией. Еще на прошлой неделе на рынках преобладали ожидания относительно увеличения на полпункта.

Авто-репост. Читать в блоге >>> ФРС может влить в банковскую систему США до $2 трлн

ФРС может влить в банковскую систему США до $2 трлнФРС может влить в банковскую систему США до $2 трлн, сообщает JPMorgan. Все плохо? Экономике Штатов конец? Давайте не спешить с выводами и разбираться с аналитиками Market Power!

Что вообще это за процедура такая?

Речь идет о предоставлении краткосрочной ликвидности в качестве займа. Это стандартный инструмент ЦБ, если в банковской системе начинается кризис доверия.

— Если клиенты какого-то банка начинают в панике забирать депозиты, то он должен где-то занять эти деньги, чтобы расплатиться с ними. Обычно он идет на межбанковский рынок и занимает ликвидность у других кредитных организаций.

А что, у США проблемы с банками?

— Однако в случае, если коллеги вокруг видят, что у нашего банка дела плохи, то денег ему, естественно, никто не даст. И тогда остается пойти только в ЦБ, как кредитору последней инстанции.

— Банк России, например, тоже раз в несколько лет дает банкам денег через инструмент РЕПО, и это нормально в случае кризисных ситуаций.

Авто-репост. Читать в блоге >>> Сопадение?

Сопадение?

Банкротство региональных банков США и проблемы в европейских банках возникли аккурат перед заседаниями ЕЦБ и ФРС по ставкам. Крупные банки осознают насколько дальнейшее повышения ставок окажется губительным для их капитала. Сценарий стресс теста запущен аккурат перед заседаниями ФРС и ЕЦБ. Как говорится — совпадение? Не думаю

Авто-репост. Читать в блоге >>> ⚡️ Важные данные вышли 👇

⚡️ Важные данные вышли 👇

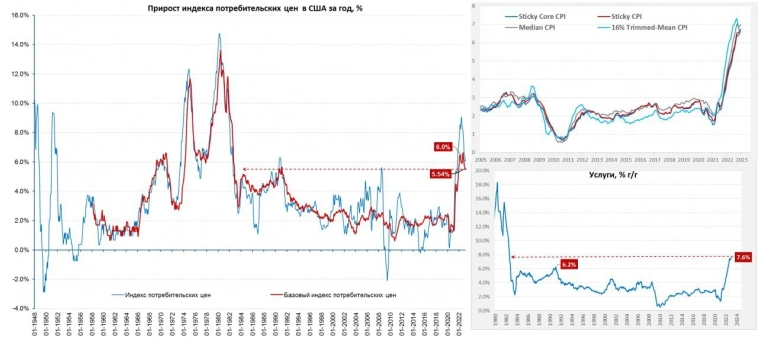

🇺🇸 США: потребительская инфляция в феврале, г/г

Факт: 6.0%

Прогноз: 6.0%

Пред.: 6.4%

Теперь у Пауэлла есть время принять взвешенное решение по ставке, заседание по которой состояться 22 марта.

Только вот рынок снова закладывает 80% на повышение ставки 👆

Акции банков в рост 🚀

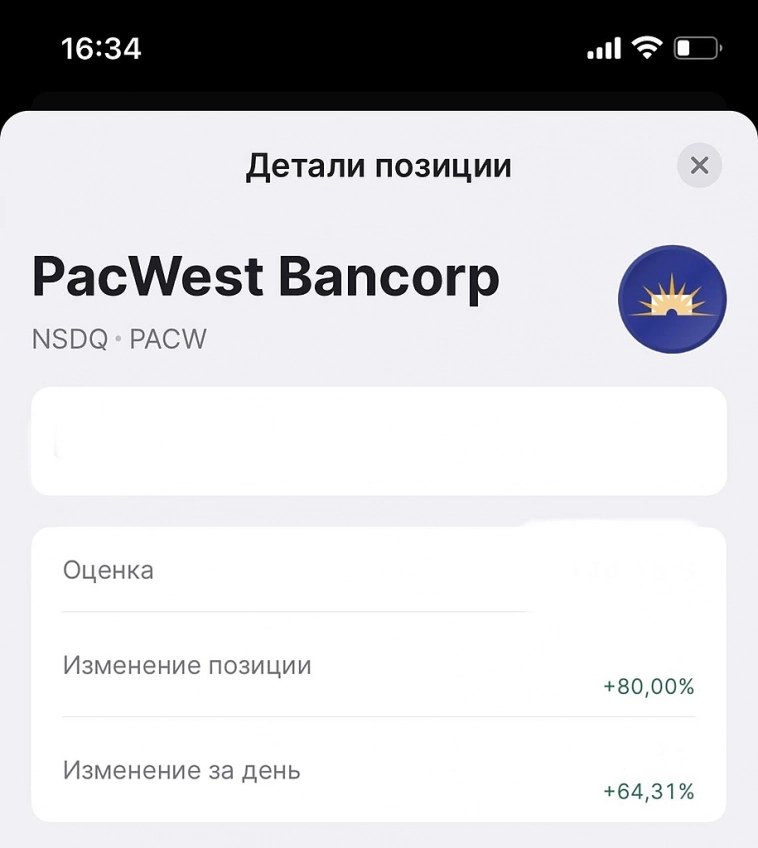

К слову, удалось за 1 день сделать 80% на этой крайне рисковой истории.

Крипта в рост 🚀

Соответственно временно, сырьевые товары притормозят свой резкий всплеск 🔥но глобально, все говорит о продолжении тренда 😉

И вот вопрос, что делать ФРС? 🤷♂️

Инфляция как бы не падает, а банки рушатся.

Если тормозить здесь, то что будет с инфляцией? Интересно

Ваше мнение 👇

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Правительство США готовит козла отпущения: от закона Додда-Франка до закрытия Signature Bank и бана крипты

Правительство США готовит козла отпущения: от закона Додда-Франка до закрытия Signature Bank и бана крипты

▪️Вчера вышла статья на WSJ, где рассказывалось, что ФРС рассматривает более жёсткие правила для средних банков после SVB.

▪️ Байден призывает к тому, чтобы банки будут жёстко регулировать.

▪️ Минфин и Конгресс призвали пересмотреть закон Додда-Франка, где они призывают вернуть более низкие значения капитала для более частого проведения стресс-тестов.

Правительство США спешит с ужесточением законодательства не для того, чтобы урегулировать для урегулирования, а успокоить бегство капитала из малых и средних банков США. Бегство может их лопнуть. Напоминаю, что из-за того, что в 2018 был реформирован закон Додда-Франка, то банки с активами менее $250 млрд освобождались от более частых проверок.

В данный момент крупные банки испытывают большой наплыв клиентов, который уже тяжело обрабатывать, так как все бегут из мелких и средних банков. Поэтому Silicon Valley Bank так тяжело продать, так как он просто никому не нужен, видь клиенты, сами бегут к крупным банкам. Хотя может, крупные банки ждут ещё дешевле цены на Silicon Valley Bank.

Авто-репост. Читать в блоге >>> Посматривая внимательнее на американскую инфляцию...

Посматривая внимательнее на американскую инфляцию...

Внешне отчет без больших отклонений от ожиданий общая инфляция 0.4% м/м и 6.0% г/г, без энергии и продуктов питания 0.5% м/м и 5.5% г/г. Но в реальности от более резкого роста цен спасли лишь разовых истории: подержанные авто (-2.8% м/м дезинфляция после бурного взлета), газ (-8% м/м – тепло), яйца ( -6.7% м/м дезинфляция) и медстраховка (-4.1% м/м к текущей инфляционной реальности имеет очень отдаленное отношение). Вместе эти факторы снизили месячную инфляцию на ~0.2 п.п. – многовато.

Продуктовая инфляция немного притормозила 0.4% м/м и 9.5% г/г, но остается агрессивной. Товары без энергии, продуктов питания и подержанным авто прибавили 0.4% м/м и 4.2% г/г, рост прилично замедлился с максимумов на фоне миграции потребления из товаров в услуги, но в последние три месяца прирост цен стабилизируется в районе 4-5% г/г. Главный драйв сохраняется в услугах (0.5 % м/м и 7.6% г/г), продолжается активный рост в жилье (0.8% м/м и 8.1% г/г), хотя это инерционный рост, подразогнался транспорт (1.1% м/м и 14.6% г/г), но в основном за счет авиаперелетов (6.4% м/м).

Авто-репост. Читать в блоге >>> Пир во время чумы.

Пир во время чумы.ФРС, Минфин США в содружестве с деловыми СМИ и первичными дилерами пытаются создать эффект «нейтрализации рисков» так, чтобы казалось, что ситуация под полным контролем.

Тональность публикации меняется и теперь создается нарратив, что «так оно и надо», т.е. дела идут своим чередом. Обычные банковские будни, чего уж там?

В понедельник на открытии торгов свыше дюжины региональных американских банков обвалились более, чем на 50%, многие отличились падением свыше 75% — существовали небеспочвенные опасения заражения системы с неконтролируемым процессом массовых банкротств.

Во вторник значительная часть потерь была отыграна и если в понедельник недельное снижение у аутсайдеров составляло 75-80% (падение в 4-5 раз), то к концу торгового дня вторника накопленный рост от минимумов понедельника составил десятки процентов (в некоторых случаях сотни процентов), а общие потери по региональным банкам 35-60%.

Иллюзия устойчивости — чтобы даже при банкротстве достаточно крупных региональных банков с совокупными активами свыше 330 млрд долл ни у кого не возникало ощущения утраты контроля, ловко изолировав токсичные элементы, избежав заражения системы и цепной реакции.

Авто-репост. Читать в блоге >>> Сегодня в программе

Сегодня в программе

Паника на рынках вчера прекратилась благодаря запуску программы срочного финансирования банков от ФРС, а также тому, что банк First Republic смог найти дополнительное финансирование и обеспечить выплаты в понедельник.

Тем не менее, отскок на аппетит к риску тесно связан с ожиданиями на голубиный разворот ФРС, рынки ожидают, что цикл повышения ставок ФРС завершен или почти завершен после ещё одного повышения ставки на 0,25%.

Выступление Байдена по банковской системе не привело к эйфории, ибо хотя он и гарантировал выплату депозитов, но заявил, что инвесторы пострадают за неправильный выбор банка, а менеджмент должен быть уволен по причине неправильного управления рисками.

Может Байден и прав, но менеджмент, виновный в крахе банков, это он сам и руководство ФРС, которое затопило рынками чрезмерными стимулами после пандемии, а потом повысило ставки самыми агрессивными темпами с эпохи Волкера, такая риторика Байдена говорит об отсутствии понимания истинных причин проблемы, а выступлений членов ФРС нет по причине периоды тишины перед заседанием, что ограничивает информацию о перспективах дальнейшей политики ФРС.

Авто-репост. Читать в блоге >>> ФРС снизит ставку на 0,25% уже 22 марта — Nomura

ФРС снизит ставку на 0,25% уже 22 марта — Nomura

22 марта ФРС снизит ставку по федеральным фондам на 0,25%, а также положит конец количественному ужесточению, прогнозирует стратег Nomura Аичи Амемия. По его мнению, решение властей США защитить не только вкладчиков SVB, но и Signature Bank, который заметно меньше по размеру, говорит о твердом намерении Вашингтона предотвратить появление любых подобных проблем в других американских банках.

Таким образом, Nomura стал первым крупным банком Wall Street, который предрек снижение ставки на ближайшем заседании ФРС 22 марта (Goldman Sachs и PIMCO ждут сохранения статус-кво). Прогнозы Nomura не всегда сбывались, однако в июне 2022 года — после двух подряд повышений ставки на 0,50% каждое — его экономисты стали одними из первых, кто корректно спрогнозировал переход ФРС на шаг повышения ставки в 0,75%.

www.profinance.ru/news/2023/03/14/c8fe-frs-snizit-stavku-na-0-25-uzhe-22-marta-nomura.html

Авто-репост. Читать в блоге >>> Решение ФРС смягчить ДКП и провести QE может вызвать "отскок дохлой кошки"

Решение ФРС смягчить ДКП и провести QE может вызвать "отскок дохлой кошки"Забавно наблюдать, как только начало трясти банки в США, в СМИ и различных блогах люди разделились на два лагеря. Одни пишут/говорят: «я же предупреждал», другие «это мелочь, ничего страшного». В целом ничего нового, но каждый раз забавно.

На мой взгляд, любое диаметрально противоположное мнение или если так можно выразится — краевое, обречено в 99% случаев на провал. Но оно способно добавить популярности, чем и пользуются. Как показывают различные социальные исследование, к моему глубочайшему сожалению, около 20% людей склонны к критическому мышлению, а остальные предпочитают на нагружать свой мозг.

Я считаю неправы ни те, ни другие. И сейчас ещё рано делать определенные выводы.Но вполне допускаю вот такой вариант развития событий.

Нет смысла сравниваться текущую ситуацию с 2008 или с 2020, которые сами по себе отличались как по QE, так и решениям по ставкам. Нынешняя ситуация сильно иная.

В ФРС прекрасно понимают, что открой они вентель «новых вертолетных» и «бесплатных» денег, флаг борьбы с инфляцией можно спускать. И Бог бы с ним, что не сделаешь ради спасения зомби и очередной дозы наркоману, но проблема может быть куда как хуже.

Авто-репост. Читать в блоге >>> Реализация капитуляции ФРС

Реализация капитуляции ФРС

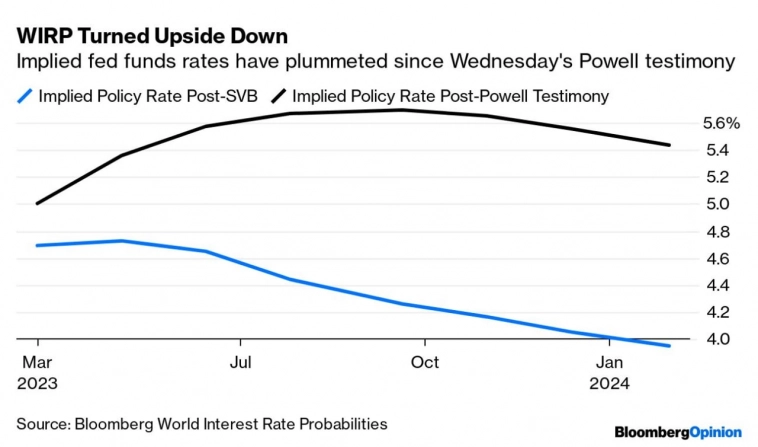

Волна банкротств по банковской системе США (Silvergate, SVB и Signature Bank) менее, чем за неделю радикально трансформировала ожидания процентных ставок.

Согласно последним изменением,4.75% отныне является предельной ставкой против потенциально 5.75% 9 марта, а разворот ДКП сместился с января 2024 на июнь2023!

На второе полугодие 2023 дифференциал ожиданий ставки ФРС составил свыше 1.4 п.п против 0.6 п.п в пятницу, что стало самым быстрым изменением ожиданий (три торговых дня) за всю историю финансовой системы США.

Это отразилось на доходности облигаций, где наиболее ощутимый эффект со сроком погашения от двух до пяти лет.

По сути, это капитуляция, отказ от ужесточения, отказ от всех деклараций непримиримого сражения с инфляцией, возвращаясь к привычному формату, который и привел к существующим структурным искажениям.

Те, кто «заказал» SVB и Signature Bank вполне предполагали сценарий действий.

Жесткая паника и страх на волне банкротств и неопределенности — > стандартные механизмы поддержки банков через кредитные механизмы — > стабилизация эмоционального состояния инвесторов и вербальная поддержка рынков (а при необходимости и прямая – монетарная) — > искажение петли обратных связей и отказ от риска (бегство в облигации, снижение ожиданий роста ставок).

Авто-репост. Читать в блоге >>> Мировая экономика получает "попутный ветер" от падения цен на энергоносители — The WSJ

Мировая экономика получает "попутный ветер" от падения цен на энергоносители — The WSJЦены на энергоносители второй раз за год подрывают мировую экономику. На этот раз это хорошая новость.

Снижение цен на нефть и природный газ стимулирует экономический рост, кладет деньги в карманы потребителей, повышает уверенность и ослабляет давление на государственные бюджеты.

Это обратная сторона шока цен на энергоносители год назад, когда вторжение России в Украину вызвало опасения по поводу глубокой рецессии в Европе и за ее пределами.

Снижение цен на энергоносители в какой-то мере объясняет неожиданно сильные экономические данные этого года в США и Европе, говорят экономисты. Согласно опросам S&P Global, проводимым в сфере бизнеса, менеджеры цепочек поставок по обе стороны Атлантики настроены более оптимистично, чем в последние месяцы, что является важным показателем будущего роста.

Выручка домохозяйств, предприятий и правительств компенсирует рост стоимости заимствований, поскольку центральные банки повышают процентные ставки для снижения исторически высокой инфляции.

Авто-репост. Читать в блоге >>> Сейчас ФРС пытается вернуть доверие, путем платёжеспособности банковской системы. Не верю.

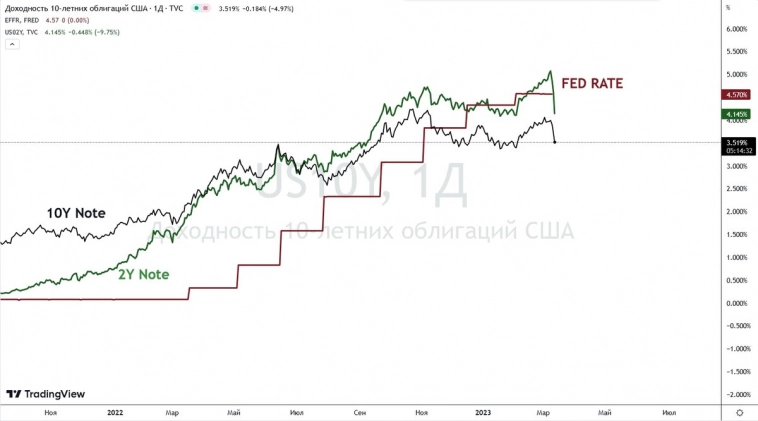

Сейчас ФРС пытается вернуть доверие, путем платёжеспособности банковской системы. Не верю.После краха Silicon Valley Bank (SVB) можно ожидать, что планы ФРС разрушены, и Пауэлл будет вынужден признать, что экономика не была подготовлена должным образам к растущим процентным ставкам, а значит цикл повышения ФРС к 5,5%-6% нужно отменять.

www.tradingview.com/x/SDtfBo6M/

www.tradingview.com/x/SDtfBo6M/Ставки уже закладывают снижение, а если падение составит более 100 б.п, то ФРС не в силах будет остановить рецессию.

Мудрая мысль: не верьте ответственным лицам из ЦБ и т. д., смотрите что делают богатые люди, и вы поймете, что происходит на рынках.

Причины по которой я так считаю, основываются на утверждении перехода рынка от роста, к стоимости, и благодаря этому переходу, ФРС всячески начал уделять внимание к «росту реальной заработной платы», что в свою очередь подтверждает ужесточение кредитно-денежной политики, направленное на подавление спекуляций, путем повышения процентной ставки.

Сегодня экономика, больше похожа, на середину 60-х, с ошибками политиков в 70-х, и проблемами в обслуживания долга, спекуляции, которые прямиком ведут к повторению 1929-х. Великая депрессия.

Авто-репост. Читать в блоге >>> ФРС США повторяет ... ошибки Банка России

ФРС США повторяет ... ошибки Банка России

Традиционно в США денежная масса сжималась из-за резкого снижения денежного мультипликатора (= желания (или возможности) банков выдавать кредиты). ФРС при этом денежную базу не сжимала.

А в России денежная масса сжималась из-за действий ЦБ, который денежную базу сжимал и вёл экономику в кризис.

===

Времена меняются, сейчас ФРС повторяет ошибки российского ЦБ, сжимая базу.

Посмотрите этот короткий ролик, в нём за 5 минут раскрывается весь механизм на реальных примерах.

Авто-репост. Читать в блоге >>> SVB обанкротили владельцы картеля "ФРС США". И будут банкротить другие банки.

SVB обанкротили владельцы картеля "ФРС США". И будут банкротить другие банки.Сейчас в инете растет гора инфомусора по теме банкротства SVB. Хотелось бы напомнить моим дорогим читателям, что истинная причина этой ситуации заключается в действиях группы лиц, владеющих банковским картелем «ФРС США».

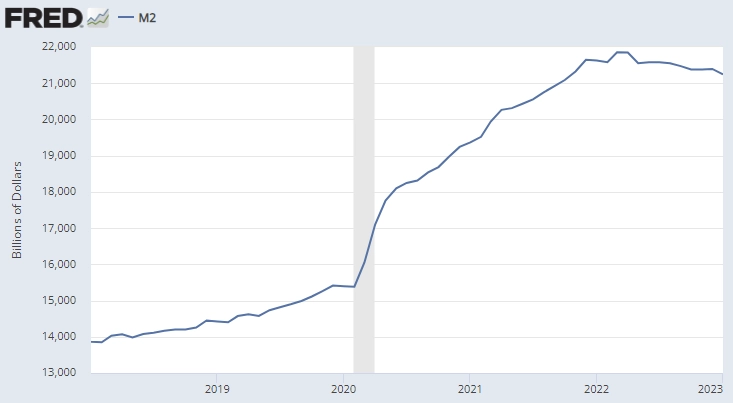

На 5-летнем графике $M2 их действия выглядят так:

В Январе 2023 года владельцы «ФРС» сократили количество долларов на 148 млрд. штук. Это второе крупнейшее снижение за последние два года:

Авто-репост. Читать в блоге >>> Регуляторы идут на помощь банкам США

Регуляторы идут на помощь банкам США

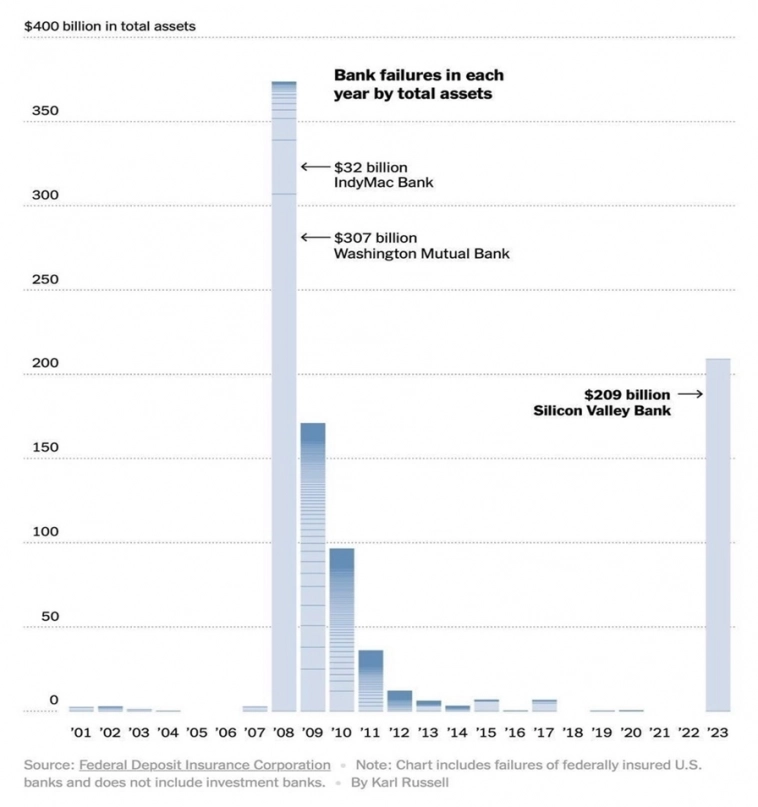

ФРС, Минфин и Федеральная корпорация по страхованию вкладов (FDIC) разработали план действий в связи с банкротством Silicon Valley Bank (SVB), которое стало самым крупным с финансового кризиса 2008 года (SVB входил в топ-20 банков США по размеру активов). Этот план заключается в следующем.

➖ В Нью-йорке из-за системных рисков закрыли Signature Bank, под управлением которого находились активы на сумму $110 млрд. Среди клиентов были криптовалютные компании.

➖ Все вкладчики SVB и Signature Bank получат полный доступ к своим депозитам, начиная с 13 марта, сегодня. Чтобы вернуть все эти вклады (в т.ч. незастрахованные), регуляторы будут использовать средства фонда страхования вкладов FDIC. А вот возмещать убытки акционерам и держателям необеспеченных долговых обязательств регуляторы не будут.

➖ Руководства банков отстранены от своих должностей.

➖ ФРС запустила программу срочного финансирования (Bank Term Funding Program, BTFP) на $25 млрд. Она предусматривает выдачу финансовым институтам кредитов сроком до 1 года, чтобы они могли удовлетворить потребности своих вкладчиков.

Авто-репост. Читать в блоге >>>

Крах банков SVB и Signature Bank не угрожает банковской системе США в целом — президент США Байден

Крах банков SVB и Signature Bank не угрожает банковской системе США в целом — президент США Байден

Байден:

— банки США надежны

— у клиентов есть доступ к средствам с сегодняшнего дня

— ФРС и FDIC хорошо сработали

— потери не затронут налогоплательщиков

— инвесторы и кредиторы банков не будут защищены

— мы будем работать над тем, чтобы такого не повторилось опять

— прежняя администрация виновата т.к. сняла некоторые ограничения на банки

Авто-репост. Читать в блоге >>> Трейдеры готовятся к новым потрясениям на рынке

Трейдеры готовятся к новым потрясениям на рынкеПроблема для трейдеров в том, что как только одна угроза отступает, на ее месте возникает новая. Ситуация накалилась: финансовый стресс может уничтожить экономику. Сегодня доходность облигаций растет по мере усиления опасений по поводу инфляции, а завтра она резко снижается, поскольку трудности, с которыми столкнулись кредиторы, заставляют всех поверить в смягчение политики ФРС.

Это привело к резким колебаниям по всем классам активов, которые могут сохраняться в течение еще одного периода, насыщенного новостями.

За неделю, которая ознаменовалась крупнейшим банковским крахом в США более чем за десятилетие, а также сильнейшим падением акций за последние пять месяцев, возможно, самым неприятным событием стало падение доходности казначейских облигаций — максимальное падение за два дня со времен финансового кризиса. Подобные потрясения, как правило, способствуют оттоку спекулятивных денег, в частности в экономике, где опасения по поводу действий ФРС сделали продажу облигаций популярной сделкой.

Авто-репост. Читать в блоге >>> ФРС закладывает не контролируемый риск

ФРС закладывает не контролируемый риск

ФРС объявило о создании программы срочного финансирования банков в качестве средства поддержки не страховой части депозитов банка.

Риск состоит в том, что теперь Банки смогут закладывать не только ААА-ВВВ обеспеченные по номиналу Ипотечные, Казначейские облигации, но свои Мусорные ССС облигации, с сомнительным рейтингом. Цель ФРС предоставить необходимую ликвидность, в период стресса, но тут стоит обратить внимание, что ФРС предлагает удерживать бумаги до погашения, а это в свою очередь приведет к отсутствию справедливой стоимости этих ценных бумаг, что может создать не верную оценку дога, и не доверие к системе, и как следствие, мы увидим бегство капитала в более надежные активы.

По факту это не совсем спасательный круг для финансовой системы США, это скорее мина замедленного действия. Последствия оценить сложно, но ломаться начало на наших глазах, делаю вывод, что это продолжится.

Спасибо, что с нами, больше макро обзоров в Телеграмм

Подпишитесь на телеграмм t.me/+QSqW-jvjg6JhNDAy

Авто-репост. Читать в блоге >>> Goldman Sachs отказался от прогноза о повышении ставки ФРС в марте из-за краха банков

Goldman Sachs отказался от прогноза о повышении ставки ФРС в марте из-за краха банков

Аналитики ведущего американского банка Goldman Sachs Group отозвали свой прогноз, предусматривавший повышение ключевой процентной ставки Федеральной резервной системой (ФРС) на 25 базисных пунктов на мартовском заседании, в свете банкротства двух банков и повышенных рисков в финансовой отрасли.

Регуляторы в США приняли решение о закрытии Silicon Valley Bank, 16-го по объему активов в стране, и меньшего по размеру Signature Bank. Банки перешли под управление Федеральной корпорации по страхованию депозитов (FDIC).

Регуляторы заверили, что все вкладчики банков получат компенсацию в полном объеме, а Федрезерв анонсировал выдачу льготных кредитов банкам для укрепления их ликвидности. Минфин США выделит до $25 млрд из стабилизационного фонда для поддержки этой программы.

Авто-репост. Читать в блоге >>> Банковская система трещит по швам. Повторяется 2008 год?

Банковская система трещит по швам. Повторяется 2008 год?В пятницу топ-16 банк США по размеру активов с треском лопнул.

Silicon Valley Bank занимался финансированием стартапов, которые были очень популярны у инвесторов до недавнего времени.

Думаю, все помнят про бум IPO и фантастический рост акций технологического сектора, а также крипты?

Всё это происходило благодаря нулевым процентным ставкам в США и вертолётным деньгам, которые власти раздали населению, чтобы те хорошо пережили Covid-19.

За это время активы банка выросли в несколько раз и достигли отметки в 212 млрд $.

Банк размещал активы в долговые ценные бумаги с длинным сроком погашения.

Проблема таких бумаг заключается в том, что если процентные ставки растут, то они приносят «бумажный убыток».

Допустим, вы купили облигацию номиналом 1000 рублей.

При ключевой ставке в 2% тело облигации стоит 1000 рублей, но вот если ставка начинает расти до условных 4%, то тело облигации переоценивается вниз до того момента, пока доходность этой облигации к погашению не будет равна доходности ключевой ставки.

Авто-репост. Читать в блоге >>> Простыми словами о причинах нового финансового кризиса

Простыми словами о причинах нового финансового кризисаФРС как по нотам разыграла очередной финансовый кризис. Обанкротившийся 16-й по величине активов банк в США проводил «скучную» финансовую политику, так как полностью следовал рекомендациям регулятора. Однако это не спасло Silicon Valley Bank (SVB) от банкротства, а при отсутствии чрезвычайных мер поддержки банковский сектор может столкнуться с эффектом «домино».

«Легкие деньги» 2020-21 гг.

Для поддержки американской экономики с приходом COVID-19 правительство приняло ряд затратных мер, включая выплаты пособий по безработице, превысивших среднюю зарплату по стране (еженедельно $987 против $957, соответственно). В это же время ФРС уронила ключевую ставку до нуля, что сделало кредиты и прочие заимствования сверхдешевыми, и раздула собственный баланс посредством покупки облигаций и ценных бумаг вдвое до $9 трлн.

Источник изображения: federalreserve.gov

Проще говоря, регулятор напечатал триллионы долларов для раздачи денег как населению, так и бизнесу. Это нашло отражение и в рекордных темпах роста цен на недвижимость, и в буме на фондовом рынке, и привело к естественному росту инфляции.

Авто-репост. Читать в блоге >>> Крах SVB является последствием действий ФРС — CNBC

Крах SVB является последствием действий ФРС — CNBC

Крах SVB является последствием действий ФРС по сдерживанию инфляции с помощью ее самой агрессивной кампании по повышению ставок за четыре десятилетия. Последствия могут быть долгосрочными, стартапы могут быть не в состоянии платить сотрудникам в ближайшие дни, венчурные инвесторы могут испытывать трудности с привлечением средств. Без того пострадавший сектор столкнется с более тяжелыми последствиями

www.cnbc.com/2023/03/10/silicon-valley-bank-collapse-how-it-happened.html

Авто-репост. Читать в блоге >>>