ФРС США

-

Регуляторы идут на помощь банкам США

Регуляторы идут на помощь банкам США

ФРС, Минфин и Федеральная корпорация по страхованию вкладов (FDIC) разработали план действий в связи с банкротством Silicon Valley Bank (SVB), которое стало самым крупным с финансового кризиса 2008 года (SVB входил в топ-20 банков США по размеру активов). Этот план заключается в следующем.

➖ В Нью-йорке из-за системных рисков закрыли Signature Bank, под управлением которого находились активы на сумму $110 млрд. Среди клиентов были криптовалютные компании.

➖ Все вкладчики SVB и Signature Bank получат полный доступ к своим депозитам, начиная с 13 марта, сегодня. Чтобы вернуть все эти вклады (в т.ч. незастрахованные), регуляторы будут использовать средства фонда страхования вкладов FDIC. А вот возмещать убытки акционерам и держателям необеспеченных долговых обязательств регуляторы не будут.

➖ Руководства банков отстранены от своих должностей.

➖ ФРС запустила программу срочного финансирования (Bank Term Funding Program, BTFP) на $25 млрд. Она предусматривает выдачу финансовым институтам кредитов сроком до 1 года, чтобы они могли удовлетворить потребности своих вкладчиков.

Авто-репост. Читать в блоге >>>

Крах банков SVB и Signature Bank не угрожает банковской системе США в целом — президент США Байден

Крах банков SVB и Signature Bank не угрожает банковской системе США в целом — президент США Байден

Байден:

— банки США надежны

— у клиентов есть доступ к средствам с сегодняшнего дня

— ФРС и FDIC хорошо сработали

— потери не затронут налогоплательщиков

— инвесторы и кредиторы банков не будут защищены

— мы будем работать над тем, чтобы такого не повторилось опять

— прежняя администрация виновата т.к. сняла некоторые ограничения на банки

Авто-репост. Читать в блоге >>> Трейдеры готовятся к новым потрясениям на рынке

Трейдеры готовятся к новым потрясениям на рынкеПроблема для трейдеров в том, что как только одна угроза отступает, на ее месте возникает новая. Ситуация накалилась: финансовый стресс может уничтожить экономику. Сегодня доходность облигаций растет по мере усиления опасений по поводу инфляции, а завтра она резко снижается, поскольку трудности, с которыми столкнулись кредиторы, заставляют всех поверить в смягчение политики ФРС.

Это привело к резким колебаниям по всем классам активов, которые могут сохраняться в течение еще одного периода, насыщенного новостями.

За неделю, которая ознаменовалась крупнейшим банковским крахом в США более чем за десятилетие, а также сильнейшим падением акций за последние пять месяцев, возможно, самым неприятным событием стало падение доходности казначейских облигаций — максимальное падение за два дня со времен финансового кризиса. Подобные потрясения, как правило, способствуют оттоку спекулятивных денег, в частности в экономике, где опасения по поводу действий ФРС сделали продажу облигаций популярной сделкой.

Авто-репост. Читать в блоге >>> ФРС закладывает не контролируемый риск

ФРС закладывает не контролируемый риск

ФРС объявило о создании программы срочного финансирования банков в качестве средства поддержки не страховой части депозитов банка.

Риск состоит в том, что теперь Банки смогут закладывать не только ААА-ВВВ обеспеченные по номиналу Ипотечные, Казначейские облигации, но свои Мусорные ССС облигации, с сомнительным рейтингом. Цель ФРС предоставить необходимую ликвидность, в период стресса, но тут стоит обратить внимание, что ФРС предлагает удерживать бумаги до погашения, а это в свою очередь приведет к отсутствию справедливой стоимости этих ценных бумаг, что может создать не верную оценку дога, и не доверие к системе, и как следствие, мы увидим бегство капитала в более надежные активы.

По факту это не совсем спасательный круг для финансовой системы США, это скорее мина замедленного действия. Последствия оценить сложно, но ломаться начало на наших глазах, делаю вывод, что это продолжится.

Спасибо, что с нами, больше макро обзоров в Телеграмм

Подпишитесь на телеграмм t.me/+QSqW-jvjg6JhNDAy

Авто-репост. Читать в блоге >>> Goldman Sachs отказался от прогноза о повышении ставки ФРС в марте из-за краха банков

Goldman Sachs отказался от прогноза о повышении ставки ФРС в марте из-за краха банков

Аналитики ведущего американского банка Goldman Sachs Group отозвали свой прогноз, предусматривавший повышение ключевой процентной ставки Федеральной резервной системой (ФРС) на 25 базисных пунктов на мартовском заседании, в свете банкротства двух банков и повышенных рисков в финансовой отрасли.

Регуляторы в США приняли решение о закрытии Silicon Valley Bank, 16-го по объему активов в стране, и меньшего по размеру Signature Bank. Банки перешли под управление Федеральной корпорации по страхованию депозитов (FDIC).

Регуляторы заверили, что все вкладчики банков получат компенсацию в полном объеме, а Федрезерв анонсировал выдачу льготных кредитов банкам для укрепления их ликвидности. Минфин США выделит до $25 млрд из стабилизационного фонда для поддержки этой программы.

Авто-репост. Читать в блоге >>> Банковская система трещит по швам. Повторяется 2008 год?

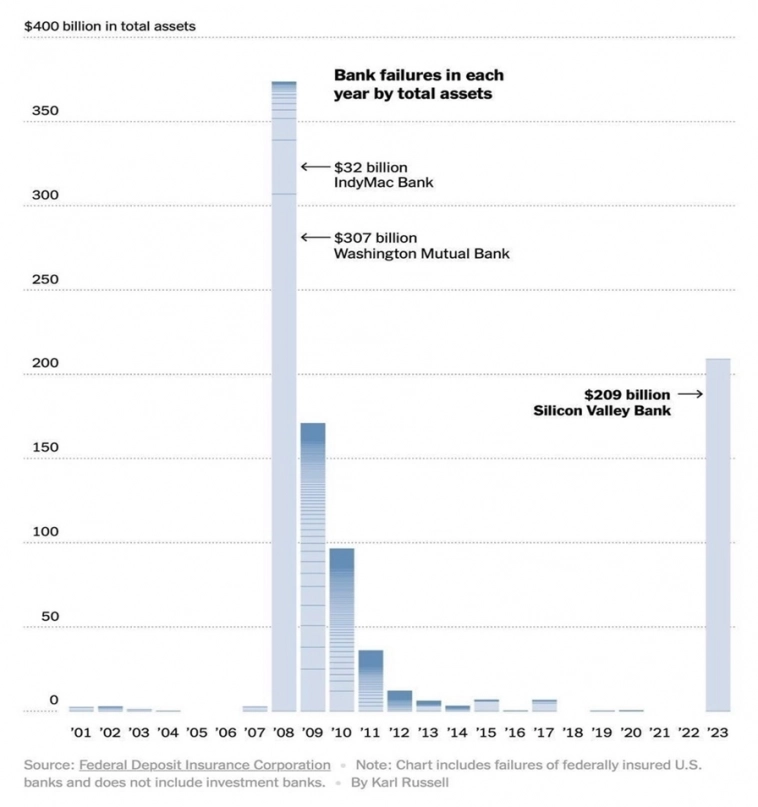

Банковская система трещит по швам. Повторяется 2008 год?В пятницу топ-16 банк США по размеру активов с треском лопнул.

Silicon Valley Bank занимался финансированием стартапов, которые были очень популярны у инвесторов до недавнего времени.

Думаю, все помнят про бум IPO и фантастический рост акций технологического сектора, а также крипты?

Всё это происходило благодаря нулевым процентным ставкам в США и вертолётным деньгам, которые власти раздали населению, чтобы те хорошо пережили Covid-19.

За это время активы банка выросли в несколько раз и достигли отметки в 212 млрд $.

Банк размещал активы в долговые ценные бумаги с длинным сроком погашения.

Проблема таких бумаг заключается в том, что если процентные ставки растут, то они приносят «бумажный убыток».

Допустим, вы купили облигацию номиналом 1000 рублей.

При ключевой ставке в 2% тело облигации стоит 1000 рублей, но вот если ставка начинает расти до условных 4%, то тело облигации переоценивается вниз до того момента, пока доходность этой облигации к погашению не будет равна доходности ключевой ставки.

Авто-репост. Читать в блоге >>> Простыми словами о причинах нового финансового кризиса

Простыми словами о причинах нового финансового кризисаФРС как по нотам разыграла очередной финансовый кризис. Обанкротившийся 16-й по величине активов банк в США проводил «скучную» финансовую политику, так как полностью следовал рекомендациям регулятора. Однако это не спасло Silicon Valley Bank (SVB) от банкротства, а при отсутствии чрезвычайных мер поддержки банковский сектор может столкнуться с эффектом «домино».

«Легкие деньги» 2020-21 гг.

Для поддержки американской экономики с приходом COVID-19 правительство приняло ряд затратных мер, включая выплаты пособий по безработице, превысивших среднюю зарплату по стране (еженедельно $987 против $957, соответственно). В это же время ФРС уронила ключевую ставку до нуля, что сделало кредиты и прочие заимствования сверхдешевыми, и раздула собственный баланс посредством покупки облигаций и ценных бумаг вдвое до $9 трлн.

Источник изображения: federalreserve.gov

Проще говоря, регулятор напечатал триллионы долларов для раздачи денег как населению, так и бизнесу. Это нашло отражение и в рекордных темпах роста цен на недвижимость, и в буме на фондовом рынке, и привело к естественному росту инфляции.

Авто-репост. Читать в блоге >>> Крах SVB является последствием действий ФРС — CNBC

Крах SVB является последствием действий ФРС — CNBC

Крах SVB является последствием действий ФРС по сдерживанию инфляции с помощью ее самой агрессивной кампании по повышению ставок за четыре десятилетия. Последствия могут быть долгосрочными, стартапы могут быть не в состоянии платить сотрудникам в ближайшие дни, венчурные инвесторы могут испытывать трудности с привлечением средств. Без того пострадавший сектор столкнется с более тяжелыми последствиями

www.cnbc.com/2023/03/10/silicon-valley-bank-collapse-how-it-happened.html

Авто-репост. Читать в блоге >>>

В воскресенье ФРС США объявила о новой программе экстренного кредитования для укрепления потенциала банковской системы после краха Silicon Valley Bank — MarketWatch

В воскресенье ФРС США объявила о новой программе экстренного кредитования для укрепления потенциала банковской системы после краха Silicon Valley Bank — MarketWatchПрограмма поможет гарантировать, что банки смогут удовлетворить потребности всех своих вкладчиков.

Согласно новой программе, банки и другие кредиторы смогут закладывать казначейские и ипотечные ценные бумаги за наличные. Это избавит банк от необходимости быстро продавать свои активы во время стресса.

ЦБ заявил, что «он готов к решению любых проблем с ликвидностью, которые могут возникнуть».

Программа называется «Программа срочного финансирования банков». Министр финансов Джанет Йеллен утвердила план предоставления до $25 млрд в качестве поддержки для новой программы. ФРС заявила, что она «внимательно следит за развитием событий на финансовых рынках».

Центральный банк заявил, что позиции капитала и ликвидности банковской системы США «сильны», а финансовая система США «устойчива».

ФРС заявила, что ее совет управляющих «внимательно следит за условиями во всей финансовой системе и готов использовать весь спектр инструментов для поддержки домохозяйств и бизнеса, а также предпримет дополнительные шаги в случае необходимости».

Авто-репост. Читать в блоге >>> Чип и Дейл спешат на помощь ...

Чип и Дейл спешат на помощь ...❗️Йеллен, Пауэлл, FDIC и Байден решили возместить все депозиты.

✔️ ФРС опубликовала соответствующий релиз (https://www.federalreserve.gov/newsevents/pressreleases/monetary20230312b.htm) и обещает предоставить FDIC необходимую ликвидность для покрытия требований по депозитам SBV...

✔️ Бюджет ничего тратить не планирует.

✔️ Как минимум еще один банк будет подвернут той же процедуре Signature Bank.

Пауэлл готов решать «любые проблемы с ликвидностью, которые могут возникнуть». Для этого будет создан новый механизм кредитования сроком на 1 год. под залог (BTFP ) под залог ценных бумаг и других активов, причем принимать активы ФРС будет по номинально стоимости‼️ Кредитование будет по ставке годового свопа +10 б… п. FDIC покроет убыток между доходностью залогов и ставкой? ).

Вместе с этим будут расширены механизмы кредитования банков через дисконтное окно.

Гарантировать механизм будет Минфин США, который предоставит $25 млрд ).

Фактически ФРС даст пару сотен миллиардов на раздачу депозитов FDIC под гарантии Минфина, приняв залоги по номиналу… но даст дорого (5%+), что фактически фиксирует убыток, но зато позволяет закрыть дыру.

Авто-репост. Читать в блоге >>>

Рынки ждут от ФРС позитива.

Рынки ждут от ФРС позитива.

Сегодня, 13 марта,

будет экстренное заседание ФРС.

Банкротство SVB — отличная новость

(ФРС не будет так жестить, как предполагалось ранее)

Зелёное утро.

Индекс доллара падает (103,48, — 0,68),

сырьё и рынки растут.

Золото $1890 (+1,26%),

Brent $82,96 (+0,22),

S&P500 фьючерс 3928,7 (+1,74).

Конечно, все может измениться в один момент.

Пока рынки считают, что банкротство SVB — это большой позитив.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Рухнул второй банк, а ФРС возобновляет экстренные программы кредитования.

Рухнул второй банк, а ФРС возобновляет экстренные программы кредитования.

Цепная реакция реализуется, заражение усиливается. Система пошла вразнос. Рухнул второй банк, а ФРС возобновляет экстренные программы кредитования.

ФРС официально объявила, что спустя два дня после коллапса SVB (активы 200 млрд) рухнул еще один банк Signature Bank с активами в 110 млрд долл.

Руководство банка немедленно отстранено, застрахованные вклады до 250 тыс гарантированы, незастрахованные на аукционной основе с неясным критерием распределения.

ФРС экстренно возобновила кредитные линии банкам. Дополнительное финансирование будет предоставлено путем создания новой Программы банковского финансирования -Bank Term Funding Program (BTFP), предлагающей кредиты сроком до одного года банкам, сберегательным ассоциациям, кредитным союзам и другим соответствующим требованиям депозитарным учреждениям.

Данные кредиты предоставляются под обеспечение трежерис, ипотечных ценных бумаг (MBS), агентских ценных бумаг (agency debt) с оценкой по номиналу.

Не имеет значения текущая рыночная цена, т.к. ФРС в новой программе оценивает активы исключительно по номиналу, что за замыслу станет дополнительным источником ликвидности, избавляя банки от необходимости продавать ценные бумаги во время разрыва по ликвидности (из-за чего пострадал SVB).

Авто-репост. Читать в блоге >>> 📍Проблема вагонетки в исполнении ФРС

📍Проблема вагонетки в исполнении ФРСФилиппа Фут — английский философ, которая в 1967 году придумала мысленный, психологический, философский эксперимент, который называется «Проблема вагонетки». Базовое условие задачи звучит следующим образом:

Неуправляемая вагонетка несется по рельсам. К путям привязаны пять заложников, которые не могут освободиться. Если вагонетка проедет по ним, все пятеро умрут. Но вы можете переключить стрелку, и тогда вагонетка уйдет на запасные пути, к которым привязан только один человек. Он тоже умрет. Переключите ли вы стрелку, зная, что, пожертвовав одним, спасете пятерых?

После выступления Пауэлла я не случайно писал, что ФРС ничего не контролирует. Текущая ситуация, которую спровоцировала ФРС своими действиями в банковском секторе сильно напоминает данную «Проблему вагонетки». Сейчас перед ФРС стоит серьезная задача. Завтра у всех вкладчиков начнется паника и все ринутся забирать вклады, даже из таких банков как J. P. Morgan, а 22 марта пройдет заседание на котором определят процентную ставку. В свою очередь, FDIC — аналог нашего агентства по страхованию вкладов может покрыть выплаты только 1,2% по всем депозитам, которые на данный момент расположены в банках.

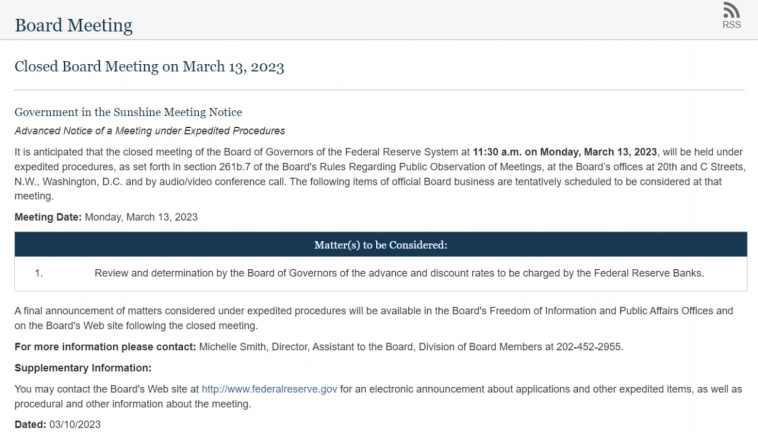

Авто-репост. Читать в блоге >>> Внеплановое закрытое специальное совещание ФРС США

Внеплановое закрытое специальное совещание ФРС США

13 марта будет закрытое специальное заседание ФРС. Повестка дня не разглашается. Известно только то, что планируется рассмотрение и определение Советом управляющих авансовых и учетных ставок, взимаемых Федеральными резервными банками.

Возможно, будут рассмотрены и другие вопросы. Может быть это связано с тем, что в банковской сфере США наблюдается кризис.В понедельник 13 марта состоится закрытое заседание Совета управляющих Федеральной резервной системы в понедельник, 13 марта 2023 года (в 14:30 по московскому времени). Его проведут в соответствии с ускоренными процедурами, как указано в разделе 261b.7. На этом заседании планируется рассмотреть следующие вопросы официальной деятельности Совета: определение управляющих авансовых и учетных ставок, взимаемых Федеральными резервными банками.

Окончательное объявление о рассмотренных в ускоренном порядке вопросах будет размещено в отделах Совета по вопросам свободы информации и по связям с общественностью, а также на веб-сайте после закрытия заседания.

Авто-репост. Читать в блоге >>> ФРС проведет 13 марта срочное закрытое заседание

ФРС проведет 13 марта срочное закрытое заседание

В понедельник 13 марта состоится закрытое заседание Совета управляющих Федеральной резервной системы в понедельник, 13 марта 2023 года (в 14:30 по московскому времени). Его проведут в соответствии с ускоренными процедурами, как указано в разделе 261b.7.

На этом заседании планируется рассмотреть следующие вопросы официальной деятельности Совета: определение управляющих авансовых и учетных ставок, взимаемых Федеральными резервными банками.

Авто-репост. Читать в блоге >>> Экстренное заседание ФРС

Экстренное заседание ФРС

Друзья, всем привет! Сейчас много кто напишет про кризис банковской системы США. Вообщем как всегда коротко и по делу выскажу свое мнение. Страшного ничего не случилось на мой взгляд. В целом с ликвидностью у банков пока все в порядке, отчеты за 2022 выше ожиданий, да увеличились резервы. На самом деле на практике банк работает эффективней при минимальной ликвидности, излишняя ликвидность в банках США в 2008 году привела сами знаете к чему. ФРС на мой взгляд пойдет на минимальные шаги для улучшения ликвидности банков тем самым несколько успокоив рынок.😉

Авто-репост. Читать в блоге >>> ФРС не будет поднимать/снижать ставку в понедельник!

ФРС не будет поднимать/снижать ставку в понедельник!

В сети и на финансовых форумах сейчас активно обсуждается внеплановое закрытое заседание ФРС, которое пройдет в понедельник в 11-00 по местному времени.«Review and determination by the Board of Governors of the advance and discount rates to be charged by the Federal Reserve Banks» — такая формулировка уже присутствовала на нескольких предыдущих заседаниях ФРС. Например, 21 февраля или 23 января. Все встречи проходят по понедельникам и в закрытом формате!

Текущая ситуация в экономики не является критичной, чтобы быстрее повышать/опускать процентные ставки за 8 дней до запланированного собрания, тем более, что не этот топик является темой назначенного заседания.

Я не исключаю вопроса рассмотрения и каких-то промежуточных решений относительно SVB, так как ситуация в банковском секторе напряженная, но вопросов, касающихся рассмотрения ставки ФРС в повестке заседания не будет.

P.S.: Не нужно придумывать то, что не планируют обсуждать члены ФРС!

Также подписывайтесь на Телеграмм-канал!

Авто-репост. Читать в блоге >>> ФРС проведёт экстренное закрытое заседание 13 марта.

ФРС проведёт экстренное закрытое заседание 13 марта.

Ну вот и конец современной монетарной политики

Авто-репост. Читать в блоге >>> Почему ФРС 22 марта поднимет ставку на 0,25%. Банкротство 16го банка США - это хорошо для рынка в целом.

Почему ФРС 22 марта поднимет ставку на 0,25%. Банкротство 16го банка США - это хорошо для рынка в целом.

#ФРС

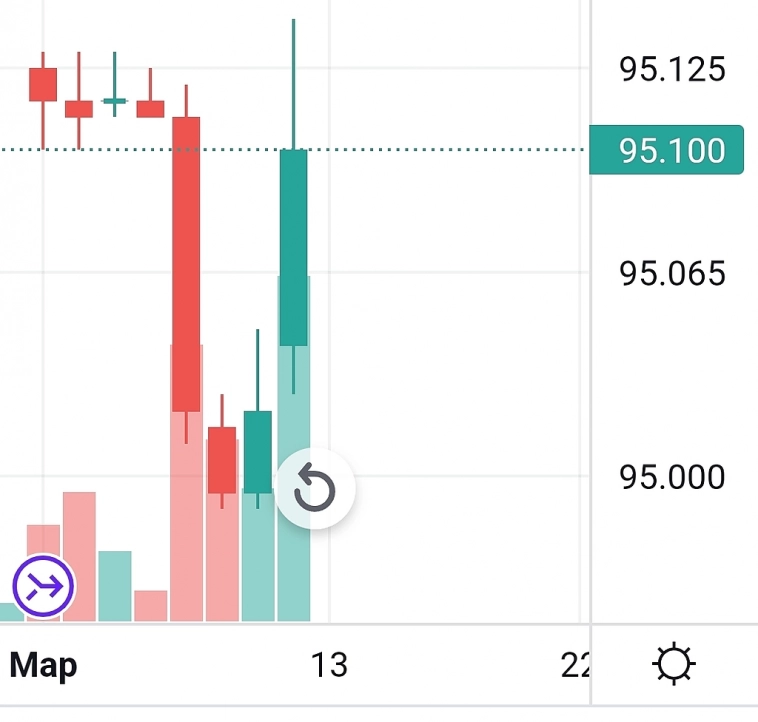

По дневным.

Фьючерс на 30дневную ставку ФРС = 100 минус значение фьючерса = 100 — 95,1 = 4,9.

Рост фьючерса, т.е.падение ожидаемой ставки.

Поэтому и написал, что банкротство 16го банка США умерит рост ставок от ФРС и это хорошая новость.

С уважением

Олег.

Авто-репост. Читать в блоге >>> Почему сырьевые товары становятся убежищем в периоды стагфляции — они предлагают высокую доходность, имеют низкую корреляцию с другими активами и обеспечивают защиту от инфляции

Почему сырьевые товары становятся убежищем в периоды стагфляции — они предлагают высокую доходность, имеют низкую корреляцию с другими активами и обеспечивают защиту от инфляции

Последние экономические данные свидетельствуют о том, что «предельный уровень процентных ставок, вероятно, будет выше, чем ожидалось». Пауэлл и его коллеги повторяют это послание в различных формах с тех пор, как ФРС начала повышать ставки год назад. Как и раньше, рынки, утратившие бдительность, запаниковали и стали распродавать активы.

Инвесторы из раза в раз отказываются верить Пауэллу, поскольку это влечет для них неприятные последствия. Идеальный портфель должен включать разнообразные классы активов, каждый из которых приносит прибыль при различных экономических сценариях. Однако все традиционные классы — деньги, облигации и акции — падают при повышении инфляции и росте ставок. Инфляция снижает стоимость денег и купонов, выплачиваемых по облигациям с фиксированной ставкой. Растущие ставки толкают облигации вниз, чтобы привести их доходность в соответствие с теми уровнями, которые преобладают на рынке, и обесценивают акции, снижая стоимость будущих доходов сегодня.

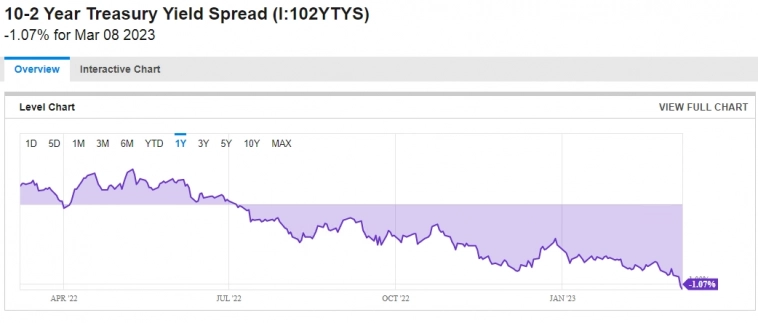

Авто-репост. Читать в блоге >>> Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше

Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше

Ключевой индикатор рецессии выдал свой самый громкий сигнал после того, как председатель Федеральной резервной системы Джером Пауэлл заявил, что базовые процентные ставки, вероятнее всего, вырастут выше, чем ожидалось ранее.

Инверсия между доходностью облигаций США сроком на 2 года и 10 лет достигла рекордных 103,5 базисных пункта во вторник, по данным Refinitiv. Позже она сократилась до 102,4 базисных пункта.

В нормальные экономические времена доходности на более короткие сроки ниже, чем на более длительные сроки. Однако в течение нескольких месяцев доходности на 2 и 10 лет были инвертированы в связи с растущими опасениями о рецессии, поскольку Федеральная резервная система продолжает сжимать политику для сдерживания инфляции.

Доходность на 2 года в настоящее время составляет 4,992%, в то время как доходность на 10 лет составляет 3,968%. Тем временем, вероятность того, что Федеральная резервная система повысит свою базовую ставку на 50 базисных пунктов 22 марта, составляет 61,6%, что превышает 31,4% за день до этого.

Авто-репост. Читать в блоге >>> Число заявок на пособие по безработице в США выросло на 21 тысячу

Число заявок на пособие по безработице в США выросло на 21 тысячу

Количество американцев, впервые обратившихся за пособием по безработице, на прошлой неделе увеличилось на 21 тысячу — до 211 тысяч человек, говорится в отчете Министерства труда США. Показатель стал максимальным с конца декабря прошлого года.

Аналитики, опрошенные Bloomberg, в среднем прогнозировали рост числа заявок на 5 тысяч, до 195 тысяч.

Среднее число заявок за последние четыре недели, менее волатильный показатель, увеличилось на 4 тысячи, до 197 тысяч.

Авто-репост. Читать в блоге >>>