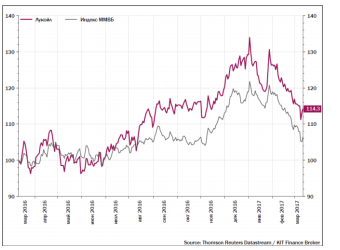

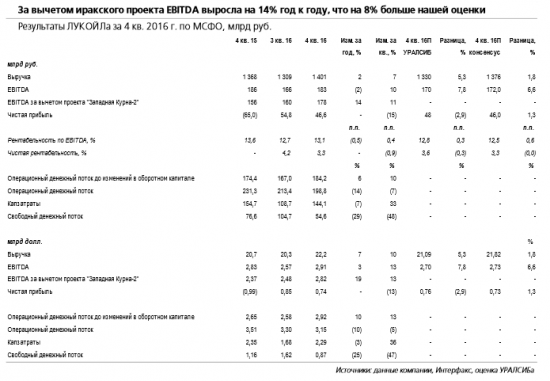

EBITDA в долларах увеличилась на 3% год к году. Вчера ЛУКОЙЛ представил отчетность за 4 кв. 2016 г. по МСФО. Выручка выросла на 2% год к году и на 7% квартал к кварталу, достигнув 1 401 млрд руб. (22,2 млрд долл.), на 5% и 2% больше, чем ожидали мы и рынок соответственно. Показатель EBITDA снизился на 2% год к году и вырос на 10% квартал к кварталу, составив 183 млрд руб. (2,91 млрд долл.), что на 8% лучше нашей оценки и на 7% консенсус-прогноза. В долларовом выражении он вырос на 3% год к году и 13% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 0,5 п.п. относительно уровня годичной давности и повысилась на 0,4 п.п. за квартал до 13,1%. Чистая прибыль сократилась на 63% с уровня предыдущего квартала до 47 млрд руб. (0,74 млрд долл.), на 3% меньше нашего прогноза и на 1% выше рыночного. В 4 кв. 2015 г. компания понесла убыток в размере 65 млрд руб. (0,99 млрд долл.).

Вклад иракского проекта в EBITDA уменьшился. Доля нефти от проекта «Западная Курна-2» в общей добыче жидкостей снизилась с 12% в 4 кв. 2015 г. до 4,2% в 3 кв. 2016 г. и 2,5% в 4 кв. 2016 г. Общий объем нефти в счет компенсации издержек и вознаграждения оператора составил 44 тыс. барр./сутки – сокращение на 81% год к году и на 39% квартал к кварталу. В результате вклад проекта «Западная Курна-2» в общую EBITDA уменьшился с 16% в 4 кв. 2015 г. до 3%. За вычетом влияния иракского проекта EBITDA выросла на 14% год к году и на 11% квартал к кварталу до 178 млрд руб. (2,82 млрд долл.) Операционный денежный поток (ОДП) до изменений в оборотном капитале увеличился на 6% год к году и на 10% квартал к кварталу до 184 млрд руб. (2,92 млрд долл.). Однако в 4 кв. 2016 г. положительное влияние на ОДП благодаря движению оборотного капитала было намного меньше, чем в 4 кв. 2015 г. и в 3 кв. 2016 г. В результате ОДП уменьшился на 14% год к году и на 7% квартал к кварталу до 199 млрд руб. (3,15 млрд долл.) СДП сократился на 29% год к году и на 48% квартал к кварталу до 55 млрд руб. (0,87 млрд долл.).

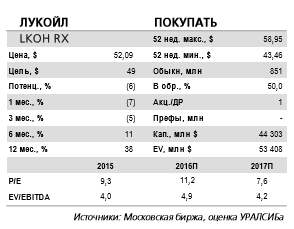

Презентация долгосрочной стратегии откладывается. В целом за 2016 г. СДП компании вырос на 3% до 255 млрд руб. (3,8 млрд долл.), что соответствует доходности СДП около 12%. Мы считаем, что ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат. По сообщению компании, совет директоров даст рекомендации по дивидендам в апреле, а презентация новой долгосрочной стратегии отложена на ноябрь с первой половины года. Поэтому в ходе сегодняшней телеконференции мы ожидаем услышать только краткосрочные ориентиры, такие как добыча и инвестиции в 2017 г. Мы рекомендуем ПОКУПАТЬ акции ЛУКОЙЛа.Уралсиб