Новороссийский комбинат хлебопродуктов

Деятельность компании

Новороссийский комбинат хлебопродуктов является одним из наиболее перспективных, динамично развивающихся зерновых терминалов России. Предприятие оказывает широкий спектр услуг, связанных с перевалкой зерновых грузов. НКХП является лидером рынка глубоководной портовой перевалки. Среди его конкурентов по перевалке зерновых в глубоководных портах ЮФО являются: комбинат Стройкомплект, Туапсинский морской торговый порт и Зерновой терминальный комплекс Тамань. Ключевым преимуществом компании перед конкурентами является диверсифицированная бизнес-модель, как по спектру перевалочных культур, так и по направлениям деятельности.

Главными направлениями экспорта выступают страны Ближнего Востока (включая Египет, Саудовскую Аравию, Иран, Ливию и др.) В настоящий момент ведутся переговоры об увеличении поставок в Саудовскую Аравию.

6 декабря НКХП запустил новый элеватор объемом хранения 110 тыс. тонн зерна. Совокупным объём хранения может достигнуть 300 тыс. тонн в 2018 г. Модернизация уже позволила перевалить в этом году 6 млн. тонн зерна на экспорт. После запуска нового элеватора пропускная способность порта увеличится по сравнению с текущим показателем в 1,5 раза, таким образом, вырастет мощность приёма и производительность отгрузки зерна.

Всего объем экспорта зерновых оценивается в 45 млн тонн в 2018-2020-х гг., а внутреннее потребление – в 75 млн тонн.

IPO и акционеры

15 декабря 2015 года НКХП провела IPO на Московской бирже, было реализовано 7 291 000 штук акций на общую сумму 3,7 млрд руб. Бумаги были размещены по 512 руб. за акцию, всю компанию на рынке оценили в 34,6 млрд руб. Продавцом выступил миноритарный акционер — кипрская «BELCARRA SERVICES LIMITED», связываемая в прессе с именем партнера группы Сумма – Марианны Геворкян. По результатам предложения доля акций НКХП в свободном обращении составила около 30%.

Основным владельцем остается государственная агропромышленная компания АО «ОЗК», которой принадлежит 50% + 1 акция.

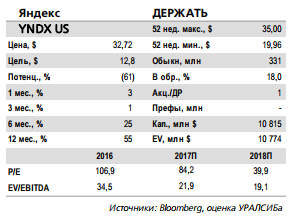

НКХП: финансовые показатели

Согласно прогнозам менеджмента чистая прибыль по итогам 2017 г. может достичь 2,3 млрд руб., EBITDA — превысить 3,0 млрд руб., выручка – 8,0 млрд руб. По итогам 2016 года комбинат получил 1,5 млрд руб. чистой прибыли по РСБУ, таким образом, показатель в 2017 году может вырасти в 1,5 раза.

За 9 мес. 2017 г. прибыль по РСБУ составила 1,6 млрд руб., (+47% к аналогичному периоду прошлого года) и уже превысила показатель за все 12 месяцев 2016 года. Выручка за январь-сентябрь 2017 г. достигла 5,1 млрд руб.(+34%), EBITDA – 2,7 млрд руб. (+37%).

Существенное влияние на финансово-экономические показатели компании оказали высокий урожай, внедрение новой технологической схемы работы и увеличение экспорта зерна за границу на 28% до 16,4 млн тон. За январь- ноябрь объём перевалки сухогрузов составил на 10,6% больше до 339,3 млн тон по сравнению с аналогичным периодом, а зерна на 33,4% до 43 млн тон.

НКХП: оценка инвестиционной привлекательности

По мультипликаторам компания оценена дороже чем российский фондовый рынок в среднем, однако, значительно дешевле зарубежных отраслевых аналогов. Финансовые результаты НКХП быстро растут, кроме того, компания выплачивает дивиденды на регулярной основе: НКХП уже заплатила в этом году по итогам II и III кварталов, также может выпалить дивиденды по окончанию года. Утвержденной Советом директоров и опубликованной дивидендной политики у компании нет, однако, в среднем НКХП выплачивает акционерам 50-70% чистой прибыли.КИТ Финанс Брокер

Несмотря на дорогие мультипликаторы, мы видим хорошую перспективу у Новороссийского комбината хлебопродуктов и рекомендуем ПОКУПАТЬ с ближайшей целью 265 руб.