пишет

t.me/xtxixty/1586

🚢 Корейская верфь расторгла контракт на поставку СПГ-газовозов для Совкомфлота. На сколько упадет выручка компании?

· Южнокорейская верфь DSME расторгла контракт на строительство 1 из 3 СПГ-газовозов, заказанных СКФ для проекта «Арктик СПГ-2»

· Причина — просрочка платежа по первому из трех судов. Заказы на 2 других судна остаются в силе. Однако сроки оплаты приближаются

· Предполагалось, что верфь сдаст газовозы в 2023 г. Контракт был подписан в окт. 2020 г. Его общая стоимость составляла $872 млн за 3 судна

· Параллельно были заключены 30-летние контракты. СКФ рискует лишиться $4,2 млрд ($140 млн в год) выручки, законтрактованной по ним

· Кроме 3 газовозов DSME, у СКФ заказано еще 15 газовозов для «Арктик СПГ-2» у российской верфи «Звезда»

· Из-за санкций ЕС и США на посставку технологий и оборудования для СПГ сроки реализации «Арктик СПГ-2» могут сдвинуться

💡Полагаем, что из-за сдвига сроков запуска «Арктик СПГ-2» СКФ успеет заказать 3 газовоза у «Звезды». $FLOT не лишится выручки, но начнет получать ее на несколько лет позже

#СПГ #морские_перевозки

@xtxixty

комментарии Роман Ранний на форуме

-

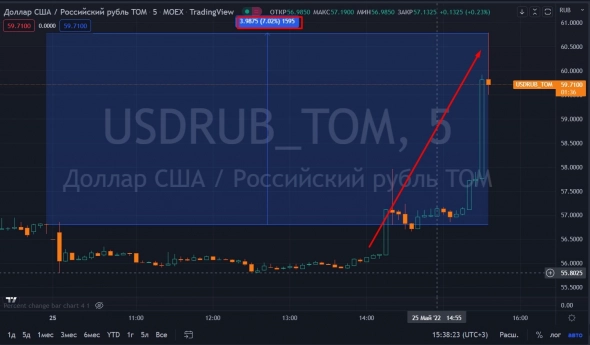

📈Доллар растёт на 6%, Россия намерена активизировать действия по сдерживанию безудержного роста рубля

📈Доллар растёт на 6%, Россия намерена активизировать действия по сдерживанию безудержного роста рубля

📈USD/RUB +5% Bloomberg сообщает, что Россия стремится остановить ралли рубля и намерена ускорить снижение процентных ставок, поскольку рост курса национальной валюты до четырехлетнего максимума по отношению к доллару наносит ущерб государственным финансам и экспортерам. Центральный банк проведет внеплановое заседание в четверг, на котором, как ожидают аналитики, он объявит об очередном решительном денежно-кредитном шаге по укрощению самой эффективной валюты в мире в этом году.

Авто-репост. Читать в блоге >>> 📉Сбербанк падает на 2.3%, ЦБ заявляет, что ряду банков потребуется докапитализация

📉Сбербанк падает на 2.3%, ЦБ заявляет, что ряду банков потребуется докапитализация

📉Сбербанк -2.3% Ряду банков потребуется докапитализация, ЦБ РФ будет взаимодействовать с правительством по вопросу их господдержки, рассматривает и не использованные в своей практике способы докапитализации, заявил первый зампред ЦБ Дмитрий Тулин. Банковский сектор к началу 2022 года подошёл с солидным запасом прочности, напомнил Тулин. Так, капитал составлял 12,5 трлн рублей, из которых запас в среднем по сектору оценивался в 7 трлн рублей. «То есть банки могли потерять 7 трлн рублей из 12,5 трлн рублей и при этом соблюдать обязательные нормативы», — отметил. Тулин.

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/pro_bonds/76

🎸🔊 Петропавловск: show must go on

💔 Петропавловск относится к эмитентам из РФ с наиболее драматичной кредитной историей, переживших не одну реструктуризацию своих долговых обязательств. В настоящее время компания не может обслуживать долг, в связи с тем что ее основной кредитор и единственный покупатель ее золота (Газпромбанк) попал под блокирующие санкции UK.

❌ 16 мая Петропавловск не выплатил купон ($12.4 млн) по евробонду POGLN 22 (объем в обращении $304 млн, плановая дата погашения 14.11.2022). Для выхода из сложившейся ситуации и расчетов с кредиторами Петропавловск рассматривает возможность продажи активов.

❗️ Газпромбанк выдал компании временное разрешение на продажу золота третьим лицам, что должно позволить Петропавловску продолжать операционную деятельность.

🔄 Вчера Коммерсант сообщил (https://www.kommersant.ru/doc/5358983), что интерес к активам Петропавловска проявляет Уральская горно-металлургическая компания (УГМК), специализирующая на производстве цветных металлов (выручка 2021 год – 193 млрд руб), — компания подала соответствующее ходатайство в ФАС. Сообщается, что Газпромбанк уже передал УГМК свои требования по кредитам к Петропавловку (~$201 млн). На текущий момент крупнейшим акционером Петропавловска остается Группа Компаний Южуралзолото с долей ~29%.

● Наиболее значимым активом Петропавловска является Покровский АГК – автоклав, позволяющий перерабатывать упорные руды с мощностью до 500 тыс.т. концентрата в год. Совокупные инвестиции эмитента в проект превысили 16 млрд руб.

● По нашим оценкам, более половины выпуска POGLN 22 находится в руках резидентов. Условия выпуска POGLN 22 содержат ограничения на продажу активов, таким образом продажа отдельных активов может потребовать получения согласия со стороны держателей.

⚠️ Высока вероятность, что в случае смены крупнейшего акционера, Петропавловск может заранее начать процесс потенциальной реструктуризации евробонда. В числе потенциальных преград реструктуризации может быть отказ trustee от оказания услуг российским эмитентам (см. пост (https://t.me/pro_bonds/63)). На офшорном рынке выпуск POGLN 22 сейчас котируется в районе 20% от номинала.

📌 Через неделю (31 мая) Петропавловск должен опубликовать годовой отчет за 2021 год по МСФО и провести телеконференцию для инвесторов.

#corpbonds #petropavlovsk

@pro_bonds пишет

пишет

t.me/xtxixty/1572

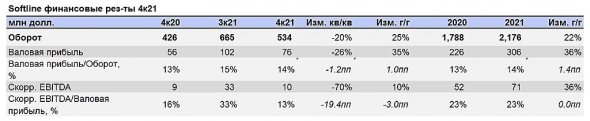

Рез-ты Sofline за 4к21 и 2021г (заканч. 31.03.22) – что нужно знать о тенденциях и оценке?

• В 4к21 оборот вырос на 25% г/г до 534 млн долл. В 2021 фин. году – на 22% г/г до 2,2 млрд долл.

• Валовая прибыль выросла на 35% г/г до 75 млн долл. в 4к21 и на 36% г/г до 306 млн долл. в 2021г.

• Скорр. EBITDA выросла на 10% г/г в 4к21 до 10 млн. долл. В 2021 г — на 36% г/г до 70 млн долл.

• Рез-ты были немного хуже изначальных прогнозов $SFTL, отозванных из-за неопределенности

• Прогноз $SFTL на 1к22 (заканч. 30.06.22): рост оборота на 15% г/г, в т.ч. на 30% вне России при снижении в России (52% всего оборота в 2021) < 10% г/г

• Ожидаем долю междунар. бизнеса >50% в 2022г.

💡 Сейчас MCap равен 484 млн долл., а чист. ден. средств и фин. вложения – почти 300 млн долл., что делает оценку $SFTL привлекательной (EV/LTM EBITDA на уровне 2,7х)

❗️Но возможное разделение $SFTL создает неопределенность для миноритариев, в т.ч. какие у них останутся активы и какие у этих активов будут перспективы роста

@xtxixty

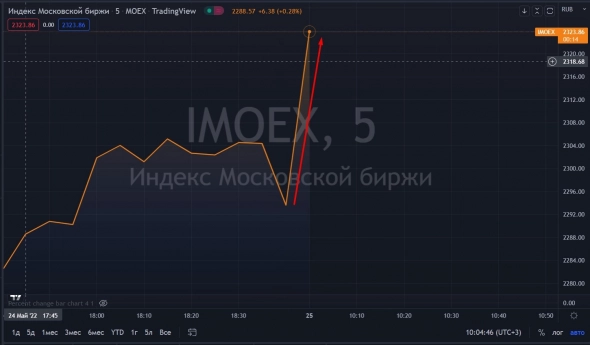

📈IMOEX открыл торги ростом на 1.3%, завтра состоится внеочередное заседание ЦБ

📈IMOEX открыл торги ростом на 1.3%, завтра состоится внеочередное заседание ЦБ

📈IMOEX +1.3% ЦБ неожиданно объявил, что 26 мая 2022 года состоится внеочередное заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки. Участники рынка ожидают снижения ставки до 12%🥳

Авто-репост. Читать в блоге >>>

Допустим в раскрытии ошибка: «с учетом» нужно заменить на «без учета».

Но простой и пылкий агрегатор данных ждёт переименования ника одного человека. Не буду напоминать какого в какой. Если совесть есть, сам переименуется.

А нет — получится, мягко говоря, некрасивая ситуация с бессовестной персоной

Rondine, вы о чём, я вообще не понял? 📉Путаница в дивидендах Казаньоргсинтеза

📉Путаница в дивидендах Казаньоргсинтеза

📉Казаньоргсинтез -1.4% СД рекомендовал 3,9741 рубля на 1 акцию, вот только из раскрытия не понятно, это выплаты за весь 2021 год или только за 2-е полугодие, цитаты из ленты раскрытия 👉«Начислить и выплатить дивиденды в денежной форме по акциям ПАО «Казаньоргсинтез» по результатам деятельности за 2021 год с учётом ранее выплаченных дивидендов по результатам I полугодия 2021 года»

В то же время написано следующие 👉 «направив на выплату дивидендов акционерам ПАО «Казаньоргсинтез» 17 409 499 477,40 рублей с учётом выплаченных дивидендов по итогам I полугодия 2021 года (10 285 378 930 рублей)»

Компания по итогам 1-го полугодия выплатила 10 285 378 930 рублей дивидендов или 5.745 рублей на одну обыкновенную акцию. Получается, что оставшиеся 7 124 120 547,4 рублей, это как раз 3,9741 рубля на 1 акцию которые будут выплачены по итогам 2 полугодия 2021 года

Авто-репост. Читать в блоге >>> 📈Сбербанк растёт на 4% без новостей

📈Сбербанк растёт на 4% без новостей

📈Сбербанк +4% Сбербанк мощным ростом развернул весь российский рынок, в моменте падение было более 1.9%, но примерно в 13:00 акции резко развернулись. Явных новостей нет, самой важной новостью дня, стало снижение требования об обязательной продаже валютной выручки до 50%🧐

Авто-репост. Читать в блоге >>>

Где дно?

Андрей Андрей, дна нет, какбы еще в минут не уйти

Петров Сергей, Что-то защитный «золотой» актив к нулю стремиться. Скоро с 2/3 попрощаюсь от цены покупки.

Борис Пароход, Сейчас цена июля 2018 года!))вот и весь бизнес полиметала, разорился всех кто купил позже этой даты

Ewgeny Galeew, а кому «спасибо» сказать? Как его зовут?

Жан Ли, а зачем спасибо говорить, вы видели сколько Полиметалл в Лондоне стоит? а почему он у нас должен дороже стоить 📉Роснефть падает на 4.5%, компания страдает от крупнейшего падения добычи

📉Роснефть падает на 4.5%, компания страдает от крупнейшего падения добычи

📉Роснефть -4.5% Bloomberg сообщает, что на Роснефть и на её дочерние компании, приходится около двух третей сокращений добычи в России, свидетельствуют данные Министерства энергетики. Это примерно вдвое превышает долю компании в национальной добыче, а это означает, что «Роснефть» пострадала непропорционально сильно.

Авто-репост. Читать в блоге >>> 📉Доллар падает на 1.2% перед пиком налоговых выплат мая

📉Доллар падает на 1.2% перед пиком налоговых выплат мая

📉USD/RUB -1.2% Рубль растет к доллару на фоне подготовки к пику налоговых выплат мая. В среду, 25 мая, компании-экспортеры будут перечислять в бюджет НДС, НДПИ и акцизы, в пятницу, 27 мая, — налог на прибыль. При этом российские власти продолжают постепенно ослаблять принятые ранее меры валютного контроля.

Авто-репост. Читать в блоге >>>

Зачем так долго интригу создавал Рашников, сразу бы сказал дивов не будет.

Sme99, это же самая классная разводка для хомяков:

1) рассказываешь хомякам про дивиденды

2) телеграм каналы подхватывают идею

3) хомяки тарят как не в себе, пока ты им продаёшь

4) отменяешь дивиденды или делаешь разовый дивиденд (в случае разового дивиденда владельцы телеграм каналов успевают выскочить😉)

Роман Ранний, а разве владельцам тг-помоек обязательно входить в позицию?))) цэж балаболы…

✔ ⓈⒺⓇⒼⒾⓄ:Ⓩ, по разному бывает

Зачем так долго интригу создавал Рашников, сразу бы сказал дивов не будет.

Sme99, это же самая классная разводка для хомяков:

1) рассказываешь хомякам про дивиденды

2) телеграм каналы подхватывают идею

3) хомяки тарят как не в себе, пока ты им продаёшь

4) отменяешь дивиденды или делаешь разовый дивиденд (в случае разового дивиденда владельцы телеграм каналов успевают выскочить😉) 📉НКНХ ап падает на 5.8%, участников рынка расстроили дивиденды

📉НКНХ ап падает на 5.8%, участников рынка расстроили дивиденды

📉НКНХ ап -5.8% Совет директоров Нижнекамскнефтехим рекомендовал дивиденды в размере ₽0,744 на акцию, дивидендная доходность 1%. Участники рынка ожидали роста дивидендов на фоне роста показателей компании😔

Авто-репост. Читать в блоге >>> 📉ММК падает на 2.3%, СД пересмотрел решение по дивидендам, рекомендует их не выплачивать

📉ММК падает на 2.3%, СД пересмотрел решение по дивидендам, рекомендует их не выплачивать

📉ММК -2.3% СОВЕТ ДИРЕКТОРОВ ММК ПЕРЕСМОТРЕЛ РЕШЕНИЕ ПО ФИНАЛЬНЫМ ДИВИДЕНДАМ ЗА 2021Г, РЕКОМЕНДУЕТ ИХ НЕ ВЫПЛАЧИВАТЬ

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/MarketOverview/8559

📉 Еще одна компания положительно смотрит на выплату дивидендов по итогам 2021 года — ПАО «Россети Центр» (MRKC). Рекомендация Общему собранию акционеров выплатить дивиденды по обыкновенным акциям в размере 0,0338114 руб./акцию. Размер конечно не впечатлил акционеров, но в текущей ситуации результат на уровне прошлого года (0,0335 руб./акцию за 2020 год) можно воспринимать позитивом.

Мнение:

-На сектор «трудно» смотреть позитивно, но сейчас каждый факт выплаты дивидендов полезен для настроений на фондовом рынке

Summary market

23.05.2022 открытие 0,3076 RUB

23.05.2022 мах 0,3076 RUB +0,0%

23.05.2022 закрытие 0,2834 RUB -7,87%

@MarketOverview

📉Татнефть усилила падение, спекулянтов расстроили дивиденды

📉Татнефть-6.5% Совет директоров «Татнефти» на заседании в понедельник рекомендовал акционерам утвердить на годовом собрании финальные дивиденды за 2021 г. в размере 16,14 рубля на акцию, или 42,64 рубля с учетом ранее выплаченных дивидендов за 9 месяцев 2021 года. Выплата составляет 50% от годовой прибыли по МСФО. Спекулянты активно распродают акции, так как рассчитывали получить не менее 100% от прибыли по МСФО.

Авто-репост. Читать в блоге >>>

Роман Ранний,рассчитывали получить не менее 100%

— ничего себе, остальные вообще не платят. Может, спекулянтам еще и ключи от квартиры, где деньги лежат

Strelyanyj, согласен, в текущей ситуации надо радоваться любой выплате )

Роман Ранний, на осеннюю выплату кинут.

Metzger, Компания соблюдает див. политику в непростое время, это очень хорошая новость

Роман Ранний, а учитывая что прибыль Татнефти за первый квартал 2022 больше 66,6% ВСЕЙ прибыли за 2021, есть неслабые такие перспективы у нашего пессимиста Metzger-а...

Тока пусть особо не увлекается количеством, а лучше налегает на качество выпивки и закуски…

Сергей Хорошавин, ну доллар тоже рухнул, так что 2-ой квартал будет явно хуже

Роман Ранний, я подозреваю что цены на нефть могут вырасти…

Сергей Хорошавин, тогда рубль ещё сильней укрепится пишет

пишет

t.me/sinara_finance/1365

💹Мосбиржа – отказалась от моратория на процедуру банкротства – компании могут к ней прибегнуть, если планируют распределять прибыль – совет директоров Мосбиржи рекомендовал не выплачивать дивиденды за 2021 г. – ожидаем, что компания вновь станет выплачивать дивиденды по прошествии нескольких кварталов – позитивно пишет

пишет

t.me/sinara_finance/1365

🧲Магнит – свернет программу ГДР – компания подавала заявку, но правительственная комиссия отказала в разрешении на обращение расписок за рубежом – негативно