Но все-так надо конечно иметь в виду, что такой большой дивиденд — все-таки скорее разовое явление.

Образовалась огронмая прибыль после продажи американской дочки.

zzznth, либо? нас ждёт ещё одно SPO

Но все-так надо конечно иметь в виду, что такой большой дивиденд — все-таки скорее разовое явление.

Образовалась огронмая прибыль после продажи американской дочки.

Ув. господа. Не рано ли все обрадовались? Собрание на 15 апреля. Размер дивидендов лишь рекомендация. Как то странно все выглядит: ТМК делает крупную покупку, потом почти сразу рекомендует СД выплатить дивиденды при номинале в 10 руб. 9,67 руб на акцию (по сути buyback). Возникает справедливый вопрос: От куда деньги, Зин???

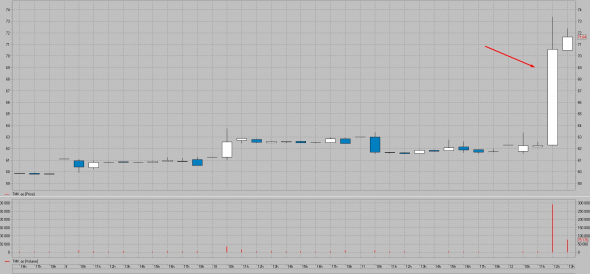

акции ТМК взлетели почти на 20% на дивидендах⚡️

Рекомендовать годовому общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2020 отчетного года в денежной форме в размере 9 рублей 67 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей в сумме 9 990 418 989 рублей 22 копейки.

Предложить годовому общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 26 апреля 2021

www.e-disclosure.ru/portal/event.aspx?EventId=2mTp0lpIW0aw00uQOF6e8w-B-B

Авто-репост. Читать в блоге >>>

Роман Ранний, успел хапнуть?

drbv, нет

Роман Ранний, я на 4 минуте после новости вошел по рынку, и то отвлекся на вотсап, с другом общался((, за это время цена на 11% выросла

drbv, поздравляю

много взял?

Роман Ранний, 10 тыс бумаг

акции ТМК взлетели почти на 20% на дивидендах⚡️

Рекомендовать годовому общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2020 отчетного года в денежной форме в размере 9 рублей 67 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей в сумме 9 990 418 989 рублей 22 копейки.

Предложить годовому общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 26 апреля 2021

www.e-disclosure.ru/portal/event.aspx?EventId=2mTp0lpIW0aw00uQOF6e8w-B-B

Авто-репост. Читать в блоге >>>

Роман Ранний, успел хапнуть?

drbv, нет

Роман Ранний, я на 4 минуте после новости вошел по рынку, и то отвлекся на вотсап, с другом общался((, за это время цена на 11% выросла

акции ТМК взлетели почти на 20% на дивидендах⚡️

Рекомендовать годовому общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2020 отчетного года в денежной форме в размере 9 рублей 67 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей в сумме 9 990 418 989 рублей 22 копейки.

Предложить годовому общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 26 апреля 2021

www.e-disclosure.ru/portal/event.aspx?EventId=2mTp0lpIW0aw00uQOF6e8w-B-B

Авто-репост. Читать в блоге >>>

Роман Ранний, успел хапнуть?

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

пишет

t.me/borodainvest/642

Он бежал по дорожке

И ему перерезало ножки.

Теперь он больной и хромой,

Бедный заинька мой.

Айболит

Ленэнерго отчитался за 4 квартал 2020 года по РСБУ. Кажется классная дивидендная история потихоньку заканчивается. Ну то есть как заканчивается, пока компания зарабатывает прибыль и платит согласно устава. Но вот инвестиционная привлекательность волшебных привилегированных акций на мой взгляд стремительно падает.

До того как счастливые владельцы акций (я сам когда-то был в их числе) начнут закидывать меня язвительными комментариями, попытаюсь объяснить свою мысль по пунктам:

1) Финансовые результаты.

По итогам года выручка практически не изменилась, несколько снизилась операционная прибыль и рентабельность. То есть компания впитала все возможности для роста, присоединила дочерние компании и больше не сможет выдать скачкообразный рост показателей. Теперь возможен только эволюционный рост, который не может быть взрывным. Котировки могут вырасти до 200 рублей в обозримой перспективе, но вот 300 это уже недостижимая вершина.

2) Прогноз.

Ежегодно на своем сайте компания выкладывает финансовый план развития, где примерно прикидывает размер будущей прибыли на несколько лет вперед. Так вот, если верить свежим данным, никаких 20 рублей на акцию владельцы префов уже не увидят. Более того, прибыль компании в ближайшие годы вообще будет снижаться!!

3) Дивиденды.

С учетом налога по сегодняшним котировкам ДД префов составит где-то 9%. Это лучше депозита или ОФЗ, но все равно не самая вдохновляющая доходность с учетом того, что котировки в ближайшие годы вряд ли вырастут. А с чего бы им расти если дивиденды падают?

4) Рентабельность.

Смотрим на диаграмму и вникаем. В период с 2006 по 2014 средняя рентабельность по операционной прибыли у Ленэнерго была на уровне 10 — 15%. Такая рентабельность на фоне искусственных ограничений роста тарифа в регионе привела компанию на грань банкротства. (Там конечно еще были депозиты растворившиеся в банках-банкротах, но это другая история.) Благодаря ускоренному росту тарифов на ЭЭ в регионе, так называемому сглаживанию, с 2015 года весы качнулись в другую сторону и рентабельность подскочила до исторических максимумов. Увы, почти все в мире имеет свойство возвращаться к среднему. Ускоренный возврат недополученной выручки — сглаживание — заканчивается. Это значит, что в ближайшие годы рентабельность снизится в какой-то средний диапазон, который будет приемлем как для компании, так и для региона. Допустим рентабельность снизится до 20%. (вполне приличное значение!) Тогда даже при оптимистичном прогнозе по выручке в 90 млрд рублей на 2021 год, операционная прибыль упадет более чем на 20%!!! Резонно предположить, что актуальный прогноз компании как раз построен с учетом этих тенденций.

Вывод.

Акции Ленэнерго — преф превратились фактически в квазиоблигацию с падающей доходностью. Пока рынок считает, что 10% ДД это фиксированные выплаты, но это далеко не так, и компания подтвердила наши опасения негативным прогнозом по прибыли на ближайшие годы. У меня нет сомнений, что при снижении дивидендов котировки упадут. Держать акции, которые в перспективе упадут на размер сопоставимый\больше собственных дивидендов… Мне кажется, что это так себе идея.

Но!!! Надо знать психологию отечественного рынка. Почти наверняка котировки будут игнорировать любой негатив и прилично вырастут к отсечке, так как опоздавшие в дивидендный поезд будут пытаться запрыгнуть на последнюю подножку (Будем надеяться, что они не останутся без конечностей!). Поэтому возможно лучшей идеей будет продажа акций летом прямо перед отсечкой.

И да. Не надо мне писать, что вы купили акции по 10 рублей и сейчас дивидендами получаете больше, чем инвестировали. Это все замечательно, но это В ПРОШЛОМ и не имеет никакого отношения к текущей оценке привлекательности акций. Все расчеты\рекомендации всегда в первую очередь отталкиваются от цены актива. Если префы снова будут стоить 10 рублей я первый порекомендую продавать почку и «тарить на все». Но пока акции стоят 150+ рублей для меня они выглядят не привлекательно.

Роман Ранний, все время мало, стабильность нужна только инвесторам, вот есть att, дает 7% годовых дивидендов в баксах, так почитаешь и офигиваешь, некоторым тоже не нравится что она не пуляет как Тесла.

TexnikMT, просто есть более ликвидные бумаги со схожей дох., например Юнипро

Роман Ранний, c юнипро как минимум рисков больше. Там и мажор может отказаться от таких выплат, да и по березе не все понятно еще. А так если будут по 20 ярдов в год платить (как обещают), конечно поприятнее ленки будут.

zzznth, очень спорно:

обычка Юнипро без дивидендов — упадёт процентов на 20%

префы Ленэнерго без дивидендов — упадут ниже 5 руб.!

Роман Ранний, Почему ниже 5 руб., а не ниже 10 например?

#MVID #SPO

⚡️ ДИАПАЗОН ЦЕНЫ РАЗМЕЩЕНИЯ В РАМКАХ SPO М.ВИДЕО- 725-740 РУБ./АКЦИЯ, КНИГА ПОКРЫТА

Роман Ранний, а SPO с какой целью делается? Бабло в компанию идет, или акционер бабки выводит?

А что значит в отчёте сноска 27 «убыток от обесценивания активов»? Какие активы так сильно обесценились? Нефть?

Jeka Kurkin, месторождения, на фоне падения цен на нефть

Роман Ранний, подскажи, а почему это записано в расходы? Какие тут компания понесла расходы, если можно простым языком;)

А что значит в отчёте сноска 27 «убыток от обесценивания активов»? Какие активы так сильно обесценились? Нефть?

«ВТБ Капитал» ожидает всплеска инвестспроса на золото в 2021-2022гг, фаворит в российском секторе — Polymetal

Роман Ранний, У них проблемы с месторождением в Казахстане. Если КНР оно приглянется… или местным чинушам бакшиш захочется… проблемы могут затянутся., А т.к. крыши Дяди Вовы у них нет…

Максим, а что за проблема?

Роман Ранний, как обычно экологи наехали, типа при транспортировке руды озеро загрязняется, да подземное выщелачивание токсичными растворами осуществляется возможно их проникновение наружу… вчера только читал найти пока ссылку не могу.

еще кстати вариант дефолт по облигам устроить, но их вроде совсем чуток

zzznth, дефолта точно не будет! А вот насчёт допки я не уверен)

Роман Ранний, а насчет национализации?

Глеб Тяжёлов, он и так государственный)

Роман Ранний, 50%+ процентов акции у государства

Я думаю о том, не может ли быть некого способа простить всем кредиторам аэрофлота долги, изменив организационно-правовую форму компаии? Например укатав акции в нулину на пол-года а потом объявив их выкуп по средней.

Что-нибудь в соответствии со схемой «приватизация прибыли, национализация убытков»

А кредиторы пусть потом судятся с государством. Кроме того, в основном они сами государственные (ВТБ, РФПИ)