комментарии Роман Ранний на форуме

-

Расписки Fix Price выросли на 1,4% после публикации отчета за I кв. при заметном падении индекса МосБиржи

Расписки Fix Price выросли на 1,4% после публикации отчета за I кв. при заметном падении индекса МосБиржи

пишет

пишет

t.me/zloyinvestor/962

Газпром увеличил дивиденды, чем ответит Газпром нефть

Вчера правление Газпрома предложило выплатить за 2020г. 12.55р. дивидендов на акцию, что предполагает 50% payout от скорректированной чистой прибыли прошлого года(выше ожиданий).

По итогам 2019г. дивиденды Газпрома на 48% состояли из дивидендов, полученных от Газпромнефти, которая, как известно, на 96% принадлежит Газпрому.

Если предположить, что Газпром продолжит на 48% фондировать свои дивиденды дивидендами Газпром нефти, то по итогам 2020г. последняя должна перечислить Газпрому 148 млрд.р. или 124.5 млрд.р. с учетом уже выплаченных дивидендов за 9 мес. 2020г.(23.7 млрд.р.)

💡Другими словами, финальный дивиденд к выплате Газпром нефти за 2020г. может составить около 26р. на акцию(дд. 7.3%), что предполагает 126% payout относительно чистой прибыли и свободного денежного потока компании за весь 2020г.

Расчетный размер дивидендных выплат от Газпром нефти сейчас кажется слишком фантастическим, но факт положительного влияния размера дивидендов Газпрома на размер дивидендов Газпром нефти очевиден.

Посмотрим чем ответит Газпром нефть, но вариант кратного роста ее дивидендов по аналогии с Татнефтью вполне уместен и выглядит логичным на фоне потенциального SPO Газпром нефти, которое упирается сейчас только в ценовой фактор.

#gazp Доллар выше 77 руб. на сообщениях о новых санкциях!

Доллар выше 77 руб. на сообщениях о новых санкциях!

Доллар и евро растут на фоне фоне сообщений западных СМИ о том, что новые санкции США могут коснуться госдолга России, сообщает издание The New York Times.😳

«Санкции должны быть глубже, чем предыдущие попытки наказать Россию за вмешательство в выборы, они должны быть нацелены на суверенный долг страны», — пишет газета, ссылаясь на свои источники.Она напоминает, что в феврале советник президента по национальной безопасности Джейк Салливан предупреждал, что «это будут не просто санкции», они будут включать «сочетание видимых и невидимых инструментов».

Ранее сообщалось, что администрация Байдена готова принять новые ограничительные меры против российских физических и юридических лиц в ответ на «предполагаемые неправомерные действия», включая взлом SolarWinds и попытки сорвать выборы в США.

О мерах может быть объявлено уже в четверг, они могут коснуться около 10 российских представителей и 20 юридических лиц.

Не исключено, что США объявят о высылке из страны около 10 российских представителей, включая дипломатов.

Авто-репост. Читать в блоге >>> 🇷🇺#MTSS #buyback

🇷🇺#MTSS #buyback

МТС — покупки в рамках buyback

— 239 758 акц

дата — 13 апреля 2021г

пишет

t.me/borodainvest/699

ЛСР отчитался за 2е полугодие и 2020 год по МСФО. Результаты хорошие, но в разгар ипотечного цунами, которое обрушилось на рынок в 2020 году, можно было ждать чего-то еще более выдающегося. По итогу:

— выручка всего +6%;

— EBITDA + 30%, но ниже пиков 2018 и 2019 годов;

— чистая прибыль +55%;

— общий долг вырос на 13 млрд и достиг 103 млрд рублей;

— чистый долг (видимо с учетом экскроу счетов) сократился на 6 млрд до 17 млрд рублей; ( Debt\EBITDA = 0,61)

— компания объявила дивиденды за 2е полугодие в 39 рублей. Теперь не совсем понятно, то ли это возврат к старым фиксированным выплатам (78 рублей), то ли просто небольшой бонус для акционеров за сильные результаты;

Уши высокого спроса на квадратные метры торчат из каждого слайда презентации, из каждой статьи про недвижимость, да и просто из наших с вами ощущений подорожания жизни. Даже удивительно, что столь мощный спрос не привел к аналогичному росту финансовых показателей второго застройщика в стране. Чем бы мог быть вызван подобный диссонанс? Для себя я определил следующие ключевые факты:

— у ЛСР меньшая часть проектов находится в Москве, а основная ориентация на рынки Санкт-Петербурга и Екатеринбурга. Цены в этих городах тоже растут, но все таки слабее чем в столице;

— соотношение цен хорошо видно из бэклога. Строящиеся объекты в МСК это 20% бэклога в квадратных метрах, но при этом целых 44% стоимости!!! Самая большая маржа в строительном секторе сосредоточена в пределах Нерезиновой!

— экскроу счета отъедают значительную часть маржи. Мало того, что строительным компаниям пришлось наращивать оборотный капитал для сохранения объемов, так еще и приходится платить рыночный процент за использование банковского финансирования. Двойной убыток для застройщиков = двойной профит для банков, которые получили кучу халявной ликвидности и крупных надежных заемщиков этой ликвидностью обеспеченных! Я тоже хочу такой бизнес!

Мультипликаторы низкие: EV\EBITDA = 0,73; Debt\EBIDTA = 0,61; P\E = 11;

ДД = 6%.

ЛСР недорого стоит, отлично поработал в 2020 году и возможно вернулся к высоким (78 рублей) дивидендным выплатам. Но мы понимаем, что именно дешевеющая ипотека стала ключевым драйвером роста спроса на недвижимость, ведь доходы населения совсем не выросли в 2020 году. (даже снизились) В 2021 году ЦБ уже начал повышать ставки, а значит кредиты вскоре станут менее доступны, плюс у населения может закончится запас наличности, который был потрачен, что бы сохранить капитал. В теории это должно привести к некоторому охлаждению спроса и снижению цен на квадратные метры. К тому же не совсем понятно в какой мере экскроу счета будут ограничивать маржу застройщиков, так как их влияние в структуре выручки все еще продолжает расти. (старые проекты заканчиваются, а новые уже идут только через экскроу) В общем не до конца понимая перспективы отрасли, я предпочитаю держаться от этой истории подальше. По 500 рублей в акциях хотя бы была дивидендная идея, а что есть по 900? Надежда на продолжение ипотечного бума? Тогда уж выгоднее купить недвижимость.

Роман Ранний, посмотрите их портфель проектов особенно ту часть которая касается коттеджной застройки. Не забываем про реновацию ну и ждем когда расскажут про дальнейшую стратегию развития. Перспективы есть, а органический рост бизнеса обеспечен.

Марвин_Инвестор, строители могут попасть под двойной удар, во время повышения ставок

пишет

t.me/borodainvest/699

ЛСР отчитался за 2е полугодие и 2020 год по МСФО. Результаты хорошие, но в разгар ипотечного цунами, которое обрушилось на рынок в 2020 году, можно было ждать чего-то еще более выдающегося. По итогу:

— выручка всего +6%;

— EBITDA + 30%, но ниже пиков 2018 и 2019 годов;

— чистая прибыль +55%;

— общий долг вырос на 13 млрд и достиг 103 млрд рублей;

— чистый долг (видимо с учетом экскроу счетов) сократился на 6 млрд до 17 млрд рублей; ( Debt\EBITDA = 0,61)

— компания объявила дивиденды за 2е полугодие в 39 рублей. Теперь не совсем понятно, то ли это возврат к старым фиксированным выплатам (78 рублей), то ли просто небольшой бонус для акционеров за сильные результаты;

Уши высокого спроса на квадратные метры торчат из каждого слайда презентации, из каждой статьи про недвижимость, да и просто из наших с вами ощущений подорожания жизни. Даже удивительно, что столь мощный спрос не привел к аналогичному росту финансовых показателей второго застройщика в стране. Чем бы мог быть вызван подобный диссонанс? Для себя я определил следующие ключевые факты:

— у ЛСР меньшая часть проектов находится в Москве, а основная ориентация на рынки Санкт-Петербурга и Екатеринбурга. Цены в этих городах тоже растут, но все таки слабее чем в столице;

— соотношение цен хорошо видно из бэклога. Строящиеся объекты в МСК это 20% бэклога в квадратных метрах, но при этом целых 44% стоимости!!! Самая большая маржа в строительном секторе сосредоточена в пределах Нерезиновой!

— экскроу счета отъедают значительную часть маржи. Мало того, что строительным компаниям пришлось наращивать оборотный капитал для сохранения объемов, так еще и приходится платить рыночный процент за использование банковского финансирования. Двойной убыток для застройщиков = двойной профит для банков, которые получили кучу халявной ликвидности и крупных надежных заемщиков этой ликвидностью обеспеченных! Я тоже хочу такой бизнес!

Мультипликаторы низкие: EV\EBITDA = 0,73; Debt\EBIDTA = 0,61; P\E = 11;

ДД = 6%.

ЛСР недорого стоит, отлично поработал в 2020 году и возможно вернулся к высоким (78 рублей) дивидендным выплатам. Но мы понимаем, что именно дешевеющая ипотека стала ключевым драйвером роста спроса на недвижимость, ведь доходы населения совсем не выросли в 2020 году. (даже снизились) В 2021 году ЦБ уже начал повышать ставки, а значит кредиты вскоре станут менее доступны, плюс у населения может закончится запас наличности, который был потрачен, что бы сохранить капитал. В теории это должно привести к некоторому охлаждению спроса и снижению цен на квадратные метры. К тому же не совсем понятно в какой мере экскроу счета будут ограничивать маржу застройщиков, так как их влияние в структуре выручки все еще продолжает расти. (старые проекты заканчиваются, а новые уже идут только через экскроу) В общем не до конца понимая перспективы отрасли, я предпочитаю держаться от этой истории подальше. По 500 рублей в акциях хотя бы была дивидендная идея, а что есть по 900? Надежда на продолжение ипотечного бума? Тогда уж выгоднее купить недвижимость.

Роман Ранний,

Странные люди эти аналитики.

Во втором квартале 2020 стройка почти везде стояла. Если посмотреть операционные результаты ЛСР в динамике, видно что это помешало бизнесу в 2020. Но даже в этих условиях ЛСР показал отличные финансовые результаты (для такого года).

Резкое повышение цен на квартиры началось только во второй половине 2020 и совершенно очевидно еще не сказалось в полной мере на прибыли компании.

Если в этом году не будет пандемии (дай Бог всем здоровья), ожидаю от ЛСР улучшение показателей по по ебиде и по рентабельности.

Цены на квартиры продолжают расти и в 2021 во всех крупных городах.

Фобии рынка от отмены льготной ипотеки считаю не обоснованными.

Как бы Царь не хмурил брови, а рост цен на базовые вещи, а это еда и жилье, будет продолжен и в мире и в России.

Это абсолютно объективный процесс.

ЛСР стоит очень не дорого, при этом у компании низкий чистый долг и культура выплаты дивидендов.

Андрей, рост цен на жильё, это очень сложный вопрос. Нельзя точно сказать продолжится он или нет

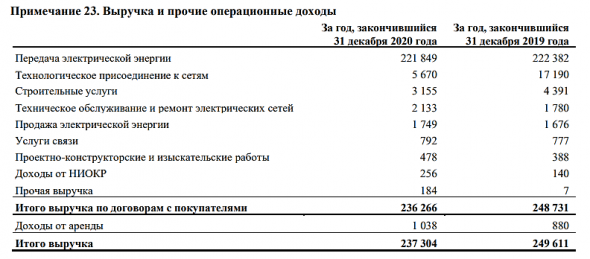

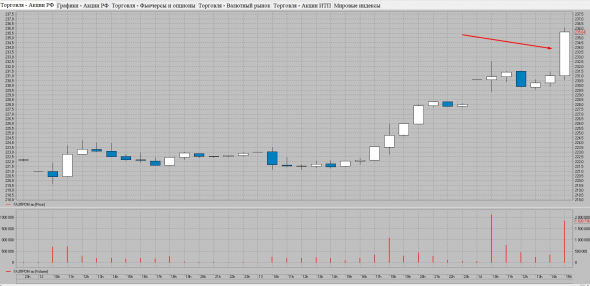

ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции ФСК ЕЭС с целью 0,2420 руб

Роман Ранний, На основании чего?

Если просто перед дивидендами, то .016 прибавит а остальные .016 откуда?

Ожидание быстрого отложенного спроса на технологическое присоединение к сетям?

Пандемия прошла уже? Повсюду открываются много новых заведений и предприятий?

Или может ожидают повышения % выплат от прибыли?

Мечты-мечты — но мб когда — нибудь) А тем времени у компании осталось долгов для уменьшения налогов только на 3 года примерно)

Или ставка ЦБ должна упасть?

Инфляция растет — ставка ЦБ думает подняться на .25 или .50 или на месте остаться. О понижении пока думать не хотят) У компании часть долгов с плавающей ставкой, привязанной к инфляции. Также чем выше ставка, тем менее интересны дивиденды, выплачиваемые на текущую стоимость акции.

Или рост тарифов?

Введение механизма дифференциации тарифов ФСК ЕЭС в правительстве вроде как откладывают. Итак инфляция ускоряется — а это еще больше ее ускорит)

Стоимостный анализ?

В среднем компания стоит как 3 своих прибыли, а сейчас как 4,5

Кто-то посмотрел что акция давно не росла и поэтому вырастет?

Ок, тогда затариваемся на всю котлету)

Максим Соколов, «Финам» открыл торговую идею «покупать акции „ФСК ЕЭС“ (MOEX: FEES) с целью 0,2420 руб. за штуку» с горизонтом инвестирования 1-2 месяца. Цена входа: текущая рыночная, потенциальная доходность: 14%, стоп-приказ: 0,2030 руб., говорится в комментарии инвестиционной компании.

«Если обратить внимание на всю электроэнергетику, то видно, что многие компании, после снижения в марте, так и не восстановились полностью, — отмечают аналитики инвесткомпании. — Постепенно можно делать ставку на компании, которые финансово устойчивы, обладают потенциалом роста по выручки, имеют низкую долговую нагрузку и на балансе имеют большую долю свободных денежных средств. Среди таких компаний стоит выделить ПАО „ФСК ЕЭС“, которая, помимо потенциала роста, выплачивает высокие дивиденды».

«Бумага торгуется на сильном уровне поддержки, на котором находится около 2 месяцев. Открывать позиции стоит от текущих уровней с целью 0,2420 руб. При покупке на 10% и выставлением стоп-заявки на уровне 0,2300 руб., риск на портфель составит 0,5%. Соотношение прибыль/риск составляет 2,82», — указывают эксперты «Финама».

#мясо

Правительство может зафиксировать цены на мясо птицы

В России могут ввести государственное регулирование розничных цен на мясо птицы и яйца. За последние 60 дней в большинстве регионов эта продукция подорожала более чем на 10%, что дало правительству право на такое решение, сообщили в Минсельхозе. Фиксация розничных цен на масло и сахар не помогла сдержать рост цен в оптовом канале, напоминают птицеводы. Подробнее по ссылке: amp.gs/c6Ph

Роман Ранний, словами Лаврова Д… ы б… ь Д… ы .

автоматом производители поднимут цены для других каналов и повысят цену на полуфабрикаты… сэкономят на качестве

черкизово выиграет от переработки?

drumer, сомневаюсь что от заморозки цен кто-то выиграет

ИНТЕРФАКС — Аналитики инвестиционных банков и компаний рассматривают текущую слабость котировок акций «Яндекса» (MOEX: YNDX) как возможность для покупки этих бумаг.

Ранее стало известно, что ФАС России возбудила дело против «Яндекса» за неисполнение предупреждения о прекращении преимущественного продвижения собственных сервисов в поисковой выдаче при помощи специального инструмента «колдунщики». Предупреждение необходимо было исполнить до 1 апреля 2021 года.

Как считают эксперты, реакция рынка на эту ситуацию оказалось чрезмерной. Акции «Яндекса» упали на 6% к закрытию торгов 13 апреля.

«По нашему мнению, падение стоимости акций „Яндекса“ было чрезмерным. Похоже, что рынок начал „прайсить“ более высокую вероятность негативного исхода дела (особенно после новостей о рекордном антимонопольном штрафе Alibaba), чем мы. Считаем, что вчерашний откат — хорошая точка входа в бумагу для инвесторов с умеренным аппетитом к риску», — говорится в обзоре Sova Capital.

«Прогнозы менеджмента „Яндекса“ на 2021 год выглядят весьма устойчиво: перспективы восстановления ключевых направлений бизнеса, фокус на e-commerce и дальнейшее развитие экосистемы могут стать драйверами сильного роста выручки в этом году. Мы расцениваем текущую слабость бумаг „Яндекса“ как шанс для их покупки», — отмечают аналитики «Ренессанс Капитала».

«ВТБ Капитал» также рекомендует использовать снижение котировок акций компании из-за претензий ФАС как возможность для входа в бумагу. Инвестбанк добавил «Яндекс» в свой «Портфель торговых идей на покупку».

Роман Ранний, Ну чего, через полчаса открываются штаты — там и увидим, были текущие котировки Яндекса возможностью для покупки бумаг или таки возможностью для их продажи

Kolya Marketolog, ну что, Яндекс хорошо держится, хотя оптимизма явно стало меньше(после открытия США) 💥🇷🇺#GAZP #дивиденд

💥🇷🇺#GAZP #дивиденд

Дивиденды-2020 «Газпрома», вероятно, статут крупнейшими в нефтегазе России — топ-менеджер — Прайм [Переслано от FlashTraderNews4Bot]

[Переслано от FlashTraderNews4Bot]

15:46: ПАО «Варьеганнефтегаз» (https://www.e-disclosure.ru/portal/company.aspx?id=3166) Решения совета директоров (наблюдательного совета) (https://www.e-disclosure.ru/portal/event.aspx?EventId=052TiIe6jkaQNhkaWHag0w-B-B)

Контекст:

1. 1.7. Определить, что владельцы привилегированных акций, включенные в список лиц, имеющих право на участие во внеочередном общем собрании акционеров Общества, будут иметь право голоса по всем вопросам повестки дня внеочередного общего собрания акционеров Общества, в связи с тем, что годовым общим собранием акционеров, состоявшимся «18» июня 2020 года, было принято решение не выплачивать дивиденды по привилегированным акциям Общества.

#id3166 #micex(+) #rtsboard #VJGZ #VJGZP #дивиденды(+) Акции Газпрома растут на 3.3% на новостях о дивиденде 12,55 руб./ао

Акции Газпрома растут на 3.3% на новостях о дивиденде 12,55 руб./ао

Комментарий заместителя Председателя Правления «Газпрома» Фамила Садыгова:

«Сегодня Правление приняло решение рекомендовать Совету директоров направить на выплату дивидендов 297,1 млрд руб. (или 12,55 руб. на акцию). Такой объем дивидендов, вероятно, будет крупнейшим среди российских нефтегазовых компаний по итогам 2020 года.

Сильные операционные результаты «Газпрома» в 1 квартале 2021 года и положительная динамика рынков газа и нефти позволяют нам уже по итогам 2020 года, с опережением графика на целый год, перейти к выплате дивидендов в размере не менее 50% от скорректированной чистой прибыли по МСФО.

Отдельно отмечу, что наши усилия направлены на то, чтобы даже с учетом выплаты повышенных дивидендов долговая нагрузка «Газпрома» в 2021 году вернулась в комфортный диапазон – ниже 2,0 по коэффициенту Чистый долг/EBITDA. Это будет достигнуто во многом благодаря покрытию дивидендов свободным денежным потоком в полном объеме.

Сегодняшнее решение Правления является ярким подтверждением того, что доходы акционеров являются важнейшим приоритетом нашей финансовой деятельности».

Авто-репост. Читать в блоге >>>

Посмотрел еще раз пресс-релиз. Поругайте если что-то не так понимаю :)

В банковском бизнесе можно выделать такие основные статьи расходов и доходов:

1) Чистый процентный доход (разность полученных процентов по кредитам и уплаченных процентов по вкладам)

2) Расходы на увеличение резервов (изменяется количество просрочки, а также увеличение обязательных резервов благодаря наращиванию кредитного портфеля)

3) Операционные и административные расходы

4) Чистые комиссионные доходы

5) Доход от операций на фин. рынках (в т.ч. переоценка валют, вложений и т.д.)

Теперь о динамике: пункты 1, 3, 4 — изменяются слабо. Пункты 2 и 5 — могут скакать довольно непредсказуемо. Поэтому, для понимания динамики развития банка в целом, надо учитывать специфику резких колебаний, характерных для п. 2, 5

Что по результатам? Процентный доход слегка просел, но комиссионный доход стабильно растет. Причем растет быстрее, чем падали процентные доходы. По операционным расходам сумели даже сократить издержки — вообще здорово. Иными словами, по медленно меняющимся параметрам ситуация в совокупности отличная — небольшой, но рост.

Динамика просрочки в целом не вызывает опасений. Стабильно держится, какого-то длительного роста не наблюдается. Всё стабильно, это несомненно плюс.

Доход от фин операций в этом квартале оказался ниже, чем в год назад. Но тут специфика такая, крайне сильно квартал к кварталу отличаться могут. Минусом в контексте стабильности я бы это не назвал.

По итогу: отчет скорее позитивный. Банк демонстрирует плавный, но рост основного направления. Каких-то опасных моментов я в этом релизе не нашел. Ну и более того, мульты у банка уже отменные, тут даже стабильность (без роста) является крайне хорошим знаком.

zzznth, я так понял инвесторы верят в рост прибыли на 60% по итогам 2021 года, ну и следовательно в жирные дивиденды

Роман Ранний, 60% по итогам 21, это, конечно перебор. 15-25% норм будет

Михаил Titov, забыл, сколько менеджмент прогнозирует прибыль? 🇷🇺#SBER

🇷🇺#SBER

«Сбер» в течение трех лет потратит 300-350 млрд руб на небанковский бизнес — Прайм [ Фотография ]

[ Фотография ]

ПРАВЛЕНИЕ ГАЗПРОМА РЕКОМЕНДУЕТ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2020Г В РАЗМЕРЕ 12,55 РУБЛЯ НА АКЦИЮ

Правление одобрило предложение направить на дивиденды часть нераспределенной прибыли ПАО «Газпром» прошлых лет. Объем дивидендных выплат составит 297,1 млрд руб. или 12,55 руб. на одну акцию.

Общий размер дивидендных выплат соответствует 50% от чистой прибыли Группы «Газпром» по МСФО, скорректированной в соответствии с Дивидендной политикой компании.

Посмотрел еще раз пресс-релиз. Поругайте если что-то не так понимаю :)

В банковском бизнесе можно выделать такие основные статьи расходов и доходов:

1) Чистый процентный доход (разность полученных процентов по кредитам и уплаченных процентов по вкладам)

2) Расходы на увеличение резервов (изменяется количество просрочки, а также увеличение обязательных резервов благодаря наращиванию кредитного портфеля)

3) Операционные и административные расходы

4) Чистые комиссионные доходы

5) Доход от операций на фин. рынках (в т.ч. переоценка валют, вложений и т.д.)

Теперь о динамике: пункты 1, 3, 4 — изменяются слабо. Пункты 2 и 5 — могут скакать довольно непредсказуемо. Поэтому, для понимания динамики развития банка в целом, надо учитывать специфику резких колебаний, характерных для п. 2, 5

Что по результатам? Процентный доход слегка просел, но комиссионный доход стабильно растет. Причем растет быстрее, чем падали процентные доходы. По операционным расходам сумели даже сократить издержки — вообще здорово. Иными словами, по медленно меняющимся параметрам ситуация в совокупности отличная — небольшой, но рост.

Динамика просрочки в целом не вызывает опасений. Стабильно держится, какого-то длительного роста не наблюдается. Всё стабильно, это несомненно плюс.

Доход от фин операций в этом квартале оказался ниже, чем в год назад. Но тут специфика такая, крайне сильно квартал к кварталу отличаться могут. Минусом в контексте стабильности я бы это не назвал.

По итогу: отчет скорее позитивный. Банк демонстрирует плавный, но рост основного направления. Каких-то опасных моментов я в этом релизе не нашел. Ну и более того, мульты у банка уже отменные, тут даже стабильность (без роста) является крайне хорошим знаком.

zzznth, я так понял инвесторы верят в рост прибыли на 60% по итогам 2021 года, ну и следовательно в жирные дивиденды ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции ФСК ЕЭС с целью 0,2420 руб

ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции ФСК ЕЭС с целью 0,2420 руб

РЕЗЕРВНЫЙ ФОНД ПРАВИТЕЛЬСТВА РФ ПОПОЛНИТСЯ НА 145,8 МЛРД РУБ. ЗА СЧЕТ КОМПЕНСАЦИИ ЗА УЩЕРБ ОТ АВАРИИ НА ТЭЦ НОРНИКЕЛЯ — РАСПОРЯЖЕНИЕ

Роман Ранний, Как же так..? Обещали на восстановление экологии..

Зафигачили в «Закрома Родины»..

Тира, экология никуда не денется