комментарии Андрей Михайлец на форуме

-

Пузырь на рынке недвижимости. К чему приведет рекордный рост цен на рынке жилья? Повторим ли 2008?

Пузырь на рынке недвижимости. К чему приведет рекордный рост цен на рынке жилья? Повторим ли 2008?

Авто-репост. Читать в блоге >>> Рыночный цикл в течение года - чего ждать в ближайшие месяцы?

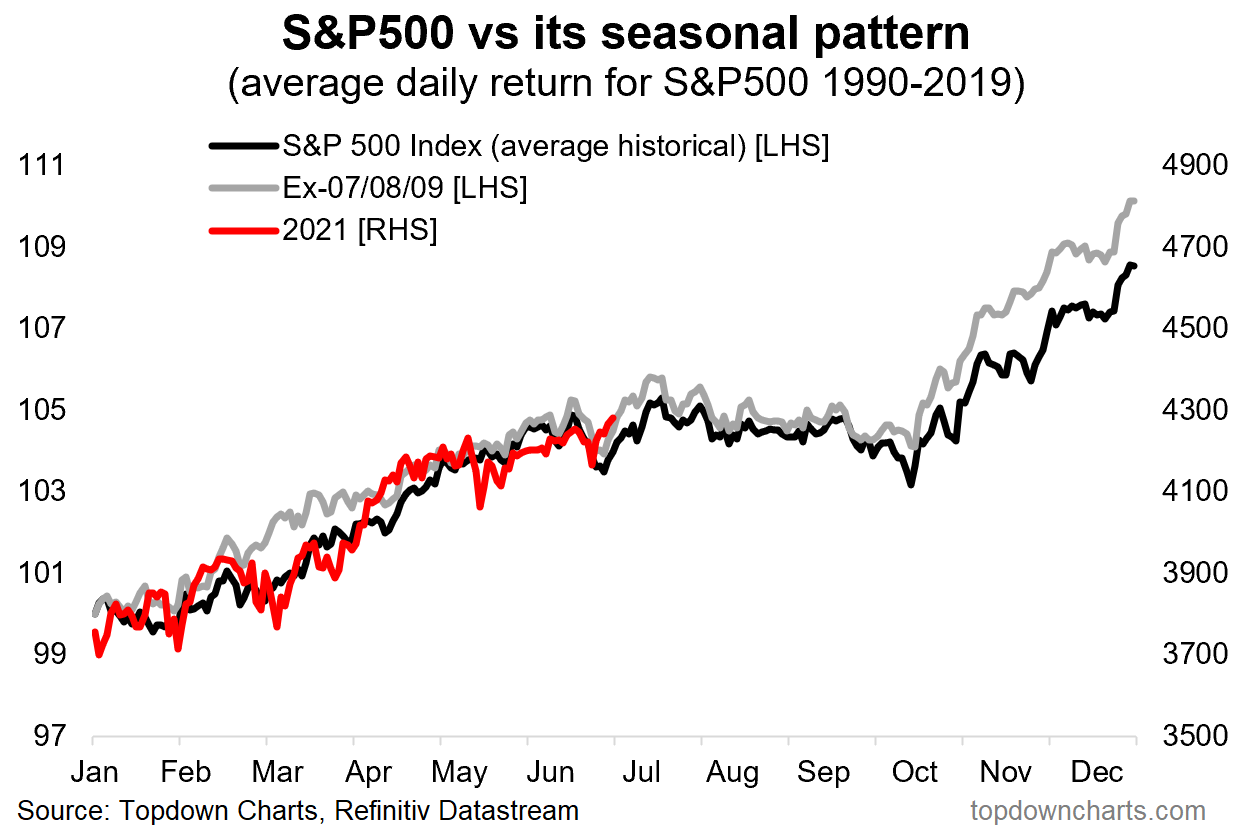

Рыночный цикл в течение года - чего ждать в ближайшие месяцы?Как и любая пора года, как правило, характеризуется своей погодой, так же и различные периоды в течение года характеризуются своими трендами на рынке. Связано, это, безусловно, с повторяющимися событиями — экономической активностью, отпусками, праздниками, налоговыми отсечками, ожидаемыми бонусами у управляющих и т.д.

Что же нам говорит рыночный цикл? Ниже на графике мы видим начало коррекции со второй половины лета, которая, как правило, длится до октября месяца. В октябре же мы видим начало очередного импульса вверх, который ассоциируется с началом предновогоднего ралли.

Хотя, в отличие от товарных рынков, где циклы спроса и предложения имеют физическое обоснование, и, соответственно, более точны, на фондовом рынке маркет тайминг не так прост. Понять, когда начнется коррекция — очень и очень сложно. Как же тогда использовать эту информацию? Ответ прост — иметь в портфеле кэш, чтобы воспользоваться потенциальной коррекций. А когда она настанет, это уже не так важно.

Понравился текст? Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

Авто-репост. Читать в блоге >>> ОПЕК+ и Россия НЕ МОГУТ договориться по рынку нефти? Что будет с ценой на нефть? Главный прогноз

ОПЕК+ и Россия НЕ МОГУТ договориться по рынку нефти? Что будет с ценой на нефть? Главный прогноз

Авто-репост. Читать в блоге >>> Что значит решение ФРС для фондового рынка и золота? Стратегия инвестирования на текущем рынке

Что значит решение ФРС для фондового рынка и золота? Стратегия инвестирования на текущем рынке

Авто-репост. Читать в блоге >>>

НЕФТЬ по $100! Опционный рынок потерял контроль: $11.600.000.000 в опционы AMC

НЕФТЬ по $100! Опционный рынок потерял контроль: $11.600.000.000 в опционы AMC

Авто-репост. Читать в блоге >>> JKS вышла в плюс. Потенциал прибыли Х’ы на ближайшие годы. И вот почему

JKS вышла в плюс. Потенциал прибыли Х’ы на ближайшие годы. И вот почемуКомпания, по которой несколько недель назад удалось получить хороший вход (https://t.me/veneracapital/520) позже все же ушла на коррекцию. Но как я писал затем, эта коррекция не вызывает у меня опасений (https://t.me/veneracapital/562).

Сейчас мы видим как цена защитила уровень 30, пробила 35, и в целом паттерн похож на начало сильного импульса, т.к. на фоне было сжатие рынка, где очень вероятно публика продавала (накупив на хаях), а профессионалы рынок выкупали. Если этот сценарий оправдается, то в ближайшие месяцы мы легко можем увидеть рост к 50, а это +50% к цене входа (и по сути к текущей цене).

Но вот что интересно. Что в Китае находится 80% мировых запасов поликристаллического кремния, а без него производство солнечных панелей невозможно (по крайне мере пока). А это значит, что китайские производители имеют неоспоримое преимущество по отношению к своим конкурентам. Поэтому на горизонте нескольких лет, эта компания легко сможет показать Х’ы, как только текущие планы и программы по декарбонизации начнут претворяться в жизнь.

Подписывайтесь на авторский Telegram канал, чтобы не пропустить свежие публикации: t.me/veneracapital

Авто-репост. Читать в блоге >>> Так покупать или продавать Биткоин? Разные исследования - разная точка зрения

Так покупать или продавать Биткоин? Разные исследования - разная точка зренияПоследнее падение на рынке криптовалют никого не оставило равнодушным. Те, кто держал длинные позиции, с сожалением смотрели на то, как тает их капитал. Другие ехидно злорадствовали в информационном поле, мол вот смотрите — “а я говорил”. Но кроме эмоциональных красок выходила и различная аналитика, причем вполне логичная и серьезная, которая отражала диаметральные позиции. Давайте взглянем на несколько интересных примеров.

Биткоин надо покупать

Статистика вещь сухая и беспристрастная, но только лишь на первый взгляд. Выбор временных рядов, сопутствующих трендов и т.д., оказывает существенное влияние на конечный результат. Тем ни менее, сложно не согласиться с выводами ниже приведенного исследования. Падение биткоина отражало отклонение в 3.46 сигмы от его 10 дневного тренда. По истории, столь сильное падение в 100% случаев предвосхищало мощнейший тренд вверх.

Авто-репост. Читать в блоге >>> КРУПНЕЙШАЯ ставка на ПАДЕНИЕ акций TESLA через ОПЦИОНЫ! Майкл Барри пошел ВА-БАНК

КРУПНЕЙШАЯ ставка на ПАДЕНИЕ акций TESLA через ОПЦИОНЫ! Майкл Барри пошел ВА-БАНК

Акции Тесла падают с начала года, причин такому падению множество, но инвесторы, которые купили акции в этот период, очевидно, теряют деньги. Но Майкл Берри, это тот человек, который сделал состояние и имя на кризисе 2008 года, и стал прототипом к фильму “Игра на понижение”, сделал крупнейшую ставку на падение акций Тесла через покупку опционов Пут. Около 40% его фонда задействованы в этой короткой позиции. Но насколько она успешна? Реальность не такая красочная, как может показаться на первый взгляд, и вот почему.

Авто-репост. Читать в блоге >>>

Повышение налогов Байденом НЕ приведет к падению рынков! Почему вам ВРУТ об этой новости

Повышение налогов Байденом НЕ приведет к падению рынков! Почему вам ВРУТ об этой новости

Повышение налогов Байденом должно привести к обвалу рынка. Именно такие заголовки мы можем видеть в последнее время. Но если разобраться в этой новости детальнее, то все не так однозначно, как нам пытаются преподнести. Какая реальная взаимосвязь фондового рынка и налоговой ставки? Что скрывает сама новость о повышении налога? И чего на самом деле стоит бояться инвесторам, на текущем рынке?

Авто-репост. Читать в блоге >>> Прибыль банков JPMorgan и Goldman Sachs бьет рекорды! Как долго продолжится рост их акций?

Прибыль банков JPMorgan и Goldman Sachs бьет рекорды! Как долго продолжится рост их акций?На днях мы увидели отчеты крупнейших банков, которые показали рекордные значения по выручке и прибыли. Финансовый сектор, это тот сектор, который последние месяцы растет лучше, чем широкий рынок. На сколько долго продлится этот рост? Интересно ли инвестировать в банковский сектор и какие акции лучше покупать?

Авто-репост. Читать в блоге >>> Прибыль банков JPMorgan и Goldman Sachs бьет рекорды! Как долго продолжится рост их акций?

Прибыль банков JPMorgan и Goldman Sachs бьет рекорды! Как долго продолжится рост их акций?На днях мы увидели отчеты крупнейших банков, которые показали рекордные значения по выручке и прибыли. Финансовый сектор, это тот сектор, который последние месяцы растет лучше, чем широкий рынок. На сколько долго продлится этот рост? Интересно ли инвестировать в банковский сектор и какие акции лучше покупать?

Авто-репост. Читать в блоге >>> Новый пакет стимулов от Байдена на $2.3 ТРИЛЛИОНА! Какие компании выиграют от этого?

Новый пакет стимулов от Байдена на $2.3 ТРИЛЛИОНА! Какие компании выиграют от этого?

Авто-репост. Читать в блоге >>> Диссонанс технической картинки на NIO

Диссонанс технической картинки на NIOВчера закрыл NIO из-за технической медвежьей картинки на дневном графике. Попытка поднять цены обратно в диапазон закончилась неудачей, мы отскочили от $45, а затем еще и пробили уровень $40. Что для меня стало триггером к закрытию лонга. И глядя на дневной таймфрейм медвежья картина сохраняется.

Но на пятиминутном графике мы видим бычьи признаки, отскок от $35 и формирование бычьего паттерна «чаша с ручкой». А как вы видите ситуацию, будет ли NIO расти с текущих цен, или же давление медведей преобладает?

Авто-репост. Читать в блоге >>> Вот что интересно

Вот что интересноПричиной падения акций называют рост ставок, а значит, падение облигаций. Но облигации не падают сами по себе, чтобы цены снижались, их кто-то должен продавать. А если фонды и другие институты продают, то что они покупают? Это мы можем посидеть в кэше, а у них такой опции нет. Они должны где-то парковать свой капитал.

Но где? Обычно существует отрицательная корреляция гособлигации – акции, одни падают, другие растут. Конечно, это не 100% зависимость и по истории мы уже видели наличие положительной корреляции. Но вот найти более-менее длинный период, когда акции падали на росте ставок за последние 20 лет, мне не удалось. Будет ли это впервые? Не думаю. Если рост инфляции, а точнее ожиданий по поводу нее, продолжится, то где парковать сотни миллиардов долларов, которые выходят из бондов?

Но вот то, что это приведет к росту рынков, тоже не факт. Идея роста инфляции выглядит уже слегка перегретой, как и продажа бондов, поэтому с разворотом этого тренда могут измениться ожидания по росту экономики, и, как следствие, ожидания по росту прибыли компаний. В общем то, об этом уже говорил ранее.

Подписывайтесь на мой Telegram, чтобы не пропустить свежие публикации.

Авто-репост. Читать в блоге >>> Итоги ФРС и реакция рынков

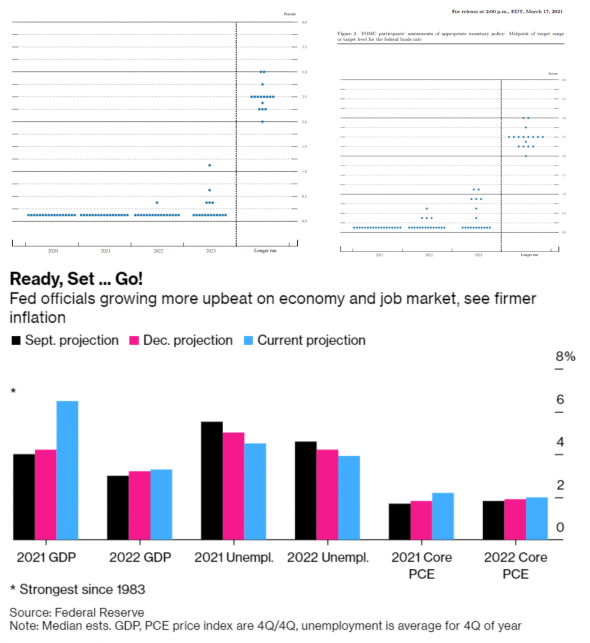

Итоги ФРС и реакция рынковРешения ФРС – это то, что прайсило рынок последние дни. Как и обещал вчера в видео, выкладываю свои мысли на этот счет.

Чего боялся рынок? Рынок боялся ужесточения монетарной политики и изменения ожиданий по ставке. Первого не произошло, но вот ожидания по ставке слегка изменились. Если мы сравним с декабрьским прогнозом, мы увидим более ястребиные настроения.

Тем ни менее, главе ФРС удалось успокоить рынки. Обещания удерживать текущие темпы выкупа активов на $120млрд в месяц, а также нулевую ставку настолько долго, насколько это будет необходимо, вкупе с более оптимистичными прогнозами по экономическому росту, чем в декабре, и лучше, чем средние ожидания по рынку – были расценены рынком как позитив, и индексы продолжили рост.

Еще один, более глобальный риск, риск роста инфляции, на сегодняшний день не особо беспокоит ФРС. Они не видят долгосрочного ее роста, а всплеск инфляции в этом году, расценивают как временный.

Авто-репост. Читать в блоге >>> Рэй Далио: "Америке скоро конец. А кэш и облигации убьют ваши инвестиции"

Рэй Далио: "Америке скоро конец. А кэш и облигации убьют ваши инвестиции"

Буквально вчера вышла статья от Рэя Далио, где он описал свое видение на текущую ситуацию. Он объяснил свое отношение к кэшу и облигациям, почему он считает их крайне токсичными для инвесторов, а также затронул тему повышения налогов, и куда, по его мнению, сейчас надо инвестировать, и почему это важно делать за пределами США.

Авто-репост. Читать в блоге >>> Стоит ли бояться больших текущих оценок рынка? Что такое «нормализация»

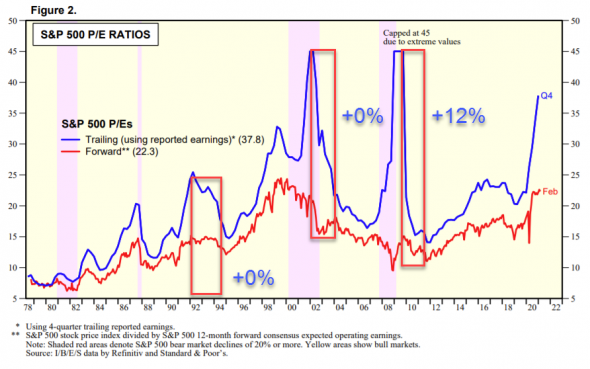

Стоит ли бояться больших текущих оценок рынка? Что такое «нормализация»Хотел бы я быть первым, кто скажет вам о том, что рынке сейчас дорогие, но, видимо, не в этот раз. «Дорогие рынки» — сегодня уже устойчивое выражение. Но главный вопрос в том, а стоит ли этого бояться? И да, и нет.

По истории после кризисов в период восстановления, фондовый рынок всегда опережает восстановление экономики, что по истории приводит к росту его оценочной стоимости. Но эта «переоцененность» исторически не приводит к его падению, а вызывает так называемую нормализацию. Когда получив аванс, компании должны показать реальный рост прибылей. В этот момент времени с ростом фактических показателей, происходит нормализация оценок, по которым торгуется рынок.

Это же означает, что стоимость акций практически не растет. Ниже на графике указана доходность (без учета дивидендов), которую получили инвесторы во время нормализации. В предыдущие три кризиса доходность рынка в период нормализации была около нулевой.

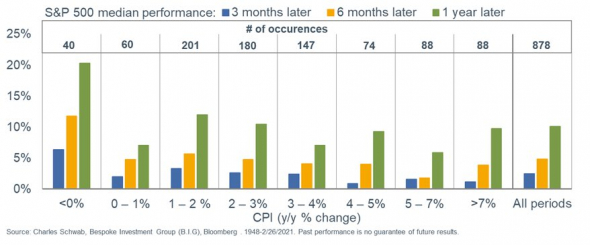

Авто-репост. Читать в блоге >>> Инфляция и динамика фондового рынка

Инфляция и динамика фондового рынкаНиже на графике видна статистика, которая показывает взаимосвязь между инфляцией и последующим перформансом фондового рынка. Взаимосвязь крайне интересная и, главное, полезная. Ее нет. Поэтому страхи инвесторов с позициями в акциях (в бондах, разумеется, все намного хуже) по поводу инфляции несколько преувеличены.

Справедливости ради стоит отметить что тут речь идет о номинальной доходности. В реальных цифрах, конечно, инфляция разрушает покупательскую способность капитала. И даже если в долларах вы получите прирост, вовсе не факт, что получите прирост в покупательской способности.

Как захеджироваться от инфляции? Простого решения нет, и по статистики, практически все активы подвержены ее разрушающему эффекту. Но все же два способа как это сделать, я хотел бы отметить:

- Это делать упор в портфеле на компании, чья конечная продукция сильно коррелирует с инфляцией. Таких индустрий несколько, и одна из них это сырьевая. У компаний, оперирующих в этом сегменте, очень большие фиксированные расходы, которые не зависят от конечной цены продукции. Поэтому с ростом цен (инфляцией), растет их прибыль (рост выручки – фиксированные расходы), причем рост прибыли, как правило, обгоняет рост инфляции. Именно поэтому в одном из последних видео отмечал привлекательность российского рынка.

Авто-репост. Читать в блоге >>>