SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Кобкина Лада

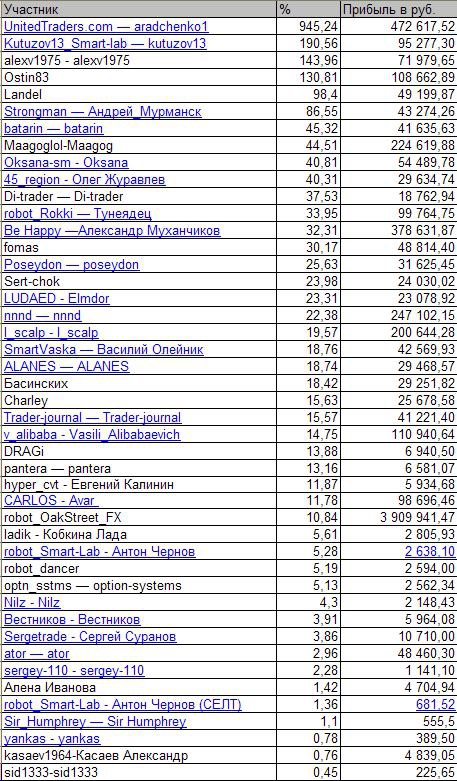

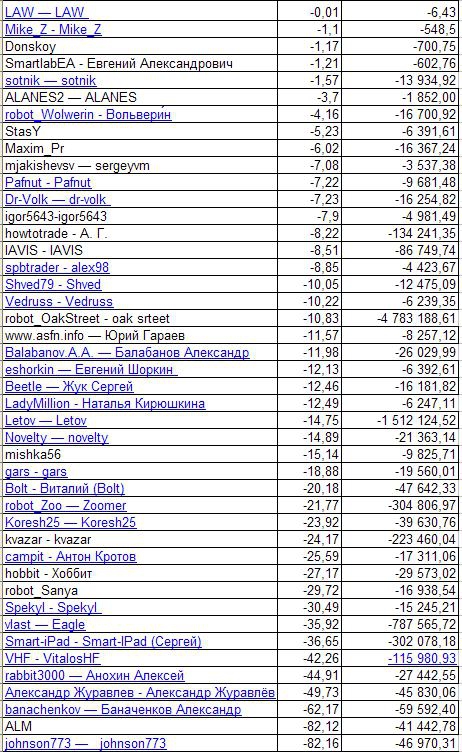

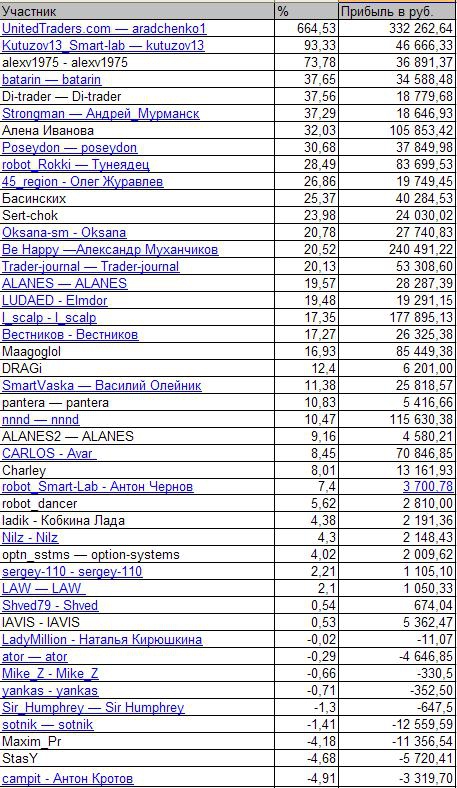

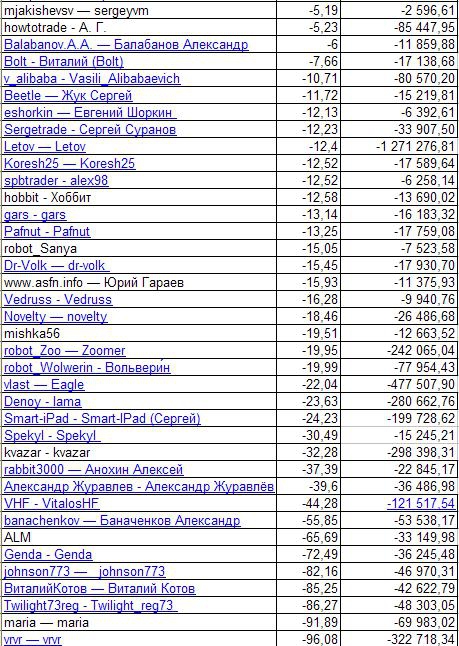

Результаты участников Smart-Lab на конкурсе ЛЧИ по итогам прошедших 6 недель

- 02 ноября 2012, 09:38

- |

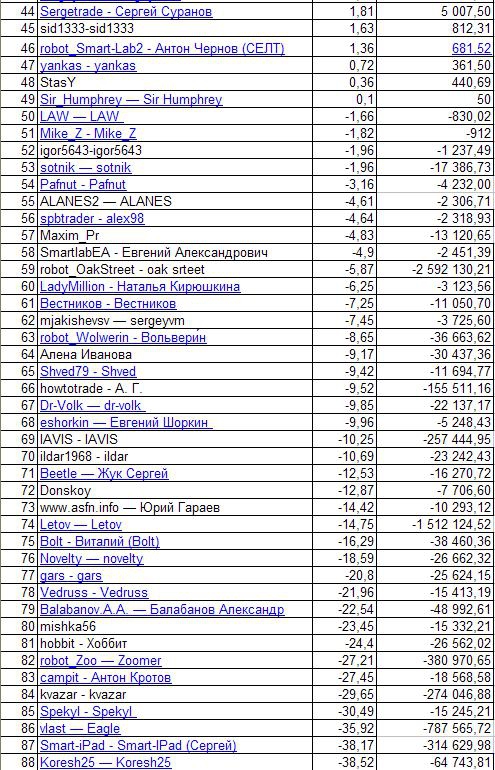

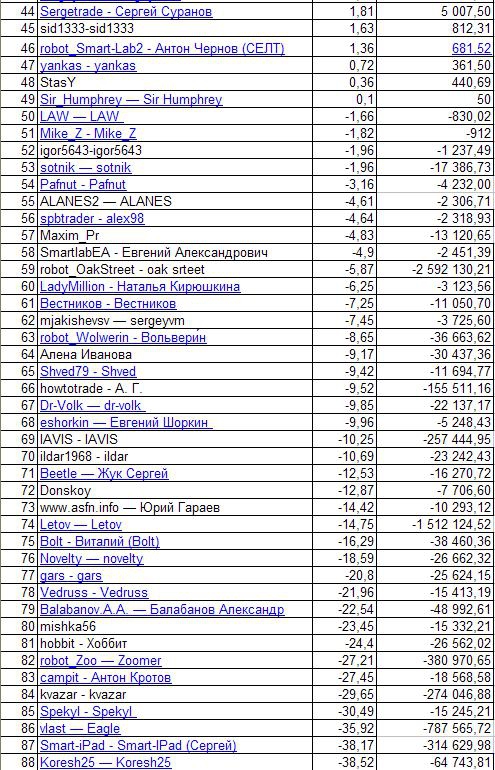

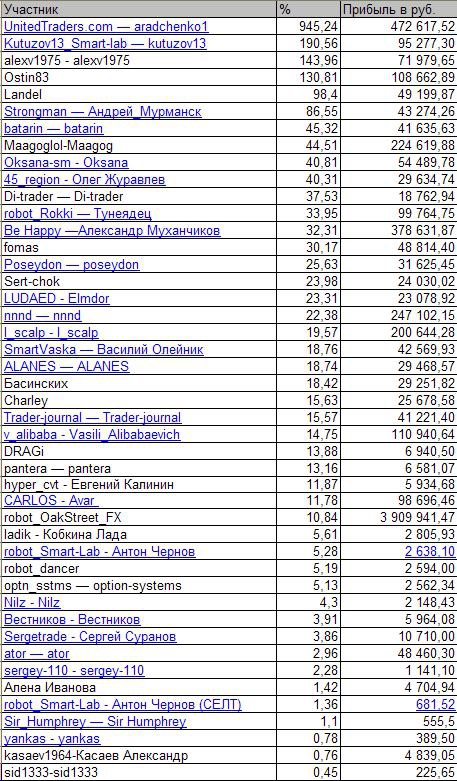

На этой неделе из-за праздников итог выложу чуть раньше. Наконец то смартлаб вышел в плюс. Суммарно наши участники заработали 236 729,72 руб.

/>

( Читать дальше )

/>

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 21 )

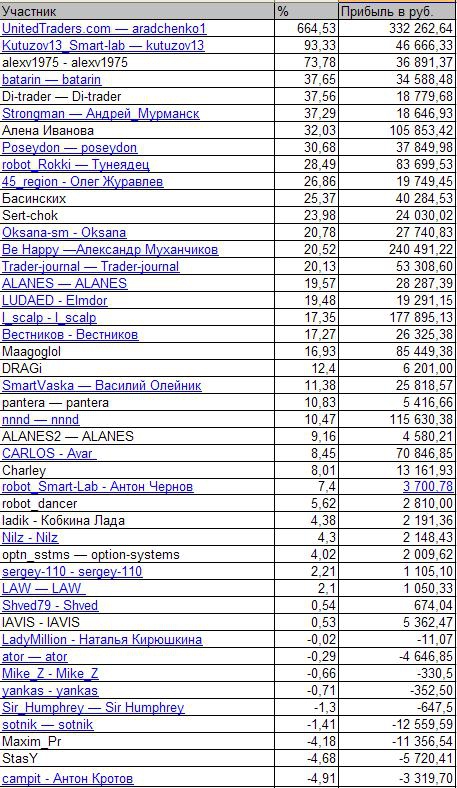

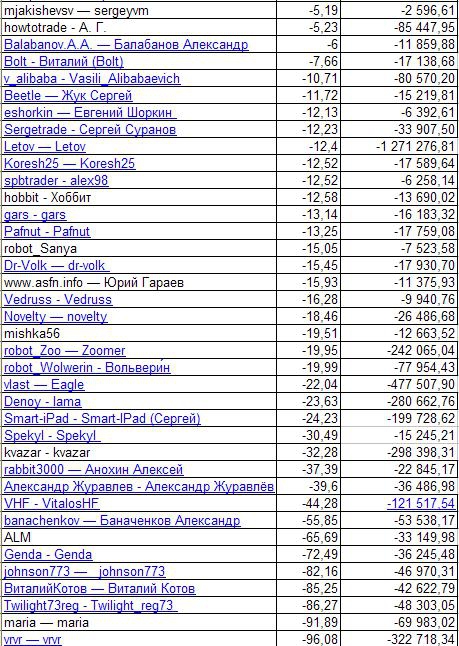

Результаты участников Smart-Lab на конкурсе ЛЧИ по итогам прошедших 5 недель

- 27 октября 2012, 21:05

- |

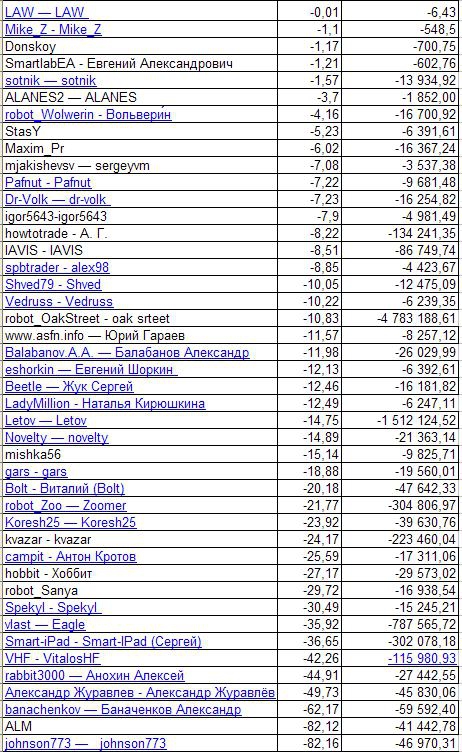

За прошедшую неделю статистика не сильно изменилась. Участников смартлаба на ЛЧИ — 95 чел. Суммарный результат всех смартлабовцев — убыток на сумму -2 733 234,09 руб.

На этой неделе мы потеряли одного бойца — denoy (lama), его больше нет в числе конкурсантов (подобное видела в прошлом году, когда Феникс передумал участвовать в конкурсе и написал заявление на брокер — биржу об отмене своего участия).

/>

( Читать дальше )

На этой неделе мы потеряли одного бойца — denoy (lama), его больше нет в числе конкурсантов (подобное видела в прошлом году, когда Феникс передумал участвовать в конкурсе и написал заявление на брокер — биржу об отмене своего участия).

/>

( Читать дальше )

Результаты участников Smart-Lab на конкурсе ЛЧИ по итогам прошедших 4 недель

- 20 октября 2012, 10:27

- |

От смартлаба участвует 84 трейдера, из них в плюсе 37. Суммарный чистый результат по смартлабу — минус 2 425 900,01 руб

( Читать дальше )

( Читать дальше )

ЛЧИ 2012: участвуй и побеждай

- 15 октября 2012, 22:23

- |

Прошло три недели с начала конкурса и можно подвести предварительные итоги.

Правила конкурса по сравнению с предыдущим годом существенно изменились: деление участников стало не только по кол-ву активов (в прошлые годы в отдельной номинации соревновались только трейдеры – миллионеры), но и по числу сделок. Появились номинации «трейдер – стратег», дающая шанс проявить себя позиционным торговцам (число активных заявок за торговый день Т не более 10), и «активный трейдер» (число активных заявок более 300). А с 15 октября впервые за всю историю прохождения конкурса станет возможным участвовать в ЛЧИ еще и на валютном рынке СЭЛТ.

Но обратим свой взгляд на таблицу статистики. Суммарный результат участников на 12.10 составляет минус 21 853 818,05 руб. Лидером по доходности среди брокеров стабильно идет Ай ти Инвест (плюс 1 722 970,58), отстающим на текущий момент является БД Открытие (к слову, его убыток составляет примерно 50% от общего результата участников ЛЧИ). На мой взгляд, это связано с особенностями рынка – нет четкого трендового движения, рынок уже месяц находится «в боковике» с границами 145 000 – 152000 пунктов по индексу РТС.

( Читать дальше )

Правила конкурса по сравнению с предыдущим годом существенно изменились: деление участников стало не только по кол-ву активов (в прошлые годы в отдельной номинации соревновались только трейдеры – миллионеры), но и по числу сделок. Появились номинации «трейдер – стратег», дающая шанс проявить себя позиционным торговцам (число активных заявок за торговый день Т не более 10), и «активный трейдер» (число активных заявок более 300). А с 15 октября впервые за всю историю прохождения конкурса станет возможным участвовать в ЛЧИ еще и на валютном рынке СЭЛТ.

Но обратим свой взгляд на таблицу статистики. Суммарный результат участников на 12.10 составляет минус 21 853 818,05 руб. Лидером по доходности среди брокеров стабильно идет Ай ти Инвест (плюс 1 722 970,58), отстающим на текущий момент является БД Открытие (к слову, его убыток составляет примерно 50% от общего результата участников ЛЧИ). На мой взгляд, это связано с особенностями рынка – нет четкого трендового движения, рынок уже месяц находится «в боковике» с границами 145 000 – 152000 пунктов по индексу РТС.

( Читать дальше )

Результаты участников Smart-Lab на конкурсе ЛЧИ по итогам прошедших 3 недель

- 13 октября 2012, 10:55

- |

/> /> />

Участник

%

Прибыль в руб.

UnitedTraders.com — aradchenko1

450,73

225 363,58

alexv1975 - alexv1975

63,08

31 540,89

v_alibaba - Vasili_Alibabaevich

46,69

351 225,76

Strongman — Андрей_Мурманск

42,27

21 132,81

Kutuzov13_Smart-lab — kutuzov13

40,05

20 027,08

batarin — batarin

34,79

31 959,44

Oksana-sm - Oksana

( Читать дальше )

Участник

%

Прибыль в руб.

UnitedTraders.com — aradchenko1

450,73

225 363,58

alexv1975 - alexv1975

63,08

31 540,89

v_alibaba - Vasili_Alibabaevich

46,69

351 225,76

Strongman — Андрей_Мурманск

42,27

21 132,81

Kutuzov13_Smart-lab — kutuzov13

40,05

20 027,08

batarin — batarin

34,79

31 959,44

Oksana-sm - Oksana

( Читать дальше )

ура! фильм Духлеss в кинотеатрах. предлагаю коллективный поход смартлабовцев в Москве

- 06 октября 2012, 12:30

- |

с 3.10 на экраны кинотеатров вышел фильм Духлеss по нашумевшему роману.

Главный герой фильма — 29-летний топ-менеджер крупного международного банка по имени Макс. Он уверен, что жизнь удалась, ведь у него есть то, о чём многие не могут даже и мечтать: дорогая машина, пентхаус и вечеринки. Свою жизнь Максим тратит на зарабатывание денег, а деньги — на ночные клубы, шикарных девушек, кокаин и прочие атрибуты, так называемой, гламурной жизни. Но в какой-то момент к герою приходит осознание того, что с его жизнью что-то не так. И его мир начинает рушиться, подобно карточному домику. В картине говорится о переоценке себя и жизни вокруг, о преодолении внутреннего кризиса.

всем трейдерам Москвы — предлагаю организованно сходить в кино. место и время обсуждаемы. по мимо кино, есть повод собраться вместе и в очередной раз поговорить о рынке

рецензия на фильм:

Главный герой фильма — 29-летний топ-менеджер крупного международного банка по имени Макс. Он уверен, что жизнь удалась, ведь у него есть то, о чём многие не могут даже и мечтать: дорогая машина, пентхаус и вечеринки. Свою жизнь Максим тратит на зарабатывание денег, а деньги — на ночные клубы, шикарных девушек, кокаин и прочие атрибуты, так называемой, гламурной жизни. Но в какой-то момент к герою приходит осознание того, что с его жизнью что-то не так. И его мир начинает рушиться, подобно карточному домику. В картине говорится о переоценке себя и жизни вокруг, о преодолении внутреннего кризиса.

всем трейдерам Москвы — предлагаю организованно сходить в кино. место и время обсуждаемы. по мимо кино, есть повод собраться вместе и в очередной раз поговорить о рынке

рецензия на фильм:

НОК 5: С МЕСТА СОБЫТИЙ

- 29 сентября 2012, 13:33

- |

Итак, в гостинице Бородино началась опционная конференция Нок5. После приветственного кофе с булочками перешли к обсуждению докладов.

1. Пара слов о спонсорах и организаторах — lowrisk.ru, ilerney.ru, saxo bank.

2. выступление биржи ММВБ-РТС, плавно переросшее в дискуссию: на сайте биржи нет открытой методики расчета справедливой цены опционов, волатильности (к сожалению биржа прокомментировала что и не будет); обсуждение объемов торгов в биржевых и внебиржевых опционах и их соотношение. В итоге сошлись что различается более чем в 10 раз. Изучать и расчитывать открытый интерес, учитывая данное соотношение бесполезно.

3. Выступление моего давнего друга Андрея Агапова с темой продавать ли волатильность. Он еще раз показал статистические расчеты, представленные в его статьях в ФО 2010-2011 годах, показал анализ американского рынка и пришел к след выводу: 1) продавать/ покупать опционы на его взгляд не имеет смысл на рос рынке с использованием стратегии дельтахейдж 2) на американском рынке целесообразно по его расчетам продавать волатильность. после чего началась жаркая дискуссия Агапова и Каленковича по методики расчета дельты и справедливости данных выводов ( в частности по России дельта была с учетом наклона расчитана, по Америке без учета наклона)

( Читать дальше )

1. Пара слов о спонсорах и организаторах — lowrisk.ru, ilerney.ru, saxo bank.

2. выступление биржи ММВБ-РТС, плавно переросшее в дискуссию: на сайте биржи нет открытой методики расчета справедливой цены опционов, волатильности (к сожалению биржа прокомментировала что и не будет); обсуждение объемов торгов в биржевых и внебиржевых опционах и их соотношение. В итоге сошлись что различается более чем в 10 раз. Изучать и расчитывать открытый интерес, учитывая данное соотношение бесполезно.

3. Выступление моего давнего друга Андрея Агапова с темой продавать ли волатильность. Он еще раз показал статистические расчеты, представленные в его статьях в ФО 2010-2011 годах, показал анализ американского рынка и пришел к след выводу: 1) продавать/ покупать опционы на его взгляд не имеет смысл на рос рынке с использованием стратегии дельтахейдж 2) на американском рынке целесообразно по его расчетам продавать волатильность. после чего началась жаркая дискуссия Агапова и Каленковича по методики расчета дельты и справедливости данных выводов ( в частности по России дельта была с учетом наклона расчитана, по Америке без учета наклона)

( Читать дальше )

презентация на бирже новой торговой платформы ртс фортс 3.9

- 14 сентября 2012, 20:50

- |

Сегодня в здании биржи ММВБ-РТС на Воздвиженке состоялась презентация новой торговой платформы фортс 3.9 (биржа назвала ее Спектра)

основные цели, которые решались запуском новой платформы:

— снятие архитектурных ограничений для снижения latency и увеличения производительности. ТКС темпом опережения потребностей рынка (30000транзакций в cек, latency<=1млс)

-шаг в движении к перспективной торговой клиринговой системы

— разделение торговых и клиринговых механизмов

планируемая дата окончания проекта -06.11.12

какие изменения произойдут:

— посылка торговых приказов напрямую в ядро спектры, убрана промежуточная sql база

— ядро спектры будет разбито на компоненты независимые друг от друга

— снова биржа предлагает контроль за рисками перенести за брокеров, но пока выделяет его в отдельную компоненту

( Читать дальше )

основные цели, которые решались запуском новой платформы:

— снятие архитектурных ограничений для снижения latency и увеличения производительности. ТКС темпом опережения потребностей рынка (30000транзакций в cек, latency<=1млс)

-шаг в движении к перспективной торговой клиринговой системы

— разделение торговых и клиринговых механизмов

планируемая дата окончания проекта -06.11.12

какие изменения произойдут:

— посылка торговых приказов напрямую в ядро спектры, убрана промежуточная sql база

— ядро спектры будет разбито на компоненты независимые друг от друга

— снова биржа предлагает контроль за рисками перенести за брокеров, но пока выделяет его в отдельную компоненту

( Читать дальше )

Роботы в биржевой торговли. с места проведения конференции

- 06 сентября 2012, 13:09

- |

Скажу честно, найти место проведения конференции почти анреал, придется много погулять. Но когда найдете — поймете, это того стоит.

С 12-13 было вступительное слово. С.Замолоцкий в очередной раз поднял вопрос о продление торговой сессии на фортс (создание утренней сессии). Дискуссии как на смартлабе к сожалению не получилось. Алготрейдеры восприняли это спокойно

Был задан вопрос про унификацию Фикса. Шляппо А. ответил, что работы начали с сентября, по графику.

С 13 начался круглый стол. Пока обсуждают продукты, которые нужны алготрейдерам — физикам.

Атон анонсировал DMA. ИТ Инвест рассказал про выделенные биржевые каналы брокера, шлюзы, сервера в дата центре брокера и биржи. БКС анонсировал DMA, витрину трейдеров. Рома Гагарский про live trade professional. Открытие про учебные терминалы, позволяющие научиться писать роботы.

далее обсуждали ввод платы за транзакции и ее влияние на алготрейдеров; плюсы ЕБС для алготрейдеров; побочные эффекты от HFT трейдеров.

о, на встречу пришел asf-trader. задал вопрос про прошлогодний сбой на бирже, когда брокера многие ретранслировали данные с фортс без каких либо проверок и это повлекло за собой сбои и потери у рядовых трейдеров. Asf сказал сто опасается торговать 17.09 в связи с запуском Лчи, переходе на новую плазу. Брокера сказали что да сбои бывают и в таких ситуациях мало что можно делать, хотя риск менеджмент брокера стараются доработать

новые продукты, тенденции в алготрейдинге — вводимый биржей Т+ (ебс на стороне биржи), интерес к валютному рынку (активное развитие селта), копирование арбитражном и своих стратегий.

параллельно в режиме он лайн идет конкурс роботов. Из 3 выигрывает один, который в 0. Остальные пока ушли в минус

на 14.15 2 робота по прежнему в минусе, третий (кто был в 0), вышел в небольшой плюс в 3900р

в 15.00 начался видеосеминар с НьюЙорком. Очень позитивно. В Москве был Виктор Паехавер, управлящий фондом, и в Нью Йорк второй управляющий — Алексей. Рассказывали об особенностях алготорговли на западном рынке: в Америке в отличие от нас несколько торговых платформ, конкурирующих между собой. была плата за выставление транзакций, но ее убрали из-за конкуренции. очень строгий регулятор, который мог Написать конкретному участнику письмо с просьбой объяснить свое поведение на рынке (биржа передавала им все данные, вплоть до сек. При торговле акциями небольшими лотами, менее 100акций, могли обвинить в намеренном скрытии своих сделок и неопубликовании их в ленте сделок). еще одна интересная особенность — если один и тот же инструмент торговался на несколько площадках, на одной более дороже, чем на второй, то сначала принимаются заявки на покупку по более низким ценам, а потом по более высоким и не важно что 2 разные площадки.

Следующая, последняя секция — перспектива алготрейдинга. модератор — Феникс.

к каким алгоритмам и языкам мы движемся — в ходе дискуссии согласились что наиболее эффективный язык программирования java. на java работают Панда (Никита Масюков), Сергей Васильев. На делфи — Антон Медведев.

в целом мероприятие прошло очень позитивно и информативно. За прекрасную организацию мероприятия хотелось бы сказать спасибо Виктории Дьяковой

С 12-13 было вступительное слово. С.Замолоцкий в очередной раз поднял вопрос о продление торговой сессии на фортс (создание утренней сессии). Дискуссии как на смартлабе к сожалению не получилось. Алготрейдеры восприняли это спокойно

Был задан вопрос про унификацию Фикса. Шляппо А. ответил, что работы начали с сентября, по графику.

С 13 начался круглый стол. Пока обсуждают продукты, которые нужны алготрейдерам — физикам.

Атон анонсировал DMA. ИТ Инвест рассказал про выделенные биржевые каналы брокера, шлюзы, сервера в дата центре брокера и биржи. БКС анонсировал DMA, витрину трейдеров. Рома Гагарский про live trade professional. Открытие про учебные терминалы, позволяющие научиться писать роботы.

далее обсуждали ввод платы за транзакции и ее влияние на алготрейдеров; плюсы ЕБС для алготрейдеров; побочные эффекты от HFT трейдеров.

о, на встречу пришел asf-trader. задал вопрос про прошлогодний сбой на бирже, когда брокера многие ретранслировали данные с фортс без каких либо проверок и это повлекло за собой сбои и потери у рядовых трейдеров. Asf сказал сто опасается торговать 17.09 в связи с запуском Лчи, переходе на новую плазу. Брокера сказали что да сбои бывают и в таких ситуациях мало что можно делать, хотя риск менеджмент брокера стараются доработать

новые продукты, тенденции в алготрейдинге — вводимый биржей Т+ (ебс на стороне биржи), интерес к валютному рынку (активное развитие селта), копирование арбитражном и своих стратегий.

параллельно в режиме он лайн идет конкурс роботов. Из 3 выигрывает один, который в 0. Остальные пока ушли в минус

на 14.15 2 робота по прежнему в минусе, третий (кто был в 0), вышел в небольшой плюс в 3900р

в 15.00 начался видеосеминар с НьюЙорком. Очень позитивно. В Москве был Виктор Паехавер, управлящий фондом, и в Нью Йорк второй управляющий — Алексей. Рассказывали об особенностях алготорговли на западном рынке: в Америке в отличие от нас несколько торговых платформ, конкурирующих между собой. была плата за выставление транзакций, но ее убрали из-за конкуренции. очень строгий регулятор, который мог Написать конкретному участнику письмо с просьбой объяснить свое поведение на рынке (биржа передавала им все данные, вплоть до сек. При торговле акциями небольшими лотами, менее 100акций, могли обвинить в намеренном скрытии своих сделок и неопубликовании их в ленте сделок). еще одна интересная особенность — если один и тот же инструмент торговался на несколько площадках, на одной более дороже, чем на второй, то сначала принимаются заявки на покупку по более низким ценам, а потом по более высоким и не важно что 2 разные площадки.

Следующая, последняя секция — перспектива алготрейдинга. модератор — Феникс.

к каким алгоритмам и языкам мы движемся — в ходе дискуссии согласились что наиболее эффективный язык программирования java. на java работают Панда (Никита Масюков), Сергей Васильев. На делфи — Антон Медведев.

в целом мероприятие прошло очень позитивно и информативно. За прекрасную организацию мероприятия хотелось бы сказать спасибо Виктории Дьяковой

теги блога Кобкина Лада

- 123insaider

- Best Execution

- BRICS

- dr_Vaska

- FX

- HFT

- NYSE

- RTSVX

- spectra

- xelius

- Xelius group Inc

- акции

- алготрейдинг

- алексей каленкович

- Анатолий Радченко

- андрей сапунов

- АСВ

- баффет

- бизнес

- биржа

- БКС

- БКС Эксперт

- БПФ

- вечерка

- видео

- встреча smart-lab

- Герчик

- дерекс

- ИИС

- Инвестбанк

- ит инвест

- кино

- кино о рынке

- кино про трейдеров

- книга

- книги

- КОНКУРС

- конференция

- конференция смартлаба

- кризис

- Крупенич

- кургузкин

- ЛЧИ

- ЛЧИ 2011

- ЛЧИ 2011

- ЛЧИ 2012

- ЛЧИ 2013

- лчи 2013 смартлаб

- лчи 2014

- лчи 2014 смартлаб

- ЛЧИ 2015

- лчи2011

- ммвб

- мобильный пост

- МОК

- начинающие трейдеры

- новичок

- НОК

- образование

- Объявление

- Олейник

- опрос

- опционная конференция

- опционы

- оффтоп

- плаза 2

- поздравление

- Портфель инвестора

- психология

- психология трейдинга

- рецензия

- рецензия на книгу

- Ри

- роботы

- РТС

- рынок

- Рэй Далио

- с днем рождения

- семинар

- семинар Герчика

- семинары

- смартлаб

- смартлаб на ЛЧИ

- СПб

- спор

- срочный рынок

- Талеб Насим

- торговые роботы

- торговые сигналы

- торговые сигналы бкс эксперт

- трейдера

- трейдеры

- трейдинг

- философия

- фильмы

- форум

- ЦБ

- экономика

- юмор