Екатерина Садовская

Обвал фондового рынка похоже приближается. 2 акции, которые стоит покупать, когда это произойдет

- 28 сентября 2021, 18:07

- |

Краткосрочные неприятности могут привести к долгосрочной выгоде для инвесторов.

Ключевые моменты

Множество данных указывают на растущую вероятность коррекции. Покупка высококачественных акций во время краткосрочных корректировок — проверенный способ накопить богатство с течением времени. Осознают это инвесторы или нет, но они были свидетелями истории. С момента достижения дна почти полтора года назад индекс S&P 500 вырос чуть ли не на 100%, отметив самый сильный отскок от дна медвежьего рынка. Но хотя история является долгосрочным союзником инвесторов, она может стать врагом Уолл-стрит, по крайней мере, в ближайшей перспективе. Это потому, что все признаки по-прежнему указывают на то, что грядет крах фондового рынка или сильная коррекция.

Коррекции неизбежны. Смотрите сами. На каждом из предыдущих восьми медвежьих рынков (не считая краха в 2020 году), в течение первых трех лет восстановления индекса S&P 500 наблюдалось как минимум одно двузначное процентное снижение. В пяти из этих восьми восстановительных ралли мы стали свидетелями двух двузначных процентных падений. Другими словами, фондовый рынок никогда не восстанавливался так плавно, как в последние пол года. Несмотря на исторически мягкую денежно-кредитную политику Федеральной резервной системы, был только один случай в истории, когда индекс S&P 500 был таким же дорогим, как сейчас.

Макроэкономические факторы также готовы потопить Уолл-стрит. Быстро растущий уровень инфляции грозит сузить список того, что потребители и предприятия смогут покупать. Точно так же растущее распространение дельта варианта коронавируса может привести к восстановлению мер, направленных на уменьшение его распространения. Некоторые из этих мер могут привести к сокращению производственных мощностей в розничной торговле и предприятиях, ориентированных на оказание услуг. С начала 1950 года произошло 38 падений индекса S&P 500, по крайней мере, на 10%. Какими бы неприятными они ни были, это нормальная часть инвестиционного цикла. Большие провалы – прекрасная возможность купить отличные акции со скидкой. Хотя краткосрочные проблемы весьма вероятны, история также довольно ясно показывает, что покупка и удержание хороших компаний в течение длительных периодов времени — это проверенная формула для создания богатства. Когда произойдет следующий крах фондового рынка, следующие 2 эти компании будут идеальными для покупки. Мне так кажется.

( Читать дальше )

- комментировать

- 872

- Комментарии ( 4 )

Темная лошадка из Германии в США

- 27 сентября 2021, 18:23

- |

Sixt — пожалуй самый крупный европейский игрок из мира проката автомобилей в США.

Немецкая компания по аренде автомобилей тоже пострадала из-за спада мирового туризма во время пандемии. Но акциям все же удалось вырасти на 17% за последние шесть месяцев до 117 евро. Sixt, которая работает более чем в 100 странах, в том числе через франчайзи, избежала убытков в 2020 году в основном из-за сокращения затрат и единовременной финансовой выгоды от продажи лизингового бизнеса.

Но аренда автомобилей набирает обороты в США, а также в Европе, которая отстает примерно на шесть-восемь недель по вакцинации. Люди снова начинают путешествовать. Sixt — четвертый по величине игрок в США с долей рынка 2%, а в Европе — 17%, включая франчайзи. В прошлом году Sixt приобрела концессии в 10 аэропортах США у материнской компании Advantage Rent a Car.

Глобальная нехватка полупроводников — «мозгов», управляющих новыми автомобилями — может стать ключом к росту акций Sixt. Это означает, что цены на аренду автомобилей повсюду взлетят.

( Читать дальше )

Акции растут не так хорошо, как нам кажется

- 09 сентября 2021, 18:12

- |

Почти половина американских акций упала за 30 лет. Принято говорить, что американские акции — это те акции, которые приносят наибольшую прибыль в долгосрочной перспективе благодаря сильному экономическому росту, технологическому прогрессу и т.д. Однако аналитики из Vanguard проанализировали акции за 30 лет (с 1987 по 2017 годы) на основе индекса Russell 3000 и результат получился удивительный!

Если средняя совокупная доходность составила 387% за тридцать лет (т.е. их стоимость была почти умножена на 5), средняя совокупная доходность (50% ценных бумаг показали лучшие результаты, 50% — хуже) составила всего 7 %. Потому что почти половина компаний в индексе (47%, если быть точными) упали в цене за тот же 30-летний период. А на другом конце находятся 7% акций США, которые показали очень, очень хорошие результаты с совокупной доходностью более 1000%. Среди них, очевидно, такие технологические компании, такие как Apple, Google, Amazon. То есть если например держать весь рынок, можно было бы получить очень хорошую прибыль, тогда как, выбирая акции, просто надо было бы надеется на везение.

Анализ поведенческих предубеждений инвесторов показывает, что многие инвесторы доверяют собственному суждению, когда дело касается выбора акций. И все же, исходя из исторических данных, лучше покупать весь рынок, используя индексные фонды, а не инвестировать в несколько отдельных акций. В заключение Vanguard напоминает изречение своего основателя Джека Богла, который умер в начале этого года: «Купите весь стог сена, и вам не придется беспокоиться о том, чтобы найти иголку». Как-то так.

Акции, которые ещё смогут дать иксы

- 08 сентября 2021, 18:41

- |

У меня обычно такая тактика, что я покупаю акции чуть ли не на исторических лоях и просто жду пока они дадут минимум 50%, затем продаю. Есть и те, которые интересно подержать на долгосрок. Вот несколько штук, которые, как мне кажется, ещё пульнут.

Square

Компания Square, занимающаяся платежными решениями уже несколько лет постоянно растет. Ее выручка росла среднегодовыми темпами роста 49,6% за последние пять лет. Растущий размер компании не сильно замедлил ее колоссальный рост. Большая часть текущего роста Square происходит за счет приложения Cash App для мобильных платежей. В первом квартале валовая прибыль Cash App подскочила на 171% по сравнению с прошлым годом, составив 495 миллионов долларов, или 51,3% от общей валовой прибыли Square в 964 миллиона долларов. Всего годом ранее валовая прибыль Cash App в размере 183 миллиона долларов составляла всего 34% от общей валовой прибыли. Сейчас Square стоит чуть ли не 100 миллиардов долларов, и аналитики ожидают, что прибыль на акцию будет расти более чем на 55% ежегодно в течение следующих пяти лет.

( Читать дальше )

Китайские акции для покупки в период репрессий в Пекине

- 07 сентября 2021, 20:32

- |

Сотни китайских компаний котируются на рынках США. Но какие китайские акции лучше всего покупать прямо сейчас не понятно, один сектор за другим валится от решений Си. Другие восстают почти из мертвых.

Китай — самая густонаселенная страна в мире и вторая по величине экономика с быстро развивающимся средним классом и удивительной предпринимательской активностью.

Но из-за репрессий Китая против Didi, коммерческих образовательных компаний и других секторов, китайские акции сильно просели. Хотя Пекин сигнализировал, что хочет стабилизации акций, он продолжает вводить ограничения и усиливать надзор. Риски очень высоки. Инвесторам страшно.

Инвесторы должны осознавать, что регулирующие органы могут вводить масштабные ограничения, штрафы или запреты на крупные компании, часто вообще рандомно для нас с вами.

В конце 2020 года Alibaba столкнулась с регулирующими органами, когда они приостановили IPO Ant Group. Ant Group, дочерняя компания Alibaba, ограничила сферу деятельности некоторых своих предприятий, чтобы выполнить требования регулирующих органов. В апреле Китай оштрафовал Alibaba на 2,8 миллиарда долларов.

( Читать дальше )

Мыльные пузыри

- 03 сентября 2021, 21:16

- |

Сейчас на рынке больше акций-пузырей, чем когда-либо за последнее столетие, за одним исключением: доткомы 2000 года.

К такому выводу пришли трое профессоров-финансистов: Кент Даниэл из Колумбийской школы бизнеса, Александр Клос из Кильского университета Германии и Саймон Роттке из Амстердамского университета. Дэниел раньше был одним из руководителей Goldman Sachs по инвестициям. Они опубликовали результаты исследования по текущему фондовому рынку под названием «Динамика разногласий».

Исследователи составили список акций, удовлетворяющих их критериям в период между 1980 и серединой 2020 года. Они обнаружили, что в среднем эти акции отставали от рынка в течение пяти лет подряд на 60%.

Подход, разработанный профессорами, кардинально отличается от предшествующих исследований по прогнозированию акций-пузырей. Многие из них были сосредоточены только на идее, что «чем выше они идут, тем дальше они падают».

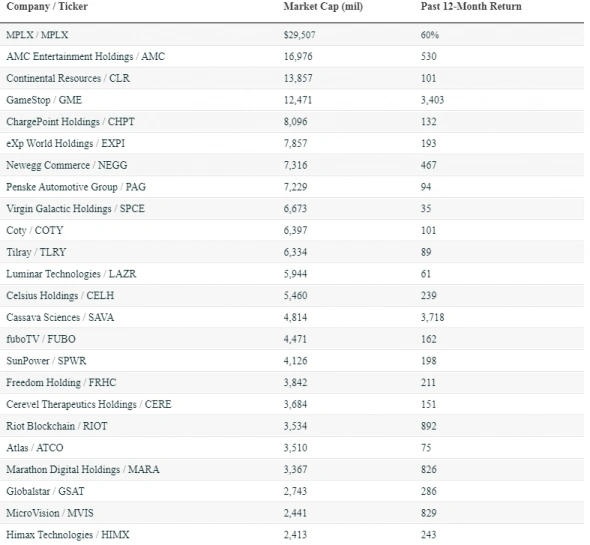

Вобщем было выявлено 131 акций. В таблице ниже перечислены 24 компании (взято с FactSet) с наибольшей рыночной капитализацией. Кандидаты на звание «Пузырь»:

Китай против своих богатых граждан

- 01 сентября 2021, 18:46

- |

Может быть для многих это было очевидно, но до меня только что дошло, почему китайские власти притесняют свои активно развивающиеся, а главное богатеющие компании — большие деньги лежат в одном кармане, а должны быть отсыпаны в карманы бедняков.

Как и большинство развивающихся стран, Китай поставил перед собой цель вывести свой народ из нищеты. После Дэн Сяопина богатство больше не является табу и китайцев поощряют усердно трудиться, чтобы улучшить свою жизнь.

И это подействовало. Сегодня страна доминирует в мировой экономике. Миллионы китайцев вырвались из нищеты, а другие миллионы стали богаче. Слишком богаты по мнению нынешнего руководства страны.

В социальном неравенстве нет ничего нового в Китае, но оно изменило свое лицо. Все больше и больше богатых становятся предпринимателями, добившимися успеха, следуя правилам капиталистической игры. Сейчас в Пекине больше миллиардеров, чем в любом другом городе мира.

Все большее число китайских фаундеров входят в число сверхбогатых людей мира. Типа Джека Ма.

( Читать дальше )

Идиотизм не только у нас

- 26 августа 2021, 17:53

- |

Многие компании в США настоятельно советуют сотрудникам пройти вакцинацию перед тем, как вернуться в офисы.

В связи с распространением варианта Delta многие крупные американские компании теперь требуют, чтобы штатные сотрудники прошли вакцинацию.

У нас в России хотя и не Дельта, но людей из гос. организаций реально пугают увольнением, лишением премий, если те не вакцинируются и не проголосуют на предстоящих выборах. Начальству надо отчитаться и поставить галочку. У американцев своя причина — Дельта.

Комиссия по равным возможностям при трудоустройстве заявила, что согласно федеральному закону компании законно требовать от своих работников вакцинацию от COVID-19, за некоторыми исключениями, связанными с осложнениями со здоровьем, беременностью и религиозными убеждениями.

Некоторые сотрудники, подавшие иски против своих работодателей по поводу правил вакцинации, ничего не выиграли. Людей увольняют за отказ соблюдать политику работодателя в отношении вакцин. Многие иски находится на рассмотрении в федеральном суде.

( Читать дальше )

Alfa Romeo туда же

- 25 августа 2021, 18:03

- |

General Motors к 2035 году перейдет в основном на электрические авто, Volvo будет полностью на электричестве к 2030 году. То же самое и с Mini. И Ягуар. И Мерседес (на некоторых рынках).

На кого делать ставку? Почему бы не на Alfa Romeo. Автопроизводитель собирается создавать электрокары.

Новость немного удивительна, потому что Alfa Romeo — это бренд для энтузиастов, как бы особой касты, и по состоянию на 2021 год в его модельном ряду нет ни одного электромобиля. Даже гибрида.

Но Stellantis — транснациональная корпорация по производству автомобилей, которая владеет Alfa Romeo недавно объявила о планах по переходу большинства своих брендов на электромобили. Планы включают в себя электрический маслкар Dodge, электрический Ram 1500 и Jeep EV во всех сегментах рынка внедорожников. Stellantis разрабатывает четыре новые платформы для электромобилей, которые должны предоставить Alfa Romeo технологии, необходимые для разработки альтернативных электромобилей сердцевине ее модельного ряда — спортивному седану Giulia и кроссоверу Stelvio.

( Читать дальше )

Большие планы Samsung

- 24 августа 2021, 19:04

- |

Компания запускает трехлетний инвестиционный план на 175 миллиардов евро.

Сегодня Samsung Electronics объявила о планах инвестировать 240 триллионов вон (175 миллиардов евро) в течение следующих трех лет для расширения своего присутствия в биофармацевтических препаратах, искусственном интеллекте, полупроводниках и робототехнике.

Дочерняя компания южнокорейского конгломерата считает, что эти инвестиции, запланированные до 2023 года, позволят ей укрепиться в стратегических секторах, таких как производство микросхем, а также предложат новые возможности роста в новых областях, таких как робототехника и телекоммуникации следующего поколения.

В Samsung не уточнили, включают ли запланированные инвестиции ранее объявленный план стоимостью 17 миллиардов долларов для нового завода для микросхем в США.

Для сравнения, новый инвестиционный план Samsung на 30% превышает предыдущий трехлетний план, запущенный в 2018 году.

«Сектор микросхем является основой корейской экономики.Наши агрессивные инвестиции — это стратегия выживания, потому что, когда наша конкурентоспособность потеряна, восстановить ее практически невозможно», — говорится в сообщении компании.

Соперники Samsung не дремлют — Taiwan Semiconductor Manufacturing и Intel — также приступили к осуществлению крупных инвестиционных планов на фоне глобальной нехватки микросхем и усиления конкуренции.

теги блога Екатерина Садовская

- S&P500

- Samsung

- samsung electronics co.ltd

- Zoom

- автомобили

- автопром

- акции

- вакцинация

- Китай

- коронавирус

- фондовые рынки