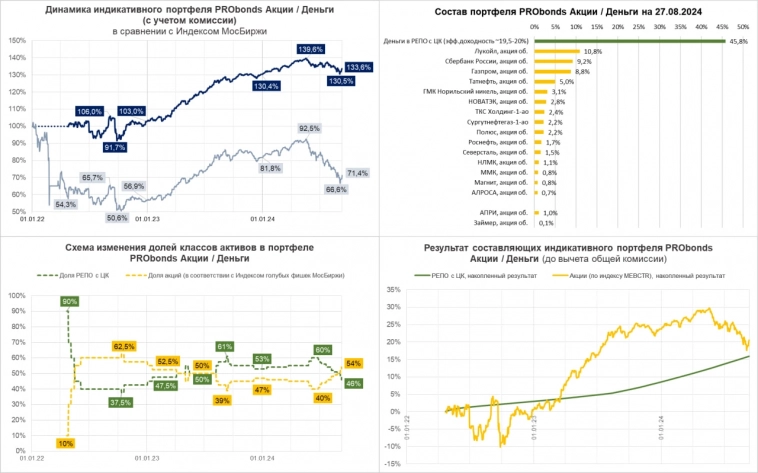

Не так плохо мы угадывали с рынком акций весь последний год.

Когда ключевая ставка пошла вверх в августе 2023, наш портфель PRObonds Акции / Деньги преимущественно переместился в деньги. И сокращал позицию в акциях вплоть до конца июня 2024. А с конца нынешнего лета вес акций вновь наращивается. Все сделки – в нашем телеграм-канале по соответствующему тегу #сделки.

Результатом стала совершенно разная динамика Индекса МосБиржи и портфеля в их падении. • Индекс с мая по сентябрь снижался на -28%, портфель – на -6,5%. Разница более чем вчетверо.

При этом • за последние 12 месяцев портфель в плюсе на 5%. Индекс – в минусе, на -14%.

• Неплохое время, чтобы полностью заменить деньги акциями? Возможно, но мы не рискнем.

В пользу отечественных акций нам ум приходят 2 фактора. Первый про цикличность. • Падение принципиально заканчивается тогда, когда на рынке прошли панические продажи. И, наше мнение, они прошли. Это значит, что новые снижения хоть и возможны в будущем, будут больше пугать, чем создавать угрозу развития нисходящего тренда.

Авто-репост. Читать в блоге >>>