Телеграм — t.me/altorafund

Вчера распродал остатки Магнита и на 5 % увеличил количество акций Банка СПб в портфеле. На триаду Сбер, БСПБ, Сургут-префы приходится ~90% портфеля equity активов (без учёта кэша, облигаций и т.п). Планомерно буду и дальше наращивать позиции в Сбербанке и БСПБ при сохранении текущих цен, либо их снижении.

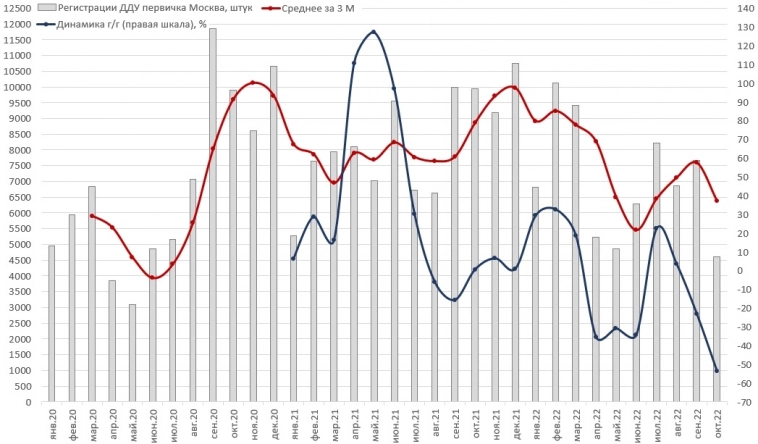

В условиях закрытия для российских компаний западных рынков капитала удовлетворить спрос на инвестиционные ресурсы могут лишь российские банки. И статистика кредитования юридических лиц за последние три месяца лишь подтверждает это (слайд #1). Потребность в капитальных расходах на поддержание уже существующей инфраструктуры, пополнении оборотного капитала никуда не исчезла.

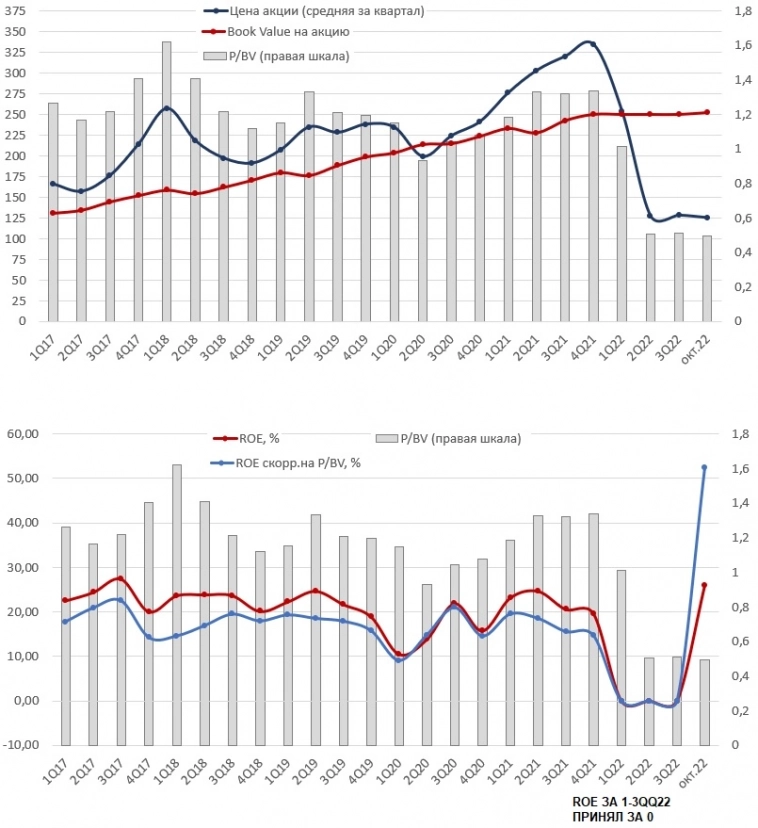

Банк Санкт-Петербург может сильно удивить рынок уже в ближайшее время, если опубликует хотя бы пресс-релиз с усечённым обзором (как Сбер) финансовых результатов. Данные по СЧА, которые публиковались на Федресурсе до начала сентября (сейчас все сообщения аннулированы), сигнализируют об очень хорошем уровне прибыльности (заработали десятки процентов на капитал) БСПБ. И когда участники рынка увидят впечатляющие цифры, которые представит Банк, может у многих возникнуть соблазн купить/докупить.

Авто-репост. Читать в блоге >>>